كيف تطلق ETF الخاصة بك؟

تشهد صناعة الاستثمار اليوم تغيرات جذرية مع ظهور العملات المشفرة ، والتي أصبحت الأساس لتحول النظام الاقتصادي بأكمله. على الرغم من ذلك ، لا تفقد أدوات التداول الكلاسيكية قبضتها وتظل في الاتجاه ، مما يوفر طريقة لا تقل ربحية لمضاعفة رأس المال. إحدى هذه الأدوات هي ETF.

تشرح هذه المقالة ما هي ETFs وما القيمة التي تمثلها من منظور الاستثمار. ستتعرف أيضاً على الأنواع الرئيسية لصناديق الاستثمار المتداولة ومزاياها. في النهاية، ستجد دليلًا موجزًا حول الخطوات الأساسية لإنشاء ETFالخاصة بك.

النقاط الرئيسية

- ETF هو صندوق مؤشر، يتم تداول وحداته (أسهمه) في البورصة. عادة ما يكرر هيكل ETF هيكل المؤشر الأساسي المختار.

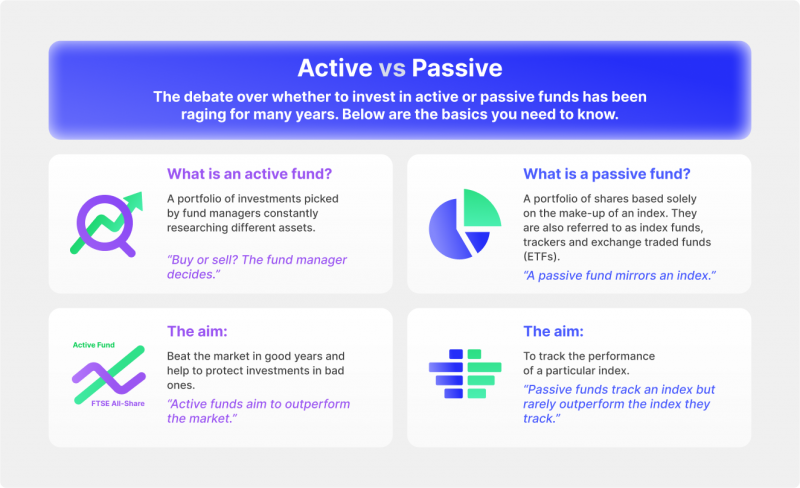

- يمكن أن تكون صناديق الاستثمار المتداولة نشطة وغير نشطة ، حيث يوجد في الحالة الأولى مديرين لتكوين سلة من الأدوات للصندوق ، وفي الحالة الثانية ، يكون الصندوق عبارة عن نسخة من مؤشر يتغير سعره عندما يتغير سعر المؤشر.

ما هي ETF ولماذا مثيرة للاهتمام من منظور الاستثمار؟

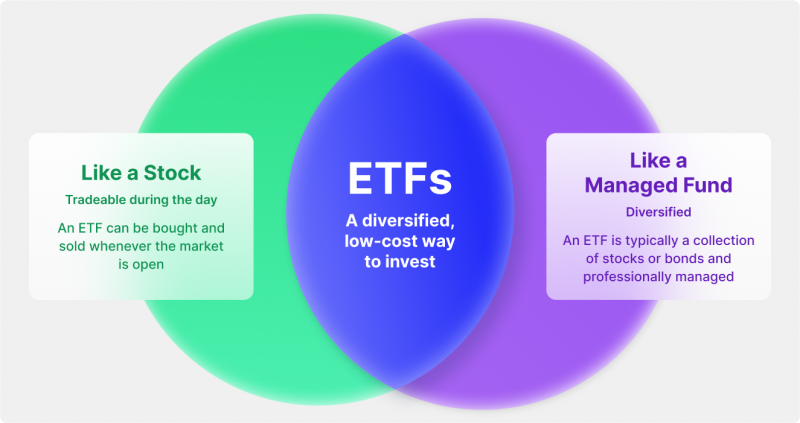

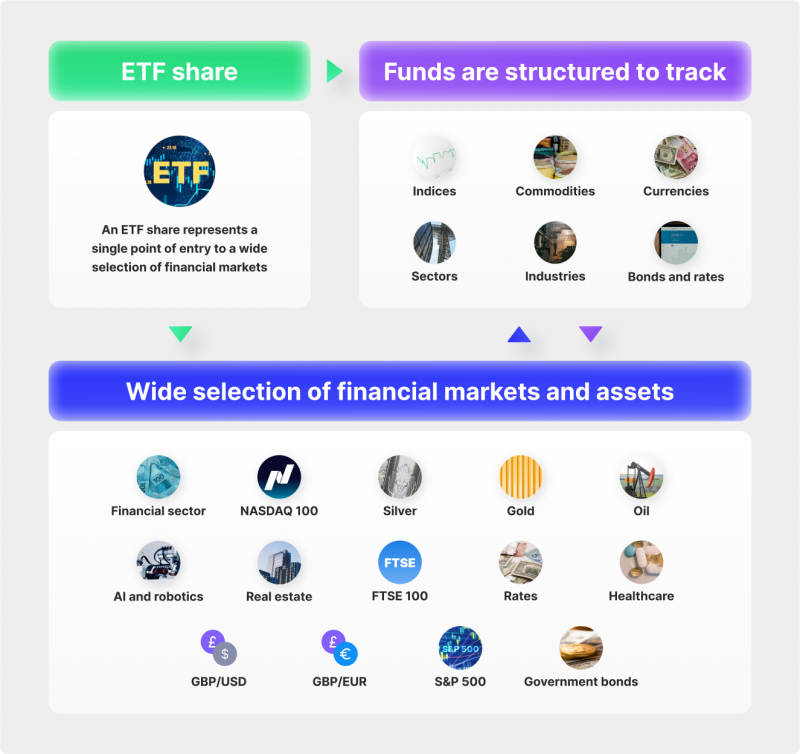

ETF هي بورصة تستثمر في فئة الأصول، وهي عبارة عن صندوق تداول. آلية صناديق الاستثمار المتداولة بسيطة للغاية. تحتفظ الشركة (مُصدر لصناديق الاستثمار المتداولة) بأصول معينة (مثل أسهم المؤشر والذهب وما إلى ذلك) وتصدر أوراقًا مالية لهذه الأصول ، ويعتمد تقلب أسعار هذه الأوراق المالية على تقلب أسعار الأصل الأساسي.

ظهرت ETFs لأول مرة في كندا. في الولايات المتحدة ، ظهرت في عام 1993 مع إطلاق أول ETF على مؤشر S & amp؛ P500 ، والذي حصل على التصنيف SPY. منذ ذلك الحين ، نمت شعبية صناديق الاستثمار المتداولة في جميع أنحاء العالم ، مع تزايد أحجام التداول ، والأسهم في الأصول المدارة ، والعدد الإجمالي لصناديق الاستثمار المتداولة المتداولة في البورصات العالمية بشكل مستمر.

الصندوق المتداول في البورصة عبارة عن محفظة من الأوراق المالية ، تسمى أحيانًا “سلة” ، يتم تداولها مثل الأسهم العادية. أي عندما يشتري المستثمر ETF ، فإنه يشتري جزءًا من محفظة كاملة من الأوراق المالية ، وليس الأسهم التي تتكون منها. قد تتكون صناديق ETF أيضًا من مشتقات يتم اختيارها لتتبع مؤشرات مالية محددة أو أصول سلعية.

تنقسم الصناديق المتداولة في البورصة عمومًا إلى صناديق تدار بشكل نشط وسلبي. تضم المجموعة الأولى صناديق الاستثمار المتداولة المدارة باحتراف والمصممة لتتفوق في الأداء على الأدوات المالية الأخرى من حيث العوائد. تدار المجموعة الثانية بشكل سلبي ( مؤشر ETFs ) ، الذي يرتبط أداؤه ديناميكيًا بالمعيار. في هذه الحالة ، تتلخص مهمة المدير في تتبع المؤشر عن كثب قدر الإمكان ، لذلك فإن أي ربح محتمل لهذه الصناديق مقيد بربحية المؤشر. على سبيل المثال ، سيؤدي التغيير بنسبة 1.5٪ في قيمة المؤشر إلى تغيير بنسبة 1.5٪ تقريبًا في سعر ETF ، قبل الضرائب والعمولات.

ومع ذلك ، تتمتع صناديق الإدارة الpassive بميزة كبيرة على صناديق الاستثمار المتداولة المدارة بفعالية: مستوى نفقاتها الإجمالي أقل بكثير. وبسبب هذا العامل ، يتم تداول معظم صناديق الإدارة السلبية في البورصة ، بينما لا تتجاوز حصة الصناديق المدارة بنشاط 1٪ من إجمالي عدد ETFs.

بعض صناديق الاستثمار المتداولة تدفع أرباحًا وقسائم. يمكن توضيح هذه المعلومات عند اختيار ETF.

الأنواع الأساسية لETFs

وبالمثل ، تنقسم جميع صناديق الاستثمار المتداولة إلى فئتين رئيسيتين:active و passive. يختلف الصندوق المتداول في البورصة (ETF) الذي تتم إدارته بشكل نشط من حيث أنه يستثمر في مجموعة متنوعة من الأصول المالية (مثل الأسهم أو السندات أو العملات أو السلع) التي يختارها المدير ، بدلاً من اتباع مؤشر أساسي أو قائم على القواعد بشكل سلبي استراتيجية ETF. تكرر صناديق الاستثمار المتداولة السلبية (المؤشر) ديناميكيات الأصول الأساسية وتم تصميمها مع وضع عدد من القواعد في الاعتبار. في معظم الحالات ، يمكن لمدير الصندوق تكرار حركة المؤشر.

Active ETFs

لنلق نظرة أولاً أدناه على الأنواع الرئيسية لصناديق الactive ETFs.

Bond ETFs

تعد صناديق السندات المتداولة في البورصة محافظًا شاملة من سندات دين حكومية أو شركات مرتبطة ارتباطًا وثيقًا بمؤشر أسهم معين. لا يمكن تمييز التداول الذي يتضمن سندات ETFs عن تداول الأوراق المالية الأخرى في البورصات ، باستخدام نفس الإجراءات والخوارزميات ، والاضطرار إلى دفع نفس الضرائب على الدخل مثل الأسهم.

هل لديك سؤال حول إعداد الوسيط الخاص بك؟

فريقنا هنا لمساعدتك — سواء كنت تبدأ من الصفر أو توسّع عملك.

Commodity ETFs

تستثمر صناديق ETF من هذا النوع الأموال في سلع مادية. من أكثر السلع الزراعية شعبية من بينها. الاستثمارات في الموارد الطبيعية مثل النفط والخام ، وكذلك المعادن الثمينة مثل الذهب أو الفضة ، شائعة أيضًا. تركز صناديق الاستثمار المتداولة للسلع عادةً إما على السلع المحتفظ بها في الأسهم المادية أو الاستثمارات في عقود السلع الآجلة.

Currency ETFs

صناديق الاستثمار المتداولة بالعملة عبارة عن استثمارات مجمعة تتيح للمستثمرين الوصول إلى العملات الأجنبية. إنها تسمح للمستثمرين بتقييم التغيرات في أسعار الصرف لواحد أو أكثر من أزواج العملات. مثل صناديق الاستثمار المتداولة الأخرى (ETFs) ، يمكن للمستثمرين شراء صناديق الاستثمار المتداولة بالعملة في البورصات مثل أسهم الشركات. عادة ما تتم إدارة هذه الاستثمارات بشكل سلبي ، مع الاحتفاظ بالعملات الأساسية في بلد واحد أو سلة من العملات.

Inverse ETFs

إن صناديق الاستثمار المتداولة المعكوسة عبارة عن صناديق يتم تداولها في البورصة مرتبطة بالمؤشر وتتغير قيمتها مع السعر أو المعيار الأساسي للأصل الأساسي. على سبيل المثال ، يكون لمؤشر S&P 500 اتجاه إيجابي عندما ينخفض واتجاه سلبي عندما يرتفع.

ETFs في الأسواق الأجنبية

يتيح الاستثمار في صناديق الاستثمار المتداولة الأجنبية للمستثمرين الوصول إلى الأسواق خارج الولايات المتحدة ، مثل مؤشر نيكاي الياباني أو هانغ سنغ في هونغ كونغ. يمكن أن توفر هذه الصناديق للمستثمرين فرص نمو دولية بالإضافة إلى اكتساب التعرض لبلدان ومناطق مختلفة.

Crypto ETFs

تعمل Crypto ETFs نظريًا تمامًا مثل أي ETF أخرى. بينما تتعقب معظم صناديق الاستثمار المتداولة مؤشرًا أو سلة من الأصول ، تتعقب ETF العملة المشفرة رمزًا رقميًا واحدًا أو أكثر. مثل أي ETF أخرى ، يتم تداول صناديق الاستثمار المتداولة في البورصة مثل الأسهم العادية ، كما أنها تخضع أيضًا للتغيرات في الأسعار على مدار اليوم حيث يشتريها المستثمرون ويبيعونها.

صناديق الاستثمار المتداولة البديلة

يمكن للمستثمرين استخدام صناديق الاستثمار المتداولة البديلة للوصول إلى فئات الأصول التي يصعب الوصول إليها أو باهظة الثمن ، مثل العقارات والسلع. تقدم هذه الصناديق طريقة فعالة من حيث التكلفة ومباشرة للاستثمار ، على عكس الاستثمار المباشر في الأصل الأساسي.

صناديق الاستثمار المتداولة مع رافعة مالية

ترتفع قيمة ETF مع رافعة مالية بشكل أسرع من المؤشر الذي يتتبعه، ويمكن أن تستهدف ETF مع رافعة مالية العوائد مرتين أو حتى ثلاثة أضعاف العائد اليومي لمؤشرها. على سبيل المثال، يجب أن ترتفع صناديق الاستثمار المتداولة ذات الرفع الثلاثي المستندة إلى S & amp؛ P 500 بنسبة 3 في المائة في اليوم الذي يرتفع فيه المؤشر بنسبة 1 في المائة. سوف تستهدف صناديق الاستثمار المتداولة ذات الرافعة المالية مضاعفة العوائد. نظرًا للطريقة التي يتم بها تنظيم صناديق الاستثمار المتداولة ذات الرافعة المالية ، فهي الأنسب للمتداولين الذين يبحثون عن عوائد قصيرة الأجل على مؤشر مستهدف في غضون أيام قليلة ، وليس للمستثمرين على المدى الطويل.

Passive ETFs

تحاكي صناديق الاستثمار المتداولة السلبية (المعروفة أيضًا باسم صناديق المؤشرات) المؤشر وتتأثر فقط بالتغييرات في المؤشر. الأمثلة النموذجية هي VOO (Vanguard ETF لمؤشر S & amp؛ P 500) أو QQQ (صندوق Invesco ETF لمؤشر Nasdaq 100).

المزايا الرئيسية المتأصلة في ETFs

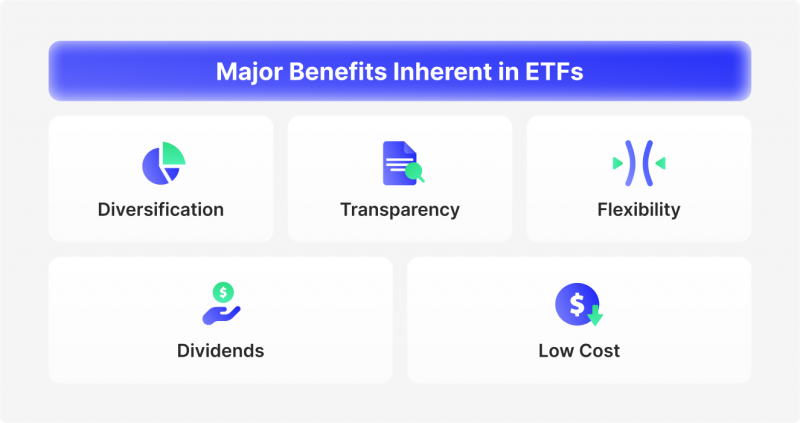

تعتبر الصناديق ، بطبيعتها ، مجموعات جاهزة من الأوراق المالية ، لذلك لا يحتاج المستثمرون إلى اختيار الأصول لمحافظهم وقضاء الوقت في دراسة تفصيلية لأعمال الشركات الفردية. كما هو الحال مع الصناديق المشتركة ، يحمل الاستثمار في العديد من صناديق الاستثمار المتداولة مزايا معينة تخلق فرصًا ممتازة لتحقيق أهداف الاستثمار. دعونا نلقي نظرة على كل منهم.

التنويع

تعد صناديق الاستثمار المتداولة إحدى أدوات التداول القليلة التي تتيح الوصول إلى قائمة واسعة بشكل لا يصدق من الأصول المتاحة لعملية الاستثمار. كما هو موضح أعلاه ، فإن صناديق الاستثمار المتداولة هي مجموعة من الأدوات حيث قد يكون الأصل الأساسي عبارة عن عملة مشفرة أو معدن ثمين أو فوركس أو منتج زراعي. مع هذه المجموعة الواسعة من فئات الأصول للتداول ، يستطيع المستثمرون تنفيذ أكثر الاستراتيجيات جرأة مع تنويع محفظتهم الاستثمارية. نظرًا لوجود مثل هذه الفرص ، يصبح النشاط الاستثماري أكثر تنوعًا ويسمح بتلقي الدخل من مجموعات مختلفة من الأدوات المالية.

الشفافية

يتسم هيكل المحفظة لصناديق ETF (خاصة صناديق المؤشرات) بشفافية مطلقة. نظرًا لكونها تناظرًا وثيقًا لمؤشرات السوق المعروفة ، تسمح صناديق الاستثمار المتداولة للمستثمرين بفهم كل من المخاطر والعوائد المتوقعة ، فضلاً عن تغيير خصائص محافظهم. نظرًا لأن سعر ETF يتم تحديثه باستمرار بالتغييرات في أسعار مكونات المؤشر الأساسي ، فإن المستثمرين على دراية دائمًا بقيمة محفظة ETF الخاصة بهم. يتم نشر بيانات صافي قيمة أصول TF (NAV) يوميًا.

المرونة

ليس لدى صناديق الاستثمار المتداولة تاريخ انتهاء صلاحية ويتم تداولها بنشاط طوال جلسة التداول بأكملها في البورصة. يستثمر المستثمرون في الصناديق المتداولة في البورصة بناءً على أهداف محددة: التداول قصير الأجل أو التداول اليومي أو الاستثمار طويل الأجل. نظرًا لبساطة معاملات ETF ، يمكن للمستثمرين تحقيق فاعلية التخطيط الاستثماري طويل الأجل. مع الأخذ في الاعتبار حقيقة أن الحد الأدنى للعقد يساوي وحدة واحدة (ETF واحدة) ، يمكن للمستثمر فتح صفقات في عدة مؤشرات مختلفة حتى مع وجود مبلغ صغير من رأس المال الأولي.

توزيعات الأرباح

عندما يتلقى الصندوق توزيعات أرباح من أصوله ، يكون أمامه خياران: دفع توزيعات أرباح للمستثمرين أو الاحتفاظ بالمال لشراء أوراق مالية جديدة وزيادة قيمة ETF عن طريق توزيعات الأرباح. يعتمد الاختيار على سياسات الصندوق وقوانين البلد الذي تم تسجيله فيه.

لا يمنح الاستثمار في صناديق الاستثمار المتداولة هذه حق المستثمرين في توزيعات الأرباح ، ولكن قيمة أسهم ETF ستزداد مع ارتفاع قيمة الصندوق ، وستقوم صناديق الاستثمار المتداولة التي تدفع أرباحًا بتحويل الأرباح المستلمة إلى حسابات المستثمرين على فترات منتظمة.

تكلفة منخفضة

تتمثل إحدى أهم مزايا الاستثمار في صناديق الاستثمار المتداولة في انخفاض تكلفتها. عادة ما يكون لدى صناديق الاستثمار المتداولة نسب نفقات أقل من الصناديق المشتركة ، مما يعني أنه يمكن للمستثمرين التوفير في الرسوم. يمكن أن يكون للرسوم المنخفضة المرتبطة بصناديق الاستثمار المتداولة تأثير كبير على عوائد الاستثمار طويل الأجل. تجدر الإشارة أيضًا إلى أنه بغض النظر عن نوع صناديق الاستثمار المتداولة التي تفضل تداولها ، مقارنة بالاستثمار في أي صندوق استثمار مشترك ، فإن سعر شرائها سيكون أقل عدة مرات.

الخطوات الرئيسية لبدء ETF

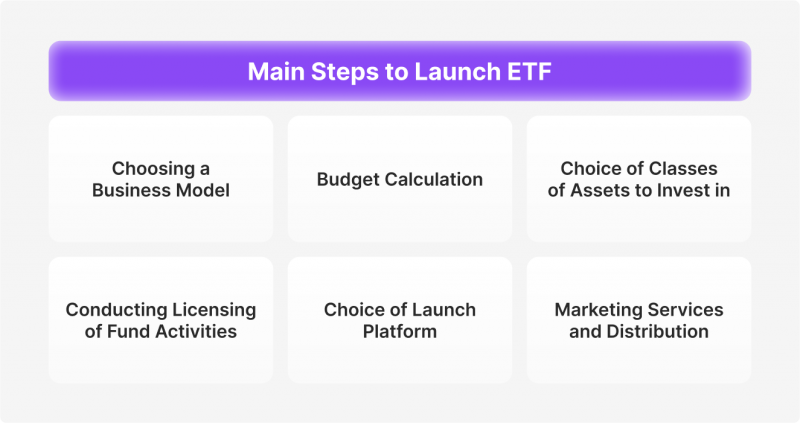

يواجه العديد من المستثمرين المبتدئين سؤالين رئيسيين عند تحديد مكان استثمار أموالهم: مقدار الأصول القابلة للتصرف أو الاستثمار المتاحة وأي الاستثمارات يجب اختيارها عند إنشاء محفظة. عندما يتعلق الأمر بتحديد وجهة الاستثمار التي يجب تحديدها ، فهناك العديد من الخيارات ، من الصناديق المشتركة إلى الصناديق المتداولة في البورصة (ETFs) ، وشراء الأسهم ، وما إلى ذلك. ومع ذلك ، يتساءل العديد من المستثمرين المتقدمين: كيف يمكنك إنشاء صناديق الاستثمار المتداولة الخاصة بك ؟ فيما يلي سلسلة من الخطوات لمساعدتك على القيام بذلك.

تكلفة منخفضة

يتطلب إنشاء (ETF) الخاصة بك النظر في عدة نقاط مهمة ، أولها اختيار نموذج عمل لإطلاقه. حتى الآن ، هناك بديلان متعارضان للقيام بذلك. يتضمن الخيار الأول إنشاء الصندوق داخليًا من البداية ، مع الانتباه إلى جميع التفاصيل ، بما في ذلك محاسبة الأموال ، والتسويق ، والميزنة وما إلى ذلك. تتضمن الطريقة الثانية استخدام حلول وايت ليبل، التي تقدم حلولًا جاهزة لمشاريع ETF. فهي تتسم بالكفاءة والموثوقية ، ولكنها قد تكون باهظة الثمن أيضًا.

احصل على أدوات تدعم أكثر من 500 شركة وساطة

استكشف منظومتنا الكاملة — من السيولة إلى إدارة علاقات العملاء وصولًا إلى بنية التداول التحتية.

حساب الميزانية

يعد تخطيط ميزانيتك أساس كل شيء آخر، حيث إن إطلاق ETF قد يكون مكلفًا. يمكنك أن تتوقع أن تختلف التكاليف حسب نوع الصندوق ، بما في ذلك 100000 دولار إلى 500000 دولار أمريكي للوائح هيئة الأوراق المالية والبورصات. ينطبق الحد الأدنى على الصناديق التقليدية التي لا تنحرف عن الاستراتيجية الأساسية لمؤشر واحد كبير الحجم ، ويمكن استخدام حوالي 2.5 مليون دولار لإنشاء ETF وإجراء عمليات شراء أولية للأصول. يتوفر ما يقرب من 200000 دولار سنويًا لإدارة الصندوق والإشراف عليه بشكل صحيح. يتم إدراج جزء بسيط من تكلفة الصندوق في البورصة. بالطبع ، ستزداد هذه التكاليف مع نمو قيمة الصندوق.

تحديد فئات الأصول للاستثمار فيها

بعد حساب ميزانيتك ، يجدر التفكير في فئة الأصول التي ستستثمر فيها ETF. يوجد اليوم العديد من فئات الأصول المختلفة التي لها مزاياها وعيوبها ، فضلاً عن خصائصها المحددة. يمكن أن تحقق الأصول المشفرة وأزواج عملات الفوركس وأدوات مشتقات العقود مقابل الفروقات المتداولة في أسواق مختلفة عوائد جيدة. ستكون أسواق السندات والسلع والمعادن الثمينة أقل ربح، لكنها لا تزال مربحة. على أي حال التنويع شيء جيد حيث يساعد في التحوط من مخاطر الاستثمار.

رخصة إجراء أنشطة المؤسسة

لكي تكون قادرًا على إجراء أنشطة استثمارية ، يجب أن يحمل جميع المشاركين ترخيصًا – ETF ليست استثناء. يتم إصدار تراخيص ETF من قبل لجنة الأوراق المالية والبورصات الأمريكية. من المهم أيضًا ملاحظة أن عملية الترخيص تكلف أموالًا ، وهو بالتأكيد شيء يجب مراعاته خلال مراحل إعداد الميزانية.

اختيار منصة الإطلاق

من الواضح أن إنشاء صندوق ETF ناجح يتطلب خبرة في إدارة الأموال والتسويق والامتثال ، بالإضافة إلى تخصصات أخرى. إذا اخترت إنشاء ETF مع حلول متكاملة ، فإن الأمر يستحق إجراء تحليل دقيق للعديد من المعايير التي ستساعدك على اتخاذ القرار الصحيح لمزود حلول WL ETF الموثوق به. من بين أمور أخرى ، يجدر الانتباه إلى التجربة والخبرة وتوافر جميع التصاريح اللازمة للشركة لممارسة أنشطتها.

خدمات التسويق والتوزيع

بغض النظر عن مدى قوة مفاهيم التداول في البورصة ، فإن التسويق هو حقًا مفتاح نجاح المشروع الخاص بك، ويجب عليك تخطيط الأموال المناسبة وتخصيصها ووضع خطة عمل كاملة طويلة الأجل لإطلاق الصندوق وتشغيله. يجب أن تكون لديك صورة واضحة عن جمهورك المستهدف المحتمل ، مع مراعاة ظروف السوق المختلفة واتجاهات الاستثمار وتحديات السوق. يعتبر فهم العميل المستهدف ونهجهم في الاستثمار خطوة حاسمة في تطوير أموالك ؛ هذه منطقة لا ينبغي إغفالها.

ملخص القول

اليوم، تهتم كل شركة استثمار بشراء أدوات ETF. وبالتالي فإن إنشاء ETF الخاص بك مثل إطلاق بورصة العملات المشفرة أو وسيط فوركس، يمكن أن يحقق أرباحًا كبيرة، على وجه الخصوص بسبب القدرة على الاستثمار في مجموعة واسعة من فئات مختلفة من أصول التداول.

مقالات موصى بها

آخر الأخبار