¿Qué es el Efecto Fisher Internacional?

Cuando operas en el mercado financiero, te encontrarás con diferentes terminologías y teorías que se originaron hace décadas y que aún son utilizadas hoy en día por economistas y expertos.

El efecto Fisher internacional (IFE) es una de las teorías más prácticas y populares que explica la relación entre las tasas de interés, los tipos de cambio de divisas y la inflación entre diferentes países. Comprender esta relación ayuda a predecir el rendimiento de la moneda y a influir en los anuncios económicos.

Puntos clave

- La teoría del efecto Fisher internacional vincula las tasas de interés nominales y los tipos de cambio entre diferentes países.

- El IFE puede usarse para predecir cambios en las tasas de cambio de divisas basándose en cambios en las tasas de interés nominales actuales y futuras.

- La teoría de Fisher puede utilizarse para predicciones de mercado, análisis de riesgos, toma de decisiones y la introducción de políticas financieras.

Entendiendo el Efecto Fisher Internacional

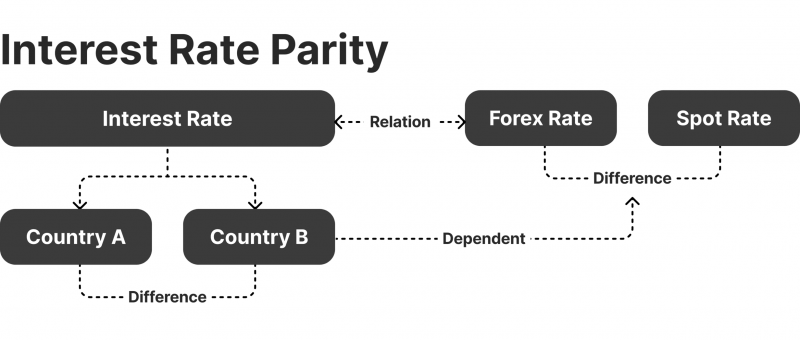

La teoría establece que la diferencia en la tasa de interés nominal entre dos países está directamente relacionada con la disparidad en sus tipos de cambio de divisas. El efecto Fisher internacional tiene en cuenta la distinción entre interés nominal y real en lo que respecta a la inflación.

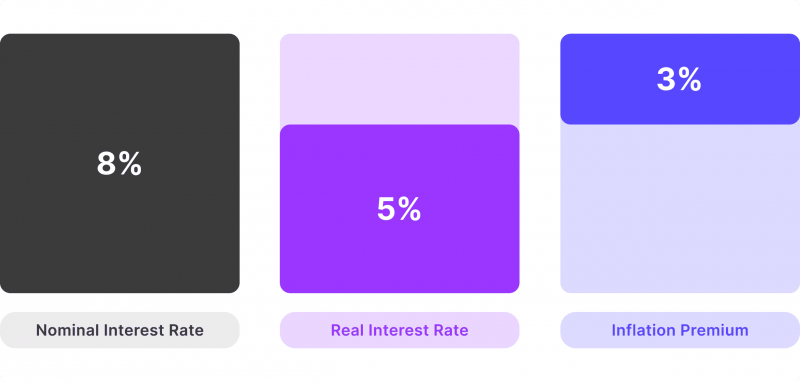

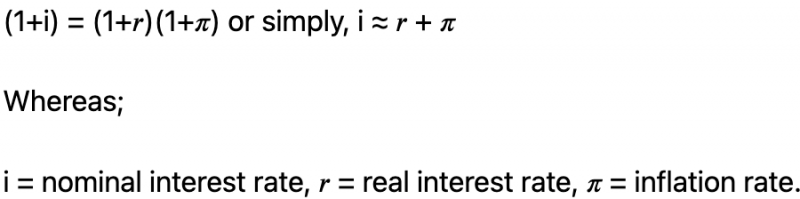

La tasa de interés real es el porcentaje que el banco central cobra por préstamos y otros instrumentos financieros basándose en las condiciones económicas. Sin embargo, la tasa de interés nominal considera la tasa de inflación (esperada), que afecta el valor real del dinero.

Por lo tanto:

Tasa de Interés Nominal = Tasa de Interés Real + Tasa de Inflación

Este paradigma predice los cambios actuales y potenciales en los tipos de cambio de divisas estudiando las tasas de interés nominales actuales y potenciales, tomando en consideración la inflación.

¿Por qué es importante el IFE?

La teoría internacional de Fisher es importante porque ayuda a los traders de Forex a predecir posibles cambios en los tipos de cambio basándose en el rendimiento y la diferencia en las tasas de interés nominales entre dos economías.

Ayuda en el análisis de las condiciones económicas actuales, posibles riesgos cambiarios, decisiones de inversión y estrategias de cobertura en los mercados globales.

Explora perspectivas más profundas del sector

Aprende de los expertos que están dando forma al futuro de los servicios financieros — accede a las últimas estrategias y tendencias.

Sin embargo, es vital diferenciar entre el IFE y el efecto Fisher.

- El efecto Fisher estudia la inflación esperada y las tasas de interés nominales en la misma economía.

- El efecto Fisher internacional estudia la dinámica de inflación/tasa de interés en dos países diferentes.

Antecedentes y Proceso de la Teoría

Este modelo de tipo de cambio fue desarrollado por el economista Irving Fisher en la década de 1930, diseñado para medir y predecir posibles cambios en las tasas entre monedas basándose en cambios en las tasas de interés nominales. A diferencia de otros modelos económicos, el efecto Fisher internacional (IFE) se centra en inversiones libres de riesgo como los bonos del tesoro para fines de pronóstico.

La teoría del efecto Fisher internacional considera que la tasa de interés real no se ve afectada por la inflación porque ya es parte de la tasa nominal. De este modo, las economías con bajas tasas de interés tendrían cifras bajas de inflación, lo que lleva a una apreciación de la moneda. Por otro lado, los países con tasas de interés nominales más altas tendrán mayor inflación y depreciación de la moneda.

La ecuación de Fisher sugiere que el capital se mueve libremente entre países, lo que permite la paridad en las tasas de interés reales entre países al ajustar por movimientos proporcionales en los tipos de cambio. Sin embargo, el argumento sostiene que predecir los tipos de cambio futuros es casi imposible porque los intereses futuros no pueden predecirse con precisión.

En la década de 1970, la teoría ganó impulso a medida que más economías se abrieron a mercados de libre flotación, dando la oportunidad de probar estos principios en más casos. Hoy en día, muchos inversores y economistas consideran el IFE en la evaluación de riesgos y el análisis de divisas para acuerdos comerciales internacionales.

Efecto Fisher Internacional y Paridad de la Tasa de Interés

Fisher asume que en una economía bien ordenada, los tipos de cambio se ajustan debido a cambios en las tasas de interés nominales de los países. De este modo, las fuerzas del libre mercado podrían igualar estas tasas y permitir que las monedas alcancen la paridad entre sí.

Por lo tanto, la paridad de la tasa de interés minimiza la manipulación del mercado utilizando oportunidades de arbitraje.

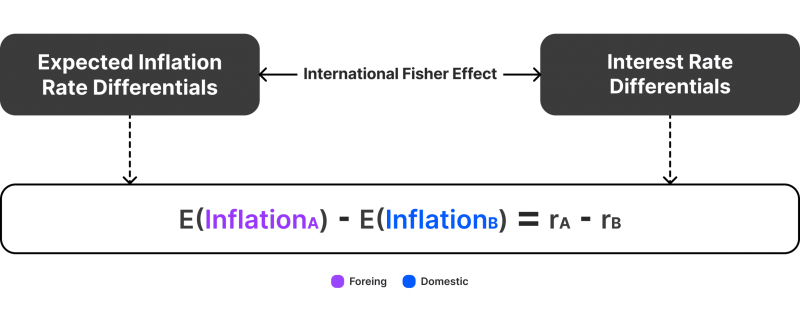

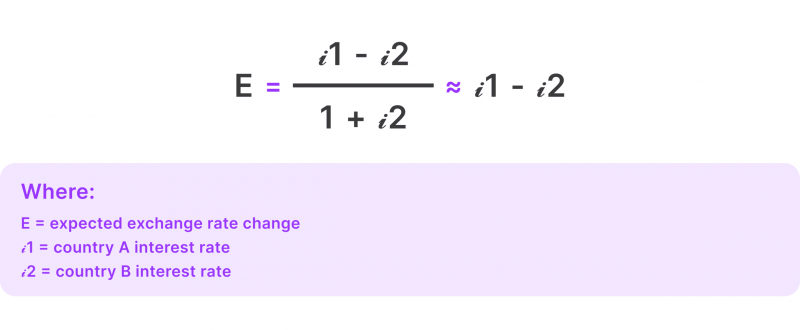

Explicando la Fórmula del Efecto Fisher Internacional

Para empezar, la fórmula del efecto Fisher es la siguiente:

Por el contrario, la ecuación del efecto Fisher internacional es la siguiente:

Ventajas y Desventajas

La teoría de Fisher es un enfoque sólido para predecir la macroeconomía y analizar indicadores de trading mientras se opera en los mercados financieros. Sin embargo, hay algunos desafíos que la hacen debatible. Revisemos las ventajas y desventajas del efecto Fisher internacional.

Pros

- Dependencia del conocido efecto Fisher que ha demostrado credibilidad en el análisis de factores económicos como las tasas de interés y los tipos de cambio.

- Herramienta sólida para cubrir posiciones de trading y optimizar el factor de riesgo al predecir cambios en las monedas.

- Ayuda en la predicción futura de los tipos de cambio, lo que ayuda a inversores y responsables políticos a tomar decisiones basadas en hechos.

- Su simplicidad proviene de centrarse en las tasas de interés nominales en lugar de otras variables económicas complejas.

Contras

- Los mercados no son perfectamente eficientes, y el capital no siempre se mueve libremente entre economías.

- La ecuación se centra en dinámicas a largo plazo y no explica movimientos a corto plazo, como especulaciones y eventos cisne negro.

- La ecuación de Fisher ignora algunos factores cruciales como el gasto gubernamental, la balanza comercial y los riesgos políticos.

Aplicaciones Prácticas

Este enfoque teórico tiene múltiples aplicaciones prácticas en la vida real. Los economistas y miembros del mercado confían en él por diversas razones. Revisemos algunos de estos usos.

Para los gobiernos

Los bancos centrales utilizan la teoría para entender cómo los cambios en las tasas de interés afectarían el valor de la moneda local en el escenario global. Esto ayuda en la toma de decisiones en acuerdos comerciales, inversiones extranjeras e inflación.

Los responsables políticos utilizan este concepto para analizar e influir en las salidas y entradas de capital, que impulsan las inversiones y la economía doméstica.

Para las instituciones

Las empresas financieras y los bancos comerciales utilizan esta teoría para impulsar decisiones de inversión, inversión extranjera directa y otras actividades. Las predicciones de divisas y tasas de interés pueden ser útiles para la evaluación de riesgos y estrategias de cobertura para evitar pérdidas excesivas.

Descubra las herramientas que impulsan a más de 500 corredurías

Explore nuestro ecosistema completo — desde la liquidez hasta el CRM y la infraestructura de trading.

Al mismo tiempo, estas predicciones impulsan varias decisiones de inversión institucional en monedas extranjeras.

Para los inversores

Los traders de Forex utilizan el IFE como parte de su análisis fundamental para predecir posibles cambios en las monedas y las tasas de interés de los bancos. Comprender y predecir las diferencias en las tasas de interés y las tendencias potenciales en diferentes países impulsa las inversiones inmobiliarias, la inversión extranjera directa y el mercado Forex.

Los arbitrajistas pueden usar la teoría para aprovechar pequeñas imperfecciones del mercado y ejecutar posiciones significativas antes de que ocurran correcciones.

Conclusión

El efecto Fisher internacional es una teoría económica que analiza la tasa de interés nominal entre dos países para predecir posibles movimientos en los tipos de cambio entre ellos. Estas estimaciones dependen de excluir la inflación en la tasa de interés real y considerar el flujo libre de capital entre economías para impulsar decisiones.

Sin embargo, muchos argumentan que las imperfecciones del mercado y la complejidad económica hacen que esta teoría sea ineficaz para predecir tendencias futuras.