Qu’est-ce que l’effet Fisher International ?

Lorsque vous travaillez sur le marché financier, vous rencontrez différentes terminologies et théories qui ont vu le jour il y a des dizaines d’années et qui sont toujours utilisées aujourd’hui par les économistes et les experts.

L’effet international de Fisher (IFE) est l’une des théories les plus pratiques et populaires pour expliquer la relation entre les taux d’intérêt, les taux de change des devises et l’inflation entre différents pays. Comprendre cette relation aide à prédire la performance des devises et à anticiper les annonces économiques.

Points clés

- La théorie de l’effet Fisher international relie les taux d’intérêt nominaux et les taux de change entre différents pays.

- L’IFE peut être utilisé pour prévoir les variations des taux de change sur la base des variations des taux d’intérêt nominaux au comptant et à venir.

- La théorie de Fisher peut être utilisée pour les prévisions de marché, l’analyse des risques, la prise de décision et l’introduction de politiques financières.

Comprendre l’effet Fisher international

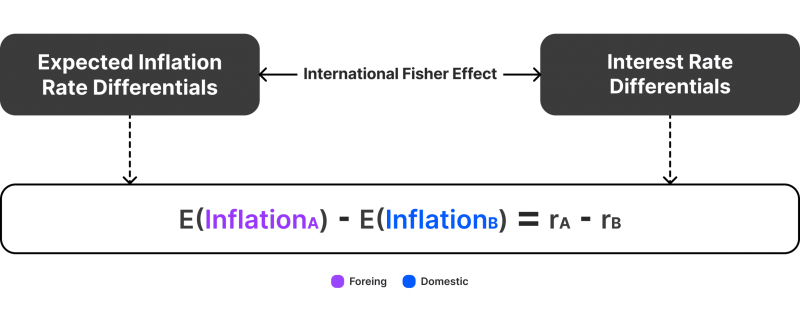

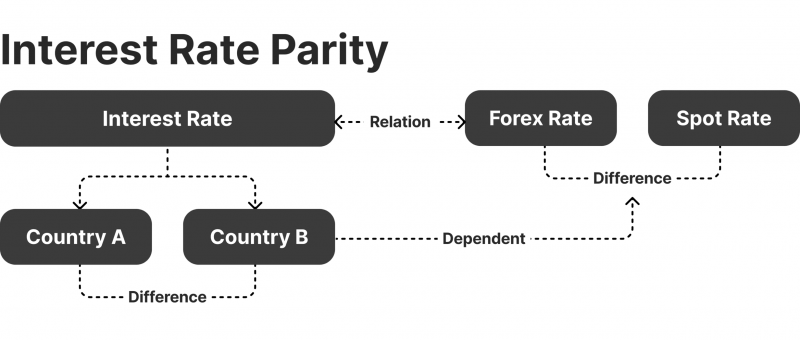

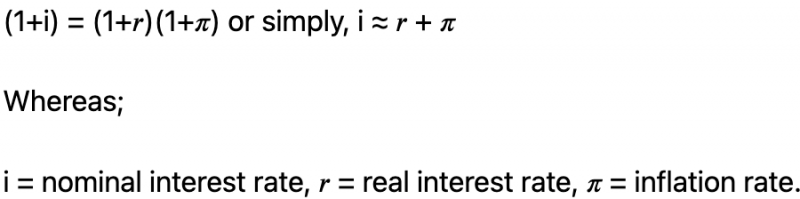

La théorie stipule que la différence de taux d’intérêt nominal entre deux pays est directement liée à la disparité de leurs taux de change. L’effet Fisher international prend en compte la distinction entre l’intérêt nominal et l’intérêt réel lorsqu’il s’agit d’inflation.

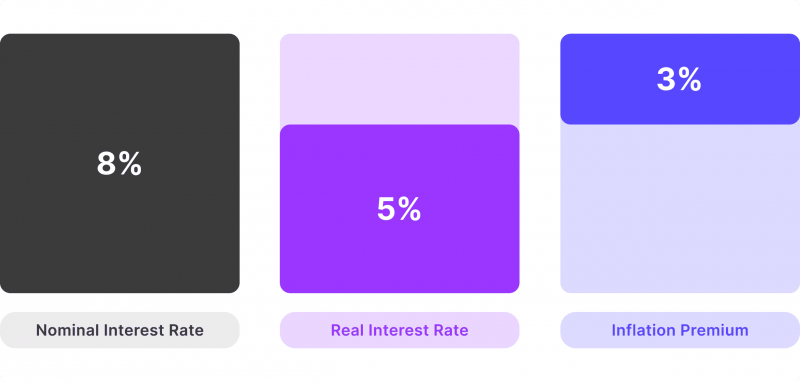

Le taux d’intérêt réel est le pourcentage que la banque centrale applique aux prêts et autres instruments financiers en fonction des conditions économiques. Cependant, le taux d’intérêt nominal tient compte du taux d’inflation (attendu), qui affecte la valeur réelle de l’argent.

Par conséquent :

Taux d’intérêt nominal = Taux d’intérêt réel + Taux d’inflation

Ce paradigme prédit les variations actuelles et potentielles des taux de change en étudiant les taux d’intérêt nominaux actuels et potentiels, en tenant compte de l’inflation.

Pourquoi la théorie internationale de Fisher est-elle importante ?

La théorie internationale de Fisher est importante car elle aide les traders Forex à prévoir les potentiels changements de taux de change en fonction de la performance et de la différence des taux d’intérêt nominaux entre deux économies.

Elle aide à analyser les conditions économiques actuelles, les risques de change éventuels, les décisions d’investissement et les stratégies de couverture sur les marchés mondiaux.

Explorez des analyses sectorielles approfondies

Apprenez auprès des experts qui façonnent l’avenir des services financiers — découvrez les dernières stratégies et tendances.

Toutefois, il est essentiel de faire la différence entre l’IFE et l’effet Fisher.

- L’effet de Fisher étudie l’inflation attendue et les taux d’intérêt nominaux dans la même économie.

- L’effet de Fisher international étudie la dynamique de l’inflation et des taux d’intérêt dans deux pays différents.

Historique et processus

Ce modèle de taux de change a été développé par l’économiste Irving Fisher dans les années 1930, afin de mesurer et de prédire les variations potentielles des taux de change en fonction des variations des taux d’intérêt nominaux. Contrairement à d’autres modèles économiques, l’effet Fisher international (IFE) se concentre sur les investissements sans risque, tels que les bons du Trésor, à des fins de prévision.

La théorie de l’effet Fisher international considère que le taux d’intérêt réel n’est pas affecté par l’inflation car il fait déjà partie du taux nominal. Ainsi, les économies où les taux d’intérêt sont bas ont des taux d’inflation faibles, ce qui entraîne une appréciation de la monnaie. En revanche, les pays dont les taux d’intérêt nominaux sont plus élevés connaîtront une inflation plus forte et une dépréciation de leur monnaie.

L’équation de Fisher suggère que les capitaux circulent librement entre les pays, ce qui permet la parité des taux d’intérêt réels entre les pays lorsque l’on tient compte des mouvements proportionnels des taux de change. Cependant, l’argument selon lequel il est presque impossible de prédire les taux de change futurs parce que les intérêts futurs ne peuvent pas être prédits avec précision est toujours valable.

Dans les années 1970, la théorie a gagné en popularité car de plus en plus d’économies se sont ouvertes aux marchés de libre fluctuation, ce qui a permis de tester ces principes dans un plus grand nombre de cas. Aujourd’hui, de nombreux investisseurs et économistes prennent en compte l’IFE dans l’évaluation des risques et l’analyse des devises pour les accords commerciaux internationaux.

Effet de Fisher international et parité des taux d’intérêt

L’effet Fisher part du principe que, dans une économie bien ordonnée, les taux de change s’ajustent en fonction des variations des taux d’intérêt nominaux des pays. Ainsi, les forces du marché libre pourraient égaliser ces taux et permettre aux monnaies d’atteindre la parité entre elles.

Par conséquent, la parité des taux d’intérêt minimise la manipulation du marché en utilisant les possibilités d’arbitrage.

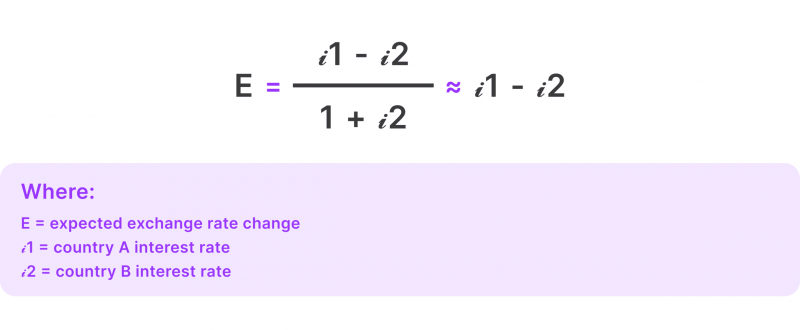

Explication de la formule de l’effet de Fisher international

La formule de l’effet de Fisher international est la même que celle de l’effet de Fisher international.

Inversement, l’équation de l’effet de Fisher international est la suivante :

Avantages et inconvénients

La théorie de Fisher est une approche solide pour prédire la macroéconomie et analyser les indicateurs de trading tout en négociant sur les marchés financiers. Cependant, certains défis la rendent discutable. Examinons les avantages et inconvénients de l’effet Fisher international.

Avantages

- Il repose sur le célèbre effet Fisher, dont la crédibilité a été démontrée dans l’analyse de facteurs économiques tels que les taux d’intérêt et les taux de change.

- Outil solide pour couvrir les positions de trading et optimiser le facteur de risque lors de la prévision des variations de change.

- Il aide à prévoir les taux de change futurs, ce qui permet aux investisseurs et aux responsables politiques de prendre des décisions fondées sur des faits.

- Sa simplicité tient au fait qu’il se concentre sur les taux d’intérêt nominaux plutôt que sur d’autres variables économiques complexes.

Inconvénients

- Les marchés ne sont pas parfaitement efficaces et les capitaux ne circulent pas toujours librement entre les économies.

- L’équation se concentre sur la dynamique à long terme et n’explique pas les mouvements à court terme, tels que les spéculations et les swans.

- L’équation de Fisher ignore certains facteurs cruciaux tels que les dépenses publiques, la balance commerciale et les risques politiques.

Applications pratiques

Cette approche théorique a de multiples applications pratiques dans la vie réelle. Les économistes et les acteurs du marché s’y réfèrent pour diverses raisons. Passons en revue quelques-unes de ces applications.

Pour les gouvernements

Les banques centrales utilisent la théorie pour comprendre comment les changements de taux d’intérêt affectent la valeur de la monnaie locale sur la scène mondiale. Cela facilite la prise de décision en matière d’accords commerciaux, d’investissements étrangers et d’inflation.

Les décideurs politiques utilisent ce concept pour analyser et influencer les sorties et les entrées de capitaux, qui déterminent les investissements et l’économie nationale.

Pour les institutions

Les sociétés financières et les banques commerciales utilisent cette théorie pour prendre des décisions en matière d’investissement, d’investissement direct étranger et d’autres activités. Les prévisions relatives aux devises et aux taux d’intérêt peuvent être utiles pour l’évaluation des risques et les stratégies de couverture afin d’éviter les pertes excessives.

Découvrez les outils qui propulsent plus de 500 courtiers

Explorez notre écosystème complet — de la liquidité au CRM jusqu’à l’infrastructure de trading.

Dans le même temps, ces prévisions guident diverses décisions d’investissement institutionnel en devises étrangères.

Pour les investisseurs

Les cambistes utilisent l’IFE dans le cadre de leur analyse fondamentale pour prévoir les variations possibles des devises et des taux d’intérêt des banques. La compréhension et la prévision des différentiels de taux d’intérêt et des tendances potentielles dans différents pays déterminent les investissements immobiliers, les investissements directs étrangers et le marché des changes.

Les arbitragistes peuvent utiliser la théorie pour tirer parti des imperfections mineures du marché et prendre des positions importantes sur le marché avant que les corrections n’interviennent.

Conclusion

L’effet Fisher international est une théorie économique qui analyse le taux d’intérêt nominal entre deux pays pour prédire les mouvements possibles des taux de change entre eux. Ces estimations reposent sur l’exclusion de l’inflation dans le taux d’intérêt réel et sur la libre circulation des capitaux entre les économies pour guider les décisions.

Cependant, beaucoup affirment que les imperfections du marché et la complexité de l’économie rendent cette théorie inefficace pour prédire les tendances futures.