Réunion de la Fed en septembre : baisse des taux d’intérêt, qu’est-ce que cela signifie pour les entreprises ?

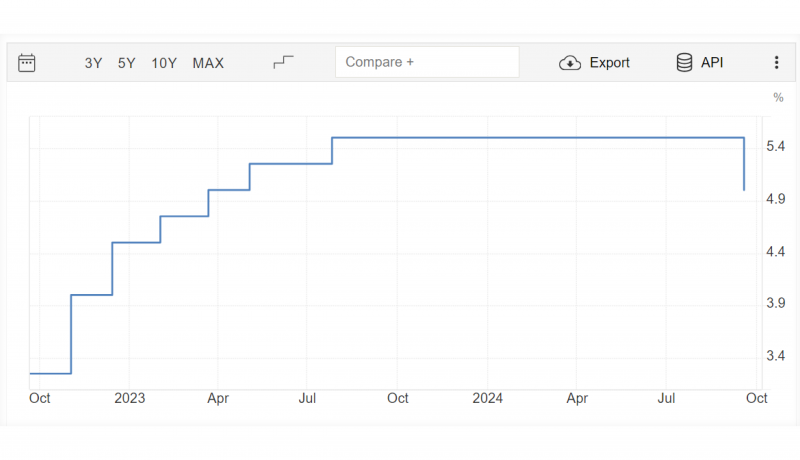

La décision de la Réserve fédérale a finalement été prise, répondant aux attentes de la plupart des économistes et des investisseurs. La décision historique consiste à abaisser les taux d’intérêt de 0,50 % pour la première fois depuis des années.

Cette décision affecte les institutions financières, les entreprises et les utilisateurs finaux qui doivent se préparer à de nouveaux plans d’épargne et à de nouvelles décisions d’investissement. La décision a été prise pour stimuler la croissance économique après l’amélioration des taux macroéconomiques. Examinons plus en détail la réunion de la Fed en septembre et les implications de cette annonce.

Résultats de la réunion de septembre de la Fed

Lors de sa sixième réunion, le Comité fédéral de l’open market a décidé le 8 septembre d’abaisser son taux d’intérêt de référence d’un demi-point de pourcentage, soit 50 points de base ou 0,50 %.

La Fed a réduit les taux d’intérêt en réponse à la détente des indicateurs économiques tels que le chômage et l’inflation. Cette baisse devrait stimuler les dépenses, inciter les utilisateurs à contracter des emprunts et à augmenter leurs investissements, ce qui, en fin de compte, stimulera l’économie.

La réduction de ces taux est historique, car la dernière fois que la Fed a pris une telle décision, c’était en 2020, dans le cadre d’un plan d’urgence en cas de pandémie. Avant cela, la dernière réduction d’un demi-point avait eu lieu lors de la crise financière de 2008.

Le marché était divisé avant la réunion de la Fed en septembre. Après la déception suscitée par la réunion de juillet, les économistes s’attendaient à ce qu’une décision soit prise au troisième trimestre. Les analystes du marché étaient partagés quant au montant de la baisse, et les taux d’embauche désagréables suggéraient qu’une baisse de 0,25 % était plus probable qu’une baisse de 0,50 %.

Les portes sont désormais ouvertes aux spéculations sur la prochaine réunion de la Fed, qui aura lieu en novembre.

Comment la baisse des taux d’intérêt de la Fed vous affecte-t-elle ?

Le nouveau taux de la Fed affecte d’autres domaines de l’économie, notamment les prêts à la consommation, les prêts automobiles, les prêts hypothécaires, les comptes d’épargne et d’autres formes d’investissement.

Essentiellement, cette réduction signifie que la banque centrale exigera des rendements plus faibles pour les crédits. De cette manière, les crédits deviennent plus abordables, les institutions et les utilisateurs obtiennent de meilleures conditions sur leurs prêts et dépensent plus.

Explorez des analyses sectorielles approfondies

Apprenez auprès des experts qui façonnent l’avenir des services financiers — découvrez les dernières stratégies et tendances.

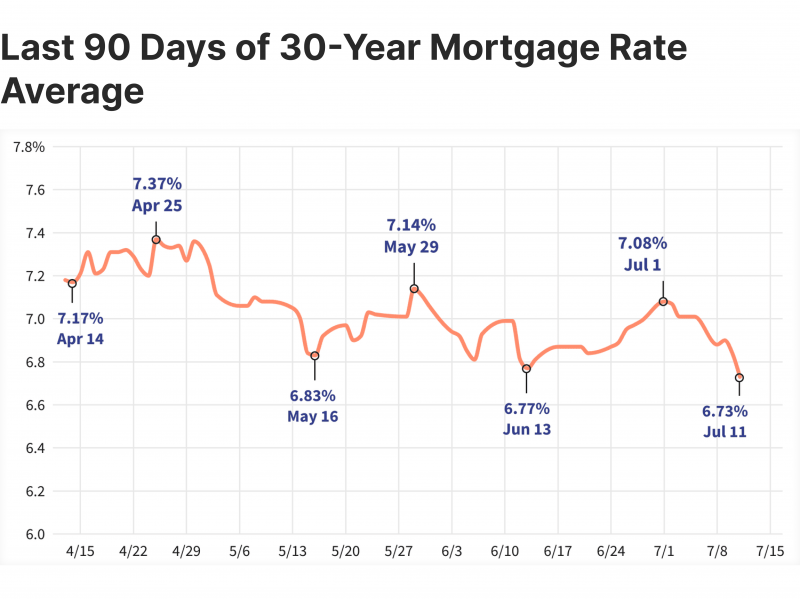

Par conséquent, si vous ouvrez un compte d’épargne auprès de votre banque, vous obtiendrez moins d’intérêts, ce qui rend ces investissements un peu moins intéressants. En revanche, les prêts immobiliers et automobiles deviennent plus abordables.

Lorsque la Fed réduit les taux d’intérêt, les investisseurs sont plus enclins à rechercher des titres et des actifs à haut rendement et à prendre plus de risques et d’opportunités de récompenses.

Types de taux d’intérêt

Le nouveau taux d’emprunt fédéral aura des répercussions sur d’autres secteurs. Passons en revue les principaux taux d’intérêt aux États-Unis et la manière dont ils sont affectés par cette décision.

Fed funding rate: le taux que les banques se facturent mutuellement pour les prêts au jour le jour, qui a maintenant baissé à 4,75 %-5 %. Il est donc moins coûteux pour les banques de recevoir et d’émettre des prêts pour les entreprises et les particuliers.

Taux préférentiel: le taux auquel les banques commerciales accordent des crédits aux clients solvables, souvent utilisé pour l’émission de cartes de crédit et de lignes de crédit immobilier. Le taux préférentiel devrait diminuer parallèlement à la baisse des taux de la Fed.

Taux hypothécaire : les prêts au logement sont indirectement affectés par le taux des fonds fédéraux mais sont affectés par les obligations à long terme. Par conséquent, les taux hypothécaires sont plus susceptibles de diminuer après cette décision.

Prêts automobiles : comme les prêts hypothécaires, les prêts automobiles suivent les prêts au jour le jour et devraient baisser après la réduction du coût d’emprunt de la Fed.

Perspectives des taux d’intérêt de la Fed en 2024

La prochaine réunion de la Fed sur les taux d’intérêt sera intéressante, car le marché spécule déjà sur une nouvelle réduction d’un demi-pourcentage.

Les membres du FOMC ont déclaré qu’il était difficile de décider aujourd’hui de ce qui serait décidé lors de la prochaine réunion de la Fed, car les taux de chômage et d’inflation doivent être testés.

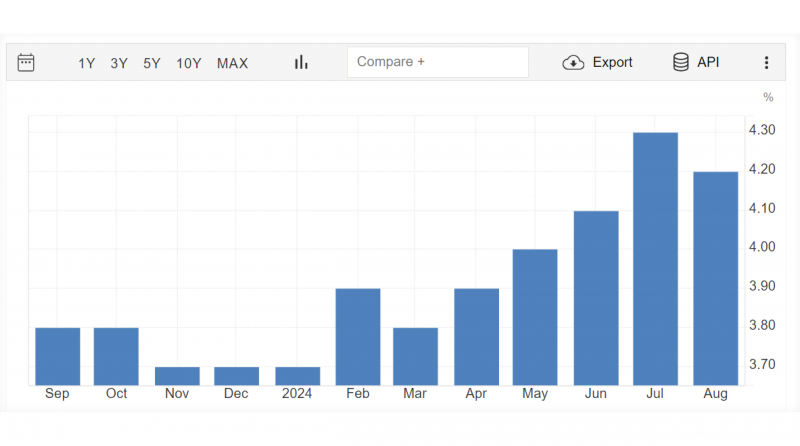

Taux de chômage

Avant la décision, la Réserve fédérale était préoccupée par l’augmentation du taux de chômage, qui s’élève actuellement à 4,2 %. Après avoir été ramené à 3,7 % l’année dernière, cet indicateur a grimpé chaque mois, atteignant 4,3 % en août et 4,2 % en septembre.

Les décideurs sont partagés sur ce chiffre, certains souhaitant régler le problème de l’embauche avant de réduire le taux d’intérêt. Toutefois, la réduction des coûts d’emprunt des entreprises peut motiver les dépenses et résoudre le problème de l’embauche.

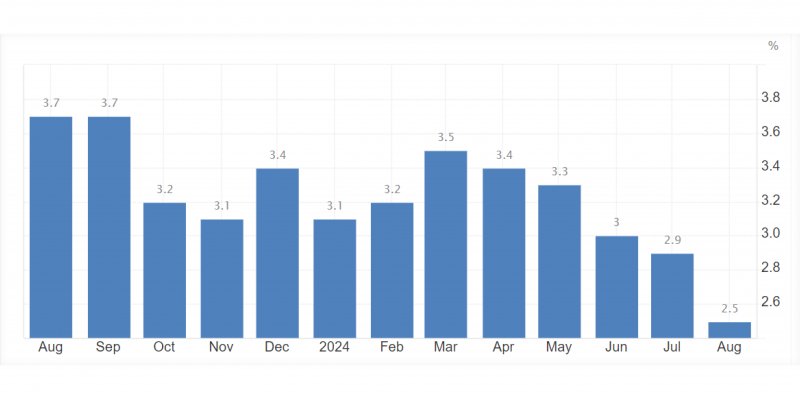

Taux d’inflation

Au début de l’année, la Réserve fédérale a fixé un objectif de taux d’inflation de 2 % comme base de toute décision sur les taux d’intérêt. Cette année, l’inflation américaine s’est considérablement améliorée, atteignant 2,5 % en août pour la première fois depuis 2021.

Il est essentiel de surveiller l’impact de la réduction du taux d’emprunt sur l’inflation. En règle générale, un taux d’intérêt plus bas motive les dépenses et les investissements, ce qui peut entraîner une hausse de l’inflation. Toutefois, il convient de vérifier dans quelle mesure ce taux augmente.

Vous avez une question concernant la configuration de votre courtage ?

Notre équipe est là pour vous guider — que vous débutiez ou que vous soyez en pleine expansion.

Conclusion

La réunion de la Fed en septembre a abouti à une baisse des taux d’intérêt, ce que de nombreux experts et économistes avaient prédit. En effet, cette baisse était attendue lors de la réunion de juillet mais n’avait pas été appliquée en raison de chiffres économiques peu encourageants.

Cependant, la baisse des chiffres de l’inflation et du chômage et les appels croissants du marché ont déclenché une telle décision. En fin de compte, cette réduction vise à inciter les entreprises et les particuliers à contracter des prêts moins onéreux, à augmenter leurs dépenses et à stimuler l’économie.

Avertissement : Cet article est à titre informatif seulement. Il ne constitue pas un conseil financier et ne doit pas être utilisé comme base pour des décisions d’investissement. Faites toujours vos propres recherches et consultez un conseiller financier avant d’investir.