Indicateur MACD – Comment lire le graphique ?

Le monde d’aujourd’hui est plein d’incertitudes, et ce qui se trouve à la surface est souvent trompeur. Un principe similaire s’applique au trading. Une tendance qui semble forte peut, en fait, être faible et prête à s’inverser.

Il existe des indicateurs qui vous permettent de mesurer la force intrinsèque d’un tendance. Parfois, ils confirment une tendance haussière et vous indiquent de conserver ou d’augmenter votre position. Parfois, ils signalent que la tendance est suspecte, vous indiquant qu’il est préférable de sortir d’une position, de prendre un bénéfice, ou peut-être même ce changer la stratégie de haussière à baissière ou vice versa.

Souvent, les traders utilisent certaines méthodes d’analyse technique par rapport aux résultats obtenus par d’autres méthodes techniques. C’est ce qu’a fait Gerald Appel, un célèbre trader américain. Il a pris un graphique de déviation simple, ou autrement dit, l’oscillateur, qui reflète la distance entre deux moyennes mobiles, et y a appliqué la moyenne mobile du résultat obtenu. Cette méthode est appelée Convergence-Divergence Moving Average (Moyenne mobile de convergence-divergence, abrégée en MACD ou MAC-D).

Cet article vous expliquera ce qu’est l’indicateur MACD et comment il fonctionne. En outre, vous découvrirez les caractéristiques, les avantages et les inconvénients de cet indicateur. Pour finir, nous verrons en détail le graphique de l’indicateur, son histogramme et la formule de son calcul.

Qu’est-ce qu’un indicateur MACD et comment fonctionne-t-il ?

Créée au XXe siècle, la MACD est meilleurs indicateurs. Il date de presque quarante ans et l’algorithme n’a pas changé pendant tout ce temps. De plus, des stratégies entières sont basées sur cet oscillateur, et les traders essaient de le moderniser en ajoutant de nouveaux éléments mais sans changer l’idée principale qui est d’utiliser cet indicateur comme un prédicteur de tendance également, et pas seulement pour trouver des points de pivot. Tout cela fait de l’indicateur MACD un instrument d’analyse véritablement universel et, peut-être, l’un des plus utiles de la liste de ceux qui sont généralement inclus dans le jeu d’indicateurs standard de tout terminal de trading. Même si vous ne l’avez pas pour une raison quelconque, vous pouvez toujours le trouver sur internet, avec une grande varitété de versions.

L’indicateur MACD appartient au groupes des oscillateurs et occupe un espace différent sous le graphique, dans la zone de travail. Il apparaît comme un graphique avec des barres verticales et une ligne de “signal”. Il n’y a pas de zones de surachat/survente, comme d’habitude. Le seul point de référence horizontal est le zéro – les barres sont tracées de part et d’autres de celui-ci, c’est-à-dire vers le haut ou vers le bas. Et c’est très pratique car cela suffit pour obtenir rapidement des informations présentées visuellement sur l’état actuel du marché et évaluer les variantes possibles des événements. La facilité d’utilisation et la polyvalence sont les principaux avantages de cet indicateur.

Caractéristiques de l’indicateur MACD

Comme le montre la pratique, il est préférable d’utiliser l’indicateur MACD sur des périodes à partir de H1. A cet égard, il est légèrement plus fidèle que la plupart des indicateurs d’analyse technique classiques. Mais avec l’augmentation de la période, la fiabilité des signaux augmente, il a donc bien fait ses preuves sur le graphique de 4 heures et plus. Néanmoins, il existe de nombreuses stratéégies qui l’utilisent, même sur le graphique de cinq minutes, vous devez donc examiner votre système de trading. S’il est à moyen terme, vous pouvez travailler avec la MACD sur des paramètres standards, mais s’il est intrajournalier, vous devrez expérimenter car il existe un certain décalage des signaux inhérent à l’indicateur.

L’indicateur MACD utilise trois moyennes mobiles. A l’origine, il était présenté comme deux mouvements avec des périodes différentes. Mais, plus tard dans la modernisation, elles ont été remplacées par des barres graphiques, montrant la distinction entre la moyenne mobile avec une période plus petite et la moyenne mobile avec une période plus grande. C’est beaucoup plus pratique, et il n’y a pas de confusion avec la ligne de signal, qui est aussi une moyenne sur une période.

Les étapes suivantes sont utilisées pour obtenir l’image finale. La valeur du graphique est formée par le mouvement lent soustrait du mouvement exponentiel rapide. Ensuite, cette différence est lissée au moyen d’une autre moyenne mobile exponentielle, qui est la ligne de signal (représentée dans la fenêtre par une ligne pointillée rouge). Cette approche permet de séparer les fausses fluctuations et de réduire la réaction aux hausses de volatilité à court terme. C’est en partie grâce au lissage qu’il devient possible de l’appliquer sur de petites périodes. L’ensemble de l’algorithme peut être qualifié d’assez simple, mais cela n’affecte pas son efficacité. Au contraire, l’indicateur MACD fonctionne mieux que de nombreux oscillateurs beaucoup plus complexes.

Vous avez une question concernant la configuration de votre courtage ?

Notre équipe est là pour vous guider — que vous débutiez ou que vous soyez en pleine expansion.

Avantages et inconvénients de l’indicateur MACD

L’avantage incontestable de cet oscillateur est qu’il peut filtrer de nombreux faux signaux donnés par la moyenne mobile, en préservant tous les avantages d’un indicateur aussi excellent que la moyenne mobile. Une telle possibilité est due au fait qu’il est constitué de MA (Moyennes mobiles) d’ordres différents. Etant un indicateur de tendance par nature, il suivra constamment la tendance actuelle, excluant ainsi les périodes prolongées au cours desquelles il donne de faux signaux.

D’excellents résultats sont obtenus en utilisant cet oscillateur dans le contexte de sa divergence avec le graphique des prix. La divergence de l’indicateur avec le graphique des prix indique presque toujours, du moins, son affaiblissement significatif (et probablement sa correction).

En outre, il peut être utilisé comme un filtre indiquant la direction des transactions. S’il est au-dessus de la ligne de signal, seules les positions longues doivent être envisagées, et vice versa ; à la valeur actuelle de l’histogramme en dessous de la ligne de signal, seules les positions courtes doivent être ouvertes.

Outre les avantage évidents mentionnés ci-dessus, les moyennes mobiles sous-jacentes présentent également quelques inconvénients. Le principal inconvénient est son décalage. L’indicateur MACD donne souvent des signaux d’achat ou de vente lorsque le cours a parcouru la majeure partie de son chemin (cela ne concerne toutefois pas les signaux produits par la divergence).

De plus, elle donne trop de faux signaux sur les petites périodes de temps, il est donc préférable de l’utiliser sur des graphiques de prix avec une période d’au moins un jour. Par ailleurs, plus il produit de faux signaux, plus les valeurs de ses paramètres (périodes des moyennes mobiles qui le composent) sont faibles. En revanche, en augmentant les valeurs de ces paramètres, on risque de passer à côté de nombreux bons signaux.

Indicateur MACD : graphique, histogramme et formule de calcul

La MACD est un oscillateur car il est affiché sur une échelle distincte du graphique des prix. Le graphique de convergence/divergence de la moyenne mobile lui-même comprend trois éléments principaux : la ligne principale, la ligne de signal et l’histogramme. Examinons de plus près chacun de ces éléments pour comprendre le rôle qu’ils jouent dans l’indicateur MACD.

Ligne principale

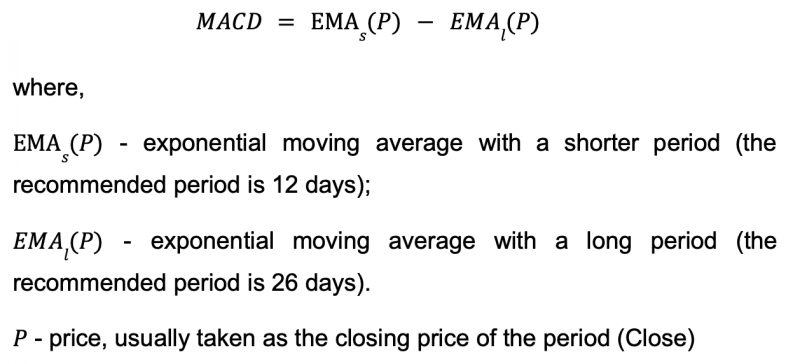

Trois moyennes mobiles exponentielles de périodes différentes sont utilisées pour le calcul. Une moyenne à évolution lente avec une période plus longue (EMAl) est soustraite de la moyenne à évolution rapide avec une période plus courte (EMAs). C’est la ligne principale de l’indicateur. Les valeurs de la ligne principale sont calculées à l’aide de la formule ci-dessous.

Dans une forte tendance à la hausse, la ligne principale est au-dessus du niveau zéro et se déplace vers le haut. Dans ce cas, la moyenne à court terme est supérieure à la moyenne à long terme, et il existe une divergence entre elles. Dans une forte tendance à la baisse, au contraire, la ligne principale est en-dessous du niveau zéro et évolue vers le bas.

Lorsque la ligne principale est au-dessus de zéro mais change de direction de la hausse à la baisse, cela signifie que les moyennes mobiles convergent, ce qui, à son tour, peut indiquer un ralentissement de la tendance à la hausse ou même son changement. Et vice versa, si la ligne principale est inférieureà zéro et change de direction de la baisse à la hausse, cela peut signifier que la tendance à la baisse ralentit ou que la tendance à la hausse a commencé.

Ligne de signal

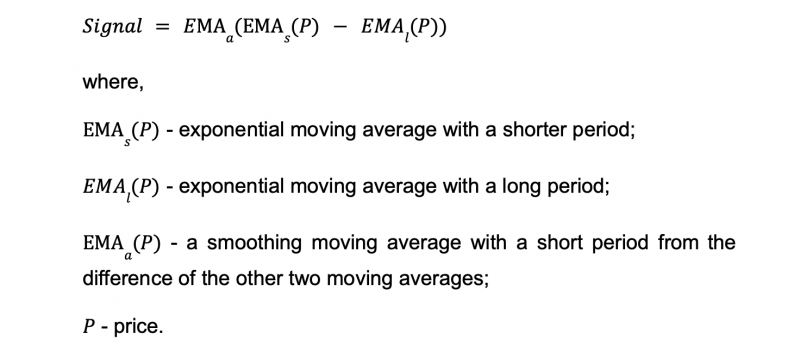

La ligne de signal MACD est une moyenne mobile exponentielle de la ligne principale MACD. Ainsi, lorsque la ligne principale croise la ligne de signal, cela indique un changement dans la tendance de la ligne principale. Les valeurs de la ligne de signal sont calculées selon la formule :

Lorsque la ligne principale, étant au-dessus du niveau zéro, croise la ligne de signal de haut en bas, c’est un signal clair pour le début possible d’une tendance à la baisse. A l’inverse, lorsque la ligne principale est en dessous du niveau zéro et croise la ligne de signal de bas en haut, cela peut signifier le début d’une tendance haussière.

Découvrez les outils qui propulsent plus de 500 courtiers

Explorez notre écosystème complet — de la liquidité au CRM jusqu’à l’infrastructure de trading.

Il est important de noter qu’en observant uniquement la ligne de signal croisant la ligne principale, vous pouvez manquer la reprise de la tendance précédente. Par exemple, en étant sous le niveau zéro, la ligne principale a croisé la ligne de signal de bas en haut et a montré le début d’une tendance à la hausse. Mais si la ligne principale tarde à franchir le niveau zéro et que la tendance à la hausse se transforme à nouveau en tendance à la baisse alors un croisement en sens inverse de la ligne de signal peut montrer le renversement de la tendance avec un très long retard.

Histogramme

Sous la forme d’un histogramme, c’est-à-dire d’un graphique à barres, le graphique MACD montre la distinction entre la ligne principale et la ligne de signal. Le graphique de l’histogramme est sur la même échelle que la ligne principale et la ligne de signal. Les débuts des barres de l’histogramme sont situés au niveau zéro, tandis que les barres sont tracées vers le haut ou vers le bas à partir du niveau zéro, en fonction de la valeur.

Par conséquent, lorsque la ligne principale est au-dessus de la ligne de signal, l’histogramme est au-dessus du niveau zéro, et lorsque la ligne principale est au-dessous de la ligne de signal, l’histogramme est au-dessus de zéro.

Conclusion

L’oscillateur MACD est un excellent outil pour les traders expérimentés et novices. Lorsque vous travaillez avec cet indicateur, vous devez garder à l’esprit que plus l’horizon temporel du graphique sur lequel il est tracé est grand, moins il y a aura de faux signaux, mais plus les signaux de trading seront marqués. Il faut donc rechercher le juste milieu. Et enfin, comme tout autre indicateur technique d’analyse, la MACD nécessite une confirmation. Ne prenez pas de décisions de trading en vous basant uniquement sur la MACD. Utilisez également d’autres outils pour évaluer la situation globale du marché.