अंतर्राष्ट्रीय फिशर प्रभाव क्या है?

जब आप वित्तीय बाजार में व्यापार करते हैं, तो आपको विभिन्न शब्दावलियाँ और सिद्धांत मिलेंगे जो दशकों पहले उत्पन्न हुए थे और आज भी अर्थशास्त्रियों और विशेषज्ञों द्वारा उपयोग किए जाते हैं।

अंतर्राष्ट्रीय फिशर (IFE) प्रभाव सबसे व्यावहारिक और लोकप्रिय सिद्धांतों में से एक है जो विभिन्न देशों के बीच ब्याज दरों, मुद्रा विनिमय दरों और मुद्रास्फीति के बीच संबंध को समझाता है। इस संबंध को समझने से मुद्रा के प्रदर्शन की भविष्यवाणी करने और आर्थिक घोषणाओं पर प्रभाव डालने में मदद मिलती है।

मुख्य बिंदु

- अंतर्राष्ट्रीय फिशर प्रभाव सिद्धांत विभिन्न देशों के बीच नाममात्र ब्याज दरों और विनिमय दरों को आपस में जोड़ता है।

- IFE का उपयोग स्पॉट और भविष्य की नाममात्र ब्याज दर परिवर्तनों के आधार पर मुद्रा दर परिवर्तनों की भविष्यवाणी करने के लिए किया जा सकता है।

- फिशर के सिद्धांत का उपयोग बाजार की भविष्यवाणी, जोखिम विश्लेषण, निर्णय लेने और वित्तीय नीतियों की शुरुआत के लिए किया जा सकता है।

अंतर्राष्ट्रीय फिशर प्रभाव को समझना

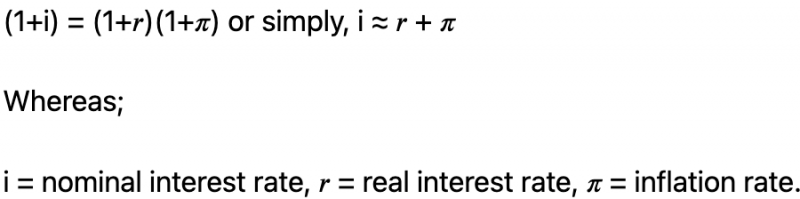

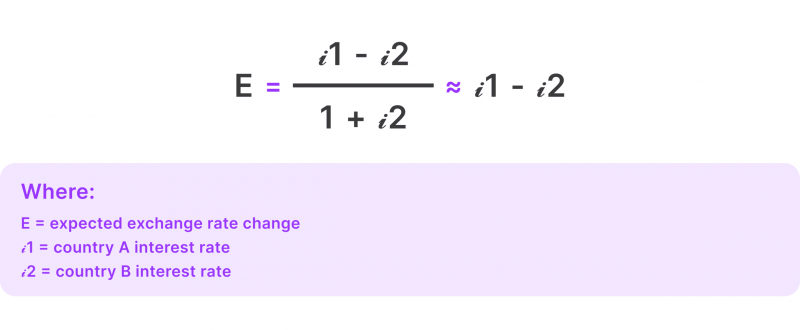

सिद्धांत कहता है कि दो देशों के बीच नाममात्र ब्याज दर में अंतर सीधे उनके मुद्रा विनिमय दरों में असमानता से संबंधित है। अंतर्राष्ट्रीय फिशर प्रभाव मुद्रास्फीति के मामले में नाममात्र और वास्तविक ब्याज के बीच के अंतर को ध्यान में रखता है।

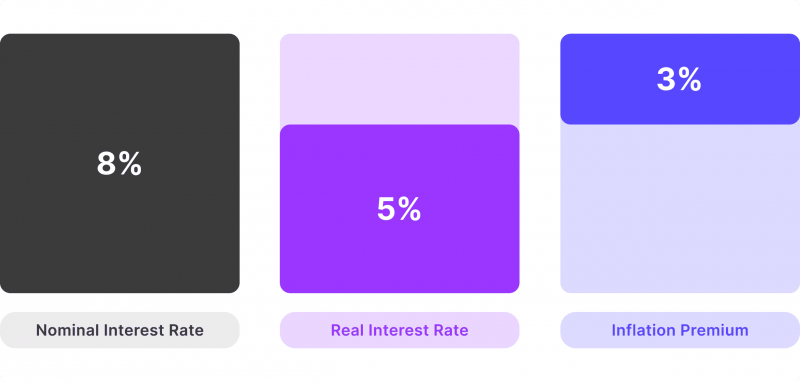

वास्तविक ब्याज दर वह प्रतिशत है जिसे केंद्रीय बैंक आर्थिक परिस्थितियों के आधार पर ऋणों और अन्य वित्तीय उपकरणों के लिए शुल्क लेता है। हालांकि, नाममात्र ब्याज दर (अपेक्षित) मुद्रास्फीति दर को ध्यान में रखती है, जो धन के वास्तविक मूल्य को प्रभावित करती है।

इसलिए:

नाममात्र ब्याज दर = वास्तविक ब्याज दर + मुद्रास्फीति दर

यह प्रतिमान वर्तमान और संभावित नाममात्र ब्याज दरों का अध्ययन करके, मुद्रास्फीति को ध्यान में रखते हुए, वर्तमान और संभावित मुद्रा विनिमय दर परिवर्तनों की भविष्यवाणी करता है।

IFE क्यों महत्वपूर्ण है?

अंतर्राष्ट्रीय फिशर सिद्धांत महत्वपूर्ण है क्योंकि यह फॉरेक्स ट्रेडरों को दो अर्थव्यवस्थाओं के बीच नाममात्र ब्याज दरों के प्रदर्शन और अंतर के आधार पर संभावित विनिमय दर परिवर्तनों की भविष्यवाणी करने में मदद करता है।

यह वर्तमान आर्थिक परिस्थितियों, संभावित मुद्रा जोखिमों, निवेश निर्णयों और वैश्विक बाजारों में हेजिंग रणनीतियों के विश्लेषण में सहायता करता है।

गहन उद्योग अंतर्दृष्टि का अन्वेषण करें

उन विशेषज्ञों से सीखें जो वित्तीय सेवाओं के भविष्य को आकार दे रहे हैं — नवीनतम रणनीतियाँ और रुझान प्राप्त करें।

हालांकि, IFE और फिशर प्रभाव के बीच अंतर करना आवश्यक है।

- फिशर प्रभाव एक ही अर्थव्यवस्था में अपेक्षित मुद्रास्फीति और नाममात्र ब्याज दरों का अध्ययन करता है।

- अंतर्राष्ट्रीय फिशर प्रभाव दो अलग-अलग देशों में मुद्रास्फीति/ब्याज दर की गतिशीलता का अध्ययन करता है।

सिद्धांत की पृष्ठभूमि और प्रक्रिया

इस विनिमय दर मॉडल को अर्थशास्त्री इरविंग फिशर ने 1930 के दशक में विकसित किया था, जो नाममात्र ब्याज दर परिवर्तनों के आधार पर संभावित अंतर-मुद्रा दर परिवर्तनों को मापने और भविष्यवाणी करने के लिए बनाया गया था। अन्य आर्थिक मॉडलों के विपरीत, अंतर्राष्ट्रीय फिशर प्रभाव (IFE) पूर्वानुमान उद्देश्यों के लिए ट्रेजरी बांड जैसे जोखिम-मुक्त निवेशों पर केंद्रित है।

अंतर्राष्ट्रीय फिशर प्रभाव सिद्धांत वास्तविक ब्याज दर को मुद्रास्फीति से अप्रभावित मानता है क्योंकि यह पहले से ही नाममात्र दर का हिस्सा है। इस प्रकार, कम ब्याज दरों वाली अर्थव्यवस्थाओं में कम मुद्रास्फीति के आंकड़े होंगे, जो मुद्रा के मूल्य में वृद्धि की ओर ले जाएंगे। दूसरी ओर, उच्च नाममात्र ब्याज दरों वाले देशों में उच्च मुद्रास्फीति और मुद्रा मूल्यह्रास होगा।

फिशर समीकरण सुझाव देता है कि पूंजी देशों के बीच स्वतंत्र रूप से चलती है, जो समानुपाती विनिमय दर आंदोलनों के समायोजन पर देशों के बीच वास्तविक ब्याज दरों में समानता की अनुमति देता है। हालांकि, तर्क यह है कि भविष्य की ब्याज दरों को सटीक रूप से पूर्वानुमानित नहीं किया जा सकता है, इसलिए भविष्य के विनिमय दरों की भविष्यवाणी करना लगभग असंभव है।

1970 के दशक में, जैसे-जैसे अधिक अर्थव्यवस्थाएं मुक्त-प्रवाह बाजारों के लिए खुलीं, इस सिद्धांत ने जोर पकड़ा, जिससे इन सिद्धांतों को और अधिक उदाहरणों में परीक्षण करने का मौका मिला। आज कई निवेशक और अर्थशास्त्री जोखिम मूल्यांकन और अंतर्राष्ट्रीय व्यापार समझौतों के लिए मुद्रा विश्लेषण में IFE पर विचार करते हैं।

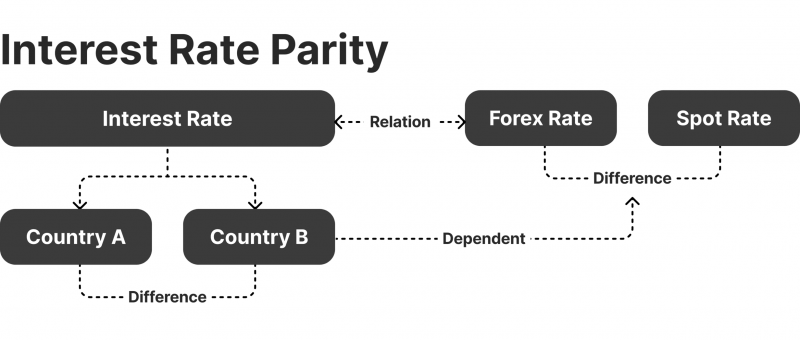

अंतर्राष्ट्रीय फिशर प्रभाव और ब्याज दर समानता

फिशर मानते हैं कि एक सुव्यवस्थित अर्थव्यवस्था में, विनिमय दरें देशों की नाममात्र ब्याज दरों में परिवर्तनों के कारण समायोजित होती हैं। इस प्रकार, मुक्त-बाजार बल इन दरों को समतुल्य कर सकते हैं और मुद्राओं को एक-दूसरे के साथ समानता तक पहुंचने की अनुमति दे सकते हैं।

इसलिए, ब्याज दर समानता मध्यस्थता अवसरों का उपयोग करके बाजार हेरफेर को न्यूनतम करती है।

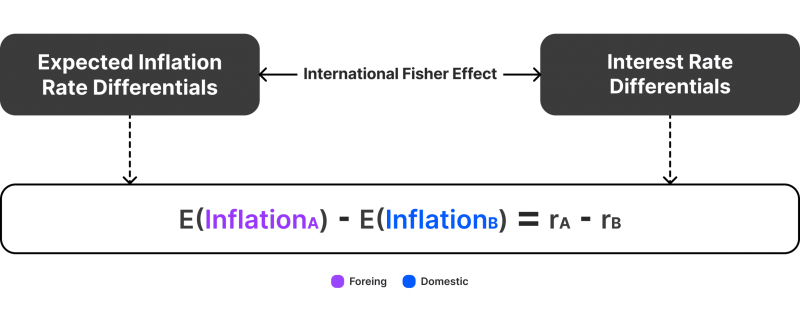

अंतर्राष्ट्रीय फिशर प्रभाव सूत्र को समझाना

शुरुआत करने के लिए, फिशर प्रभाव सूत्र इस प्रकार है;

इसके विपरीत, अंतर्राष्ट्रीय फिशर प्रभाव समीकरण इस प्रकार है;

लाभ और हानियाँ

फिशर का सिद्धांत वित्तीय बाजारों में व्यापार करते समय व्यापार संकेतकों का व्यापक अर्थव्यवस्था की भविष्यवाणी करने और विश्लेषण करने के लिए एक ठोस दृष्टिकोण है। हालांकि, कुछ चुनौतियाँ हैं जो इसे विवादास्पद बनाती हैं। आइए अंतर्राष्ट्रीय फिशर प्रभाव के लाभ और हानियों की समीक्षा करें।

लाभ

- प्रसिद्ध फिशर प्रभाव पर निर्भरता, जिसने ब्याज और विनिमय दरों जैसे आर्थिक कारकों का विश्लेषण करने में विश्वसनीयता साबित की है।

- मुद्रा परिवर्तनों की भविष्यवाणी करते समय व्यापारिक पदों को हेज करने और जोखिम कारक को अनुकूलित करने के लिए एक ठोस उपकरण।

- भविष्य की मुद्रा विनिमय दर पूर्वानुमान में सहायता, जो निवेशकों और नीति निर्माताओं को तथ्य-आधारित निर्णय लेने में मदद करती है।

- इसकी सरलता अन्य जटिल आर्थिक चर के बजाय नाममात्र ब्याज दरों पर ध्यान केंद्रित करने से आती है।

हानियाँ

- बाजार पूरी तरह से कुशल नहीं हैं, और पूंजी हमेशा अर्थव्यवस्थाओं के बीच स्वतंत्र रूप से नहीं चलती।

- समीकरण दीर्घकालिक गतिशीलता पर केंद्रित है और अल्पकालिक आंदोलनों जैसे अटकलें और अप्रत्याशित घटनाओं को नहीं समझाता।

- फिशर का समीकरण सरकारी खर्च, व्यापार संतुलन और राजनीतिक जोखिमों जैसे कुछ महत्वपूर्ण कारकों की अनदेखी करता है।

व्यावहारिक अनुप्रयोग

यह सैद्धांतिक दृष्टिकोण वास्तविक जीवन में कई व्यावहारिक अनुप्रयोग रखता है। अर्थशास्त्री और बाजार के सदस्य विभिन्न कारणों से इस पर निर्भर करते हैं। आइए इन उपयोगों में से कुछ की समीक्षा करें।

सरकारों के लिए

केंद्रीय बैंक इस सिद्धांत का उपयोग यह समझने के लिए करते हैं कि ब्याज दर परिवर्तनों से वैश्विक स्तर पर स्थानीय मुद्रा के मूल्य पर क्या प्रभाव पड़ेगा। यह व्यापार समझौतों, विदेशी निवेश और मुद्रास्फीति में निर्णय लेने में सहायता करता है।

नीति निर्माता इस अवधारणा का उपयोग पूंजी बहिर्वाह और प्रवाह का विश्लेषण और प्रभावित करने के लिए करते हैं, जो निवेश और घरेलू अर्थव्यवस्था को संचालित करते हैं।

संस्थानों के लिए

वित्तीय कंपनियां और वाणिज्यिक बैंक इस सिद्धांत का उपयोग निवेश निर्णयों, विदेशी प्रत्यक्ष निवेश और अन्य गतिविधियों को संचालित करने के लिए करते हैं। मुद्रा और ब्याज दर पूर्वानुमान जोखिम मूल्यांकन और हेजिंग रणनीतियों के लिए सहायक हो सकते हैं ताकि अत्यधिक नुकसान से बचा जा सके।

500+ ब्रोकरेज को शक्ति देने वाले टूल्स की खोज करें

हमारे संपूर्ण इकोसिस्टम का अन्वेषण करें — लिक्विडिटी से लेकर CRM और ट्रेडिंग इंफ्रास्ट्रक्चर तक।

साथ ही, ये पूर्वानुमान विदेशी मुद्राओं में विभिन्न संस्थागत निवेश निर्णयों को संचालित करते हैं।

निवेशकों के लिए

फॉरेक्स ट्रेडर IFE का उपयोग अपनी मूलभूत विश्लेषण का हिस्सा के रूप में करते हैं ताकि मुद्राओं और बैंकों की ब्याज दरों में संभावित परिवर्तनों की भविष्यवाणी की जा सके। विभिन्न देशों में ब्याज दर अंतर और संभावित रुझानों को समझना और पूर्वानुमान करना रियल एस्टेट निवेश, एफडीआई और फॉरेक्स बाजार को संचालित करता है।

अर्बिट्रेजर्स इस सिद्धांत का उपयोग मामूली बाजार अपूर्णताओं का लाभ उठाने और सुधार होने से पहले महत्वपूर्ण बाजार पदों को निष्पादित करने के लिए कर सकते हैं।

निष्कर्ष

अंतर्राष्ट्रीय फिशर प्रभाव एक आर्थिक सिद्धांत है जो दो देशों के बीच नाममात्र ब्याज दर का विश्लेषण करता है ताकि उनके बीच संभावित मुद्रा विनिमय दर आंदोलनों की भविष्यवाणी की जा सके। ये अनुमान वास्तविक ब्याज दर में मुद्रास्फीति को छोड़ने और निर्णय लेने के लिए अर्थव्यवस्थाओं के बीच पूंजी-स्वतंत्र प्रवाह पर विचार करने पर निर्भर करते हैं।

हालांकि, कई लोग तर्क देते हैं कि बाजार की अपूर्णताएं और आर्थिक जटिलता इस सिद्धांत को भविष्य के रुझानों की भविष्यवाणी करने में अप्रभावी बनाती है।