MACDの見方 -チャートの見方を教えてください。

今日の世の中は不確実な要素に満ちており、うわべだけのものにごまかされることも少なくありません。取引も同じです。強いように見えるトレンドは、実は弱く、反転する準備が整っているのかもしれません。

トレンドの本質的強さを測定することができる指標があります。時には、上昇トレンドが確認され、ポジションを維持または増加するように指示することもあります。時には、トレンドが怪しいというシグナルを出し、ポジションを終了し、利益を得る方が良いということを教えてくれますし、強気から弱気、またはその逆に戦略を変更することもできます。

トレーダーは多くの場合、ある手法のテクニカル分析を、他の手法で得られた結果と照らし合わせて使用します。これはアメリカの有名なトレーダーであるジェラルド・アッペルが行なったことであります。そこで彼は、2本の移動平均の距離を反映している単純乖離チャート、言い換えればオシレーターを取り上げ、そこに得られた結果の移動平均を当てはめました。この メソッドは、Convergence-Divergence Moving Average (略して MACD または MAC-D) と呼ばれます。

この記事では、MACD インジケーターとは何か、およびその仕組みについて説明します。 さらに、このインジケーターの機能、利点、および欠点について学習します。 最後に、インジケーター チャート、そのヒストグラム、およびその計算式を詳しく見ていきます。

MACDインジケーターとは何ですか?どのように機能しますか?

MACD は、で作成された最高の指標の 1 つです。 20世紀。 それはほぼ 40 年前のものですが、アルゴリズムはその間ずっと変わっていません。 さらに、全体の戦略はこのオシレーターに基づいており、トレーダーは新しい要素を追加することで近代化しようとしますが、ピボットポイントを見つけるためだけでなく、このインジケーターをトレンド予測因子としても使用するという主なアイデアを変更することはありません. これらすべてにより、MACD インジケーターは真に普遍的な分析手段となり、おそらく、あらゆる取引端末のインジケーターの標準セットに通常含まれるリストの中で最も有用なものの 1 つになります。 何らかの理由で持っていなくても、インターネット上でいつでも見つけることができ、さまざまなバージョンがあります。

MACDはオシレータのグループに属し、作業領域のチャート下にある別のウィンドウを占めます。垂直のバーとシグナ ルラインのあるチャートとして表示されます。通常、買われ過ぎや売られ過ぎのゾーンはありません。水平方向の基準点はゼロマークだけで、バーはその両側、つまり上か下かにプロットされます。また、市場の現状に関する視覚的な情報を素早く取得し、イベントの可能なバリエーションを評価するのに十分であるため、これは非常に便利な機能です。使いやすく、汎用性の高い指標です。

MACDインディケータの特徴

MACDは、H1から始まった期間に使用するのが良いとされています。この点で、MACDは多くのテクニカル分析指標よりも若干忠実です。また、MACDは4時間チャート以上で使用することができますが、期間が長くなればなるほど、信号の信頼性は高くなります。とはいえ、5分チャートでも使う戦略はたくさんあるので、自分のトレードシステムを見てみるとよいでしょう。中期であれば、スタンダードな設定でMAСDと連携できますが、日中であれば、指標特有のシグナルの遅れがあるので、実験してみる必要があります。

MACDインディケータは、3本の移動平均線を使用します。もともとは、異なる期間を持つ二つの動きとして表示されていました。それでも、後のモダナイゼーションで、チャートバーに変わり、周期の小さな移動平均と大きな移動平均の区別を示しています。この方がずっと便利で、同じく期間の平均である信号線と混同することもありません。

次のようなステップで、最終的な画像を得ることが出来ます。チャートの値は、速い指数運動から遅い運動が差し引かれることによって形成されます。次に、この差は、シグナルラインである別の指数の移動平均によって平滑化されます(ウィンドウに赤い点線で表示されます)。この方法により、誤った変動を分離することができ、短期的な変動率上昇への反応を抑えることができます。一部、小幅な期間で適用することが可能になるのは、平滑化のためである。アルゴリズム全体としては非常にシンプルと言えますが、その効率に影響を及ぼすものではありません。むしろ、MACDインディケータは、より複雑なオシレータよりも優れています。

MACDインジケータのメリットとデメリット

このオシレーターの間違いないメリットは、移動平均によって与えられた多くの誤ったシグナルをフィルターにかけることができ、移動平均などの優れた指標のすべてのメリットを維持することができることです。このオシレーターは、異なるオーダーのМАから構成されているため、そのような可能性があります。その性質上トレンド指標であるため、常に現行のトレンドに追従し、偽のシグナルが発生する期間が長くなることはありません。

このオシレーターは、価格チャートとのダイバージェンスという文脈で使用され、優れた結果を得ることができます。価格チャートとチャートの乖離は、ほとんど常に、現在のトレンドの反転についてではなく、その大幅な弱体化(そしておそらく修正)について述べています。

また、取引の方向性を示すフィルターとしても使用できます。 シグナル線より上にある場合は、ロング ポジションのみを考慮する必要があります。逆の場合も同様です。 シグナル線の下のヒストグラムの現在の値では、ショート ポジションのみを開く必要があります。

基礎となる動き平均は、上述のような明らかに有利な点に加えて欠点もあります。主な欠点として、そのタイムラグが挙げられます。MACDのシグナルは、価格がそのほとんどを通過したところで売買のシグナルが出ることがよくあります(ただし、これは乖離によるシグナルには関係ありません)。

また小さな時間軸では誤信号が多すぎるので、最低でも1日周期の価格チャートで使用するのがよいでしょう。また、シグナルが多く出るほど、パラメータ(構成する移動平均の周期)の値を下げる必要があります。逆に、これらのパラメータの値を大きくすると、多くの良いシグナルを単に見逃してしまう可能性があります。

MACDインディケータ。チャート、ヒストグラム、計算式

MACDがオシレーターなのは、プライスチャートとは別のスケールで表示されているからです。また移動平均収束/発散チャートは、メインライン、シグナルライン、ヒストグラムの3つから構成されています。それぞれの要素がMACDインディケータでどのような役割を果たすのか、詳しく見ていきましょう。

本線

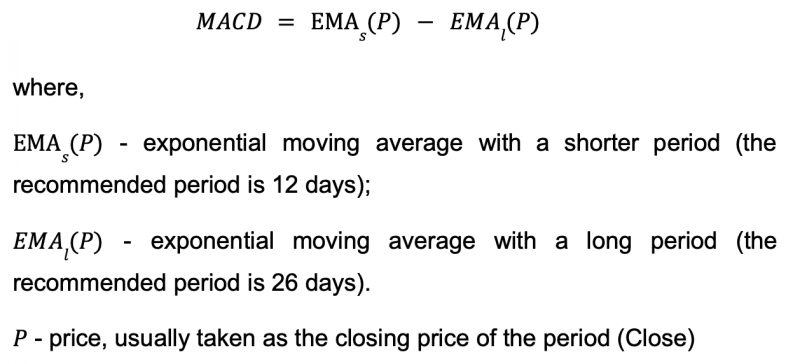

計算には、期間の異なる3本の指数平滑移動平均を使用します。期間の長い低速移動平均(EMAl)は、期間の短い高速移動平均(EMAs)から差し引かれています。これがインディケータのメインラインとなります。本線の値は、以下の式で計算されます。

主線は上向きで、強い上昇トレンドがあるときは0を上回ります。このとき、短 期移動平均は長期移動平均より大きく、両者の間には乖離があります。一方、強い下降トレンドのときは、主線はゼロより下にあり、下降に向かいます。

主線がゼロよりも上にありながら、上昇から下降へと方向転換した場合、移動平均線が収束してきていることを意味し、ひいては上昇トレンドのスローダウンやその転換を示す可能性があります。また逆に、主線がゼロより下にあり、下降から上昇に方向転換した場合は、下降トレンドが減速している、あるいは上昇トレンドの開始を意味している可能性があります。

Signal Line

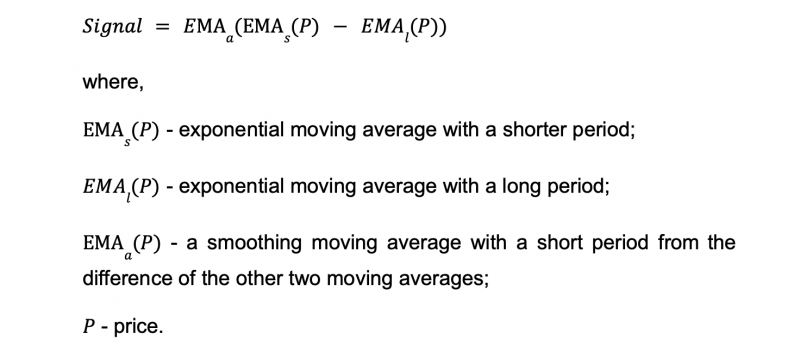

MACDのサインラインは、MACDのメインラインの指数平滑移動平均です。そのため、主線がシグナル線と交差するときは、主線のトレンドの変化を示しています。シグナルラインは、以下の式で算出されます。

主線がゼロレベルより上にあり、シグナルラインを上から下へ横切るとき、これは下降トレンドの始まりの可能性を示す明確なシグナルとなります。逆に、主線の位置がゼロより下にあり、シグナル線と下から上にクロスしている場合は、上昇トレンドが始まることを意味します。

シグナル線とメインラインのクロスだけを観察していると、以前のトレンドの再開を見落とす可能性があることにご注意ください。たとえば、ゼロ水準を下回っている場合、主線とシグナル線が下から上へクロスしており、上昇トレンドの開始を示しています。ところが、主線がゼロレベルを超えるのが遅れ、上昇トレンドがふたたび下降トレンドに変化した場合、シグナル線の逆交差は、非常に長く遅れて、トレンドの反転を示すことがあります。

ヒストグラム

MACDチャートでは、メインラインとシグナルの区別をヒストグラム、つまり棒グラフで表示しています。このヒストグラムチャートは、本線およびシグナル線と同じスケールで表示されます。ヒストグラムバーの始まりはゼロレベルで、バーは値に応じてゼロレベルから上または下にプロットされます。

したがって、主線が信号線より上にあるときはヒストグラムはゼロより上にあり、主線が信号線より下にあるときはゼロより下にあります。主線が信号線と交差するとき、ヒストグラムは間違いなくゼロレベルを通過することは明らかであります。

まとめ

MACD Oscillatorは、ベテラントレーダーと初心者トレーダーの両方にとって、優れたツールです。この指標を使用する場合、プロットするチャートのタイムフレームが大きいほど、偽のシグナルが少なくなりますが、取引シグナルが多く見落とされることに留意する必要があります。つまり、黄金平均を探しましょう。そして最後に、他のテクニカル指標と同様、MACDも確認が必要です。MACDのみで、取引を決定するのではなく、他のツールを使用して、市場全体の状況を判断してください。