O que é o Efeito Fisher Internacional?

Quando você negocia no mercado financeiro, você se depara com diferentes terminologias e teorias que se originaram há décadas e ainda são usadas hoje por economistas e especialistas.

O efeito Fisher internacional (IFE) é uma das teorias mais práticas e populares que explicam a relação entre taxas de juros, taxas de câmbio e inflação entre diferentes países. Compreender essa relação ajuda a prever o desempenho da moeda e impactar anúncios econômicos.

Pontos-Chave

- A teoria do efeito Fisher internacional interliga as taxas de juros nominais e as taxas de câmbio entre diferentes países.

- O IFE pode ser usado para prever mudanças nas taxas de câmbio com base em alterações nas taxas de juros nominais spot e futuras.

- A teoria de Fisher pode ser usada para previsões de mercado, análise de risco, tomada de decisão e introdução de políticas financeiras.

Entendendo o Efeito Fisher Internacional

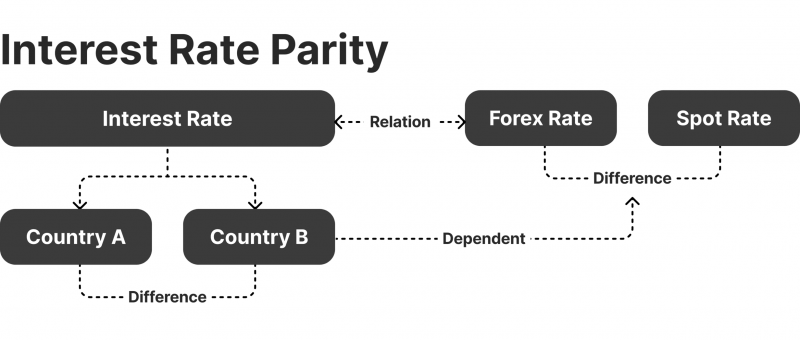

A teoria afirma que a diferença na taxa de juros nominal entre dois países está diretamente relacionada à disparidade em suas taxas de câmbio. O efeito Fisher internacional leva em conta a distinção entre juros nominais e reais quando se trata de inflação.

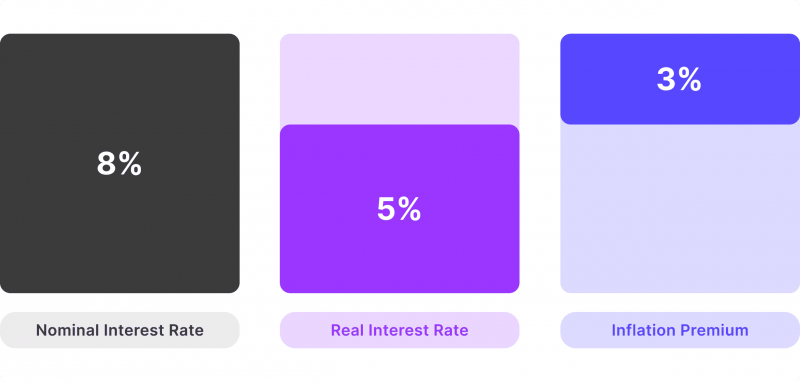

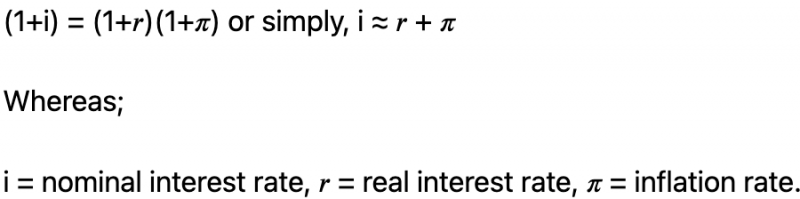

A taxa de juros real é a porcentagem que o banco central cobra por empréstimos e outros instrumentos financeiros com base nas condições econômicas. No entanto, a taxa de juros nominal considera a taxa de inflação (esperada), que afeta o valor real do dinheiro.

Portanto:

Taxa de Juros Nominal = Taxa de Juros Real + Taxa de Inflação

Este paradigma prevê mudanças atuais e potenciais nas taxas de câmbio estudando as taxas de juros nominais atuais e potenciais, levando em consideração a inflação.

Por que o IFE é importante?

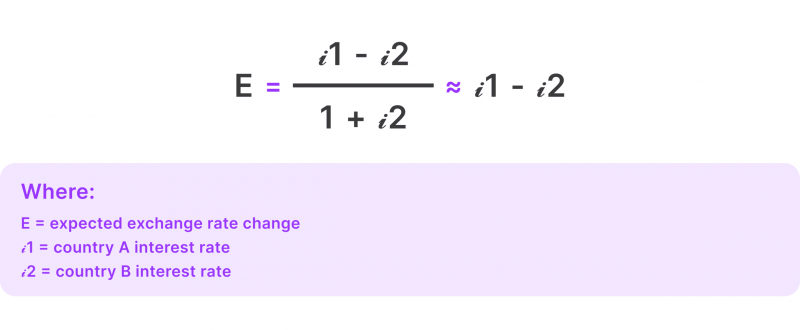

A teoria internacional de Fisher é importante porque ajuda os traders de Forex a prever possíveis mudanças nas taxas de câmbio com base no desempenho e diferença nas taxas de juros nominais entre duas economias.

Ela auxilia na análise das condições econômicas atuais, possíveis riscos cambiais, decisões de investimento e estratégias de hedge nos mercados globais.

Explore insights mais profundos do setor

Aprenda com especialistas que moldam o futuro dos serviços financeiros — obtenha as estratégias e tendências mais recentes.

No entanto, é vital diferenciar entre o IFE e o efeito Fisher.

- O efeito de Fisher estuda a inflação esperada e as taxas de juros nominais na mesma economia.

- O efeito Fisher internacional estuda a dinâmica da inflação/taxa de juros em dois países diferentes.

Antecedentes e Processo da Teoria

Este modelo de taxa de câmbio foi desenvolvido pelo economista Irving Fisher na década de 1930, projetado para medir e prever potenciais mudanças nas taxas entre moedas com base em alterações nas taxas de juros nominais. Ao contrário de outros modelos econômicos, o efeito Fisher internacional (IFE) foca em investimentos sem risco, como títulos do tesouro, para fins de previsão.

A teoria do efeito Fisher internacional considera que a taxa de juros real não é afetada pela inflação porque já faz parte da taxa nominal. Assim, economias com taxas de juros baixas teriam índices de inflação baixos, levando à apreciação da moeda. Por outro lado, países com taxas de juros nominais mais altas terão inflação mais alta e depreciação da moeda.

A equação de Fisher sugere que o capital se move livremente entre países, o que permite paridade nas taxas de juros reais entre países ao ajustar para movimentos proporcionais das taxas de câmbio. No entanto, o argumento é que prever taxas de câmbio futuras é quase impossível porque os juros futuros não podem ser previstos com precisão.

Na década de 1970, a teoria ganhou força à medida que mais economias se abriram para mercados de livre flutuação, dando a chance de testar esses princípios em mais instâncias. Muitos investidores e economistas hoje consideram o IFE na avaliação de risco e análise cambial para acordos comerciais internacionais.

Efeito Fisher Internacional e Paridade da Taxa de Juros

Fisher assume que, em uma economia bem ordenada, as taxas de câmbio se ajustam devido a mudanças nas taxas de juros nominais dos países. Assim, as forças de livre mercado poderiam equalizar essas taxas e permitir que as moedas atingissem paridade entre si.

Portanto, a paridade da taxa de juros minimiza a manipulação do mercado usando oportunidades de arbitragem.

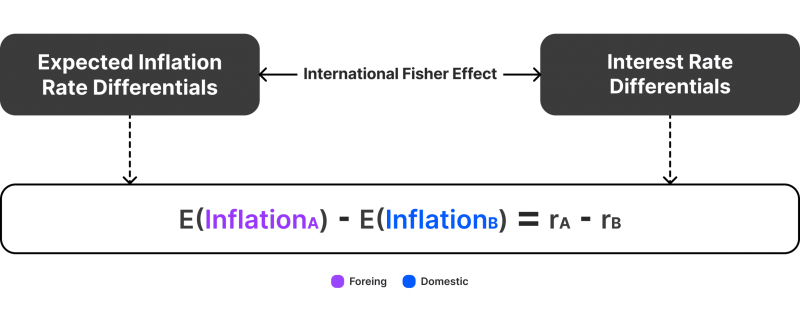

Explicando a Fórmula do Efeito Fisher Internacional

Para começar, a fórmula do efeito Fisher é a seguinte:

Por outro lado, a equação do efeito Fisher internacional é a seguinte:

Vantagens e Desvantagens

A teoria de Fisher é uma abordagem sólida para prever a macroeconomia e analisar indicadores de trading ao negociar nos mercados financeiros. No entanto, há alguns desafios que a tornam debatível. Vamos revisar as vantagens e desvantagens do efeito Fisher internacional.

Prós

- Confiança no conhecido efeito Fisher que provou credibilidade na análise de fatores econômicos como taxas de juros e câmbio.

- Ferramenta sólida para hedge de posições de trading e otimizar o fator de risco ao prever mudanças cambiais.

- Auxilia na previsão futura de taxas de câmbio, o que ajuda investidores e formuladores de políticas a tomarem decisões baseadas em fatos.

- Sua simplicidade decorre do foco em taxas de juros nominais em vez de outras variáveis econômicas complexas.

Contras

- Os mercados não são perfeitamente eficientes, e o capital nem sempre se move livremente entre as economias.

- A equação foca em dinâmicas de longo prazo e não explica movimentos de curto prazo, como especulações e eventos cisne negro.

- A equação de Fisher ignora alguns fatores cruciais como gastos do governo, balança comercial e riscos políticos.

Aplicações Práticas

Esta abordagem teórica tem múltiplas aplicações práticas na vida real. Economistas e membros do mercado confiam nela por várias razões. Vamos revisar alguns desses usos.

Para governos

Bancos centrais usam a teoria para entender como as mudanças nas taxas de juros afetariam o valor da moeda local no cenário global. Isso auxilia na tomada de decisões em acordos comerciais, investimentos estrangeiros e inflação.

Formuladores de políticas usam este conceito para analisar e influenciar saídas e entradas de capital, que impulsionam investimentos e a economia doméstica.

Para instituições

Empresas financeiras e bancos comerciais usam esta teoria para orientar decisões de investimento, investimento direto estrangeiro e outras atividades. Previsões de moeda e taxa de juros podem ser úteis para avaliação de risco e estratégias de hedge para evitar perdas excessivas.

Descubra as ferramentas que impulsionam mais de 500 corretoras

Explore nosso ecossistema completo — da liquidez ao CRM até a infraestrutura de negociação.

Ao mesmo tempo, essas previsões impulsionam várias decisões de investimento institucionais em moedas estrangeiras.

Para investidores

Traders de Forex usam o IFE como parte de sua análise fundamental para prever possíveis mudanças em moedas e taxas de juros dos bancos. Compreender e prever o diferencial de taxa de juros e tendências potenciais em diferentes países impulsiona investimentos imobiliários, IED e o mercado Forex.

Arbitradores podem usar a teoria para aproveitar pequenas imperfeições do mercado e executar posições significativas antes que as correções ocorram.

Conclusão

O efeito Fisher internacional é uma teoria econômica que analisa a taxa de juros nominal entre dois países para prever possíveis movimentos nas taxas de câmbio entre eles. Essas estimativas dependem de excluir a inflação na taxa de juros real e considerar o fluxo livre de capital entre as economias para orientar decisões.

No entanto, muitos argumentam que imperfeições do mercado e complexidade econômica tornam esta teoria ineficaz na previsão de tendências futuras.