Como Lançar Seu Próprio ETF?

A indústria de investimentos hoje está passando por mudanças dramáticas com o advento das criptomoedas, que se tornaram a base para a transformação de todo o sistema econômico. Apesar disso, os instrumentos clássicos de negociação não perdem o controle e permanecem na tendência, proporcionando uma forma não menos lucrativa de multiplicar o capital. Um desses instrumentos são os fundos de investimento negociados em bolsa (ETFs).

Este artigo irá explicar o que são ETFs e qual o valor que representam do ponto de vista do investimento. Você também conhecerá os principais tipos de ETFs e suas vantagens. Por fim, você encontrará um breve guia sobre as etapas básicas para criar seu próprio ETF.

Principais Conclusões

- Um fundo de investimento negociado em bolsa é um fundo de índice cujas unidades (ações) são negociadas em bolsa de valores. A estrutura de um ETF geralmente repete a estrutura do índice subjacente escolhido.

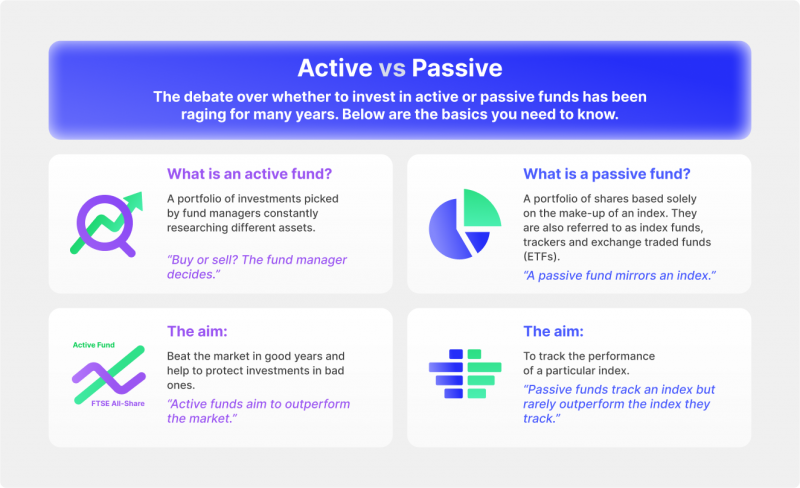

- Os ETFs podem ser ativos e passivos, onde no primeiro caso existem gestores para compor uma cesta de instrumentos para o fundo, e no segundo caso, o fundo é uma cópia de um índice, cujo preço varia quando o preço do índice muda.

O que é um ETF e por que ele é Interessante como um Investimento?

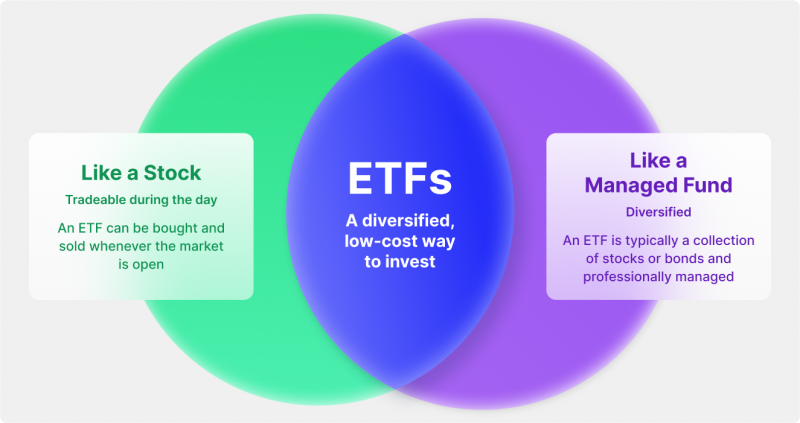

Um ETF (Exchange Traded Fund) é um fundo de índice negociado em bolsa que investe em grupos específicos de ativos. O mecanismo dos ETFs é bastante simples. A empresa (o emissor do ETF) possui um determinado ativo (por exemplo, ações de um índice, ouro etc.) e emite títulos sobre esse ativo, cuja dinâmica de preços varia conforme a dinâmica de preços do ativo subjacente.

Os ETFs apareceram pela primeira vez no Canadá. Nos Estados Unidos, surgiram em 1993 com o lançamento do primeiro ETF do índice S&P500, que recebeu a designação SPY. Desde então, a popularidade dos ETFs cresceu em todo o mundo, com volumes de negociação, ações em ativos sob gestão e o número total de ETFs negociados nas bolsas de valores do mundo aumentando constantemente.

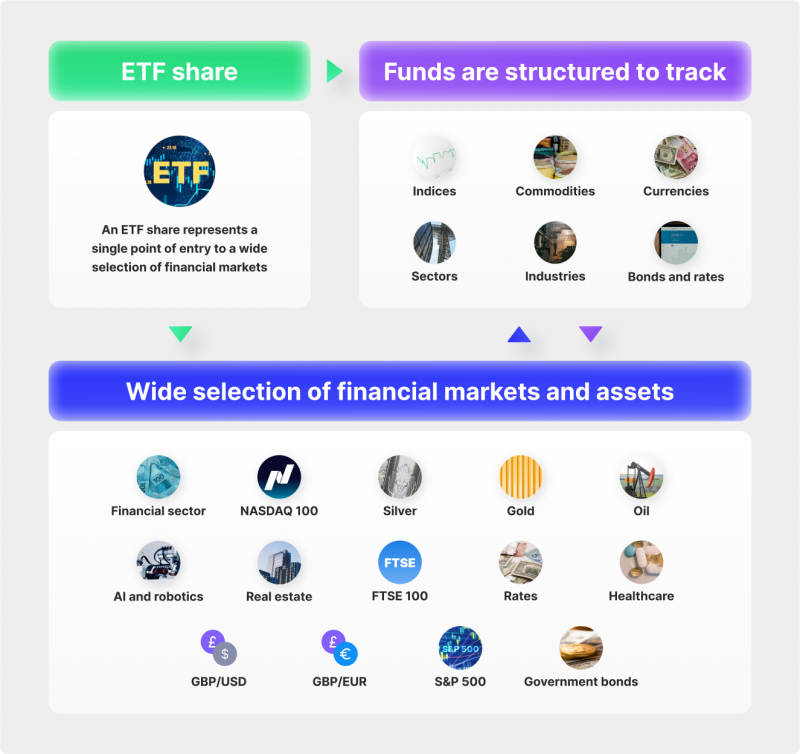

Um fundo negociado em bolsa é uma carteira de títulos, às vezes chamada de “cesta”, negociada como ações ordinárias. Dito isto, quando um investidor compra um ETF, ele compra uma parte de uma carteira inteira de títulos, não as ações que a compõem. Um fundo ETF também pode consistir em derivativos escolhidos para rastrear um determinado indicador financeiro ou ativo de commodity.

Os fundos negociados em bolsa são convencionalmente divididos em fundos geridos de forma ativa e passiva. O primeiro grupo inclui ETFs gerenciados profissionalmente, que visam superar outros instrumentos em termos de retornos. O segundo grupo é gerenciado passivamente (ETF de índice), cujo desempenho está vinculado à dinâmica do benchmark. Nesse caso, a tarefa da gestora se resume a seguir o índice o mais próximo possível, de modo que qualquer potencial lucro desses fundos seja limitado pela rentabilidade do indicador. Por exemplo, uma alteração de 1,5% no valor do índice fará com que o preço do ETF mude em aproximadamente 1,5% antes da dedução de impostos e comissões.

No entanto, os fundos de gestão passiva têm uma vantagem significativa sobre os ETFs geridos ativamente: seu nível de despesa geral é significativamente menor. Devido a esse fator, a maioria dos fundos de gestão passiva é negociada na bolsa, enquanto a parcela dos fundos de gestão ativa não excede 1% do número total de ETFs.

Alguns ETFs pagam dividendos e cupons. Essas informações podem ser esclarecidas ao selecionar um ETF.

Tipos Básicos de ETFs

Novamente, todos os fundos negociados em bolsa são divididos em duas categorias principais: ativos e passivos. Um fundo negociado em bolsa (ETF) gerenciado ativamente difere porque investe em uma variedade de ativos financeiros (como ações, títulos, moedas ou commodities) escolhidos pelos gestores dos índices, em vez de seguir passivamente um índice subjacente ou uma estratégia de baseada em regras de ETFs. Os ETFs passivos (índices) replicam a dinâmica do ativo subjacente, que é projetado ao considerar várias regras. Os gestores de fundos, em sua maioria, duplicam os movimentos do índice.

ETFs Ativos

Vamos primeiro ver abaixo os principais tipos de ETFs ativos.

ETFs de Títulos

Os Bond ETFs, ou ETFs de Títulos, são carteiras de investimento abrangentes que compreendem títulos de dívida do governo ou corporativo e estão intimamente ligados a um determinado índice de ações. As transações envolvendo ETFs de títulos são praticamente indistinguíveis de outras transações de títulos na bolsa. Todos os mesmos programas e algoritmos são usados, e é preciso pagar os mesmos impostos sobre a renda que no caso das ações.

ETFs de Commodities

Os fundos ETF desse tipo investem dinheiro em commodities físicas. Alguns dos mais populares entre eles são commodities agrícolas. Investimentos em recursos naturais como petróleo e minério, bem como em metais preciosos como ouro ou prata, também são comuns. Os ETFs de commodities geralmente se concentram em commodities mantidas em ações físicas ou investimentos em contratos futuros de commodities.

ETFs de Moeda

Os ETFs de moeda ou câmbio, são investimentos agrupados que dão aos investidores acesso a moedas estrangeiras. Eles permitem que os investidores avaliem as mudanças nas taxas de câmbio para um ou mais pares de moedas. Como outros fundos negociados em bolsa (ETFs), os investidores podem comprar ETFs de moeda em bolsas como ações corporativas. Esses investimentos geralmente são gerenciados passivamente, com as moedas subjacentes mantidas em um país ou cesta de moedas.

ETFs Inversos

Os ETFs inversos são fundos negociados em bolsa indexados cujo valor muda em relação ao preço ou referência do ativo subjacente. Por exemplo, um ETF inverso no S&P 500 mostra uma tendência positiva quando o índice cai e uma tendência negativa quando sobe.

ETFs de Mercado Estrangeiro

Investir em ETFs internacionais permite que os investidores ganhem exposição a mercados fora dos Estados Unidos, como o Índice Nikkei do Japão ou o Índice Hang Seng de Hong Kong. Além de ganhar exposição em vários países e regiões, esses fundos também podem oferecer aos investidores oportunidades de crescimento internacional.

ETFs de Criptomoedas

Os ETFs de criptomoeda funcionam teoricamente como qualquer outro ETF. Enquanto a maioria dos ETFs rastreia um índice ou cesta de ativos, um ETF de criptomoeda rastreia um ou mais tokens digitais. Como qualquer outro ETF, os ETFs de criptomoeda são negociados em uma bolsa como ações regulares e também estão sujeitos a mudanças de preço ao longo do dia à medida que os investidores os compram e vendem.

ETFs de Investimento Alternativo

Os investidores podem obter exposição a classes de ativos que são difíceis ou caras de adquirir, como imóveis e commodities, usando ETFs alternativos. Em vez de investir diretamente no ativo subjacente, esses fundos oferecem um método de investimento econômico e direto.

ETFs Alavancados

Um ETF alavancado aumenta de valor mais rapidamente do que o índice subjacente, onde um ETF alavancado pode atingir retornos de duas ou até três vezes maiores que o retorno diário de seu índice. Por exemplo, um ETF de alavancagem tripla baseado no S&P 500 deve subir 3% no dia em que o índice subir 1%. Um ETF de alavancagem dupla visaria retornos duplos. Devido à forma como os ETFs alavancados são estruturados, eles são mais adequados para traders que buscam maiores retornos de curto prazo em um índice-alvo em alguns dias, não para investidores de longo prazo.

ETFs Passivos

Os ETFs passivos (também conhecidos como fundos de índice) imitam índices e são afetados apenas por mudanças nos índices. Exemplos clássicos são VOO (ETF da Vanguard no índice S&P 500) ou QQQ (ETF da Invesco no índice Nasdaq 100).

Principais Benefícios Inerentes aos ETFs

Os fundos, por sua própria natureza, são conjuntos prontos de valores mobiliários, portanto, os investidores não precisam selecionar ativos para suas carteiras e gastar tempo em estudos detalhados dos negócios de empresas individuais. De forma similar à fundos mútuos, investir em vários ETFs traz certas vantagens que criam excelentes oportunidades para atingir suas metas de investimento. Vamos dar uma olhada em cada uma delas abaixo.

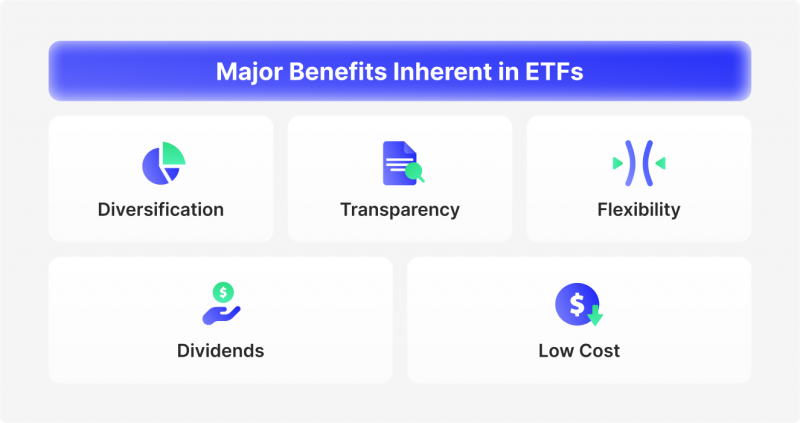

Diversificação

Os ETFs são um dos poucos instrumentos de negociação que dão acesso a uma lista incrivelmente ampla de ativos disponíveis para o processo de investimento. Conforme descrito acima, os ETFs são um grupo de instrumentos em que o ativo subjacente pode ser uma criptomoeda, metal precioso, Forex ou produto agrícola. Com uma seleção tão ampla de classes de ativos para negociar, os investidores podem implementar as estratégias mais ousadas enquanto diversificam sua carteira de investimentos. Devido à presença dessas oportunidades, a atividade de investimento torna-se mais diversificada e permite receber receitas de diferentes grupos de instrumentos financeiros.

Transparência

A estrutura do portfólio dos fundos ETF (especialmente fundos de índice) é absolutamente transparente. Sendo um análogo próximo de índices de mercado conhecidos, os ETFs permitem que os investidores entendam seus riscos e retornos esperados, além de alterar as características de seu portfólio. Como o preço de um ETF é continuamente atualizado com as mudanças nos preços dos componentes do índice subjacente, os investidores estão sempre cientes do valor de sua carteira de ETF. Os dados do valor patrimonial líquido (NAV) dos ETFs são publicados diariamente.

Flexibilidade

Os ETFs não têm data de vencimento e são negociados ativamente durante todo o pregão na bolsa. Os investidores investem em fundos negociados em bolsa com base em objetivos específicos: curto prazo, negociação intradiária ou investimento de longo prazo. Devido à simplicidade das transações de ETF, os investidores podem obter eficácia no planejamento de investimentos de longo prazo. Levando em conta que o lote mínimo é igual a uma unit (um ETF), um investidor pode abrir posições em vários índices diferentes mesmo com um pequeno capital inicial.

Dividendos

Quando um fundo recebe dividendos de seus ativos, ele tem duas opções: pagar dividendos aos investidores ou ficar com o dinheiro para comprar novos títulos e aumentar o valor do ETF pelo dividendo. A escolha depende das políticas do fundo e das leis do país onde está registrado.

Investir em nesse tipo de ETF não garante o direito do recebimento de dividendos ao investidor, no entanto, o valor das ações deste ETF aumentará à medida que o fundo ganhar dinheiro. E o ETF com pagamentos de dividendos transferirá os dividendos recebidos para a conta do investidor com certa periodicidade.

Baixo Custo

Um dos benefícios mais significativos de investir em ETFs é seu baixo custo. Os ETFs normalmente têm índices de despesas mais baixos do que os fundos mútuos, o que significa que os investidores podem economizar em taxas. As baixas taxas associadas aos ETFs podem ter um impacto significativo nos retornos dos investimentos de longo prazo. Também vale a pena saber que, independentemente do tipo de ETF que você prefere negociar, em comparação com o investimento em qualquer fundo mútuo, seu preço de compra será muitas vezes menor.

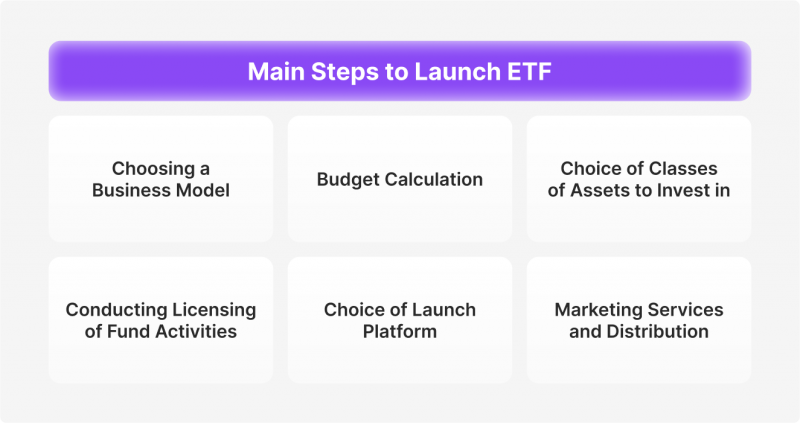

Principais Etapas para Lançar o ETF

Muitos investidores iniciantes se deparam com duas questões principais ao determinar onde investir seu dinheiro: quantos ativos descartáveis ou de investimento estão disponíveis e quais investimentos escolher ao criar um portfólio. Quando se trata de decidir qual destino de investimento selecionar, existem várias opções, desde fundos mútuos a fundos negociados em bolsa (ETFs), compra de ações, entre outros. No entanto, muitos investidores experientes se perguntam: como criar seu próprio ETF? Aqui está uma série de etapas para ajudá-lo a fazer isso.

Escolhendo um Modelo de Negócios

A criação do seu próprio ETF requer a consideração de vários pontos importantes, sendo o primeiro deles a escolha de um modelo de negócio para o seu lançamento. Até o momento, existem duas alternativas opostas para fazer isso. A primeira opção envolve criar o fundo internamente do zero, prestando atenção a todos os detalhes, incluindo contabilidade do fundo, marketing, orçamento, entre outros. O segundo método envolve o uso de soluções white label, que oferecem soluções prontas para o lançamentos de ETFs. Elas são eficientes e confiáveis, mas também podem ter custos elevados.

Cálculo do Orçamento

Planejar seu orçamento é a base para todo o resto, pois o lançamento de um ETF pode ser um empreendimento custoso. Você pode esperar que o custo varie de acordo com o tipo de fundo e inclua $ 100.000 a $ 500.000 em custos regulatórios da autoridade reguladora do setor financeiro (por exemplo, SEC). O limite inferior é para fundos convencionais que não se desviam de uma estratégia básica que espelha um único índice de grande capitalização. Cerca de US$ 2,5 milhões para criar um ETF com compras iniciais de ativos. Cerca de US$ 200.000 por ano para administrar e supervisionar adequadamente o fundo. Uma fração do custo do fundo é para listá-lo em uma bolsa. Esses custos, é claro, aumentam à medida que o valor do fundo cresce.

Como Selecionar Classes de Ativos para Investir

Depois de calcular seu orçamento, vale a pena pensar em qual classe de ativos seu ETF irá investir. Hoje, existem inúmeras classes de ativos diferentes que têm suas próprias vantagens e desvantagens, bem como características específicas. Ativos de criptomoedas, pares de moedas Forex e instrumentos CFD derivativos negociados em vários mercados podem render bons retornos. Menos lucrativos, mas ainda lucrativos, serão os mercados de títulos, commodities e metais preciosos. De qualquer forma, a diversificação é uma coisa boa, o que ajuda a proteger os riscos do investimento.

Condução de Licenciamento de Atividades do Fundo

Para poder realizar atividades de investimento nos mercados de capitais, é obrigatório que todos os participantes possuam uma licença — e os ETFs não são exceção. O licenciamento de ETFs é conduzido pela SEC dos EUA. Também é importante observar que o procedimento de licenciamento é custoso, o que definitivamente é algo a considerar na fase de orçamento.

Escolhendo uma Plataforma de Lançamento

Obviamente, a criação de um fundo ETF de sucesso requer experiência em gestão de fundos, marketing e conformidade, bem como outras especialidades. Se você optar por criar um ETF com soluções prontas para uso, vale a pena realizar uma análise cuidadosa dos vários critérios que o ajudarão a fazer a escolha correta de um provedor confiável de soluções White Label de ETF. Além disso, vale estar atento para a experiência, expertise e disponibilidade de todas as autorizações necessárias para a empresa exercer suas atividades.

Serviços de Marketing e Distribuição

Independentemente do quão forte sejam os fundamentos do seu ETF, o marketing é realmente a chave para seu sucesso, e você deve planejar e alocar fundos apropriados e desenvolver um plano de negócios completo de longo prazo para lançar e operar o fundo. Você precisa ter uma visão clara de seu público-alvo potencial, levando em consideração várias condições de mercado, tendências de investimento e desafios de mercado. Compreender seu cliente-alvo e sua abordagem de investimento é uma etapa crítica no desenvolvimento de seu fundo; esta é uma área que não deve ser negligenciada.

Conclusão

Atualmente, uma em cada três empresas de investimento está interessada em comprar instrumentos ETF. Portanto, criar seu próprio ETF tem o potencial, assim como lançar uma exchange de criptomoedas ou uma corretora Forex, de trazer grandes retornos, principalmente devido à oportunidade de investir em uma gama incrivelmente ampla de diferentes classes de ativos comerciais.

Artigos recomendados

Ao clicar em “Assinar”, você concorda com a Política de Privacidade. As informações que você fornecer não serão divulgadas ou compartilhadas com terceiros.

Notícias Recentes

Nossa equipe apresentará a solução, demonstrará casos de demonstração e fornecerá uma oferta comercial.