O que são Metais na Negociação e Como Funciona?

Atualmente, o comércio eletrônico se tornou não apenas uma forma de aumentar o patrimônio pessoal, mas também abriu novas oportunidades e soluções nas atividades de investimento de investidores privados e institucionais. Índices, commodities, criptomoedas e títulos são apenas uma pequena lista dos instrumentos de negociação mais populares, que também inclui uma classe especial de ativos que valoriza a cada ano, apesar das crises e turbulências macroeconômicas. Eles são os metais preciosos.

Este artigo explica a negociação de metais preciosos e como ele funciona. Além disso, você aprenderá sobre a lista dos metais preciosos mais procurados pelos investidores. Por fim, listaremos as principais bolsas de mercadorias onde você pode comprar ouro, prata e outros metais preciosos.

PRINCIPAIS CONCLUSÕES

- Negociar metais preciosos é um processo de compra ou venda de derivativos financeiros sobre esses metais, bem como objetos físicos na forma de moedas e barras.

- Ouro, prata, paládio e platina são os principais metais preciosos que servem hoje como um excelente instrumento de investimento e cobertura de risco.

- Os metais preciosos são negociados nas bolsas de mercadorias, sendo a mais famosa a London Metal Exchange.

O que é a Negociação de Metais?

O mercado de metais preciosos é uma setor das relações econômicas que regula as transações com metais preciosos e títulos cotados em ouro (certificados de ouro, títulos, futuros, entre outros). Por sua vez, a negociação de metais preciosos é um processo de obtenção de lucro através da compra/venda física de ouro, prata ou outro metal valioso, que são apresentados na forma de contratos futuros com data de vencimento fixa ou CFDs (Contratos por Diferença).

Basicamente, a negociação online de metais preciosos como prata, ouro, cobre, paládio e platina é realizada para diversificar os riscos e criar uma carteira de negociação mais equilibrada. Como outras commodities, o valor de bens preciosos e outros metais não ferrosos são determinados em bolsas, como a Bolsa de Metais de Londres (LME), a Bolsa de Futuros de Xangai, a Bolsa de Mercadorias e Futuros no Brasil, entre outras.

O mercado internacional de metais preciosos é um conjunto de pregões individuais especializados na conclusão de transações de compra e venda de metais preciosos, tanto com base em contratos à vista (spot) quanto em contratos futuros. Ao contrário dos contratos futuros de ouro e prata, os contratos à vista são mais convenientes para investidores de longo prazo porque não têm data de vencimento. Isso permite que você compre o metal precioso na bolsa e o mantenha em sua conta pelo tempo que desejar. Esses contratos não estão vinculados ao benchmark internacional. Eles refletem a oferta e a demanda no mercado local de metais preciosos de um país.

Ao mesmo tempo, os preços se correlacionam intimamente com os preços mundiais de metais preciosos porque Londres é o centro de formação de preços de metais preciosos, onde os preços à vista de metais preciosos são formados por meio da London Bullion Market Association (LBMA). Todos os pregões são orientados para os preços desta organização e, em caso de diferença acentuada de preços, ocorre uma arbitragem, que novamente traz equilíbrio aos mercados.

Várias estratégias de negociação podem ser implementadas com uma combinação de negociação à vista e contratos futuros de metais preciosos, como cobertura (hedge) de entregas à vista, etc. Além disso, a negociação de metais preciosos via contratos à vista não possui características tradicionais dos contratos futuros, como vencimento, necessidade de garantia, taxa de juros de curva futura, e assim por diante. Também há uma diferença de taxas e encargos entre a bolsa e a corretora.

O preço dos metais preciosos é determinado principalmente pelas condições de mercado e fatores que formam o equilíbrio entre oferta e demanda. Esse é o volume de produção de metal, por um lado, e a demanda entre investidores, fabricantes, joalheiros e outras pessoas que usam esse metal em sua produção. Descoberta de novos depósitos, esgotamento de depósitos antigos, implementação de nova tecnologia de mineração ou melhoria da tecnologia de processamento. Todos esses fatores afetam ouro, prata e outros metais preciosos.

Além disso, é essencial lembrar as oscilações do dólar porque os preços mundiais de metais preciosos são fixados principalmente em dólares. Alguns analistas de investimentos têm até uma regra: se o dólar está mais barato, os metais preciosos estão mais caros. A situação geral do mercado de ações também influencia o preço dos metais preciosos. Separadamente, é possível distinguir decisões específicas tomadas por diferentes produtores de metais preciosos. Por exemplo, grandes produtores podem tomar uma decisão estratégica e concordar em suspender a produção de metal para aumentar o valor de mercado de sua produção. Uma estratégia semelhante é usada pelos produtores de petróleo no mercado de petróleo.

Comprar ouro e outros metais preciosos sempre foi considerado um investimento conservador. Os preços desses ativos crescem constantemente no longo prazo. No entanto, o horizonte é contado por anos – a partir de 10 anos e mais para obter um bom lucro. É por isso que os investidores usam metais preciosos como um ativo defensivo em tempos de crise. O principal objetivo da compra desses ativos é reduzir a volatilidade geral da carteira. No entanto, ao contrário dos títulos e ações de dividendos, é preciso entender que esses instrumentos não podem gerar fluxo de caixa. Seus rendimentos são puramente especulativos. Como resultado, se o valor cair em meio a uma crise econômica, o investidor pode enfrentar uma posição deficitária de longo prazo.

O comércio de metais preciosos se tornou popular por causa do ouro, cujo valor e qualidades únicas contribuíram muito para o desenvolvimento deste mercado.

Como Funciona a Negociação de Metais?

Os mercado de metais preciosos é um centro especial de negociação de metais preciosos onde ocorrem compras e vendas contínuas a preços de mercado para consumo comercial e industrial, investimento, seguro de risco, especulação e outros. Os mercados de metais preciosos são estritamente regulamentados. Metais preciosos são comprados e vendidos em onças troy. O mercado de metais preciosos sempre foi usado principalmente por investidores conservadores, mas nos últimos anos, o interesse em metais preciosos como instrumento de investimento cresceu acentuadamente.

A negociação de metais, ao contrário da negociação de títulos e commodities, pode ocorrer de várias maneiras, dependendo das preferências dos participantes do mercado. Cada um deles tem suas próprias características, vantagens e desvantagens, mas, ao mesmo tempo, todos têm um certo nível de popularidade. Vamos abordar cada um deles com mais detalhes a seguir.

Tem dúvidas sobre a configuração da sua corretora?

Nossa equipe está aqui para orientá-lo — esteja você começando ou expandindo.

ETFs

Um ETF (Fundo Negociado em Bolsa) é um fundo de investimento com ações negociadas em bolsa de valores. Suas cotações replicam a dinâmica do portfólio, incluindo ações, futuros de commodities, moedas, títulos e outros ativos. O ETF pode até copiar a estrutura dos principais índices das bolsas de valores, por exemplo, o americano S&P500.

Hoje existem ETFs para vários metais preciosos, cuja compra pode ser equiparada a um mecanismo de cobertura de riscos, porque há muito se sabe que, por exemplo, o ouro sempre foi o ativo de proteção mais popular durante vários crises econômicas. Entre outros metais disponíveis, como platina, paládio, cobre, entre outros.

Futuros e Opções de Metais Preciosos

O investimento na maioria dos metais preciosos está disponível por meio da compra de contratos futuros e opções oferecidas por muitas bolsas de valores e commodities modernas. Uma das vantagens essenciais deste método de negociação de metais preciosos é que os contratos futuros permitem multiplicar os lucros devido ao uso da alavancagem, que, no entanto, pode se tornar uma grande desvantagem se a alavancagem for usada irresponsavelmente, sem o real entendimento dos riscos potenciais de perdas.

Plataformas de Criptomoedas

O setor de criptomoedas em rápido crescimento deu aos investidores a oportunidade de comprar metais preciosos em plataformas especiais, um bom exemplo disso é OneGold, que permite que traders invistam em metais preciosos usando ativos de criptomoedas, o que aumenta muito a eficiência da negociação devido a baixas comissões e uma ampla gama de metais preciosos distintos.

Ativos Físicos

Comprar metal físico é uma das formas mais antigas e, ao mesmo tempo, a mais fácil de investir. A compra de ouro é feita por financiadores especiais. O metal precioso é adequado para armazenamento em casa, por exemplo, em um cofre ou em qualquer outro local com boa proteção. Uma das principais vantagens dessa forma de investir é manter os ativos offline. A ausência de acesso online a metais preciosos exclui a possibilidade de roubo remoto, razão pela qual esse método de investimento em metais preciosos é tão popular atualmente.

Principais Tipos de Metais Preciosos Negociados na Bolsa

O moderno sistema de negociação de metais preciosos é uma associação de várias bolsas de commodities, cada uma das quais oferece acesso à posse de uma grande lista de metais, cujo valor é o padrão de lucratividade. As opções de metais preciosos mais populares para investimento são as seguintes:

Ouro

Qualquer investidor experiente sabe que investir em metais preciosos, nomeadamente ouro, é a melhor forma de poupar dinheiro, porque vai sempre na contramão do mercado. Por exemplo, se ações e títulos estão caindo, o valor do ouro vai subir porque, em uma crise, os investidores se voltam para ativos físicos comprovados pelo tempo, como o ouro, para proteger o seu portfólio.

Historicamente, o ouro é um instrumento de investimento seguro e com baixo rendimento. Mesmo que a especulação com ouro não seja possível, e lucros consideráveis no curto prazo sejam igualmente impossíveis, ele pode proteger as finanças de crises econômicas, inflação, desvalorização da moeda, etc. O ouro é mantido nas reservas de todos os bancos mundiais e é um instrumento de pagamento: pode ser vendido pela moeda local em qualquer lugar do mundo. É por isso que, em uma crise, os investidores tentam economizar vendendo títulos e comprando ouro.

Uma das formas mais lucrativas de investir em ouro é comprar ações de empresas de mineração de ouro. Seu valor é determinado pelo preço de negociação do metal precioso. Praticamente todas as mineradoras de ouro pagam um dividendo anual, que é um retorno adicional sobre o valor da ação em um investimento de longo prazo.

Prata

A popularidade da prata como instrumento de investimento requer pouco debate. A prata tem a maior condutividade elétrica entre os metais e é fácil de trabalhar. Devido a essas qualidades, é amplamente utilizado em vários setores produtivos.

As cotações da prata são influenciadas não apenas pela demanda de investimentos, mas também pela demanda industrial. Permite prever a dinâmica futura dos preços, analisando antecipadamente os fatores fundamentais. A demanda dos investidores é influenciada pela situação da economia mundial, enquanto a demanda industrial é influenciada pela situação dos setores de mineração e manufatura.

Pode-se investir em prata de forma física – barras de ouro e moedas; de forma impessoal – abrindo uma ICO, comprando prata na bolsa; ou na forma de valores mobiliários de empresas de mineração de prata – ações, ETFs, fundos mútuos, etc. Cada investidor pode escolher o ativo de investimento de acordo com os suas necessidades e parâmetros pessoais.

Platina

Investir em platina não é considerado a opção de investimento mais lucrativa há muito tempo. Ainda assim, nos últimos anos, esse ativo vem ganhando popularidade e se tornando mais relevante. Hoje, a platina é uma grande oportunidade de investir dinheiro para economizar no futuro. De acordo com estatísticas e dinâmicas, que apresentam a taxa de platina, o dinheiro investido em sua compra será economizado e multiplicado.

As principais razões para a alta demanda da platina são suas características, que em certos aspectos são únicas na produção de diversas peças e na indústria de joias, tornando a platina um dos metais mais raros e altamente eficazes por muitos anos.

A estrutura da demanda de platina é bastante diversificada, com catalisadores automotivos representando apenas cerca de 40%, joias representando 30% e os 30% restantes divididos entre aplicações químicas, de vidro, elétricas, combustíveis e médicas.

Paládio

O paládio é um dos metais do grupo da platina, muito próximo em propriedades físicas e químicas da platina e do ouro. Devido à sua raridade e boa resistência a várias influências corrosivas, pertence aos metais nobres (preciosos). No entanto, raramente é utilizado como material de joalheria. Seu principal uso é na indústria. A principal matéria-prima para sua produção são os minérios de cobre-níquel, cujo processamento é o paládio como subproduto. O paládio agora está disponível em todas as bolsas de commodities por meio de ETFs, contratos futuros, barras de ouro, moedas, etc.

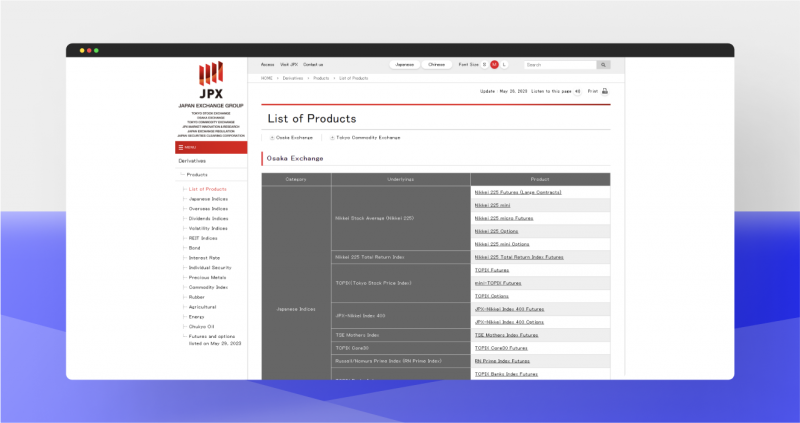

Melhores Bolsas de Commodities para Negociar Metais

O estado atual da economia global permite fácil acesso aos mercados de metais e dá o primeiro passo para investir em metais preciosos. A abundância de bolsas de mercadorias que oferecem todas as ferramentas necessárias para a atividade de investimento dá aos investidores de metais preciosos a liberdade de escolha, que pode ser feita em favor de uma das seguintes bolsas de mercadorias.

Descubra as ferramentas que impulsionam mais de 500 corretoras

Explore nosso ecossistema completo — da liquidez ao CRM até a infraestrutura de negociação.

1. Bolsa de Metais de Londres (LME)

A London Metal Exchange (LME) é o centro global de comércio de metais industriais. Acima de tudo, opções e contratos futuros de metais básicos são negociados nesta bolsa, com opções reais de entrega. O pregão da LME une players industriais e mercados financeiros e permite que eles troquem commodities e dinheiro a qualquer hora do dia ou da noite.

A LME oferece contratos futuros e de opções para alumínio, cobre, estanho, níquel, zinco, chumbo, liga de alumínio, Liga de Alumínio Especial Norte-Americana (NASAAC), cobalto, molibdênio, tarugos de aço, polipropileno e polietileno de baixa densidade. Produtores ou comerciantes de cobre, estanho ou qualquer outra coisa listada na LME podem vender o metal para um dos muitos grandes armazéns da London Metal Exchange em todo o mundo e obter uma garantia.

2. Bolsa Mercantil de Chicago (CME)

A Bolsa Mercantil de Chicago (CME), é uma das maiores bolsas de commodities do mundo, é uma corporação sem fins lucrativos cuja missão é fornecer espaço para negociação de futuros e opções, coletar e disseminar informações de mercado, manter um mecanismo de compensação e impor regras comerciais.

Hoje, a CME negocia contratos futuros e de opções de safras, energia, índices de ações, pares de moedas, taxas de juros, metais, clima e valores imobiliários nas regiões mais desenvolvidas dos Estados Unidos, bem como opções e ativos de mercado de balcão.

3. Bolsa de Commodities de Tóquio (TOCOM)

Esta bolsa representa o maior mercado de commodities do Japão, pois a Tokyo Commodity Exchange responde por mais de 88% das negociações de derivativos de commodities no país. A TOCOM negocia futuros e opções de produtos como metais, petróleo e derivados, bem como borracha e índices. Os contratos de opções estão disponíveis apenas para ouro. A Tokyo Commodity Exchange é considerada um mercado universal.

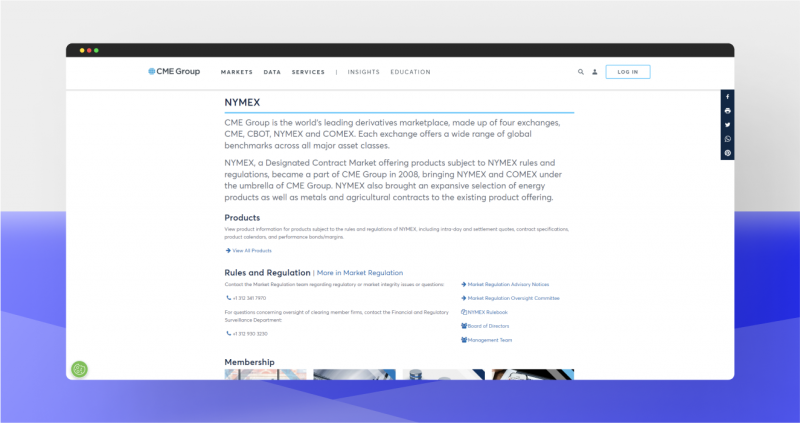

4. Bolsa Mercantil de Nova York (NYMEX)

A Bolsa Mercantil de Nova York é a bolsa de futuros mais famosa do mundo, especializada em negociação de futuros de petróleo. A Bolsa de Valores de Nova York foi fundada em 1882 para negociar produtos agrícolas. Ao longo da história, a bolsa atraiu cada vez mais novos grupos de commodities e hoje assumiu a liderança no comércio de energia, metais preciosos e não ferrosos, atraindo muitos investidores privados e institucionais.

Conclusão

O comércio de metais preciosos não é apenas uma forma popular de aumentar o capital, mas também um método clássico de cobertura de riscos em situações imprevistas, como crises financeiras mundiais. Ouro, prata, platina e paládio são referências de confiabilidade e estabilidade, investimentos que sempre trarão retorno, apesar das crises econômicas e colapsos do mercado.