وقت CBDCs. ماذا سيحدث في عام 2023؟

أدى ظهور تقنية CBDC إلى تغييرات واسعة النطاق ليس فقط على مستوى الأنظمة المالية الوطنية، ولكن أيضاً في إطار التنظيم النقدي العالمي والذي فتح فرصًا جديدة للتعامل مع الحكومات والمؤسسات المالية والمصارف. ونتيجة لذلك ، نشأ السؤال حول ما يخبئه المستقبل للتطبيق العملي لهذا النوع من المال وما إذا كان يمكن أن يحل محل النقد المعتاد في المدى القريب.

ستساعدك هذه المقالة على فهم تقنية CBDC وكيف تعمل. بالإضافة إلى ذلك، ستتعرف على الدول التي تستخدم هذه التكنولوجيا بالفعل في الممارسة العملية وما هي المزايا التي تجلبها للنظام المالي، وكيف ستؤثر على استخدام النقد في عام 2023.

الخطوات الرئيسية

- من المتوقع أن تحل الCBDCs في المستقبل القريب محل النقد بالكامل، مما يوفر قدرًا أكبر من الأمان وسرعة معالجة الدفع وسهولة الاستخدام.

- أصبحت نيجيريا وأوروغواي وجزر البهاما والصين رائدة في التطبيق العملي ل CBDC داخل النظام المالي الوطني.

- واحدة من أهم مزايا CBDC هي السيطرة على الفساد ومكافحة غسيل الأموال، والتي أصبحت واحدة من أكبر المشاكل في عالم المال اليوم.

ما هي تقنية CBDC وكيف تعمل؟

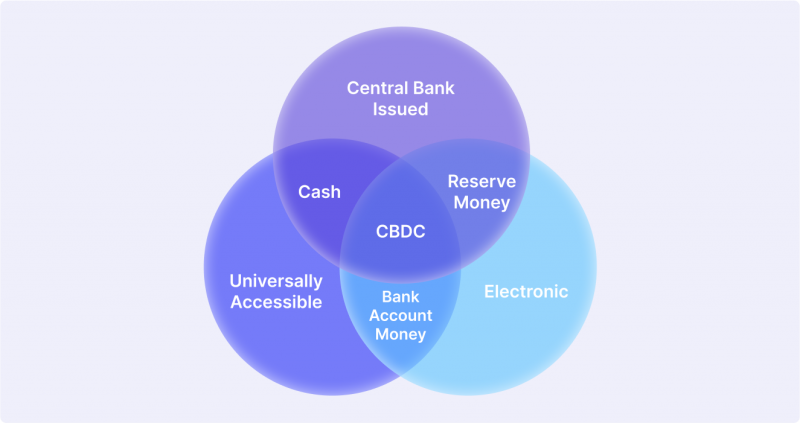

(CBDC) هي نوع من أدوات الدفع تعتمد على العملة الوطنية الصادرة من البنك المركزي للدولة، والتي تضمن استقرار هذه العملة (الورقية وغير النقدية) و تنظم تداول هذه العملة وجميع جوانب المعاملات الأخرى. تقع هذه العملات بشكل مباشر ضمن مجال النظام المالي التقليدي.

CBDC قريبة من حيث المفهوم بما يخص العملات المشفرة من الناحية التكنولوجية ولكن يوجد اختلاف. في سياق التمويل التقليدي، تعد CBDC استجابة منطقية تماماً لسوق العملات المشفرة، ويمثل محاولة لإخراج سوق العملات المشفرة من الظل ولكن من خلال نهج تنافسي. بمعنى أن الحكومات تحاول أن تقدم للمشاركين في النظام المالي عملات مشابهة للعملات المشفرة على أمل أن تكسب في المستقبل حصة كبيرة من سوق العملات المشفرة أو تحل محل العملات المشفرة الأخرى تمامًا.

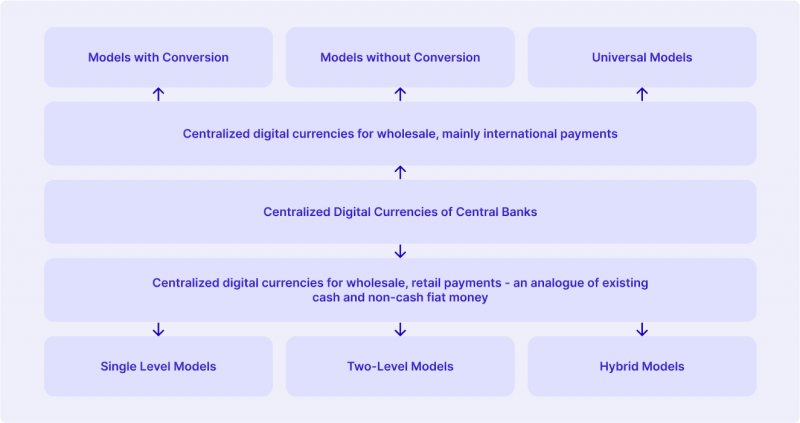

يتم تصنيف CBDC إلى أنواع والتي تشمل wholesale وretail CBDC. يتم استخدام retail CBDC بشكل أساسي لمعاملات الدفع في قطاع B2C، حيث يحصل جميع المشاركين في النظام المالي على إمكانية الوصول إلى التزامات البنك المركزي. يمكن لهذا الشكل من العملات الرقمية زيادة سرعة وإمكانية الوصول إلى المدفوعات الإلكترونية لجميع المستخدمين (الأفراد والشركات)، وتقليل تكلفة معاملات الدفع، وتحسين جودة السياسة النقدية.

من ناحية أخرى، تتضمن Wholesale CBDC قيودًا كبيرة على الوصول إلى التزامات البنك المركزي. يمكن فقط للمشاركين في السوق بين البنوك (البنوك التجارية ومؤسسات التسوية) الوصول إلى هذه الأصول. يؤدي استخدام هذا الشكل من العملات الرقمية إلى تحسين جودة التسويات بين البنوك ، وزيادة سرعتها ، وتقليل تكاليف معاملات الدفع التي تتحملها البنوك. في الوقت نفسه ، يتم أيضًا تقليل المخاطر المرتبطة بمعاملات الدفع عبر الحدود للمؤسسات المالية ، مما يدل على فعالية CBDC.

اليوم تعد تقنية CBDC هي المرحلة الأخيرة في تطوير أنظمة الدفع بالعملات المشفرة، بعد stablecoins and tokens.

ما هي البلدان التي لديها بالفعل CBDCs؟

هناك جدل كبير بين الخبراء في كل من صناعة العملات المشفرة ومجالات التمويل الأخرى حول ما إذا كان CBDC مفهوماً صالحاً في هذه المرحلة من الزمن. يعتقد الكثيرون أن العملة الرقمية الصادرة عن البنك المركزي تحتاج إلى مراجعة فيما يتعلق بإعدادها وتنفيذها. يجادل آخرون بأن هذه التكنولوجيا ستوفر فائدة كبيرة للاقتصاد العالمي، خاصة عندما تصبح الظروف الاقتصادية صعبة. بطريقة أو بأخرى بدأ التنفيذ بالفعل لذلك دعونا نلقي نظرة على عدد البلدان التي لديها بالفعل CBDCs.

وفقاً لموقع Atlantic Council ، وهو أداة تعقب عبر الإنترنت للإحصاءات المتعلقة بـ تطوير واستخدام CBDC، فقط عدد قليل من البلدان أطلقت بنجاح واختبار التكنولوجيا الجديدة في النظام النقدي الوطني.

Uruguay

أجرت أوروغواي برنامجاً تجريبياً واسع النطاق لـ CBDC في نوفمبر 2017. أطلق البنك المركزي لأوروغواي على عملته الرقمية e-Peso . يمكن استبدال التوكنز التابعة للعملة الوطنية حتى في حالة عدم وجود شبكة اتصالات. عرضت أوروغواي مدفوعات e-Peso دون الوصول إلى هاتف ذكي، بدون تطبيق جوال، باستخدام USSD لتسجيل وإدارة محافظهم.

على الرغم من المشروع التجريبي الناجح الذي انتهى في منتصف عام 2018، يخطط البنك المركزي لأوروغواي لمواصلة تطوير وتحسين تقنية البيزو الإلكتروني من أجل التمكن من تحسين خدمات الدفع عبر الحدود وتعزيز الاستقرار المالي للعملة الوطنية.

هل لديك سؤال حول إعداد الوسيط الخاص بك؟

فريقنا هنا لمساعدتك — سواء كنت تبدأ من الصفر أو توسّع عملك.

جامايكا

حصل البنك المركزي لجامايكا على إذن من مجلس الشيوخ لإصدار توكن يسمى Jam-Dex . العملة مرشحة بـ 1: 1 للعملة الوطنية (الدولار الجامايكي) ويمكن تحويلها بحرية إلى الأوراق النقدية والعملات الورقية. قبل طرحها رسمياً، تم الترويج للمشروع من قبل البنك التجاري الوطني (NCB) من خلال محفظته الرقمية Lynk. الآن، من المتوقع أيضاً أن تنضم المؤسسات المالية الأخرى بشكل جماعي. يحتوي الموقع الرسمي لبنك جامايكا على قسم خاص به إجابات على الأسئلة الأكثر شيوعًا حول Jam-Dex.

يهدف المشروع التجريبي، الذي تم إطلاقه في أغسطس 2021 إلى إظهار الاقتصاد الرقمي المستقبلي للبلاد. تشمل الإيجابيات المعترف بها أماناً أفضل وراحة (لا حاجة إلى حساب مصرفي) وانخفاض تكاليف المعاملات وزيادة المنافسة بين مزودي خدمات الدفع وتوافر المزيد من الخدمات الرقمية.

الصين

تطور اليوان الرقمي سريعًا في السنوات الأخيرة منذ أن أعلنت السلطات الصينية إطلاق (CBDC) قبل ثلاث سنوات. بدأ الاختبار الوظيفي للعملة الوطنية الرقمية العام الماضي عندما تم إدخالها بنشاط في النظام المالي للبلاد. نتيجة لذلك ، قبل بضعة أشهر فقط ، تجاوز حجم تداول العملة الرقمية الوطنية 100 مليار ين (14 مليار دولار). بالإضافة إلى ذلك ، وصل عدد المعاملات إلى 360 مليون ، ودعم أكثر من 5.6 مليون تاجر رقمي اليوان كوسيلة للدفع.

نيجيريا

نيجيريا هي أول دولة أفريقية تقدم CBDC. يبلغ عدد سكانها 217 مليون نسمة ، وعملتها الوطنية هي النيرة. في العام الماضي ، انتقل البنك المركزي النيجيري (CBN) إلى المرحلة الأخيرة من اختبار عملة CBDC ، eNaira . أشرك البنك المركزي النيجيري مع مزودي خدمات الدفع المشهورين مثل Flutterwave ، الذين أضافوا eNaira إلى قائمة خيارات الدفع للتجار ، لإنجاح المشروع.

تم تضمين جميع البنوك الحكومية والتجارية في المشروع، وتم خلق الظروف لتشجيع الجمهور على استخدام العملة الوطنية الرقمية الجديدة. عند استخدام eNaira للدفع مقابل سلع وخدمات معينة ، هناك خصومات مثل 5٪ لركوب عربة، وما إلى ذلك.

جزر البهاما

تمتلك حكومة جزر البهاما خططًا صارمة لتكنولوجيا CBDC. لقد قدمت بالفعل ما يسمى Sand Dollar عملة مصممة لتقوية النظام النقدي الوطني والشمول المالي. ترتبط قيمة Sand Dollar بالدولار الباهامي ، والذي يرتبط بدوره بالدولار الأمريكي.

جزر البهاما هي أول دولة جزرية في العالم تقدم العملة الرقمية على مستوى الولاية. كلف البنك المركزي ست مؤسسات مالية – Omni Financial و Kanoo و SunCash و Cash N Go – لتقديم الدعم الفني والتنموي للمشروع الجديد.

عصر العملة الرقمية لبنك البنك المركزي المركزي CBDC: فوائد تطبيق تقنية CBDC

مثل أي تقنية أخرى تتمتع CBDC بمزايا وعيوب، بالإضافة إلى العديد من الخصائص المميزة التي ساعدتها في كسب تأييد الحكومات التي تعمل حاليًا على إنشاء إصدارات رقمية من عملاتها الوطنية.تهدف الفوائد التالية لتكنولوجيا CBDC إلى تعزيز النظام المالي:

مراقبة الضرائب

يمكن لـ CBDC تبسيط الضرائب ، وتكون أكثر أمانًا ، وتكون أكثر موثوقية بالنسبة للحكومة. تشمل الميزات الرئيسية الضرائب في الوقت الفعلي ، والتدقيق التلقائي ، والتكامل الآلي مع السجلات العامة والخاصة. بدلاً من إلقاء العبء المحاسبي على الأفراد والشركات ، يمكن للحكومة تلقي الضرائب تلقائيًا وفي الوقت الفعلي.

تحسين خدمات الدفع عبر الحدود

تواجه المدفوعات عبر الحدود أربع مشاكل رئيسية: التكلفة العالية والسرعة المنخفضة والوصول المحدود والحاجة إلى مزيد من الشفافية. تنشأ المشكلات من المعالجة المعقدة لفحوصات الامتثال ، ومحدودية وقت التشغيل ، والأنظمة الأساسية التقنية القديمة ، و المعاملات الطويلة ، وتكاليف التمويل المرتفعة ، والمنافسة الضعيفة.

يمكن ل Cross-border CBDCs أن تقلل الاعتماد على الوسطاء وتقليل تكاليف المعاملات والوقت. لكي تصبح CBDCsأداة فعالة لتسريع المدفوعات عبر الحدود ، يلزم التعاون الدولي لتنسيق المهام العابرة للحدود ودمجها مبكرًا.

المراقبة المالية

تتيح CBDC الرقابة المالية على جميع المستويات: الحوالات الواردة والصادرة والحوالات بين الجهات الفاعلة الرئيسية داخل الدولة ، سواء كانوا مسؤولين حكوميين أو رجال أعمال أو جيش أو متطوعين أو مجرد مواطني الدولة. تتيح العملات الرقمية أيضًا سيطرة أكبر على السياسة النقدية والمالية. يعد تغيير سعر الفائدة أو توزيع المساعدة المالية من خلال المدفوعات الرقمية المالية أحد أهم الأدوات لتطوير النظام النقدي للبلد.

مبارزه با فساد

يمكن ل CBDC أن تحسن بشكل كبير الشفافية ومكافحة غسيل الأموال ، وتدعم حملات مكافحة الفساد من قبل الحكومات وصندوق النقد الدولي. يعد مقوم المعلومات والإشراف على العملات الإلكترونية لمنصة عملات البنوك المركزية مفيدًا ، حيث يسمح للبنوك المركزية بمراقبة المعاملات والتكامل مع أنظمة مكافحة غسيل الأموال.

توفر تقنية eISS eCurrency التي يتم تطويرها اليوم وظائف الإشراف والمعلومات الرقمية لCBDC. تساعد قدرات الرقابة في إدارة تدفقات العمل المتعلقة بإصدار وتوزيع CDBCs ومراقبة أجهزة الأمان. تساعد ميزة المعلومات في جمع إحصاءات في الوقت الفعلي عن حركات الأموال والسرعة والمحافظ والمعاملات والمزيد. أنها تسمح بالوصول إلى إحصاءات الاقتصاد الكلي وكذلك المعاملات الفردية أو المحافظ.

جاذبية الاستثمار

تخلق CBDC الشفافية الاقتصادية وتعالج العديد من المخاطر التي يقيمها المستثمرون الخارجيون عند إجراء استثمارات في بلد ما. نظرًا لأن هذه العملة يتم إصدارها من قبل الحكومة ومدعومة بالعملة الوطنية الورقية ، فيمكن أن تكون أداة استثمار موثوقة ، والتي لا تخلو من المخاطر ، كما هو الحال في حالة الاستثمار في فئات الأصول التجارية الأخرى.

احصل على أدوات تدعم أكثر من 500 شركة وساطة

استكشف منظومتنا الكاملة — من السيولة إلى إدارة علاقات العملاء وصولًا إلى بنية التداول التحتية.

إمكانية الوصول على مدار الساعة طوال أيام الأسبوع إلى المدفوعات المالية

قد تكون فروع البنوك التجارية بعيدة ، وقد يكون للخدمات ساعات عمل محدودة ، بينما تقدم retail CBDCs على مدار الساعة طوال أيام الأسبوع في أي مكان ، بما في ذلك الأجهزة المحمولة والبطاقات الذكية والبرامج. علاوة على ذلك ، يمكن أن تكون تسوية العملة الرقمية (بما في ذلك التسويات الدولية) أسرع بكثير من أنظمة الدفع القديمة. يمكن لـ CBDC معالجة أكثر من 50000 معاملة في الثانية مقابل رسوم ثابتة في غضون أجزاء من المائة. يبلغ متوسط معاملات VISA حوالي 5000 معاملة في الثانية.

يمكن لنموذج السوق المفتوح لمعالجة المعاملات أن يطلق العنان للمنافسة من خلال تشجيع خفض الأسعار والابتكار. يعد CBDC أرخص من بطاقات الائتمان مثل VISA أو Mastercard مع تقليل احتمالية الأخطاء والجرائم والتسويات بسبب التسجيل الآمن للمعاملات.يعد التشغيل بدفتر سجل حسابات واحد ثابت وموزع أكثر كفاءة من التشغيل باستخدام السجلات المتعددة المتغيرة.

CBDCs vs. Cash: هل سينتقل النظام المالي إلى استخدام النقود الإلكترونية في عام 2023؟

لقد وصل عصر CBDC، وتتصاعد النقاشات فيما إذا كانت CBDC ستحل محل النقد. سيصبح عملات البنوك المركزية الرقمية حقيقة واقعة في المستقبل وستصبح الشكل الضروري والمسيطر للعملات الرقمية. كان هناك بحث مكثف في هذا المجال: في العام الماضي ، قال 86 ٪ من جميع البنوك المركزية إنهم يعملون في عملات البنوك المركزية الرقمية. هذا أعلى من 65٪ قبل ثلاث سنوات. تتطلب التنمية المالية العالمية ابتكار البنك المركزي ، وجوهر العملة الرقمية للبنك المركزي هو اليقين. الفوائد التي تعود على البنوك المركزية واضحة ، بما في ذلك ضوابط أقوى ، وقدرات أفضل للتتبع والمراقبة ، والقدرة على تنفيذ إجراءات السياسة النقدية بسرعة ، والقدرة على تحمل التأثير المتزايد لشركات التكنولوجيا المالية والمؤسسات المالية. لكن هذه الابتكارات الجديدة لها جانب مظلم

تعتمد ابتكارات CBDC، لا سيما التحول من النقد إلى النقود الرقمية، على الثقة في أن البنوك المركزية والوكالات الحكومية الأخرى المرتبطة بها لن تسيء استخدام قوتها المكتشفة حديثًا.

بغض النظر عن المزايا والعيوب ، ليس أمام البنوك المركزية خيار سوى الانخراط في المعركة الرقمية ؛ وإلا فإن اللامركزية تهدد بتدمير النظام والمؤسسات التقليدية ، وهم على استعداد لإنفاق كل دولار لديهم لحمايتهم. بالطبع ، هناك بعض المزايا التي تستحق جنيها ، ولكن إذا لم تكن هناك آلية حوكمة تحمي الأشخاص من الانتهاكات التي ترعاها الدولة ، فما الذي يتبقى لحماية الأشخاص الذين يجب أن تهتم بهم هذه المؤسسات؟

ملخص القول

تكتسب تقنية CBDC شعبية سريعة بين البلدان المختلفة ، مما يطغى على العملات المشفرة والودائع المصرفية والأشكال التقليدية لخدمات الدفع. مع مزاياها العديدة، ستعمل هذه التكنولوجيا على تغيير النظام المالي من خلال تسهيل قبول المدفوعات المحلية وعبر الحدود، مما يجعلها أكثر مرونة، لا سيما في أوقات الأزمات الاقتصادية.