Was ist der Internationale Fisher-Effekt?

Wenn Sie auf dem Finanzmarkt handeln, stoßen Sie auf verschiedene Terminologien und Theorien, die vor Jahrzehnten entstanden sind und noch heute von Ökonomen und Experten verwendet werden.

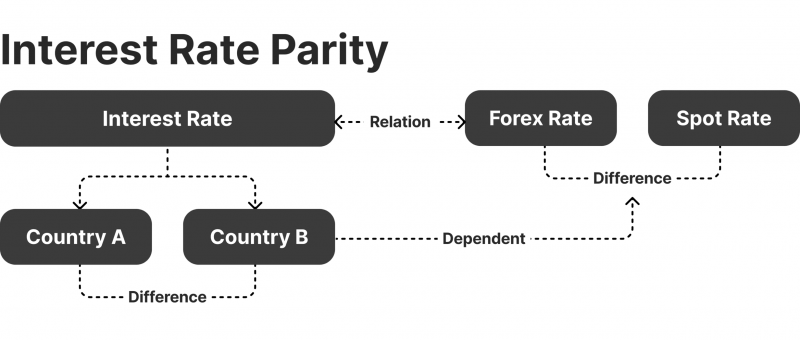

Der internationale Fisher-Effekt (IFE) ist eine der praktischsten und beliebtesten Theorien, die den Zusammenhang zwischen Zinssätzen, Wechselkursen und Inflation zwischen verschiedenen Ländern erklärt. Das Verständnis dieser Beziehung hilft dabei, die Währungsperformance vorherzusagen und wirtschaftliche Ankündigungen zu bewerten.

Hauptpunkte

- Der internationale Fisher-Effekt verknüpft die nominalen Zinssätze und Wechselkurse zwischen verschiedenen Ländern.

- Der IFE kann verwendet werden, um Wechselkursänderungen basierend auf aktuellen und zukünftigen nominalen Zinsänderungen vorherzusagen.

- Fishers Theorie kann für Marktprognosen, Risikoanalysen, Entscheidungsfindung und die Einführung von Finanzrichtlinien verwendet werden.

Verständnis des Internationalen Fisher-Effekts

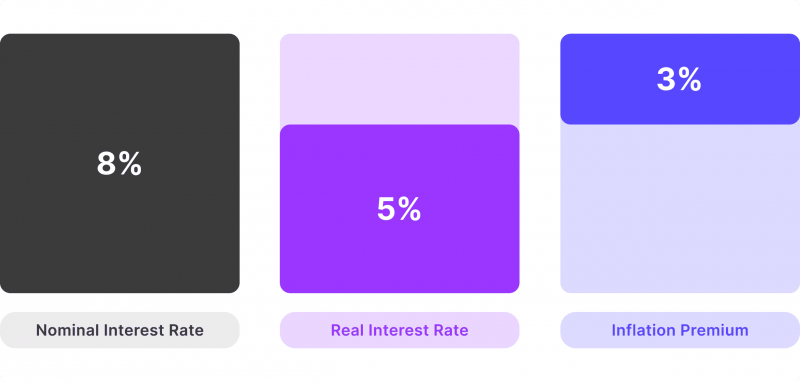

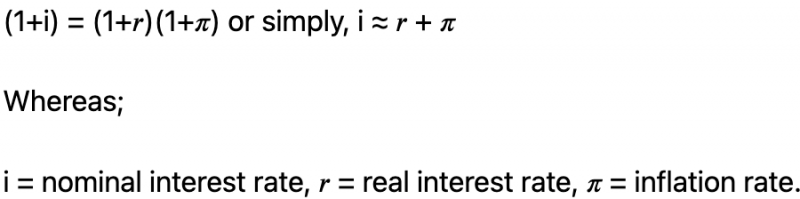

Die Theorie besagt, dass der Unterschied im nominalen Zinssatz zwischen zwei Ländern direkt mit der Diskrepanz ihrer Währungswechselkurse zusammenhängt. Der internationale Fisher-Effekt berücksichtigt die Unterscheidung zwischen nominalen und realen Zinsen in Bezug auf die Inflation.

Der Realzins ist der Prozentsatz, den die Zentralbank für Kredite und andere Finanzinstrumente basierend auf den wirtschaftlichen Bedingungen berechnet. Der nominale Zinssatz hingegen berücksichtigt die (erwartete) Inflationsrate, die den tatsächlichen Wert des Geldes beeinflusst.

Daher:

Nominalzins = Realzins + Inflationsrate

Dieses Paradigma sagt aktuelle und potenzielle Wechselkursänderungen voraus, indem es die aktuellen und potenziellen nominalen Zinssätze unter Berücksichtigung der Inflation untersucht.

Warum ist der IFE wichtig?

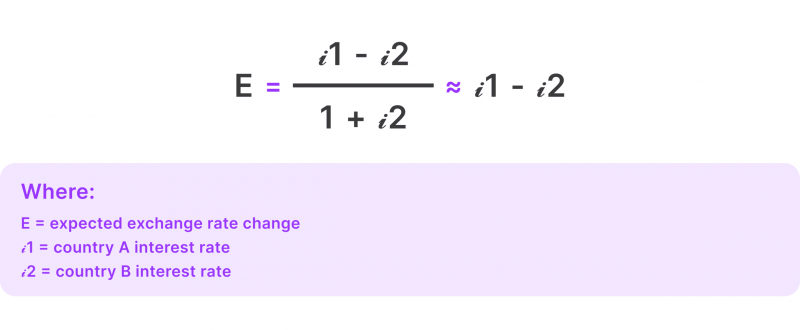

Die internationale Fisher-Theorie ist wichtig, weil sie Forex-Händlern hilft, potenzielle Wechselkursänderungen basierend auf der Performance und dem Unterschied der nominalen Zinssätze zwischen zwei Volkswirtschaften vorherzusagen.

Sie hilft bei der Analyse der aktuellen wirtschaftlichen Bedingungen, möglicher Währungsrisiken, Investitionsentscheidungen und Hedging-Strategien auf den globalen Märkten.

Entdecken Sie tiefere Brancheneinblicke

Lernen Sie von Experten, die die Zukunft der Finanzdienstleistungen gestalten – erhalten Sie die neuesten Strategien und Trends.

Es ist jedoch wichtig, zwischen dem IFE und dem Fisher-Effekt zu unterscheiden.

- Der Fisher-Effekt untersucht die erwartete Inflation und die nominalen Zinssätze in derselben Volkswirtschaft.

- Der internationale Fisher-Effekt untersucht die Dynamik von Inflation und Zinssätzen in zwei verschiedenen Ländern.

Theoretischer Hintergrund und Prozess

Dieses Wechselkursmodell wurde in den 1930er Jahren vom Ökonomen Irving Fisher entwickelt und soll potenzielle Wechselkursänderungen basierend auf nominalen Zinsänderungen messen und vorhersagen. Im Gegensatz zu anderen Wirtschaftsmodellen konzentriert sich der internationale Fisher-Effekt (IFE) für Prognosezwecke auf risikofreie Anlagen wie Staatsanleihen.

Die Theorie des Internationalen Fisher-Effekts betrachtet den Realzins als von der Inflation unbeeinflusst, da er bereits Teil des Nominalzinses ist. Demnach würden Volkswirtschaften mit niedrigen Zinssätzen niedrige Inflationszahlen haben, was zu einer Aufwertung der Währung führt. Andererseits werden Länder mit höheren nominalen Zinssätzen höhere Inflation und Währungsabwertung erfahren.

Die Fisher-Gleichung schlägt vor, dass Kapital frei zwischen Ländern fließt, was bei Anpassung an proportionale Wechselkursbewegungen eine Parität der Realzinsen zwischen den Ländern ermöglicht. Allerdings bleibt das Argument bestehen, dass die Vorhersage zukünftiger Wechselkurse nahezu unmöglich ist, da zukünftige Zinsen nicht genau vorhergesagt werden können.

In den 1970er Jahren gewann die Theorie an Bedeutung, als mehr Volkswirtschaften sich für frei floatende Märkte öffneten, wodurch die Möglichkeit entstand, diese Prinzipien häufiger zu testen. Viele Investoren und Ökonomen betrachten heute den IFE in der Risikobewertung und Währungsanalyse für internationale Handelsabkommen.

Internationaler Fisher-Effekt und Zinsparität

Fisher geht davon aus, dass sich in einer gut geordneten Wirtschaft die Wechselkurse aufgrund von Änderungen der nominalen Zinssätze der Länder anpassen. Somit könnten die freien Marktkräfte diese Sätze ausgleichen und den Währungen ermöglichen, Parität zueinander zu erreichen.

Daher minimiert die Zinsparität die Marktmanipulation durch die Nutzung von Arbitragemöglichkeiten.

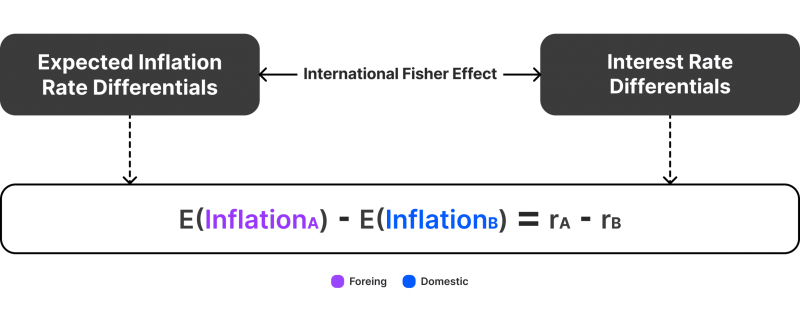

Erklärung der Formel des Internationalen Fisher-Effekts

Zu Beginn lautet die Formel des Fisher-Effekts wie folgt:

Umgekehrt lautet die Gleichung des Internationalen Fisher-Effekts wie folgt:

Vorteile und Nachteile

Fishers Theorie ist ein solider Ansatz zur Vorhersage der Makroökonomie und Analyse von Handelsindikatoren beim Handel an den Finanzmärkten. Es gibt jedoch einige Herausforderungen, die sie diskutabel machen. Lassen Sie uns die Vorteile und Nachteile des Internationalen Fisher-Effekts überprüfen.

Pros

- Verlass auf den bekannten Fisher-Effekt, der sich in der Analyse von Wirtschaftsindikatoren wie Zins- und Wechselkursen bewährt hat.

- Solides Werkzeug zum Absichern von Handelspositionen und Optimieren des Risikofaktors bei der Vorhersage von Währungsänderungen.

- Hilft bei der Vorhersage zukünftiger Wechselkurse, was Investoren und Politikern hilft, faktenbasierte Entscheidungen zu treffen.

- Seine Einfachheit resultiert aus dem Fokus auf nominale Zinssätze anstatt auf andere komplexe wirtschaftliche Variablen.

Cons

- Märkte sind nicht perfekt effizient, und Kapital bewegt sich nicht immer frei zwischen Volkswirtschaften.

- Die Gleichung konzentriert sich auf langfristige Dynamiken und erklärt nicht kurzfristige Bewegungen wie Spekulationen und Schwarze-Schwan-Ereignisse.

- Fishers Gleichung ignoriert einige entscheidende Faktoren wie Staatsausgaben, Handelsbilanz und politische Risiken.

Praktische Anwendungen

Dieser theoretische Ansatz hat mehrere praktische Anwendungen im realen Leben. Ökonomen und Marktteilnehmer verlassen sich aus verschiedenen Gründen darauf. Lassen Sie uns einige dieser Anwendungen überprüfen.

Für Regierungen

Zentralbanken verwenden die Theorie, um zu verstehen, wie Zinsänderungen den Wert der lokalen Währung auf globaler Ebene beeinflussen würden. Dies unterstützt die Entscheidungsfindung in Handelsabkommen, ausländischen Investitionen und Inflation.

Politische Entscheidungsträger nutzen dieses Konzept, um Kapitalabflüsse und -zuflüsse zu analysieren und zu beeinflussen, die Investitionen und die Binnenwirtschaft antreiben.

Für Institutionen

Finanzunternehmen und Geschäftsbanken nutzen diese Theorie, um Investitionsentscheidungen, ausländische Direktinvestitionen und andere Aktivitäten zu steuern. Währungs- und Zinsprognosen können hilfreich für Risikobewertung und Hedging-Strategien sein, um übermäßige Verluste zu vermeiden.

Entdecken Sie die Tools, die über 500 Broker unterstützen

Erkunden Sie unser komplettes Ökosystem – von Liquidität über CRM bis hin zur Handelsinfrastruktur.

Gleichzeitig treiben diese Prognosen verschiedene institutionelle Investitionsentscheidungen in Fremdwährungen an.

Für Investoren

Forex-Händler nutzen den IFE als Teil ihrer Fundamentalanalyse, um mögliche Änderungen in Währungen und Zinssätzen der Banken vorherzusagen. Das Verstehen und Vorhersagen von Zinsdifferenzen und potenziellen Trends in verschiedenen Ländern treibt Immobilieninvestitionen, ausländische Direktinvestitionen und den Forex-Markt an.

Arbitrageure können die Theorie nutzen, um von geringfügigen Marktunvollkommenheiten zu profitieren und bedeutende Marktpositionen auszuführen, bevor Korrekturen eintreten.

Fazit

Der Internationale Fisher-Effekt ist eine ökonomische Theorie, die den nominalen Zinssatz zwischen zwei Ländern analysiert, um mögliche Wechselkursbewegungen zwischen ihnen vorherzusagen. Diese Schätzungen beruhen darauf, die Inflation im Realzins auszuschließen und den freien Kapitalfluss zwischen Volkswirtschaften zu berücksichtigen, um Entscheidungen zu treffen.

Allerdings argumentieren viele, dass Marktunvollkommenheiten und wirtschaftliche Komplexität diese Theorie bei der Vorhersage zukünftiger Trends unwirksam machen.