Free Cash Flow (FCF): Was er misst & Berechnungsformel

Für Investoren, Finanzfachleute und Geschäftsinhaber reicht es nicht aus, nur traditionelle Kennzahlen wie den Nettogewinn zu betrachten, um die finanzielle Gesundheit eines Unternehmens zu bewerten. Ein aufschlussreicherer Ansatz ist es, den Cashflow zu untersuchen, den ein Unternehmen nach Abzug seiner Ausgaben generiert und der für Wachstum, Dividenden oder Schuldenabbau verwendet werden kann. Dieses wesentliche Maß für die finanzielle Stärke ist als Free Cash Flow (FCF) bekannt.

Dieser Artikel untersucht den Free Cash Flow, warum er wichtig ist, die FCF-Berechnungsformel und wie Investoren ihn in der Praxis nutzen können.

Wichtige Erkenntnisse

- FCF ist eng mit dem Shareholder Value verbunden, da er Mittel für Dividenden, Aktienrückkäufe und Wachstumsinvestitionen bereitstellt.

- Die FCF-Konversionsrate misst die Effizienz, mit der ein Unternehmen den Nettogewinn in Cashflow umwandelt, und hebt die Qualität der Erträge hervor.

- Ein positiver FCF weist auf eine starke finanzielle Gesundheit hin, während ein negativer FCF auf strategische Investitionen für zukünftiges Wachstum hinweisen kann, insbesondere in kapitalintensiven Sektoren.

Was ist Free Cash Flow?

Free Cash Flow (FCF) ist der Cashflow, den ein Unternehmen aus seinen normalen Geschäftstätigkeiten generiert, nachdem die Ausgaben abgezogen wurden, die erforderlich sind, um seine Vermögensbasis zu erhalten oder zu erweitern.

Einfach ausgedrückt ist es das Geld, das nach der Deckung von Kosten wie neuer Ausrüstung, Gebäuden oder anderen Investitionen übrig bleibt. Dieses verbleibende Geld kann verwendet werden, um Dividenden zu zahlen, Aktien zurückzukaufen oder neue Initiativen zu finanzieren.

Dieses Konzept gewann in den 1980er Jahren an Bedeutung, als Investoren begannen, über bilanzielle Gewinne hinaus auf Cash-basierte Messgrößen zu schauen, um die finanzielle Stabilität zu beurteilen. FCF hat seine Wurzeln in der Cashflow-Rechnung, einem wichtigen Dokument, das die Zahlungsströme eines Unternehmens offenlegt.

Warum Free Cash Flow wichtig ist

Free Cash Flow bietet einen klaren Blick auf das verfügbare Geld für Ermessensausgaben. Er wird als genauerer Indikator für die finanzielle Stärke angesehen als der Nettogewinn.

Investoren finden FCF eine wertvolle Kennzahl für die Fähigkeit eines Unternehmens, Cash-Gewinne zu generieren. Ein konstant positiver FCF deutet darauf hin, dass das Unternehmen nicht nur Geld verdient, sondern auch seine Erträge effizient in Cash umwandelt, was für die Aufrechterhaltung des Wachstums oder das Überstehen finanzieller Abschwünge von entscheidender Bedeutung ist.

Zum Beispiel zeigen laut den Motley Fools Unternehmen mit höheren Free Cash Flow Margen eine bessere Aktienkursentwicklung auf lange Sicht im Vergleich zu solchen mit niedrigeren Renditen.

Verbindung zum Shareholder Value

FCF ist direkt mit dem Shareholder Value verbunden, da er die Mittel bestimmt, die für Dividenden, Aktienrückkäufe und Wachstumsinitiativen zur Verfügung stehen. Unternehmen mit hohem FCF belohnen Aktionäre oft mit regelmäßigen Dividendenzahlungen.

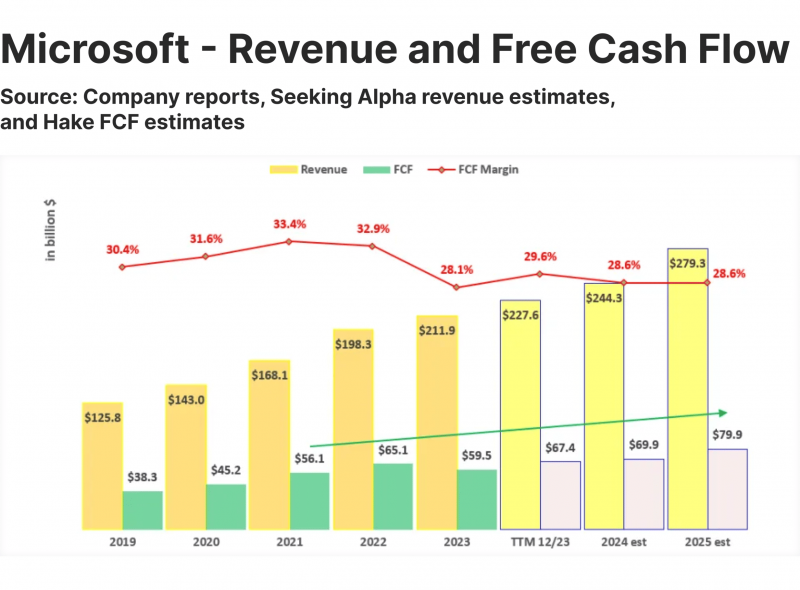

Nehmen wir zum Beispiel Microsoft. Im vierten Quartal des Geschäftsjahres 2024 hat Microsoft einen Free Cash Flow von 23,3 Milliarden Dollar generiert, was 36 % seines Quartalsumsatzes von 64,73 Milliarden Dollar ausmacht. Dieser starke FCF wurde trotz eines Anstiegs der Kapitalausgaben um 27 % für KI-Initiativen erreicht. Über die 12 Monate hinweg erreichte Microsofts Free Cash Flow 74 Milliarden Dollar oder 30,2 % seines Jahresumsatzes.

Analysten an der Wall Street prognostizieren, dass Microsofts FCF bis 2025 durchschnittlich 92 Milliarden Dollar erreichen könnte, da die Umsätze voraussichtlich wachsen werden. Mit diesem prognostizierten Wachstum könnte der Marktwert des Unternehmens um fast 22 % steigen und den Aktienkurs auf rund 495 Dollar pro Aktie erhöhen.

Dies unterstreicht, wie ein steigender Free Cash Flow Microsoft nicht nur ermöglicht, Dividenden und Investitionen zu finanzieren, sondern auch ein potenzielles Wachstum des Aktienkurses signalisiert, wodurch FCF zu einer wichtigen Kennzahl für die Bewertung des Shareholder Value wird.

Nutzen für Unternehmensmanager

Für Manager liefert FCF Einblicke in die operative Effizienz und die Kapitalallokation des Unternehmens. Wenn zum Beispiel der Free Cash Flow eines Unternehmens aufgrund hoher Investitionsausgaben (CapEx) sinkt, kann dies ein Zeichen dafür sein, dass das Unternehmen aggressiv in Wachstum reinvestiert.

Bestandteile des Free Cash Flow

Der Free Cash Flow besteht aus zwei Hauptelementen:

Fragen zu Ihrer Broker-Einrichtung?

Unser Team steht Ihnen zur Seite – egal, ob Sie gerade starten oder Ihr Geschäft ausbauen.

Operativer Cashflow (OCF)

OCF repräsentiert den Cashflow aus regulären Geschäftstätigkeiten, ohne nicht-operative Ausgaben. Er spiegelt das Geld wider, das in die und aus den Hauptaktivitäten eines Unternehmens fließt, wie Verkäufe, Dienstleistungen und Ausgaben. Wenn zum Beispiel eine Einzelhandelskette 200 Millionen Dollar Umsatz generiert und 150 Millionen Dollar Betriebsausgaben (Gehälter, Miete usw.) hat, beträgt ihr OCF 50 Millionen Dollar.

Investitionsausgaben (CapEx)

CapEx bezieht sich auf Mittel, die ein Unternehmen zur Anschaffung oder Verbesserung physischer Vermögenswerte wie Immobilien, Gebäude oder Ausrüstung verwendet. Unternehmen, die stark in CapEx investieren, wie Versorgungsunternehmen oder Hersteller, berichten oft vorübergehend über einen niedrigeren FCF, erwarten aber in Zukunft höhere Renditen. Zum Beispiel versprach Tesla im Jahr 2024, ein CapEx von 11 Milliarden Dollar zu erreichen, gegenüber 9 Milliarden Dollar im Jahr 2023, was sein Engagement widerspiegelt, die Produktionskapazität zu erhöhen.

Veränderungen des Betriebskapitals

In einigen Fällen können Veränderungen im Betriebskapital die Berechnung des Free Cash Flow beeinflussen. Das Betriebskapital ist die Differenz zwischen den Vermögenswerten und Verbindlichkeiten eines Unternehmens. Wenn ein Unternehmen seinen Lagerbestand erhöht oder Kunden mehr Kredit gewährt, bindet es Geld und reduziert den FCF.

Wie berechnet man den Free Cash Flow?

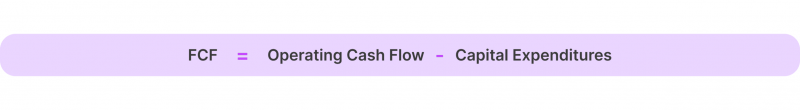

Die grundlegende Formel für den Free Cash Flow sieht folgendermaßen aus:

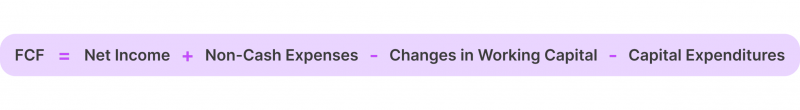

Eine detailliertere FCF-Gleichung umfasst den Nettogewinn und Veränderungen im Betriebskapital:

Schritt-für-Schritt-Beispiel

Angenommen, Unternehmen X meldete folgende Zahlen für das Geschäftsjahr:

- Nettogewinn: 150 Millionen Dollar

- Nicht-Cash-Aufwendungen: 20 Millionen Dollar

- Veränderungen im Betriebskapital: 10 Millionen Dollar

- CapEx: 30 Millionen Dollar

Schritt 1: Berechnen Sie den operativen Cashflow

OCF = Nettogewinn + Nicht-Cash-Aufwendungen – Veränderungen im Betriebskapital = 150 + 20 – 10 = 160 Millionen

Schritt 2: Berechnen Sie den FCF

FCF = OCF – CapEx = 160 – 30 = 130 Millionen

Zusatzschritt: Sie können den FCF mit der detaillierten Formel berechnen:

FCF = 150 + 20 – 10 – 30 = 130 Millionen

Somit beträgt der Free Cash Flow von Unternehmen X 130 Millionen Dollar, was darauf hindeutet, dass es nach den notwendigen Ausgaben über ausreichend Cashflow verfügt, um weiteres Wachstum zu finanzieren oder die Aktionäre zu belohnen.

Was ist die FCF-Konversionsrate?

Die Free Cash Flow Conversion ist ein Verhältnis, das bewertet, wie gut ein Unternehmen seinen Nettogewinn in tatsächlichen Cashflow umwandelt. Es ist ein wichtiger Indikator für die Qualität der Erträge und die Cash-Effizienz.

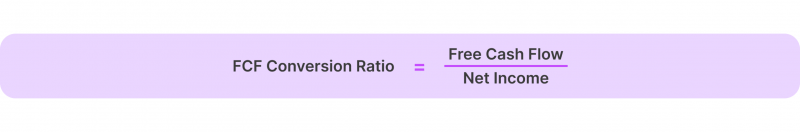

Dieses Verhältnis wird berechnet als:

Schritt-für-Schritt-Beispiel

Fortsetzung des vorherigen Beispiels:

- Nettogewinn: 150 Millionen Dollar

- Free Cash Flow (FCF): 130 Millionen Dollar

FCF-Konversionsrate = 130 / 150 = 0,87

In diesem Fall beträgt die FCF-Konversionsrate von Unternehmen X 0,87, was bedeutet, dass 87 % seines Nettogewinns in tatsächlichen Cashflow umgewandelt werden. Ein Verhältnis unter 1,0 deutet darauf hin, dass einige Erträge nicht in Cashflow umgewandelt werden, möglicherweise aufgrund von Faktoren wie Veränderungen im Betriebskapital oder Nicht-Cash-Aufwendungen. Ein höheres Konversionsverhältnis würde eine stärkere Cashflow-Effizienz und ein gesünderes Finanzmanagement signalisieren.

Arten des Free Cash Flow

Es gibt zwei Hauptarten von FCF:

Free Cash Flow to the Firm (FCFF)

FCFF zeigt den freien Cashflow eines Unternehmens für sowohl seine Gläubiger als auch seine Aktionäre. Es ist besonders nützlich für die Bewertung, da es den Cashflow widerspiegelt, den das Unternehmen erwirtschaftet, bevor es Zinsen auf Schulden zahlt. FCFF wird oft in Discounted-Cashflow-Bewertungsmodellen (DCF) verwendet.

Free Cash Flow to Equity (FCFE)

FCFE misst den Cashflow, der nach Abzug von Ausgaben, Schuldentilgungen und CapEx für Aktionäre verfügbar ist. Es repräsentiert das Geld, das ein Unternehmen in Form von Dividenden an Aktionäre auszahlen könnte. Wenn ein Unternehmen beispielsweise einen hohen FCFE hat, hat es ein höheres Potenzial, großzügige Dividenden zu zahlen oder Aktienrückkäufe durchzuführen.

Wie interpretiert man den Free Cash Flow?

Die Analyse des FCF kann sowohl für Aktionäre als auch für Branchenbeobachter von Vorteil sein.

Positiv vs. Negativ

Ein positiver FCF signalisiert, dass ein Unternehmen mehr Geld generiert, als es zur Finanzierung von Betrieb und Investitionen benötigt, was auf finanzielle Stärke hinweist. Zum Beispiel prognostizieren Analysten, dass der Free Cash Flow von Apple im Jahr 2025 124,9 Milliarden Dollar erreichen wird, deutlich höher als der prognostizierte Nettogewinn von 114,4 Milliarden Dollar, was es für Investoren zu einer attraktiven Aktie macht.

Entdecken Sie die Tools, die über 500 Broker unterstützen

Erkunden Sie unser komplettes Ökosystem – von Liquidität über CRM bis hin zur Handelsinfrastruktur.

Ein Grund für Apples starken FCF ist, dass das Unternehmen im Gegensatz zu einigen Wettbewerbern nicht viel ausgibt, um KI in seine Produkte zu integrieren. Die Investitionsausgaben werden voraussichtlich moderat wachsen und im nächsten Jahr etwas über 10 Milliarden Dollar erreichen. Die Kombination aus kontrollierten CapEx und hohem FCF unterstreicht Apples effektive Kapitalallokation und operative Effizienz.

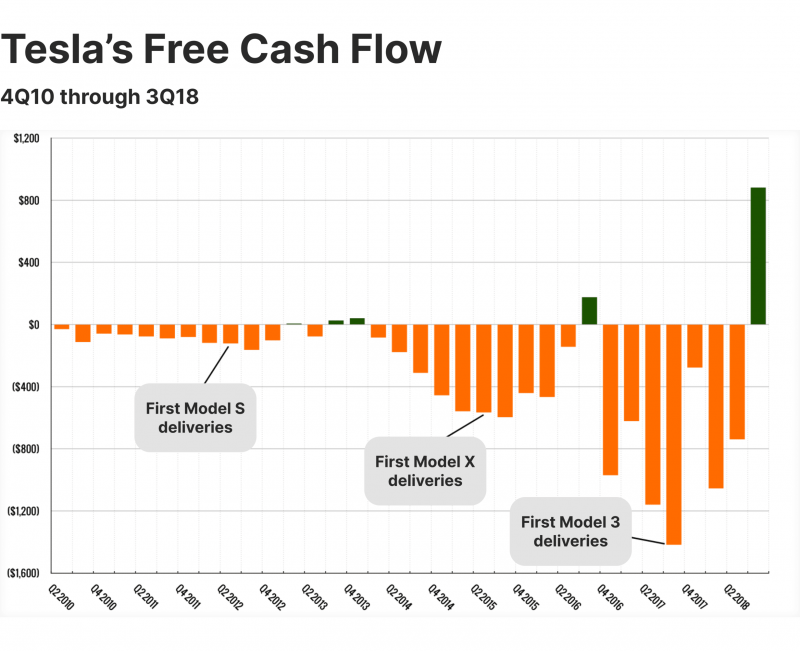

Zugleich ist ein negativer FCF nicht immer ein Warnsignal. Es zeigt, dass das Unternehmen erhebliche Investitionen in zukünftiges Wachstum tätigt. Start-ups oder Technologieunternehmen weisen in ihren frühen Phasen oft einen negativen FCF auf, aufgrund hoher Investitionen in Forschung und Entwicklung.

In seinen frühen Jahren meldete Tesla konsequent einen negativen FCF, da es stark in die Skalierung der Produktion, den Bau neuer Fabriken und die Weiterentwicklung der Batterietechnologie investierte.

Warnsignale

Ein anhaltender Rückgang des FCF oder große Diskrepanzen zwischen Nettogewinn und FCF können auf Probleme hinweisen. Wenn das Nettoergebnis eines Unternehmens kontinuierlich positiv ist, der FCF jedoch negativ, kann dies darauf hindeuten, dass das Unternehmen Schwierigkeiten mit dem Cash-Management hat oder unkluge Investitionsentscheidungen trifft.

Anwendungen in der Praxis

Namhafte Investoren wie Warren Buffett betonen die Bedeutung von FCF bei der Bewertung von Unternehmen. Buffetts Investition in Coca-Cola in den späten 1980er Jahren wurde maßgeblich durch die Fähigkeit des Unternehmens beeinflusst, stabilen FCF zu generieren, was zu einem stetigen Dividendenwachstum führte.

Amazon ist ein hervorragendes Beispiel für ein Unternehmen, das seinen Free Cash Flow effektiv verwaltet hat. In den frühen 2000er Jahren reinvestierte Amazon seinen FCF in den Ausbau der Infrastruktur und Technologie, was es ihm ermöglichte, exponentiell zu skalieren. Im Jahr 2022 generierte Amazon einen FCF von etwa 26 Milliarden Dollar und festigte damit seine Marktdominanz.

Fazit

Der Free Cash Flow bietet Einblicke in die Fähigkeit eines Unternehmens, Cash über traditionelle Gewinnmaße hinaus zu generieren. Während ein positiver FCF typischerweise auf finanzielle Stärke hinweist, ist es wichtig, die Strategie und die branchenspezifischen Besonderheiten des Unternehmens zu berücksichtigen.

Egal, ob Sie ein erfahrener Investor oder ein angehender Finanzanalyst sind, die Einbeziehung der FCF-Analyse in Ihre finanziellen Bewertungen kann zu umfassenderen und strategischeren Entscheidungsprozessen führen.

Haftungsausschluss: Die in diesem Artikel bereitgestellten Informationen dienen ausschließlich Bildungs- und Informationszwecken. Sie sind nicht als finanzielle oder Investitionsberatung gedacht.