Was ist RSI in Krypto? – Indikator erklärt

Kryptowährung ist ohne Zweifel eine bahnbrechende wirtschaftliche Innovation. In den letzten Jahren ist das Interesse in Kryptowährung ist aufgrund hoher Volatilität und meist deflationärer Dynamik gewachsen, und Händler haben begonnen, darüber nachzudenken, welche fundamentalen und technischen Analysewerkzeuge auf den jungen Kryptowährungsmarkt angewendet werden können.

Unabhängig von der vom Händler gewählten Strategie folgt der Handel an der Börse im Allgemeinen demselben Algorithmus: Vor der Eröffnung eines Handels muss die Wahrscheinlichkeit einer Trendumkehr oder Fortsetzung des Trends bewertet und der Zeitpunkt des Eintritts bestimmt werden. Erst dann kann eine Bestellung aufgegeben werden. Das Endergebnis hängt von der Genauigkeit der Marktforschung vor dem Einstieg in den Handel ab. Es ist notwendig, klar zu verstehen, wie sich der Kurs einer bestimmten Kryptowährung ändern wird.

Neben der Fundamentalanalyse, die das Studium politischer und wirtschaftlicher Nachrichten umfasst, führt der Krypto-Händler eine technische Analyse durch. Es basiert auf der Untersuchung der Kursgeschichte von Kryptowährungen. Es wird angenommen, dass die Kursdynamik zyklisch ist, und das Wachstum und der Rückgang der Nachfrage wiederholen sich regelmäßig.

Es gibt spezielle mathematische Indikatoren für die technische Analyse, die einem Händler helfen, die Preisdynamik vorherzusagen. Alle Basisindikatoren werden automatisch auf der Handelsplattform berechnet. Zur Bequemlichkeit der Trader befinden sie sich direkt auf oder neben dem Kursdiagramm. Unter der Vielzahl von Indikatoren, die für die Analyse zur Verfügung stehen, ist einer der beliebtesten der RSI-Indikator.

Dieser Artikel erklärt, was der RSI-Indikator ist und wie er funktioniert. Wir werden uns auch die Formel zur Berechnung dieses Indikators ansehen, sein Diagramm analysieren und erfahren, welche Signale er beim Handel mit Krypto geben kann. Außerdem erfahren Sie, welche Vor- und Nachteile dieser Indikator hat und wie Sie ihn beim Krypto-Trading richtig einsetzen.

Was ist RSI und wie funktioniert es?

RSI (Relative Strength Index) ist ein Indikator der technischen Analyse, der das Verhältnis von positiven und negativen Kursänderungen eines Finanzinstruments anzeigt. Es ist einer der häufigsten technischen Indikatoren. Anleger verwenden ihn gerne, weil er relativ einfach zu berechnen ist und frei von vielen wesentlichen Nachteilen anderer Oszillatoren ist, wie z. B. dem Einfluss alter Daten (wie Momentum) oder der Komplexität der Interpretation (wie MACD).

Der Relative Strength Index wurde entwickelt von J. Welles Wilder, Jr. entwickelt und im Juni 1978 in seinem Buch “New Concepts in Technical Trading Systems” vorgestellt. Das Tool hat vor allem aufgrund seiner einfachen Interpretation und der Qualität seiner Signale an Popularität gewonnen. Die von diesem Indikator allein und zusammen mit anderen Indikatoren erzeugten Einstiegspunkte zeigen ein sehr gutes Risiko-Gewinn-Verhältnis in volatilen und trendigen Märkten.

Was ist diese relative Stärke an sich? Wilder verwendete diesen Begriff, um das Verhältnis des durchschnittlichen Preisanstiegs zum durchschnittlichen Preisrückgang über einen bestimmten Zeitraum zu bezeichnen. Anhand dieses Wertes können Sie abschätzen, ob die Käufer oder Verkäufer im gewählten Zeitraum einen stärkeren Einfluss auf den Preis hatten und auf zukünftige Entwicklungen schließen lassen. Um die relative Stärke zu berechnen, wählen wir alle Candlesticks im ausgewählten Zeitrahmen aus, die einen höheren Schlusskurs als die vorherige Candlestick zeigten, und bestimmen den Durchschnittswert des Wachstums mithilfe der Formel für den exponentiellen gleitenden Durchschnitt. Eine ähnliche Operation wird für die Candlesticks durchgeführt, die niedriger als die vorherige geschlossen haben. Das Verhältnis dieser beiden Werte ergibt den Wert der relativen Stärke (RS).

Der Oszillator-RSI schwankt, wie bereits erwähnt, in einem bestimmten Korridor zwischen dem Höchstwert (100) und dem Mindestwert (0). Es arbeitet an der Geschwindigkeit von Preisänderungen und zeigt die Ergebnisse im oben genannten Bereich an. Die größte Wirkung des Oszillators wird beobachtet, wenn er sich in der Nähe seiner Extrema befindet.

Der Bereich von 70 bis 100 ist eine überkaufte Zone, während 0 bis 30 eine überverkaufte Zone ist. Wenn der RSI-Indikator die erste Spanne erreicht, wird ein Kursrückgang erwartet. Die Option, im Korridor von 0 bis 30 zu bleiben, signalisiert weiteres Kurswachstum.

Es ist zu beachten, dass die Grenzen von 30 und 70 nicht als Standard angesehen werden sollten. Einige erfahrene Händler, die den RSI-Indikator in ihren Handelsstrategien verwenden, raten, diese Werte auf 20 und 80 zu ändern, insbesondere wenn der Markt von einem ausgeprägten Aufwärts- oder Abwärtstrend dominiert wird. Dann erfolgt der Markteintritt dank dieser Limits korrekter.

RSI-Diagramm, Berechnungsformel und Handelssignale

In diesem Kapitel werden wir über die Feinheiten des technischen Teils des RSI-Indikators sprechen. Beginnen wir mit dem Diagramm.

RSI-Diagramm

Grafisch wird der RSI-Induktor als Oszillator mit einer Werteskala von 0 bis 100 dargestellt. Dank der exponentiellen Mittelungsmethode und der Formel zur Berechnung des Indikators werden Kursbewegungen mit einer Skala von 0 bis 100 auf den Chart projiziert, den wahren Wert jeder Preisänderung deutlich zeigen.

Die Richtung der Änderungen des Indikators stimmt immer mit der Richtung der Preisänderungen des Vermögenswertes überein. Dies gibt Händlern die Möglichkeit, Trendlinien, Unterstützungs- und Widerstandsniveaus nicht nur auf dem Preisdiagramm, sondern auch auf dem RSI-Diagramm zu betrachten. Eine solche Redundanz hilft Händlern, falsche Trendfolgesignale auszusieben und keine genauen zu verpassen.

Angenommen, das RSI-Diagramm zeigt beispielsweise eindeutig die Unterstützungslinie bei 70. In diesem Fall haben wir es mit einem stetigen Aufwärtstrend zu tun, da das Verhältnis von Aufwärtsbewegung zu Abwärtsbewegung auch bei Kursrückgang nicht unter das Verhältnis von fällt 70:30.

RSI-Formel

Bei der Berechnung des RSI werden durchschnittliche Preisbewegungen nach oben mit durchschnittlichen Preisbewegungen nach unten korreliert. Bei der Mittelung positiver und negativer Preisbewegungen wird exponentielle Glättung verwendet. Die exponentielle Glättung ist ein Verfahren zur Berechnung eines gewichteten Durchschnitts für den Zeitraum n, bei dem dem letzten Wert eine Gewichtung gleich 1/n gegeben wird und die verbleibende Gewichtung (n-1)/n dem vorherigen gleitenden Durchschnittswert gegeben wird.

Fragen zu Ihrer Broker-Einrichtung?

Unser Team steht Ihnen zur Seite – egal, ob Sie gerade starten oder Ihr Geschäft ausbauen.

Bei der exponentiellen Glättung wird nur die endgültige Richtung der letzten Änderung berücksichtigt. Das heißt, wenn die Krypto-Asset-Notierungen heute steigen würden, würde dieses Wachstum bei der Berechnung des Durchschnittswerts des Wachstums berücksichtigt, und bei der Berechnung des Durchschnittswerts der Abnahme wird die Änderung als gleich Null betrachtet. Durch einfache Neuberechnung fällt das Verhältnis der durchschnittlichen Bewegungen im Ergebniswert des Indikators in den Bereich von 0 bis 100.

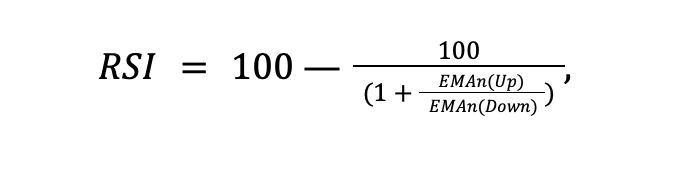

Die Formel zur Berechnung des RSI-Indikators ist unten dargestellt:

Wo:

EMAn(Up) – das durchschnittliche Preiswachstum für den Zeitraum n, exponentiell geglättet,

EMAn(Down) – der durchschnittliche Preisrückgang für den Zeitraum n, exponentiell geglättet.

Darüber hinaus ermöglicht die universelle Werteskala des Oszillators von 0 bis 100 eine Einschätzung der Gesamtstärke des Trends sowie des aktuellen überverkauften oder überkauften Niveaus des Instruments. Wenn der RSI also 50 beträgt, entspricht der Durchschnittswert des Preiswachstums dem Durchschnittswert des Preisrückgangs. Wenn die Schwankungen des RSI zwischen 30-70 und 15-65 liegen, deutet dies auf einen Abwärtstrend hin.

RSI-Handelssignale

Dank des RSI-Indikators können Sie auf verschiedene Arten ein Kauf- oder Verkaufssignal erhalten, die wie folgt gruppiert werden können:

1) Divergenz

Das Hauptsignal für den Handel ist die sogenannte Divergenz zwischen dem Preis eines Vermögenswerts und dem RSI-Diagramm. Eine Divergenz wird beobachtet, wenn der Instrumentenpreis neue Hochs oder Tiefs erreicht, während der RSI-Wert im Vergleich zu früheren Rekorden jeweils niedriger oder höher ist. Wenn beispielsweise der Preis Rekorde bricht und der Wert des Oszillators niedriger als das vorherige Hoch ist, ist dies ein Beispiel für eine rückläufige Divergenz. Eine bärische Divergenz weist auf eine mögliche Preisumkehr nach oben hin zu einer Preisumkehr nach unten hin.

Eine bullische Divergenz kann auftreten, wenn der Kurs ein neues Tief erreicht und der RSI sein vorheriges Tief überschreitet. Dies kann ein Signal dafür sein, dass sich die Preise von unten nach oben drehen. Es ist jedoch wichtig, sich daran zu erinnern, dass ein Divergenzbruch den Trend nur verstärkt.

Um zu verstehen, wie Divergenz funktioniert, stellen Sie sich vor, Sie steigen auf einen Hügel. Wenn Sie den Hügel hinaufgehen und die Steigung sanfter wird, könnte dies bedeuten, dass Sie bald den Gipfel erreichen und dann mit dem Abstieg beginnen. Aber während Sie mit jedem Schritt weiter bergauf gehen (der Preis steigt), wird Ihr Höhengewinn mit jedem Schritt kleiner (der Indikatorwert nimmt ab).

2) Überkauft und überverkauft

Es wird angenommen, dass der Indikator über 70 bedeutet, dass das Instrument überkauft ist, und unter 30 als überverkauft gilt. Mit anderen Worten, diejenigen, die diese Ansicht vertreten, glauben, dass das Instrument bei einem RSI über 70 zu teuer ist und bald mit dem Verkauf beginnen sollte. Auch wenn der RSI unter 30 liegt, ist der Vermögenswert zu billig, und der Kauf sollte bald beginnen.

Der zu hohe oder zu niedrige Wert des Indikators zeigt jedoch gemäß der RSI-Formel an, dass die Aufwärts- oder Abwärtsbewegung über einen bestimmten Zeitraum vorherrschte. Es kann nur die Stärke eines Trends anzeigen, aber nicht unbedingt, dass eine Preisänderung unmittelbar bevorsteht. Außerdem sind die 30er und 70er Stufen völlig willkürlich. Die tatsächliche stabile Schwankung der Indikatorwerte lässt sich besser statistisch ermitteln. In der Praxis weicht es normalerweise vom Bereich 30-70 ab.

Dennoch kann die Rückkehr aus der überkauften oder überverkauften Zone als Handelssignal dienen. Wenn der Indikatorwert den oberen Oszillationsbereich überschreitet, aber in den Bereich zurückkehrt, kann dies als Verkaufssignal dienen. Beispielsweise lag die statistisch gemittelte Schwankungsbreite des RSI zwischen 30 und 50. Danach fiel der RSI unter 30 – er trat in den überverkauften Bereich ein. Wenn der Indikator wieder über 30 steigt, wird der RSI aus dem überverkauften Bereich zurückkehren, was als Kaufsignal dienen könnte. Das Gegenteil ist das Rücksignal aus der überkauften Zone.

3) RSI 50-Kreuzung

Wie aus der Logik und der Berechnungsformel hervorgeht, wird eine durchschnittliche Bewegung, entweder nach oben oder nach unten, vorherrschend, wenn der Indikator die 50 Stufen überschreitet. Eine solche Kreuzung kann den Beginn eines Trends anzeigen. Wenn der Indikator die Marke von 50 von unten überschreitet und eine stetige Überschreitung dieser Marke anzeigt, kann von einem Aufwärtstrend gesprochen werden. Wenn der Indikator im Gegenteil Level 50 nach unten überschreitet und stabil unter diesem Level bleibt, besteht die Möglichkeit eines Abwärtstrends.

Vor- und Nachteile des RSI-Indikators

Nachdem Sie nun wissen, was ein RSI-Indikator ist und wie er funktioniert, ist es wichtig zu überlegen, welche Vor- und Nachteile er hat.

Vorteile

Dieser Indikator bietet eine Vielzahl von Vorteilen. Wir werden die wichtigsten betrachten.

– Vielseitigkeit

Einer der ersten erwähnenswerten Vorteile ist, dass der RSI-Indikator dem Händler hilft, ihn zu verwenden, um sowohl Stärken als auch Schwächen in jedem Markt zu bestimmen, in dem der Indikator innerhalb eines beliebigen Zeitrahmens platziert ist. Das bedeutet, dass man in den aktuellen Charts sofort sehen kann, ob ein bestimmter Markt zu einem bestimmten Zeitpunkt stärker oder schwächer wird.

Dies ist wichtig, da die Marktstärke normalerweise der Hauptindikator dafür ist, wie weit der Markttrend gehen kann oder ob eine Marktumkehr eintritt.

– Barrierefreiheit

Es gibt eine Vielzahl von Handelsplattformen. Jede Plattform hat ihre eigenen Funktionen; In der Regel stehen jedoch dieselben Indikatoren zur Analyse zur Verfügung. Der RSI-Indikator ist einer der beliebtesten und am weitesten verbreiteten, nicht nur im Kryptohandel, sondern auch im Handel mit anderen Finanzinstrumenten und Vermögenswerten. Aus diesem Grund kann ein Trader, egal auf welcher Plattform er handelt, sicher sein, dass er diesen Indikator unter vielen anderen finden wird.

– Einfache Einstellung

Für Anfänger ist es nicht einfach, die Fülle an Informationen und Tools zu verstehen, die sowohl für die technische und fundamentale Analyse als auch für den Handelsprozess selbst erforderlich sind. Der RSI-Indikator ist einfach zu bedienen und erfordert keine herausragenden Handelskenntnisse, um eingerichtet zu werden. Wie bereits erwähnt, bieten Ihnen ausnahmslos alle Handelsplattformen die Möglichkeit, damit die Preisbewegungen von Finanzanlagen zu analysieren. Es genügt, den Indikator in der Liste aller verfügbaren Indikatoren zu finden und auf das Diagramm anzuwenden.

Entdecken Sie die Tools, die über 500 Broker unterstützen

Erkunden Sie unser komplettes Ökosystem – von Liquidität über CRM bis hin zur Handelsinfrastruktur.

– Flexibilität

Dieser Indikator gilt zu Recht als eines der wesentlichen Elemente jeder Handelsstrategie, deren Verwendung ausnahmslos allen Händlern empfohlen wird. In der Regel verwenden die meisten Händler mehrere Tools und Indikatoren, um die Kursbewegungen von Vermögenswerten, ihre Trends und andere Parameter zu analysieren. Der RSI-Indikator kann in Verbindung mit anderen Indikatoren verwendet werden, was eine tiefere Analyse der Preisbewegung ermöglicht, und separat, wodurch Sie sich auf bestimmte Indikatoren des Vermögenswerts konzentrieren können.

Nachteile

Wie jedes andere Tool (Indikator), das eine vollständige Analyse der Preisbewegung eines finanziellen Vermögenswerts im Handelsverlauf ermöglicht, hat der RSI-Indikator seine Nachteile.

– Signalisiert Ungenauigkeit

Der größte Nachteil dieses Indikators ist die Signalverzögerung. Basierend auf der Formel des RSI ist es ein nachlaufender Indikator. Es wurde ursprünglich für den täglichen Zeitrahmen entwickelt, daher zeigt es normalerweise viele falsche Signale in niedrigeren Zeitrahmen. Bei starken Kurssprüngen und hoher Volatilität kann die Chartlinie lange im überkauften oder überverkauften Bereich bleiben. Die Informationen erweisen sich als ungenau, was zu Verlusten für den Händler führt. Experten raten zur Verwendung des RSI in einem ruhigen Markt.

Sie sollten die Werte verschiedener Zeitrahmen vergleichen, um einen zuverlässigeren Einstiegspunkt in den Markt des RSI-Indikators zu erhalten. Während sich auf dem stündlichen Zeitrahmen-Chart ein rückläufiges Signal bilden kann, kann der 4-Stunden-Chart überverkauft sein. Daher ist es ratsam, den Einstiegspunkt zu wählen, wenn der Indikator auf den beiden Zeitrahmen ein Signal in die gleiche Richtung gibt.

RSI-Setup und Anwendungsempfehlungen

Wie jeder technische Indikator kann der RSI für ein bestimmtes Instrument angepasst werden. Gemäß der Formel kann der einzige Parameter zum Anpassen des Indikators die Dauer des Mittelungszeitraums sein. Am häufigsten wird der RSI mit einer Anpassung für 14 Handelstage verwendet. Eine Erhöhung des Mittelungszeitraums verringert die Anzahl falscher Signale. Aufgrund einer gewissen Signalverzögerung kann die Effizienz profitabler Transaktionen jedoch abnehmen.

Darüber hinaus wird das Signal der Überschreitung von Level 50 besser zum Eröffnen von Handelspositionen verwendet, dh zum Kauf von Wertpapieren. In diesem Fall kann der Indikator auf eine längere Spanne eingestellt werden, beispielsweise für 21 Tage. Die Divergenz und die Rückkehr des Indikators aus dem überverkauften oder überkauften Bereich werden für die teilweise Schließung von Positionen empfohlen, d.h. für den Verkauf der Vermögenswerte. Sie können den Indikator feinfühliger einstellen, indem Sie den Mittelungszeitraum beispielsweise auf acht oder neun Tage reduzieren.

Das Buch „Neue Konzepte in technischen Handelssystemen“ bietet zunächst mehrere Möglichkeiten, dieses Marktinstrument zu nutzen. Und im Folgenden werden wir die grundlegendsten und am weitesten verbreiteten von ihnen betrachten.

- Die erste Möglichkeit besteht darin, grafische Formen auf der Skala visuell zu identifizieren – Dreiecke, Wimpel, Flaggen, Rechtecke usw. Sie signalisieren die Fortsetzung oder Umkehrung eines Trends. Viele professionelle Händler stehen dieser Methode skeptisch gegenüber, aber sie hat ihre Anhänger.

- Als nächstes werden die Spitzen und Täler analysiert, die sich über den 70 Ebenen bzw. unter den 30 Ebenen bilden.

- Verwendung des RSI zur Bestimmung von Unterstützungs- und Widerstandsniveaus. In der klassischen Version sind dies überkaufte und überverkaufte Linien von 70 und 30. Sie können aber auch Trendlinien zeichnen, indem Sie Hochs und Tiefs mit Hilfe von Chart-Tools verbinden.

Fazit

Der RSI ist einer der führenden Indikatoren für die technische Analyse, und fast alle Krypto-Experten sind sich einig, dass er als Anbieter von Handelssignalen immer noch wertvoll und relevant ist. Bei kompetenter Anwendung und richtiger Interpretation wird es zu einem effektiven Werkzeug für jeden Trader. Es ist ein universelles Mittel, um die Stärke des Trends zu bestimmen und ermöglicht es Ihnen, stetig und sicher zu handeln. Der Erfolg des Handels auf RSI hängt direkt von den Tools ab, die damit zusammenarbeiten. Zusammen mit den richtigen Indikatoren bildet der RSI ein effektives System, das durch Änderung der Parameter der Instrumente verbessert werden kann.