Flujo de Caja Libre (FCL): Qué Mide y Fórmula de Cálculo

Para inversores, profesionales financieros y propietarios de negocios, evaluar la salud financiera de una empresa requiere más que solo mirar métricas tradicionales como el ingreso neto. Un enfoque más perspicaz es examinar el efectivo que una empresa genera después de cubrir sus gastos, que puede usarse para crecimiento, dividendos o reducción de deudas. Esta medida esencial de fortaleza financiera se conoce como Flujo de Caja Libre (FCL).

Este artículo explora el Flujo de Caja Libre, por qué es importante, la fórmula de cálculo del FCL y cómo los inversores pueden utilizarlo en la práctica.

Aspectos Clave

- El FCL está estrechamente ligado al valor para los accionistas, ya que proporciona fondos para dividendos, recompra de acciones e inversiones de crecimiento.

- La Tasa de Conversión del FCL mide la eficiencia con la que una empresa convierte el ingreso neto en flujo de caja, destacando la calidad de las ganancias.

- Un FCL positivo indica una sólida salud financiera, mientras que un FCL negativo puede señalar inversiones estratégicas para el crecimiento futuro, especialmente en sectores intensivos en capital.

¿Qué es el Flujo de Caja Libre?

El Flujo de Caja Libre (FCL) es el efectivo que una empresa genera a partir de sus actividades comerciales normales después de deducir los gastos necesarios para mantener o expandir su base de activos.

En términos simples, es el efectivo que queda después de cubrir costos como nuevos equipos, edificios u otras inversiones. Este efectivo sobrante puede usarse para pagar dividendos, recomprar acciones o financiar nuevas iniciativas.

Este concepto ganó impulso en la década de 1980 cuando los inversores comenzaron a mirar más allá de las ganancias contables hacia medidas basadas en efectivo para evaluar la estabilidad financiera. El FCL tiene sus raíces en el estado de flujo de efectivo, un documento vital que revela las entradas y salidas de efectivo de una empresa.

Por Qué el Flujo de Caja Libre es Importante

El Flujo de Caja Libre ofrece una visión clara del efectivo disponible para gastos discrecionales. Se considera un indicador más preciso de la fortaleza financiera que el ingreso neto.

Los inversores encuentran que el FCL es una métrica valiosa de la capacidad de una empresa para generar ganancias en efectivo. Un FCL consistentemente positivo sugiere que la empresa no solo está ganando dinero sino que también está convirtiendo eficientemente sus ganancias en efectivo, lo cual es vital para sostener el crecimiento o capear desaceleraciones financieras.

Por ejemplo, según Motley Fool, las empresas con márgenes de Flujo de Caja Libre más altos muestran un mejor rendimiento del precio de las acciones a largo plazo en comparación con aquellas con rendimientos más bajos.

Enlace al Valor para los Accionistas

El FCL está directamente vinculado al valor para los accionistas, ya que determina los fondos disponibles para dividendos, recompra de acciones e iniciativas de crecimiento. Las empresas con alto FCL a menudo recompensan a los accionistas con pagos regulares de dividendos.

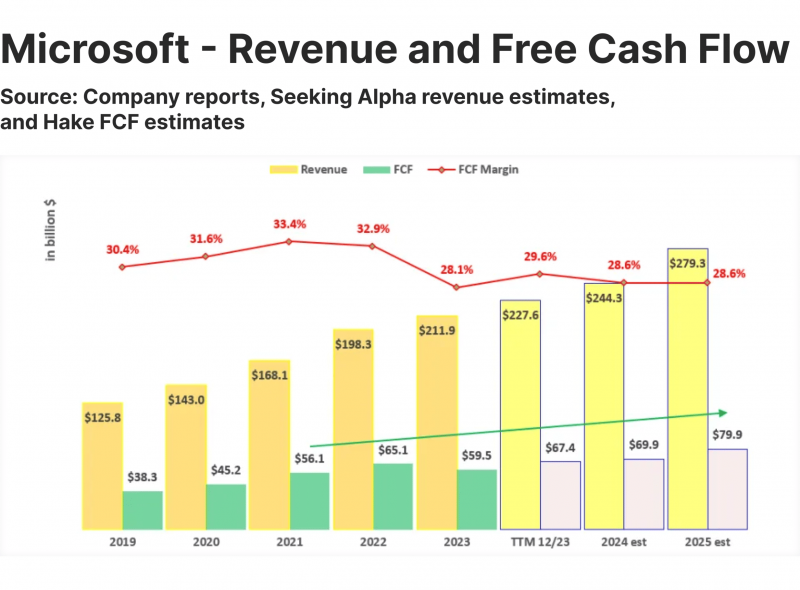

Tome Microsoft, por ejemplo. En el cuarto trimestre fiscal de 2024, Microsoft generó $23.300 millones en Flujo de Caja Libre, lo que representó el 36% de sus ingresos de $64.730 millones para el trimestre. Este fuerte FCL se logró a pesar de un aumento del 27% en el gasto de capital en iniciativas de IA. Durante los 12 meses, el Flujo de Caja Libre de Microsoft alcanzó $74.000 millones, o el 30,2% de sus ingresos anuales.

Los analistas de Wall Street predicen que el FCL de Microsoft podría promediar $92.000 millones para 2025, ya que se espera que los ingresos crezcan. Con este crecimiento proyectado, el valor de mercado de la empresa podría aumentar casi un 22%, empujando el precio de las acciones a alrededor de $495 por acción.

Esto resalta cómo el aumento del Flujo de Caja Libre no solo permite a Microsoft financiar dividendos e inversiones, sino que también señala un potencial crecimiento en el precio de las acciones, convirtiendo al FCL en una métrica clave para evaluar el valor para los accionistas.

Uso para los Gerentes de la Empresa

Para los gerentes, el FCL proporciona información sobre la eficiencia operativa y la asignación de capital de la empresa. Por ejemplo, si el Flujo de Caja Libre de una empresa está disminuyendo debido a altos CapEx, puede ser una señal de que la empresa está reinvirtiendo agresivamente en crecimiento.

Componentes del Flujo de Caja Libre

El Flujo de Caja Libre se compone de dos elementos principales:

¿Tienes alguna pregunta sobre la configuración de tu bróker?

Nuestro equipo está aquí para ayudarte, ya sea que estés comenzando o creciendo.

Flujo de Caja Operativo (FCO)

El FCO representa el efectivo generado a partir de actividades comerciales regulares, excluyendo gastos no operativos. Refleja el dinero que entra y sale de las actividades principales de una empresa, como ventas, servicios y gastos. Por ejemplo, si una cadena minorista genera $200 millones en ingresos y incurre en $150 millones en gastos operativos (salarios, alquiler, etc.), su FCO es de $50 millones.

Gastos de Capital (CapEx)

CapEx se refiere a los fondos utilizados por una empresa para adquirir o actualizar activos físicos como propiedades, edificios o equipos. Las empresas que invierten fuertemente en CapEx, como las compañías de servicios públicos o los fabricantes, a menudo informan un FCL más bajo temporalmente pero esperan mayores rendimientos en el futuro. Por ejemplo, en 2024, Tesla prometió alcanzar un CapEx de $11.000 millones desde $9.000 millones en 2023, reflejando su compromiso de escalar la capacidad de producción.

Cambios en el Capital de Trabajo

En algunos casos, los cambios en el capital de trabajo pueden afectar los cálculos del Flujo de Caja Libre. El capital de trabajo es la brecha entre los activos y pasivos de una corporación. Si un negocio aumenta su inventario o extiende más crédito a los clientes, inmoviliza efectivo, reduciendo el FCL.

¿Cómo Calcular el Flujo de Caja Libre?

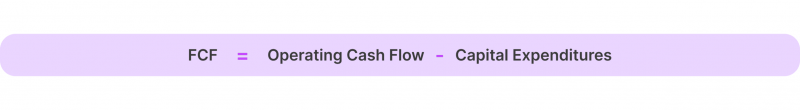

La fórmula básica del Flujo de Caja Libre es la siguiente:

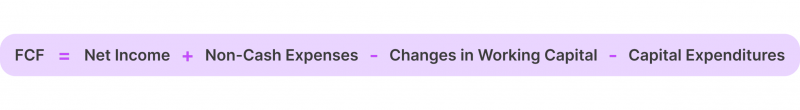

Sin embargo, una ecuación detallada del Flujo de Caja Libre incorpora el ingreso neto y los cambios en el capital de trabajo:

Ejemplo Paso a Paso

Supongamos que la Compañía X reportó las siguientes cifras para el año fiscal:

- Ingreso Neto: $150 millones

- Gastos No Monetarios: $20 millones

- Cambios en el Capital de Trabajo: $10 millones

- CapEx: $30 millones

Paso 1: Calcular el Flujo de Caja Operativo

FCO = Ingreso Neto + Gastos No Monetarios – Cambios en el Capital de Trabajo = 150 + 20 – 10 = 160 millones

Paso 2: Calcular el FCL

FCL = FCO − CapEx = 160 − 30 = 130 millones

Paso Adicional: Puede calcular el FCL usando la fórmula detallada:

FCL = 150 + 20 − 10 − 30 = 130 millones

Por lo tanto, el Flujo de Caja Libre de la Compañía X es de $130 millones, lo que indica que tiene suficiente flujo de efectivo después de los gastos necesarios para financiar un mayor crecimiento o recompensar a los accionistas.

¿Qué es la Conversión del FCL?

La Conversión del Flujo de Caja Libre es una relación que evalúa qué tan bien un negocio convierte su ingreso neto en flujo de efectivo real. Es un indicador importante de la calidad de las ganancias y la eficiencia del efectivo.

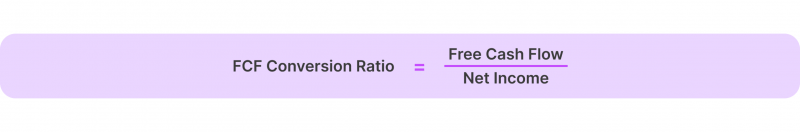

Esta relación se calcula de la siguiente manera:

Ejemplo Paso a Paso

Continuando con el ejemplo anterior:

- Ingreso Neto: $150 millones

- Flujo de Caja Libre (FCL): $130 millones

Tasa de Conversión del FCL = 130 / 150 = 0,87

En este caso, la tasa de conversión de flujo de caja libre (FCF) de la Compañía X es 0.87, lo que indica que el 87% de sus ingresos netos se están convirtiendo en efectivo real. Una tasa inferior a 1.0 sugiere que algunas ganancias no se están traduciendo en flujo de caja, posiblemente debido a factores como cambios en el capital de trabajo o gastos no monetarios. Una tasa de conversión más alta indicaría una mayor eficiencia en el flujo de caja y una gestión financiera más saludable.

Tipos de Flujo de Caja Libre

Hay dos tipos principales de FCL:

Flujo de Caja Libre para la Empresa (FCFF)

El FCFF muestra el efectivo libre de una empresa tanto para sus acreedores como para sus accionistas. Es especialmente útil para la valoración, ya que refleja el flujo de efectivo que la empresa genera antes de pagar intereses sobre la deuda. El FCFF se usa a menudo en modelos de valoración de flujo de caja descontado (DCF).

Flujo de Caja Libre para el Accionista (FCFE)

El FCFE mide el efectivo disponible para los accionistas después de deducir gastos, pagos de deudas y CapEx. Representa el efectivo que una empresa podría pagar a los accionistas en forma de dividendos. Por ejemplo, si una empresa tiene un FCFE alto, tiene un mayor potencial para pagar dividendos generosos o realizar recompras de acciones.

Cómo Interpretar el Flujo de Caja Libre

Analizar el FCL puede ser beneficioso tanto para los accionistas como para los observadores de la industria.

Positivo vs. Negativo

Un FCL positivo indica que una empresa genera más efectivo del que necesita para financiar operaciones e inversiones, señalando una fortaleza financiera. Por ejemplo, los analistas pronostican que el Flujo de Caja Libre de Apple alcanzará $124.900 millones en 2025, significativamente más alto que su ingreso neto proyectado de $114.400 millones, lo que la convierte en una acción atractiva para los inversores.

Descubra las herramientas que impulsan a más de 500 corredurías

Explore nuestro ecosistema completo — desde la liquidez hasta el CRM y la infraestructura de trading.

Una razón para el fuerte FCL de Apple es que no gasta mucho en integrar IA en sus productos, a diferencia de algunos competidores. Se espera que sus gastos de capital crezcan moderadamente, alcanzando poco más de $10.000 millones el próximo año. La combinación de CapEx controlado y alto FCL subraya la asignación efectiva de capital y la eficiencia operativa de Apple.

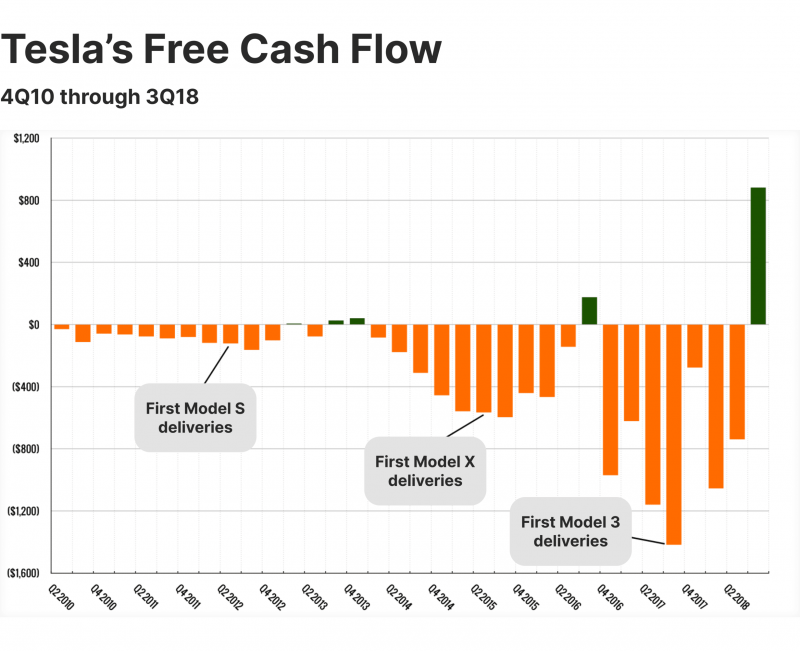

Al mismo tiempo, un FCL negativo no siempre es una señal de alerta. Muestra que la empresa está haciendo inversiones significativas para el crecimiento futuro. Las startups o las empresas de tecnología a menudo muestran un FCL negativo en sus primeras etapas debido a fuertes inversiones en investigación y desarrollo.

En sus primeros años, Tesla reportó consistentemente un FCL negativo, ya que invirtió fuertemente en escalar la producción, construir nuevas fábricas y avanzar en tecnología de baterías.

Señales de Advertencia

Una disminución persistente en el FCL o grandes discrepancias entre el ingreso neto y el FCL pueden indicar problemas. Si el ingreso neto de una empresa es consistentemente positivo pero el FCL es negativo, puede sugerir que la empresa está luchando con la gestión del efectivo o tomando decisiones de inversión imprudentes.

Aplicaciones en el Mundo Real

Inversores prominentes como Warren Buffett enfatizan la importancia del FCL al evaluar empresas. La inversión de Buffett en Coca-Cola a finales de la década de 1980 estuvo influenciada en gran medida por la capacidad de la empresa para generar un FCL estable, lo que llevó a un crecimiento consistente de los dividendos.

Amazon es un ejemplo destacado de una empresa que gestionó eficazmente su Flujo de Caja Libre. A principios de la década de 2000, Amazon reinvirtió su FCL en la expansión de infraestructura y tecnología, permitiéndole escalar exponencialmente. En 2022, Amazon generó un FCL de aproximadamente $26.000 millones, reforzando su dominio en el mercado.

Conclusión

El Flujo de Caja Libre ofrece información sobre las capacidades de generación de efectivo de una empresa más allá de las medidas tradicionales de ganancias. Si bien un FCL positivo generalmente indica fortaleza financiera, es esencial tener en cuenta la estrategia de la empresa y las especificidades de la industria.

Ya sea que sea un inversor experimentado o un analista financiero en ciernes, incorporar el análisis del FCL en sus evaluaciones financieras puede conducir a una toma de decisiones más integral y estratégica.

Descargo de responsabilidad: La información proporcionada en este artículo es solo para fines educativos e informativos. No está destinada a ser un consejo financiero o de inversión.