چگونه مجوز فارکس را در سال 2023 دریافت کنیم؟

فارکس یک بازار مالی بین المللی است که در سال 1976 تأسیس شد و در آن ارزها رد و بدل می شوند. فارکس نقش مهمی در عملکرد اقتصاد جهانی و تضمین تبادل سرمایه بین کشورهای مختلف دارد. معاملات فارکس شامل بانکهای مرکزی کشورهای مختلف، شرکتهایی که تجارت بینالمللی را انجام میدهند، بانکهای تجاری، کارگزاران، سرمایهگذاران و معاملهگران (سفته بازان) میشوند.

یکی از ضروری ترین استانداردهای ارزیابی برای معامله گران فارکس هنگام انتخاب کارگزار فارکس، وضعیت کارگزار است، اینکه آیا مجوز مناسب دارد یا نه، و چه سازمان نظارتی توسط آن تنظیم می شود. کارگزارانی که بدون مقررات فعالیت می کنند این کار را به صلاحدید خود انجام می دهند و سرمایه مشتریان خود را در معرض خطر قرار می دهند.

فعالیت های ارزی توسط بسیاری از سازمان ها در کشورهای مختلف تنظیم می شود. برخی از کارگزاران فارکس مجوز محلی را در یک حوزه قضایی فراساحل دریافت می کنند، در حالی که برخی دیگر مجوز را در یک حوزه قضایی معتبر دریافت می کنند، به عنوان مثال، در اتحادیه اروپا یا ایالات متحده. دریافت چنین مجوزی میتواند زمان زیادی طول بکشد، زیرا تنظیمکنندههای فارکس عمیقاً در ماهیت تجارت یک کارگزار فارکس و شرایط مالی شرکت و همچنین به دقت تجربه گذشته مدیر و سایر چهرههای کلیدی شرکت را بررسی میکنند.

این مقاله به بررسی مجوزهای فارکس و اهمیت برای کارگزاران. همچنین به این موضوع خواهیم پرداخت که چه دستههایی از مجوزهای فارکس وجود دارد و چه نهادهای مالی به تنظیم کارگزاران فارکس کمک میکنند. در پایان، نحوه دریافت مجوز فارکس برای راه اندازی کارگزاری خود را خواهید آموخت.

مجوز فارکس چیست و چرا برای کارگزاری فارکس مهم است؟

بازار ارز بین المللی امروز یک سیستم مالی با هزاران شرکت کننده منظم است. گروه خاصی از این شرکت کنندگان کارگزاران فارکس نامیده می شوند که به عنوان واسطه بین معامله گران/سرمایه گذاران خصوصی و بازار بین بانکی عمل می کنند. کارگزاران فارکس در بازار بسیار محبوب هستند، اما یک شرکت کارگزاری حق قانونی برای پردازش تراکنش های معامله گران بدون داشتن مجوز فارکس. معامله گران از شرکت های کارگزاری که مجوز فارکس ندارند اجتناب می کنند زیرا فعالیت چنین شرکت هایی غیرقانونی و ناامن تلقی می شود. علاوه بر این، چنین شرکت کارگزاری می تواند سوالات زیادی را از مقامات نظارتی ایجاد کند. اگر کارگزاری بخواهد با رگولاتورها مشکلی نداشته باشد یا مشتریان بالقوه را از دست بدهد، باید مجوز فارکس را دریافت کند.

بازار فارکس هیچ تنظیم کننده متمرکزی ندارد. به این معنا که هیچ نهاد یا سازمان بین المللی واحدی نمی تواند تمام جنبه های فعالیت فعالان بازار را کنترل کند. به بیان دقیق، نمی توان چنین تنظیم کننده ای وجود داشت، زیرا بازار ارز مبتنی بر استقلال عملیات و ارائه دهندگان این عملیات نسبت به یکدیگر است. اما فعالیت برخی از بازیگران در بازار فارکس همچنان کنترل می شود. کارگزاران نیز کنترل می شوند. الگوریتم های کنترل بر کارگزاران به طور مداوم در حال توسعه و تکامل هستند و تنظیم کننده های محلی برای کشورها و کشورهای بین المللی وجود دارد.

امروزه همه کارگزاران در آرزوی دریافت مجوزی هستند که ضامن امنیت مشتریانشان باشد. این گونه مجوزها توسط کمیسیون های مالی مختلف صادر می شود که قانونی بودن کار کارگزار را بررسی می کنند، آن را حسابرسی می کنند و بعد از صدور مجوز نظارت می کنند. یعنی یک کارگزار فارکس به مجوز نیاز دارد تا بتواند قانونی بودن اقدامات خود را تأیید کند و همچنین تأیید کند که در واقع معاملات معامله گران خود را در بازار بین بانکی قرار می دهد و نسبت به آنها تعهداتی دارد.

دسته بندی مجوزهای فارکس

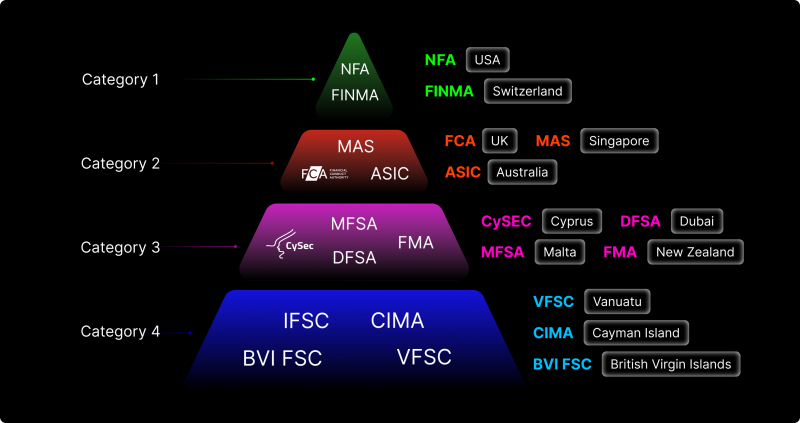

مجوز کارگزاری فارکس – یک سند جهانی که قابلیت اطمینان یک شرکت کارگزاری فارکس را تضمین می کند، اما با وجود جهانی بودن آن، مجوزهای فارکس به چند دسته تقسیم می شوند که در زیر توضیح داده شده است.

1. رده A (بازار اصلی)

ایالات متحده License کاملا معتبر تلقی می شود و دسترسی به بزرگترین بازار ارز جهان را فراهم می کند. حوزه قضایی بازار اصلی ایالات متحده آمریکا و سوئیس است. برای دریافت مجوز در این ایالت ها، باید ثابت کنید که 20 میلیون دلار دسترسی رایگان دارید، بدون احتساب وجوه مشتری.

کارگزاران آمریکایی ملزم به ارائه گزارش های زیادی هستند و در هر زمان تحت بازرسی های نظارتی غیرمنتظره قرار می گیرند. حداقل نقض قوانین منجر به جریمه های هنگفت تا تعلیق کار می شود. در سوئیس، کارگزاران فارکس تحت نظارت کامل قرار دارند. با این حال، دارندگان مجوز محلی شرکای قابل اعتمادی در نظر گرفته می شوند و این را از طریق رعایت بی قید و شرط و وجود تعهدات ضمانت نامه قابل توجه اثبات می کنند.

2. رده B (حوزه قضایی جهانی)

حوزه های قضایی جهانی استرالیا و بریتانیای کبیر هستند. در اینجا قوانین صدور مجوز کمی سختگیرانه تر است. مجوز FCA انگلستان بسیار معتبر است و در سراسر جهان از ارزش بالایی برخوردار است. صلاحیت و تجربه کارمندان و مدیران باید ثابت شود و آنها باید در انگلستان اقامت داشته باشند. برای دریافت مجوز در استرالیا، کارآفرینان یک شرکت راهاندازی میکنند و تأیید میکنند که از نظر مالی واجد شرایط برای اداره تجارت هستند.

دریافت مجوز می تواند حدود 30000 تا 60000 دلار هزینه داشته باشد. و در این صورت نیاز به حضور فیزیکی نماینده کارگزار جهت رسیدگی به امور اداری می باشد. همچنین داشتن حدود 100000 دلار سرمایه از سپرده های مشتریان ضروری است. اگر تراکنشهای فارکس «داخلی» انجام شود و به اشخاص ثالث ارائه نشود، حداقل 1 میلیون دلار پول نقد مورد نیاز است. اگر از اشخاص ثالث برای معاملات استفاده شود، تنها 100000 دلار سرمایه مورد نیاز است.

3. رده C (حوزه قضایی محبوب)

قبرس، مالتا، نیوزلند و سایرین: این ایالت ها همچنین به یک دفتر فیزیکی برای صدور مجوز نیاز دارند، اما قوانین گزارش دهی مانند دسته های قبلی وجود ندارد. ویژگی اصلی شرکتهای دارای مجوز در این حوزهها دسترسی به همکاری و تعامل با فضای اروپا بدون محدودیت است.

4. رده D (رگولاتورهای فراساحلی)

بلیز، جزایر ویرجین بریتانیا، جزایر کیمن، وانواتو. این حوزه های قضایی دارای شرایط مطلوب بازار ارز، نرخ های مالیاتی و حداقل بسته های اسناد مورد نیاز هستند. علاوه بر این، مجوز فراساحلی فارکس نیازی به ممیزی اولیه ندارد. مجوز بر اساس مستندات ارائه شده صادر می شود. با این حال، افتتاح حساب بانکی و اتصال کسب و کار به سیستم پرداخت پیچیده تر است. فشارهای نظارتی با قوانین سختگیرانهتر ممکناست کشور را مجبور به اعمال محدودیتهای اضافی یا مقررات جدید کند. شرکت های اصلی فراساحلی در جزایر مستقر هستند. هزینه مجوز فراساحلی فارکس در اینجا نیز چندین برابر کمتر از دسته های قبلی است.

سرعت راه اندازی شرکت در این ایالت ها مزیت قابل توجهی است. ثبت شرکت فقط چند روز طول می کشد. تایید برای وانواتو یا کیپ ورد یک ماه طول می کشد، و به طور متوسط از 3 تا 4 ماه برای بلیز و BVI، پس از ارائه تمام مدارک لازم. یک مزیت قابل توجه این است که در صورت داشتن مجوز در جزایر ویرجین بریتانیا یا بلیز، راه اندازی یک حساب بانکی بسیار ساده تر است. چندین بانک نیز می توانند بدون مجوز برای یک شرکت فارکس حساب شرکتی باز کنند.

انواع اصلی مجوز تنظیم کننده های مالی در صنعت فارکس

فعالیت کارگزاران توسط سازمان هایی به نام رگولاتور کنترل می شود. تنظیم کننده می تواند محلی (مقامات دولتی ذیصلاح) یا بین المللی (کمیسیون های مالی مستقل) باشد. رگولاتورها در رابطه با کارگزار فارکس سه نوع اقدام انجام می دهند: بررسی آن از نظر مطابقت با الزامات صدور مجوز، نظارت بر رعایت این الزامات در جریان کار کارگزار و در صورت تخطی از الزامات توسط کارگزار، مجوز را پس می گیرند.

وظیفه اصلی رگولاتوری که به کارگزار مجوز می دهد، جلوگیری از شرایطی است که دلال نتواند به تعهدات خود در قبال معامله گران عمل کند. رگولاتور از معامله گران و سرمایه گذاران در شرایط اختلافی حمایت قانونی می کند، به شکایات آنها رسیدگی می کند و کارگزار را بررسی می کند. رگولاتور همچنین به منظور تشخیص مغایرت با الزامات مجوز، ممیزی های دوره ای فعالیت های کارگزار را انجام می دهد. همچنین لازم به تاکید است که فعالیت دلالی برای صدور مجوز در برخی کشورها الزامی نیست. یعنی یک کارگزار به سادگی می تواند به عنوان یک شخص حقوقی که برخی از خدمات مالی را ارائه می دهد ثبت نام کند و در واقع در سراسر جهان از طریق اینترنت کار کند. البته این بدان معنا نیست که چنین دلالی غیرقابل اعتماد یا حتی کلاهبردار است. در این حالت، معامله گران و سرمایه گذاران هنگام کار با چنین کارگزاری هیچ تضمینی دریافت نمی کنند.

در زیر فهرستی از برخی از محبوبترین تنظیمکنندههایی که فعالیتهایشان مبنای قانونی بازار فارکس را تشکیل میدهند، آمده است.

- CySEC – کمیسیون بورس و اوراق بهادار قبرس

کمیسیون تنظیمکننده دولتی در جمهوری قبرس است و یکی از برجستهترین و ضروریترین تنظیمکنندههای کارگزاران فارکس و مراکز معاملاتی است که در بازارهای مالی بینالمللی خدمات ارائه میدهند. قبرس عضو کامل اتحادیه اروپا است که به CySEC تمام اختیارات تنظیم کننده فارکس اروپا را همراه با شرایط اقتصادی جذاب برای کارگزاران می دهد. بسیاری از کارگزاران فارکس ترجیح می دهند در قبرس ثبت نام کنند و از این تنظیم کننده مجوز بگیرند. CySEC برای بازارهای مالی اروپا مجوز صادر می کند و بر فعالیت شرکت های کارگزاری و سرمایه گذاری دارای مجوز توسط خود نظارت می کند.

- FSA – اداره خدمات مالی

این تنظیم کننده نهاد مرکزی نظارت بر بازار خدمات مالی در بریتانیا است. هدف اصلی تنظیم کننده محافظت از مصرف کنندگان خدمات مالی و تضمین ثبات در صنعت و همچنین حفظ رقابت سالم بین ارائه دهندگان خدمات در بازارهای مالی است. FSA بیش از 70000 موسسه مالی را تنظیم می کند و تضمین می کند که آنها با استانداردهای مدیریت ریسک محتاطانه مطابقت دارند تا آسیب احتمالی به صنعت به طور کلی و برای سرمایه گذاران فردی کاهش یابد. FSA به خزانه داری بریتانیا گزارش می دهد، اما این وزارت یک سازمان مستقل است و توسط دولت تامین مالی نمی شود.

- NFA – انجمن ملی آینده

این انجمن یک ناظر مالی مستقل است که هدف آن محافظت از معاملات آتی و بازارهای کالایی ایالات متحده در برابر سوء استفاده توسط مؤسسات مالی است. عضویت در انجمن برای هر مؤسسه مالی ارائه دهنده خدمات مبادله آتی و معاملات آتی در ایالات متحده الزامی است. NFA حمایت از سرمایه گذاران را تضمین می کند و حقوق و فرصت های برابر را برای همه فعالان بازار تضمین می کند. رگولاتور این حق را دارد که بسته به میزان خسارت یا خسارت احتمالی ناشی از فعالیت مؤسسات مالی، تحریمها و مجازاتهایی با شدتهای متفاوت برای متخلفان مقررات تجاری اعمال کند.

- CBR – بانک مرکزی فدراسیون روسیه

این رگولاتور مالی یک نهاد عمومی و حقوقی ویژه با حق انحصاری انتشار پول و ساماندهی گردش است. با همکاری دولت فدراسیون روسیه، CBR سیاست پولی یکپارچه دولتی را توسعه داده و اجرا می کند، به مؤسسات بانکی مجوز می دهد و این حق را دارد که از بانک هایی که طبق مقررات و قوانین عمل نمی کنند، برداشت کند. هدف اصلی فعالیت های CBR حفاظت و اطمینان از ثبات روبل روسیه، توسعه و تقویت بخش بانکی و اطمینان از عملکرد مؤثر و بدون وقفه سیستم پرداخت است.

- FSC – کمیسیون خدمات مالی

کمیسیون تنظیم کننده بخش خدمات مالی غیربانکی و تجارت است. تنظیم کننده توسعه، کارایی و شفافیت موسسات مالی را ارتقا می دهد و فعالیت شرکت های کارگزاری ثبت شده در موریس را تنظیم می کند. FSC در حال توسعه اقدامات و قوانینی با هدف افزایش شفافیت موسسات مالی و همچنین کشف فرصت های جدید برای بخش خدمات مالی است. FSC این اختیار را دارد که به شرکت هایی مجوز دهد که الزامات ایمنی مالی، امنیت و شفافیت را برآورده می کنند. وظیفه اصلی کمیسیون اتخاذ تدابیری برای جلوگیری از سوء استفاده در تجارت سرمایه گذاری و کلاهبرداری مالی در خدمات کارگزاری است.

لازم به ذکر است که تعداد رگولاتورها در بازار فارکس بسیار بیشتر است و همه به تنظیم چارچوب قانونی و نظارتی در این صنعت کمک می کنند.

چگونه مجوز فارکس دریافت کنیم؟ – راهنمای نهایی

اکنون که میدانید مجوز فارکس چیست و چرا هنگام انجام فعالیتهای مرتبط با بازار فارکس اهمیت دارد و همچنین انواع مجوزها و تنظیمکنندههایی در این زمینه وجود دارد، وقت آن رسیده است که نحوه دریافت مجوز فارکس را بیابید. برای راه اندازی کارگزاری خود

1. انتخاب رگولاتور

انتخاب یک رگولاتور اولین و مهمترین مرحله برای دریافت مجوز فارکس است. انتخاب رگولاتور تعیین می کند که شما در چه بازارهایی می توانید فعالیت کنید. تا به امروز، نهادهای مختلفی برای تنظیم صنعت فارکس وجود دارد و هر یک از آنها شرایط خاص خود را برای صدور مجوز و راه اندازی کسب و کار فارکس دارند. بازاری را که می خواهید به عنوان کارگزار خدمت کنید را مشخص کنید و الزامات و مقررات نهاد نظارتی بازاری که می خواهید در آن حضور داشته باشید را به دقت مطالعه کنید.

2. رجستر کردن شرکت

رجستر کردن شرکت اولین قدمی است که پایه و اساس تجارت آینده فارکس شما را می گذارد. این روش در چندین مرحله انجام می شود و شامل بسیاری از تفاوت های ظریف است. اول از همه، شما باید نام شرکت فارکس خود را انتخاب کنید و در مورد پلت فرمی که معامله گران برای معامله استفاده می کنند، تصمیم بگیرید. برخی از محبوب ترین راه حل ها در این زمینه پلتفرم های MT4 و MT5 و همچنین cTrader هستند. همچنین باید در انتخاب تامین کننده نقدینگی دقت کنید. همچنین، فراموش نکنید که قبل از راه اندازی کارگزاری خود و ایجاد وب سایتی که نه تنها بر روی رایانه شخصی بلکه در دستگاه های دیگر نیز قابل استفاده است، همه سیستم های خود را آزمایش بتا کنید.

3. تهیه اسناد شرکتی

پس از ثبت شرکت، اسناد رسمی تنظیم کننده حقوق و تعهدات شخص حقوقی را دارید که مطابق با قوانین کشوری که کسب و کار خود را در آن افتتاح می کنید، ثبت شده است. این اسناد برای تأیید وضعیت خود شخص حقوقی یا برای اقدامات مهم قانونی مورد نیاز است: به عنوان مثال، برای افتتاح حساب بانکی در کشور دیگر، بستن معامله با یک شریک، انجام حسابرسی در حوزه قضایی دیگر، و غیره. از مدارکی که ممکن است نیاز داشته باشید عبارتند از: اساسنامه، اساسنامه، کارت ثبت نام، گواهی اقامت مالیاتی، و لیست ذینفعان.

4. پرداخت عوارض دولتی

هزینه دولتی پرداختی ویژه برای بسیاری از خدمات عمومی است. به عنوان مثال، هنگام مراجعه به دادگاه، ازدواج، گرفتن پاسپورت یا خرید ملک. یکی از این پرداخت ها وظیفه ایالتی برای ثبت یک شخص حقوقی (در مورد ما یک شرکت کارگزاری) است و هنگام پرداخت آن چندین تفاوت اساسی وجود دارد. هزینه ثبت شخصیت حقوقی با توجه به مدارک مؤسسین اخذ می شود. باز هم بسته به ایالتی که در آن قرار دارید، میزان عوارض دولتی به میزان قابل توجهی متفاوت است، بنابراین قبل از ارسال مدارک، توصیه می شود اطلاعات پرداخت عوارض را در وب سایت های مربوطه مطالعه کنید.

5. افتتاح حساب بانکی شرکت

افتتاح حساب بانکی شرکتی به یک شرط ضروری در چارچوب تجارت مدرن تبدیل شده است. حساب شرکتی یک حساب بانکی است که توسط اشخاص حقوقی برای پرداخت قبوض و کنترل معمول اقلام تعهدی مالی افتتاح می شود. همچنین برای فعالیت های تجاری مختلف ضروری است. قبل از افتتاح حساب شرکتی، همه پیشنهادات بانکهای کشوری را که تصمیم به افتتاح کسبوکار فارکس دارید، مطالعه کنید، زیرا به مطلوبترین شرایط خدمات آن توسط بانک علاقه دارید.

6. اتصال حساب مرچنت برای پردازش کارت بانکی

پردازش یک فناوری خودکار انتقال وجوه الکترونیکی از خریدار به فروشنده (در مورد ما، از معاملهگر به کارگزار) است. این بر روی نرم افزار ساخته شده است که می تواند به لطف قدرت بانکداری الکترونیکی کار کند. از طریق این نرم افزار، پرداخت های انجام شده با کارت های بانکی و کیف پول الکترونیکی تایید و پردازش می شود و در نتیجه این تراکنش ها پذیرفته یا رد می شوند.

تقریباً تمام شرکت های کارگزاری با پردازش پرداخت از طریق VISA، MasterCard و American Express کار می کنند. در برخی موارد، یافتن روش های پرداخت از طریق کیف پول های الکترونیکی مختلف و سایر سیستم های پرداخت الکترونیکی نیز امکان پذیر است.

7. تکمیل و ارسال فرم درخواست مجوز فارکس به رگولاتور مربوطه

پس از انجام تمامی مراحل قبلی، نوبت به تهیه اپلیکیشن ویژه مجوز فارکس می رسد. به عنوان یک قاعده، این مرحله ساده ترین است، زیرا در صورت برآورده شدن تمام شرایط فوق، درخواست تکمیل شده با تمام اطلاعات لازم در مورد شرکت کارگزاری به مرجع نظارتی ارائه می شود و در بازه زمانی تعیین شده بررسی می شود. پس از دریافت مجوز، می توانید به طور رسمی فعالیت دلالی را در بازار فارکس آغاز کنید.

نتیجه

مجوز کارگزاری فارکس برای دسترسی معامله گران به بازار ارز سندی است که نشان دهنده پرداخت بدهی و جدیت شرکت است. با دریافت مجوز فارکس در یکی از کشورهای ذکر شده در مقاله، می توانید فعالیت های معاملاتی را با جفت ارز و سایر دارایی های مالی انجام دهید. به عنوان یک قاعده، دریافت مجوز فارکس بدون کمک حرفه ای در هیچ کشوری آسان نیست. بنابراین، از متخصصان و متخصصان مجرب در زمینه فقه کمک بگیرید که می توانند به شما در درخواست صحیح مجوز، اجرای اسناد مطابق با الزامات قانونی یک کشور خاص و نظارت و ویرایش کل فرآیند کمک کنند.

با کلیک بر روی «اشتراک»، شما با سیاست حفظ حریم خصوصی موافقت میکنید. اطلاعاتی که شما ارائه میدهید فاش نشده و با دیگران به اشتراک گذاشته نخواهد شد.

تیم ما راهحل را ارائه خواهد کرد، کیسهای نمایشی را نشان خواهد داد، و یک پیشنهاد تجاری ارائه خواهد داد.