چگونه یک صرافی فارکس White Label را راه اندازی کنیم؟ – راهنمایی گام به گام

ریشه بازار FX به دهه 1970 برمی گردد که ریچارد نیکسون، رئیس جمهور آمریکا از استاندارد طلا خارج شد. از آن زمان به بعد، این بازار به یک صنعت قدرتمند تبدیل شده است و این امکان را به تریدرها می دهد تا از نوسانات نرخ ارزها به نفع خود استفاده کنند.

بازار فارکس: زمین حاصلخیز برای کسب و کارهای نوظهور

حجم مبادلات روزانه فارکس از ۷ میلیارد دلار عبور کرده است. در حالیکه ارزش کل بازار سه کوادریلیون دلار است. اعداد غیر قابل باوری که افق های جدیدی را برای شرکت های صرافی و تریدر ها می گشایند.

مطابق آمارهای ارائه شده ۹۰ درصد از تریدرهای فارکس ضرر میکنند و تنها ۱۰ درصد از آنها سود مستمر و پیوسته ای را تجربه می کنند. بنابراین برای میلیون ها تریدر تازه کار و حرفه ای، فرصت های موجود در این بازار حائز اهمیت بسیاری است.

البته ضرر و زیان مالی نباید دلیلی برای ترک این بازار باشد. تریدر ها معمولاً به دنبال فرصت های دوم، سوم و یا حتی صدم شانس برای سودآوری خود هستند. به عبارت دیگر با انتخاب شرکت های کارگزار که قابلیت خرید و فروش تمامی ارزهای موجود در جهان را دارند، تریدرها دیگر مستقیماً به بازار دسترسی ندارند. یک سوال دیگر پیش می آید – چطور می توان یک شرکت کارگزاری که شانس بالایی برای کسب موفقیت در بازار داشته باشد را راه اندازی کرد؟

تاسیس یک شرکت کارگزاری: راهنمای گام به گام

افراد تازه وارد و جدید باید مراحل مهم این کار را به درستی بشناسند. این فرایند از شکل گیری ایده تا تاسیس یک شرکت کارگزاری موفق، مراحل زیر به همراه دارد:

- بررسی بازارهای هدف

- محاسبه سرمایه مورد نیاز برای شروع به کار یک شرکت کارگزاری

- دسترسی به سطح نقدشوندگی بالا

- اتصال به یک پردازشگر پرداخت مطمئن

- ارائه فهرستی از خدماتی که می خواهید ارائه دهید

- ارائه فهرستی از خدماتی که می خواهید ارائه دهید

به عبارت دیگر، این مراحل برای تازه کارها شفاف است؛ اما هر مرحله با چالش ها و دشواری های زیادی روبرو است که مانع موفقیت شرکت شما خواهند شد.

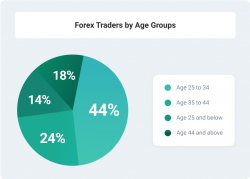

شناخت مشتریان هدف

سیاست “مشتری خود را بشناسید” ارتباط زیادی با مسائل قانونی پیدا میکند؛ اما کارگزاران برای ارائه خدمات و مطابقت سازی خدماتشان با تقاضا و نیازهای افراد باید مشتریان بالقوه شان را شناسایی نمایند. با توجه به آمارهای رسمی ارائه شده، ۴۷ درصد از تریدرهای بازار در رده سنی ۲۵ تا ۳۴ سال بوده و کمتر از یک سال تجربه دارند و روزانه حداقل ۳ تا ۴ ساعت را برای انجام معاملات وقت صرف می کنند. این مجموعه اطلاعات، گویای پروفایل عمومی مشتریان این بازار است و البته افراد تازه وارد باید درک عمیق تری نسبت به این آمارها داشته باشند.

- ۴۵ درصد از تریدرها بین ۲۵ تا ۳۴ سال سن دارند. ۲۴ درصد از آنها ۳۵ تا ۴۴ ساله هستند و ۱۴ درصد از آنها نیز کمتر از ۲۵ سال سن دارند.

- ۵۲ درصد افراد هر روز بین ۳ تا ۴ ساعت را در این بازار وقت می گذرانند. ۲۸ درصد نیز به صورت روزانه یک تا دو ساعت را در این بازار مشغول به فعالیت هستند.

- کمتر از ۸ درصد از تریدرهای فعال در این بازار، بیش از چهار سال تجربه کاری دارند.

مضافاً اینکه، یک شرکت کارگزاری باید مطابق با اوضاع جغرافیایی و زبانی یک منطقه خاص طراحی گردد. هر چقدر تحلیلهای شما نسبت به بازار عمیق تر باشد، شانس شما برای کسب موفقیت بیشتر خواهد بود.

سرمایه مورد نیاز برای راه اندازی یک کارگزاری فارکس چقدر است؟

مسائل مالی همواره بیشتر مورد توجه هستند و به همین خاطر هزینههای راه اندازی یک شرکت کارگزاری فارکس را باید به دقت مد نظر قرار دهید. بودجه شما مشتمل بر مراحل زیر خواهد بود:

- هزینه ثبت شرکت بین ۱۲۰ تا ۱۵۰ هزار دلار است که به امور اداری، اجرایی و هزینه های ثبت شرکت ها بستگی دارد.

- انتخاب یک پلتفرم تجاری که نزدیک به ۲۰۰ هزار دلار هزینه به همراه خواهد داشت.

- خدمات طراحی وب سایت و پشتیبانی های مربوطه که ۵۰ هزار دلار هزینه به دنبال دارد.

تا اینجا سرمایه مورد نیاز برای آغاز به کار یک شرکت کارگزاری معادل ۳۷۰ هزار دلار می باشد، که البته بودجه مورد نیاز برای هر مرحله باید به دقت ارزیابی و برآورد گردد.

سؤالی درباره راهاندازی کارگزاری خود دارید؟

تیم ما آماده راهنمایی شماست — چه در آغاز مسیر باشید یا در حال توسعه.

چند نکته راجع به موضوع نقدشوندگی

در نگاه نخست فارکس یک بازار با سطح نقدشوندگی بالا است؛ چرا که ما راجع به ارزهای فیات صحبت می کنیم. در این بین اگر به شرکت های کارگزاری و عملکرد آن ها توجه کنیم، متوجه می شویم که نقدشوندگی با عمق سفارشات ثبت شده ارتباط مستقیم دارند. هر چقدر سفارشات درخواست و پیشنهاد بیشتری ثبت شوند، شانس شما برای خرید یا فروش دارایی ها مطابق با قیمت بازار افزایش خواهد یافت. تامین کنندگان مطمئن این سیستم، سفارش شما را با مؤسسات بانکی بزرگتر نظیر BNP Paribas, Barclays, Goldman Sachs, etc و سایر تأمین کنندگان سطح یک انجام می دهند.

راهکارهای احتمالی پرداخت

تریدرها برای سپرده گذاری و برداشت از حساب هایشان نیاز دارند که شما راهکارهای مناسبی را در اختیار آنها قرار دهید و این راهکارهای پرداخت از اهمیت زیادی برخوردار هستند. مجموعه متنوعی از درگاه های پرداخت در بازار وجود دارند که هر یک دارای ویژگی متمایزی است. اما شما باید یک تامین کننده مطمئنی را انتخاب کنید که پرداخت هایتان را به صورت امن و ایمن تضمین می کند. مضاف بر اینکه گزینه های پرداخت متنوعی را نیز به همراه داشته باشد. به عنوان مثال امکان تکمیل حساب های افراد با کارتهای بانکی، کیف پول های الکترونیک، جابجایی های سیمی و غیره نیز وجود داشته باشد. هر چقدر تعداد این گزینه ها بیشتر باشد، تعداد مشتریان بالقوه شما هم بیشتر خواهد بود.

طیف خدماتی که ارائه می دهید

این مرحله، لزوم تبیین طیف خدماتی که یک کارگزار برای مشتریان خود در نظر گرفته است را بیان می دارد. مضاف بر اینکه این مرحله بر ایجاد یک وب سایت مناسب، کارکرد محور و کاربر پسند تاکید دارد. که البته با به کارگیری دیگر ویژگی های مهم بر انتخاب کاربر نهایی اثرگذار خواهد بود.

ورود به بازار

زمانی که همه مراحل پیشین به انجام رسید، کسب و کار کارگزاری خود را برای ورود به بازار فارکس آماده سازید. همه ابعاد فنی و خدمات را ارزیابی کنید و مطمئن شوید که همه چیز به خوبی کار می کند. عجله نکنید! برای ارائه نسخه پایلوت و اصلاح نواقص احتمالی وقت بگذارید. در حال حاضر رقابت در بازار بسیار زیاد است؛ بنابراین تنها محصولاتی به بازار قابل عرضه هستند که از کارکردهای مناسب و موثر برخوردار باشند. این فرایند نیازمند توسعه خدمات برای جلب توجه تریدرها به محصولات شماست.

White Labeling فارکس: چطور این راهکار را بهتر بشناسیم؟

مراحلی که در سطور زیر به آنها اشاره گردیده است، نیازمند تجربه کافی و دانش عمیقی است تا در نهایت به موفقیت کسب و کار منتج گردد؛ چرا که بسیاری از مالکان کسب و کار که به تازگی به این بازار ورود کردهاند و شرکت های کارگزاری را شکل دادهاند، در انتهای کار با شکست مواجه شده اند. فاینانس مگنت گزارش داده که نزدیک به ۶۳ درصد از شرکت های تازه کار به سود مورد انتظار خود در این بازار دست پیدا نکرده اند.

به همین دلیل است که کارگزار فارکس White Label به عنوان یک راه حل منطقی به شمار میرود. اولاً هسته White Label فارکس چیست؟ یک مالک کسب و کار تازه کار به یک کارگزار فارکس مطمئن مراجعه میکند تا از پلتفرم معاملاتی نقدشونده آن استفاده کند و خدمات خود را در قالب یک برند جدید ارائه نماید. این مدل شهرت روزافزونی پیدا کرده است؛ چرا که تازه کارها در هر مرحله، از خدمات نگهداری و پشتیبانی فوق العاده ای بهره مند خواهند شد. بیایید نقاط ضعف و قوت این راهکار را بررسی نماییم.

نقاط قوت White Labeling

راهکار WL در واقع یک کارگزار جدید است که مزیت های زیر را به همراه دارد:

- مالکان کسب و کارهای تازه وارد با به کارگیری از پلتفرم معاملاتی White Label ، هزینه های خود را کاهش می دهند؛ چرا که نیاز به خرید یک محصول جدید ندارند.

- بازیگران تازه وارد از یک پلتفرم با کیفیت و اثربخش بهره می گیرند و این فرصتی است برای توسعه برند آنها

- شرکت کارگزاری از شرکای خود برای حل مسائل بهره می گیرد و در هر مرحله بهترین راهکارها را به کار خواهد گرفت.

نقاط ضعف White Labeling

راجع به نقاط قوت این راهکار صحبت کردیم؛ ابعاد زیر هم به نقاط ضعف White Labeling اشاره دارد:

- کارگزاران تازه وارد باید هزینه هایی را برای خرید این پلتفرم بپردازند (قیمت ها یا ثابت هستند و یا بر اساس حجم معاملات تغییر می کنند)

- هیچ تضمینی وجود ندارد که این پلتفرم تجاری نیازهای مشتریان هدف و انتظارات شما را برآورده سازد

- پارتنرها به مالک پلتفرم وابسته هستند. پلتفرم های تجاری نیازمند به روزرسانی های پیوسته در فعالیت های پشتیبانی کننده هستند و به همین دلیل خریدار ممکن است برای این خدمات، بهای بیشتری بپردازد.

نقاط ضعفی که در بالا به آنها اشاره گردید، در بیشتر موارد انتخابی بوده و یا به شرکتی که شما با آن کار می کنید، بستگی دارند.

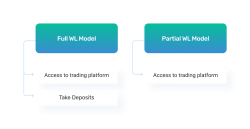

مدل های بخشی و کامل WL

زمانی که مالک یک کسب و کار تمایل دارد که کارگزار White Label فارکس را خریداری نماید، دو مدل پیش روی او قرار می گیرد: مدل کامل و مدل بخشی. در این جا به تفاوت میان این دو مدل اشاره خواهیم کرد.

پرداخت سپرده از سوی کارگزار کاملاً به تواناییهای او بستگی دارد. مدل بخشی امکان برخورداری از سپرده ها را برای خریداران فراهم نمی کند. آنها تنها به پلتفرم تجاری دسترسی خواهند داشت. در صورتی که در مدل کامل، مشتریان به هر دوی این فرصت ها دسترسی دارند.

در نتیجه درک فرایند پرداخت سپرده بسیار حائز اهمیت است. به عبارت دیگر در اولین مدل، کارگزاران با یک مدل تحت لیسانس فرعی از پلتفرم مواجه هستند و می توانند سپردههای مشتریان را در سیستم خود پردازش نمایند؛ اما در مدل دوم، همه سپرده ها از طریق شرکت کارگزار اصلی پردازش می شوند.

اگر نقاط ضعف و قوت هر مدل را متمایز نماییم، در نهایت کارگزاران با یک الگوی بسیار ساده ، مواجه خواهند بود که در آن هیچ نیازی به پرداخت وجوه از سوی تامین کنندگان نیست و در یک بازه زمانی کوتاه فرصت ورود به این بازار را نیز به آنها میدهد. مضافاً اینکه تریدرها به پلتفرم یک شرکت بزرگتر و با سابقه تر متصل می گردند. همچنین مطابق با نقاط ضعفی که بدانها اشاره گردید، مدل جزئی WL اصل ناشناس ماندن را نادیده می گیرد، زیرا اطلاعات شخصی تریدرها برای کارگزار اصلی قابل دسترس خواهند بود.

در نهایت ، هر دو مدل دارای نقاط ضعف و قوت هستند و یک کارگزار تازه وارد باید تصمیم بگیرد که کدام راه حل با اهداف او بیشتر مطابقت دارد.

مراحل پیاده سازی شرکتکارگزاری WL شما

یافتن یک شرکت تامین کننده

اولین چالش یافتن یک شرکت مطمئن است. شرکتی که راهکارهای WL را برای کارگزاران فارکس ارائه می دهد. با بررسی نقطه نظرات افراد مختلف، ویژگی های یک شرکت کارگزار اصلی را بررسی کنید تا متوجه شوید که آیا استفاده از پلتفرم های آن شرکت، کاری به صرفه هست یا خیر. از روی عجله انتخاب نکنید. قیمت ها و پکیج های ارائه شده از سوی تامین کنندگان مختلف را با هم مقایسه کنید تا بهترین تصمیم را اتخاذ نمایید.

کشف کنید ابزارهایی که بیش از 500 کارگزاری را توانمند میسازند

اکوسیستم کامل ما را کاوش کنید — از نقدینگی تا CRM و زیرساختهای معاملاتی.

یک پلتفرم تجاری را انتخاب کنید

پلتفرم تجاری، عنصر کلیدی WL به شمار می رود. البته پلتفرم های دارای مجوز هزینه ای معادل ۱۰۰ تا ۲۰۰ هزار دلار را برای شما به همراه خواهند داشت. کارگزار فارکس White Label ؛ برای استفاده و پشتیبانی از یک محصول، هزینه پرداختی شرکت های تازه وارد را به مقدار زیادی کاهش داده است. این صرفه جویی معادل ۱۰۰ تا ۱۵۰ هزار دلار بوده که این مبلغ برای افراد تازه وارد بسیار قابل توجه می باشد. در میان پلتفرم های تجاری، MT4 و MT5 راهکار معروفی هستند که در بیش از ۷۰ درصد از کارگزاران فارکس به اجرا درآمده اند. این دو محصول با ابزار های ممتازی که در اختیار دارند، بهترین گزینه برای توانمندسازی مشتریان شما به شمار می روند.

درک هزینه ها

هزینه های مستقیم به خدماتی که شما آنها را سفارش می دهید، بستگی دارند. به عنوان مثال برخی از شرکت ها، راهکارهای کارگزاری فارکس کلید در دست را پیشنهاد میکنند و این خدمات شامل کلیه مراحل از ابتدا تا زمان تاسیس یک شرکت هستند. البته در بحث دسترسی به پلتفرم های تجاری، قیمت ها به میزان زیادی متغیر هستند. البته این یک مسئله کاملاً شخصی است که با شرکتی که شما با آن کار می کنید، باید به بحث گذارده شود.

به تجربه و دانش خود بیشتر اهمیت دهید

بسیاری از کارگزاران، مالکان پلتفرم های تجاری را ارزیابی می کنند و البته اینجا جایی است که بسیاری از اشتباهات رخ می دهد. مهم نیست که یک شرکت فرضی چقدر حرفهای و یا قابل اعتماد است. مسیر موفقیت شما از طریق تجربه و حرفهای گری صورت می گیرد. برای درک کوچکترین جزئیات این صنعت بهتر است مهارت های خود را ارتقا بخشید.

مسائل و مشکلات قانونی را جدی بگیرید

کارگزاران باید قوانین مربوط به کارگزاری فارکس را در کشورشان به خوبی بدانند. برخی از نهادهای قانونی، الزامات و قوانین سختگیرانه تری را اعمال می کنند، در حالی که در برخی از کشورها بستر مناسبی برای افراد تازه وارد در این صنعت فراهم شده است. این بدان معناست که شما باید به موقعیت جغرافیایی کسب و کارتان و همچنین نوع تامین کننده WL توجه ویژه ای داشته باشید. کارشناسان توصیه می کنند حوزه هایی را انتخاب کنید که از یک طرف به اندازه کافی قابل اعتماد باشند و قانونگذار نیز شرایط ملایمتری را لحاظ کرده باشد.

گزینه های جایگزین برای راه حل WL broker

یک مدل White Label ، یک راه حل مناسب برای مبتدیان برای شروع سریع کسب و کارشنان در بازار است. البتهاین گزینه به دلایلی غیرقابل دسترس نیز می تواند باشد. گزینه های احتمالی کدامند؟

- راهکارهای کلید در دست. بازیگران مبتدی این صنعت یک شرکت کارگزاری را به بازار معرفی می کنند. صاحب کسب و کار نیز یک پلتفرم تجاری که به هیچ کارگزاری هم وابسته نیست را خریداری می کند.

- کارگزاران تعاملی. چنین مدلی به عنوان یک الگوی مشارکت بین افراد تازه وارد و کارگزار اصلی در نظر گرفته می شود. این مدل به معنی ارجاع مشتری است و نه همکاری مستقیم با آنها.