شاخص MACD – چگونه نمودار را بخوانیم؟

دنیای امروز پر از عدم قطعیت است و آنچه در ظاهر نهفته است اغلب فریبنده است. یک اصل مشابه در مورد تجارت اعمال می شود. روندی که قوی به نظر می رسد ممکن است در واقع ضعیف و آماده معکوس باشد.

شاخص هایی وجود دارد که به شما امکان می دهد قدرت ذاتی یک روند را اندازه گیری کنید. گاهی اوقات آنها یک روند صعودی را تأیید می کنند و به شما می گویند که موقعیت خود را حفظ یا افزایش دهید. گاهی اوقات آنها به شما سیگنال می دهند که روند مشکوک است و به شما می گویند که بهتر است از یک موقعیت خارج شوید، سود ببرید یا حتی ممکن است استراتژی را از صعودی به نزولی یا برعکس تغییر دهید.

اغلب معامله گران از برخی روش های تحلیل تکنیکال نسبت به نتایج به دست آمده از روش های فنی دیگر استفاده می کنند. این کاری است که جرالد آپل، تاجر معروف آمریکایی انجام داد. او یک نمودار انحراف ساده یا به عبارتی نوسانگر که فاصله بین دو میانگین متحرک را منعکس می کند، گرفت و میانگین متحرک نتیجه به دست آمده را روی آن اعمال کرد. اینmethod is called Convergence-Divergence Moving Average (abbreviated as MACD or MAC-D).

این مقاله توضیح می دهد که اندیکاتور MACD چیست و چگونه کار می کند. علاوه بر این، با ویژگی ها، مزایا و معایب این اندیکاتور آشنا خواهید شد. در پایان به نمودار نشانگر، هیستوگرام و فرمول محاسبه آن به تفصیل نگاه خواهیم کرد.

اندیکاتور MACD چیست و چگونه کار می کند؟

MACD یکی از بهترین شاخصها است که در قرن بیستم ایجاد شد. تقریباً چهل سال از عمر آن می گذرد و الگوریتم آن در تمام این مدت تغییر نکرده است. علاوه بر این، کل استراتژی ها بر اساس این نوسان ساز است و معامله گران سعی می کنند آن را با افزودن عناصر جدید اما بدون تغییر ایده اصلی، یعنی استفاده از این اندیکاتور به عنوان پیش بینی روند، نه تنها برای یافتن نقاط محوری، مدرن کنند. همه اینها باعث می شود اندیکاتور MACD یک ابزار تجزیه و تحلیل واقعا جهانی و شاید یکی از مفیدترین آنها از لیست مواردی است که معمولاً در مجموعه استاندارد شاخص های هر پایانه تجاری گنجانده شده است. حتی اگر به دلایلی آن را ندارید، همیشه می توانید آن را در اینترنت با نسخه های بسیار متنوع پیدا کنید.

اندیکاتور MACD متعلق به گروه نوسانگرها است و یک پنجره جداگانه در زیر نمودار در منطقه کاری اشغال می کند. به عنوان یک نمودار با میله های عمودی و یک خط سیگنال ظاهر می شود. طبق معمول هیچ منطقه ای وجود ندارد که بیش از حد خرید/فروش زیاد شود. تنها نقطه مرجع افقی علامت صفر است – میلهها در دو طرف آن ترسیم میشوند، یعنی بالا یا پایین. و این بسیار راحت است زیرا به سرعت اطلاعات ارائه شده بصری در مورد وضعیت فعلی بازار و ارزیابی انواع احتمالی رویدادها کافی است. سهولت استفاده و تطبیق پذیری از مزایای اصلی این اندیکاتور است.

ویژگی های MACD Indicator

همانطور که نشان می دهد، بهتر است از شاخص MACD در دوره های H1 استفاده کنید. از این نظرکه، نسبت به اکثر شاخص های تحلیل تکنیکال کلاسیک کمی وفادارتر است. اما با افزایش دوره، قابلیت اطمینان سیگنال ها افزایش می یابد، بنابراین در نمودار 4 ساعته به بالا خود را به خوبی ثابت کرده است. با این وجود، استراتژی های زیادی وجود دارد که از آن استفاده می کنند، حتی در نمودار پنج دقیقه ای، بنابراین باید به سیستم معاملاتی خود نگاه کنید. اگر میانمدت باشد، میتوانید با MAСD روی تنظیمات استاندارد کار نمایید، اما اگر درون روز باشد، باید آزمایش کنید زیرا مقداری تأخیر سیگنالها در نشانگر وجود دارد.

اندیکاتور MACD از سه میانگین متحرک استفاده می کند. در ابتدا به عنوان دو جنبش با دوره های مختلف ارائه شد. با این حال، بعداً در نوسازی، آنها با میله های نمودار جایگزین شدند، که تمایز بین میانگین متحرک با دوره کوچکتر و میانگین متحرک با دوره بزرگتر را نشان می دهد. این بسیار راحت تر است و هیچ اشتباهی با خط سیگنال وجود ندارد، که در یک دوره نیز میانگین است.

مراحل زیر برای به دست آوردن تصویر نهایی انجام می شود. مقدار نمودار با حرکت آهسته کسر شده از حرکت نمایی سریع تشکیل می شود. سپس این تفاوت از طریق یک میانگین متحرک نمایی دیگر، که خط سیگنال است (در پنجره به عنوان یک خط نقطه قرمز نشان داده شده است) هموار می شود. این رویکرد امکان جداسازی نوسانات کاذب را فراهم می کند و واکنش به افزایش نوسانات کوتاه مدت را کاهش می دهد. تا حدی، به دلیل صاف کردن است که امکان استفاده از آن در دوره های کوچک وجود دارد. کل الگوریتم را می توان بسیار ساده نامید، اما بر کارایی آن تأثیر نمی گذارد. برعکس، اندیکاتور MACD بهتر از بسیاری از نوسانگرهای بسیار پیچیده تر کار می کند.

سؤالی درباره راهاندازی کارگزاری خود دارید؟

تیم ما آماده راهنمایی شماست — چه در آغاز مسیر باشید یا در حال توسعه.

مزایا و معایب شاخص MACD

مزیت بدون شک این نوسان ساز این است که می تواند بسیاری از سیگنال های نادرست داده شده توسط میانگین متحرک را فیلتر کند و تمام مزایای یک شاخص عالی مانند میانگین متحرک را حفظ کند. چنین امکانی به این دلیل است که از MA از مرتبه های مختلف تشکیل شده است. به عنوان یک شاخص روند در ماهیت خود، به طور مداوم روند فعلی را دنبال می کند، به استثنای دوره های طولانی از دادن سیگنال های نادرست.

نتایج عالی با استفاده از این اسیلاتور در زمینه واگرایی آن از نمودار قیمت به دست می آید. واگرایی شاخص نمودار با نمودار قیمت تقریباً همیشه می گوید، اگر نه در مورد معکوس شدن روند فعلی، در مورد تضعیف قابل توجه آن (و احتمالاً اصلاح).

علاوه بر این، می توان از آن به عنوان فیلتری استفاده کرد که جهت معاملات را نشان می دهد. اگر بالای خط سیگنال باشد، فقط باید موقعیت های طولانی را در نظر گرفت و بالعکس. در مقدار فعلی هیستوگرام زیر خط سیگنال، فقط موقعیت های کوتاه باید باز شوند.

علاوه بر مزایای آشکار ذکر شده در بالا، میانگین متحرک زیربنایی نیز دارای معایبی است. اشکال اصلی تاخیر آن است. اندیکاتور MACD اغلب زمانی سیگنال هایی برای خرید یا فروش می دهد که قیمت بیشتر مسیر خود را پشت سر گذاشته است (اما این به سیگنال های تولید شده توسط واگرایی مربوط نمی شود).

همچنین در تایم فریم های کوچک سیگنال های نادرست زیادی می دهد، بنابراین بهتر است در نمودارهای قیمت با بازه زمانی حداقل یک روزه از آن استفاده کنید. علاوه بر این، هرچه سیگنال های نادرست بیشتری تولید کند، مقادیر پارامترهای آن (دوره های میانگین متحرک تشکیل دهنده آن) کوچکتر می شود. از سوی دیگر، افزایش مقادیر این پارامترها ممکن است باعث شود بسیاری از سیگنال های خوب به سادگی از دست بروند.

شاخص MACD: نمودار، هیستوگرام و فرمول محاسبه

MACD یک نوسانگر است زیرا در مقیاسی جدا از نمودار قیمت نمایش داده می شود. نمودار همگرایی/واگرایی میانگین متحرک خود از سه عنصر اصلی تشکیل شده است: خط اصلی، خط سیگنال و هیستوگرام. بیایید نگاهی دقیق تر به هر یک از این عناصر بیندازیم تا بفهمیم آنها چه نقشی در اندیکاتور MACD دارند.

خط اصلی

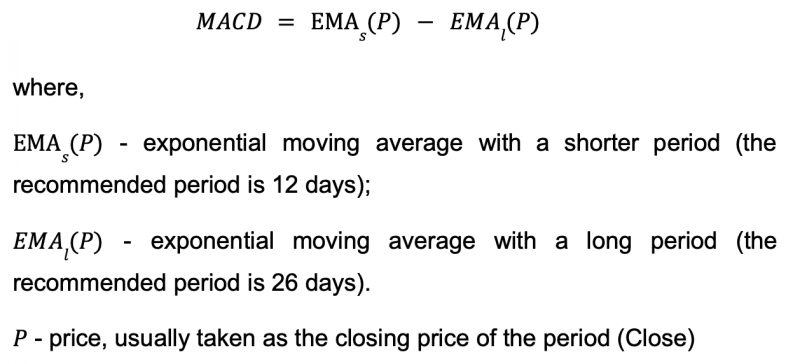

سه میانگین متحرک نمایی با دوره های مختلف برای محاسبه استفاده می شود. میانگین حرکت آهسته با دوره طولانی تر (EMAl) از میانگین متحرک سریع با دوره کوچکتر (EMAs) کم می شود. این خط اصلی نشانگر است. مقادیر خط اصلی با استفاده از فرمول زیر محاسبه می شود.

در یک روند صعودی قوی، خط اصلی بالاتر از سطح صفر است و به سمت بالا حرکت می کند. در این حالت میانگین متحرک کوتاه از میانگین متحرک بلندتر است و واگرایی بین آنها وجود دارد. در یک روند نزولی قوی، برعکس، خط اصلی زیر سطح صفر است و در حال حرکت به سمت پایین است.

وقتی خط اصلی بالای صفر است اما جهت خود را از صعودی به نزولی تغییر میدهد، به این معنی است که میانگینهای متحرک همگرا هستند، که به نوبه خود ممکن است نشان دهنده کند شدن روند صعودی یا حتی تغییر آن باشد. و بالعکس، اگر خط اصلی زیر صفر باشد و جهت خود را از پایین به بالا تغییر دهد، ممکن است به این معنی باشد که روند نزولی در حال کاهش است یا روند صعودی آغاز شده است.

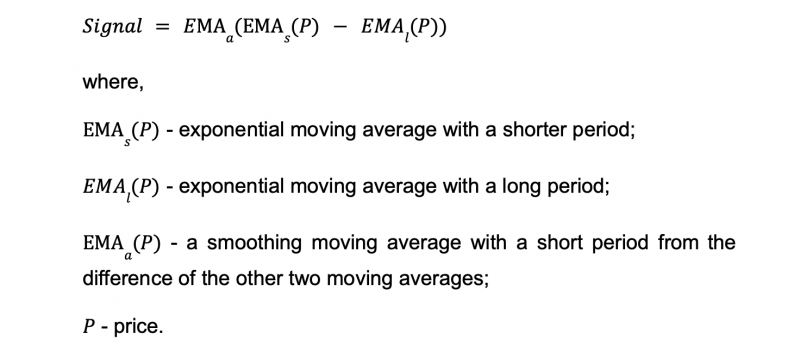

خط سیگنال

خط سیگنال MACD یک میانگین متحرک نمایی از خط اصلی MACD است. بنابراین، هنگامی که خط اصلی از خط سیگنال عبور می کند، نشان دهنده تغییر در روند خط اصلی است. مقادیر خط سیگنال طبق فرمول محاسبه می شود:

هنگامی که خط اصلی که بالاتر از سطح صفر است، از خط سیگنال از بالا به پایین عبور می کند، این یک سیگنال واضح برای شروع احتمالی یک روند نزولی است. برعکس، زمانی که خط اصلی زیر سطح صفر است و از خط سیگنال از پایین به بالا عبور می کند، این ممکن است به معنای آغاز یک روند صعودی باشد.

کشف کنید ابزارهایی که بیش از 500 کارگزاری را توانمند میسازند

اکوسیستم کامل ما را کاوش کنید — از نقدینگی تا CRM و زیرساختهای معاملاتی.

توجه به این نکته ضروری است که با مشاهده تنها خط سیگنالی که از خط اصلی عبور می کند، می توانید ادامه روند قبلی را از دست بدهید. به عنوان مثال، در زیر سطح صفر، خط اصلی از خط سیگنال از پایین به بالا عبور کرده و شروع یک روند صعودی را نشان می دهد. اما اگر خط اصلی برای عبور از سطح صفر تاخیر داشته باشد و روند صعودی دوباره به روند نزولی تغییر کند، آنگاه یک متقاطع به عقب خط سیگنال می تواند معکوس شدن روند را با تاخیر بسیار طولانی نشان دهد.

هیستوگرام

نمودار MACD در قالب یک هیستوگرام، یعنی نمودار میله ای، تمایز بین خط اصلی و خط سیگنال را نشان می دهد. نمودار هیستوگرام در همان مقیاس خطوط اصلی و سیگنال است. ابتدای میلههای هیستوگرام در سطح صفر قرار دارند، در حالی که میلهها بسته به مقدار به سمت بالا یا پایین از سطح صفر رسم میشوند.

به همین ترتیب، هنگامی که خط اصلی بالای خط سیگنال باشد، هیستوگرام بالای سطح صفر است و زمانی که خط اصلی زیر خط سیگنال قرار دارد، هیستوگرام زیر صفر است. واضح است که وقتی خط اصلی از خط سیگنال عبور می کند، هیستوگرام مطمئناً از سطح صفر عبور می کند.

نتیجه

نوسان ساز MACD یک ابزار عالی برای معامله گران با تجربه و مبتدی است. هنگام کار با اندیکاتور، باید در نظر داشته باشید که هرچه بازه زمانی نموداری که بر روی آن ترسیم شده است بیشتر باشد، سیگنال های نادرست کمتری وجود خواهد داشت، اما سیگنال های معاملاتی بیشتری از دست خواهند رفت. بنابراین، به دنبال میانگین طلایی باشید. و در نهایت، مانند هر شاخص فنی دیگر برای تجزیه و تحلیل، MACD نیاز به تایید دارد. تنها بر اساس MACD تصمیمات معاملاتی نگیرید. از ابزارهای دیگر برای ارزیابی وضعیت کلی بازار نیز استفاده کنید.