How to Obtain a Forex License in 2023?

Le Forex est un marché financier international qui a été fondé en 1976 et sur lequel les devises sont échangées. Le Forex joue un rôle crucial dans le bon fonctionnement de l’économie mondiale et assure l’échange de capitaux entre différents pays. Le trading sur le Forex implique les banques centrales de plusieurs pays, les entreprises qui font du commerce à un niveau international, les banques d’affaires, les courtiers, les investisseurs et les traders (spéculateurs).

Lorqu’un trader doit choisir un coutier, l’un des plus importants critères d’évaluation pour les traders est le statut du courtier : s’il détient la licence appropriée et par quel organisme de régulation il est réglementé. Les courtiers qui opèrent sans règlementation le font à leur propre discrétion et mettent les fonds de leurs clients en danger.

L’activité du trading de devises est réglementée par de nombreuses organisations dans différents pays. Certains courtiers du Forex détiennent la licence locale d’une juridiction offshore, tandis que d’autres optent pour la licence d’une juridiction réputée, par exemple de l’UE ou des Etats-Unis. L’obtention d’une telle licence peut prendre du temps car les régulateurs du Forex examinent en détails l’essence de l’activité d’un courtier sur le Forex et la situation financière de la société, tout comme l’expérience passée du directeur et des autres acteurs clés de la société.

Cet article vous expliquera ce que sont les licences de Forex et leur importance pour les courtiers. Nous aborderons également les différentes catégories de licences de Forex existantes et les organismes financiers qui contribuent à la réglementation des courtiers de Forex. Enfin, vous apprendrez comment obtenir une licence de Forex pour créer votre propre courtier.

Qu’est-ce qu’une licence de Forex et pourquoi est-elle importante pour le bon fonctionnement d’un courtier de Forex ?

Le marché international des devises d’aujourd’hui est un système financier qui compte des milliers de participants réguliers. Un certain groupe de participants, appelé courtiers de Forex, agissent en tant qu’intermédiaires entre les traders/investisseurs privés et le marché interbancaire. Les courtiers de Forex sont très populaires sur le marché, mais une société de courtage n’a aucun droit légal de traiter les transactions des traders sans avoir une licence pour le Forex. Les traders évitent les sociétés de courtage qui n’ont pas de licence pour le Forex car les activités de ces sociétés sont considérées comme illégales et peu sûres. Cependant, une telle société de courtage peut soulever de nombreuses questions de la part des autorités de régulation. Si un courtier veut éviter d’avoir des problèmes avec les régulateurs ou de perdre des clients potentiels, il doit obtenir une licence pour le Forex.

Le marché du Forex n’a pas de régulateur centralisé. Cela revient à dire qu’aucun organisme ou organisation internationale unique ne contrôle tous les aspects de l’activité des participants sur ce marché. A proprement parler, un tel régulateur ne peut exister car le marché des changes est basé sur l’indépendance des opérations, les unes par rapport aux autres. Mais si l’activité de certains acteurs du marché des changes est tout de même contrôlée, les courtiers le sont aussi. Les algorithmes de contrôle des courtiers se développent et évoluent constamment, et il existe des régulateurs locaux pour chaque pays, ainsi que des régulateurs internationaux.

Aujourd’hui, tous les courtiers aspirent à obtenir une licence qui est le garant de la sécurité de leurs clients. Ces licences sont délivrées par différentes commissions financières, qui vérifient la légalité du travail du courtier, l’auditent, puis le contrôlent après la délivrance de la licence. En d’autres termes, un courtier de Forex a besoin d’une licence pour pouvoir confirmer la légalité de ses actions, ainsi que pour confirmer qu’il place effectivement les transactions de ses traders sur le marché interbancaire et qu’il a des obligations envers eux.

Types de licences pour le Forex

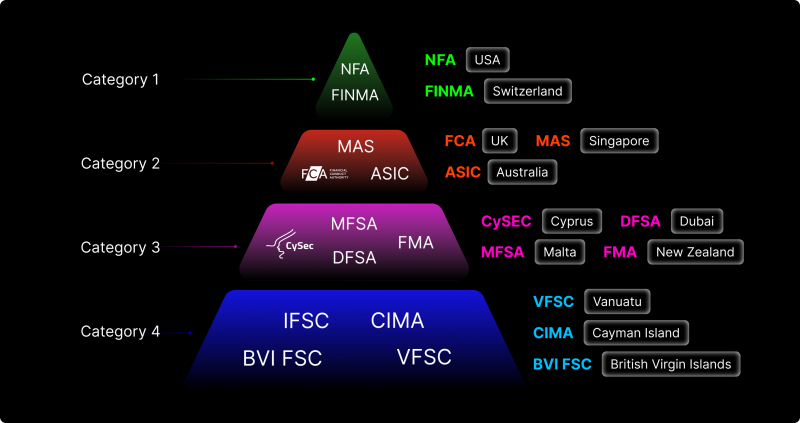

La licence d’un courtier de Forex est un document universel qui garantit la fiabilité d’une société de courtage de Forex, mais malgré son universalité, les licences pour le Forex sont divisées en plusieurs catégories, décrites ci-dessous.

1. Catégorie A (marché principal)

La licence américaine est considérée comme assez prestigieuse et donne accès au plus grand marché des changes du monde. Les jurisdictions du marché principal sont les Etats-Unis d’Amérique et la Suisse. Pour obtenir une licence de ces Etats, vous devrez prouver que vous posséder 20 millions $ en accès libre, sans compter les fonds des clients.

Les courtiers américains sont tenus de déposer de nombreux rapports et sont soumis à tout moment à des inspections réglementaires inattendues. Toute petite violation des règles entraînent d’importantes amendes, pouvant aller jusqu’à la suspension du travail. En Suisse, les courtiers de Forex sont soumis à une surveillance totale. Cependant, les détenteurs de licences locales sont considérés comme des partenaires fiables, ce qu’ils prouvent par une conformité inconditionnelle et l’existence d’importantes obligations de garantie.

2. Catégorie B (Juridictions universelles)

Les juridictions universelles sont l’Australie et la Grande-Bretagne. Dans ces pays, les règles d’octroi de licence sont un peu moins strictes. La licence britannique FCA est très prestigieuse et très appréciée dans le monde entier. Les qualifications et l’expérience des employés et des directeurs doivent être prouvées, et ils doivent résider au Royaume-Uni. Pour obtenir une licence en Australie, les entrepreneurs créent une entreprise et confirment qu’ils répondent aux exigences financières pour bien gérer l’entreprise.

L’obtention d’une licence peut coûter entre 30 000 et 60 000 $. Dans ce cas, il faut la présence physique d’un représentant du courtier pour traiter la paperasse. Il est également nécessaire de disposer d’un capital d’environ 100 000 $ provenant des dépôts des clients. Si les transactions du marché du Forex sont effectuées “en interne” et ne sont pas proposées à des tiers, il faut disposer d’au moins 1 million $ de liquidités. Si des tiers sont utilisés pour les transactions, seuls 100 000 $ de capital sont nécessaires.

3. Catégorie C (Juridictions populaires)

Chypre, Malte, la Nouvelle-Zélande et autres : ces Etats exigent également un bureau physique pour l’obtention d’une licence, mais il n’existe pas de règles de déclaration comme dans les catégories précédentes. La principale caractéristique des entreprises titulaires d’une licence dans ces juridictions est l’accès à la coopération et à l’intéraction avec l’espace européen sans restrictions.

4. Catégorie D (Régulateurs offshore)

Belize, les îles vierges britanniques, les îles Caïmans, Vanuatu. Ces juridictions offrent des conditions favorables sur le marché des changes, les taux d’imposition et demandent un minimum de documents à fournir. Cependant, une licence offshore ne nécessite pas d’audit préliminaire. La licence est délivrée sur la base des documents soumis. De plus, l’ouverture d’un compte bancaire et la connexion de l’entreprise au système de paiement sont plus compliquées. La pression réglementaire avec des règles plus strictes peut obliger le pays à introduire des restrictions supplémentaires ou de nouvelles réglementations. Les principales entreprises offshore se trouvent sur des îles. Le coût d’une licence de Forex offshore y est également plusieurs fois inférieur à celui des catégories précédentes.

La rapidité de la création d’une société dans ces Etats est un avantage considérable. L’enregistrement de la société ne prend que quelques jours ; l’agrément prend un mois pour le Vanuatu ou le Cap-Vert, et en moyenne 3 à 4 mois pour Belize et les îles Vierges britanniques, après présentation de tous les documents nécessaires. Un avantage considérable est qu’il est beaucoup plus facile d’ouvrir un compte bancaire si vous avez une licence dans les îles Vierges britanniques ou au Belize. Plusieurs banques peuvent également ouvrir un compte d’entreprise pour une société de Forex sans licence.

Principaux types de licences des régulateurs financiers dans l’industrie du Forex

L’activité des courtiers est contrôlée par des organismes appelés régulateurs. Le régulateur peut être local (autorités publiques compétentes) ou international (commissions financières indépendantes). Les régulateurs effectuent trois types d’actions en relation avec le courtier de Forex : vérifier qu’il respecte les exigences liées à la délivrance de la licence, contrôler le respect de ces exigences tout au long de l’activité du courtier, et retirer la licence si le courtier ne respecte pas les exigences.

La principale tâche du régulateur, qui accorde une licence à un courtier, est de prévenir les situations dans lesquelles le courtier ne sera pas en mesure de remplir ses obligations envers les traders. Le régulateur assure la protection juridique des traders et des investisseurs dans les situations litigieuses, examine leurs plaintes et effectue des contrôles sur le courtier. Le régulateur entreprend également des audits périodiques des activités du courtier afin de détecter les divergences avec les exigences de la licence. Il est également nécessaire de souligner que l’activité de courtage n’est pas obligatoire pour obtenir une licence dans certains pays. En d’autres termes, un courtier peut simplement s’enregistrer en tant qu’entité juridique fournissant certains services financiers et travailler dans le monde entier par le biais d’internet. Bien entendu, cela ne signifie pas pour autant qu’un tel courtier n’est pas fiable ou même qu’il est frauduleux. Dans ce cas, les traders et les investisseurs ne bénéficient d’aucune garantie lorsqu’ils travaillent avec un tel courtier.

Vous trouverez ci-dessous une liste de régulateurs populaires dont les activités constituent la base juridique du marché du Forex à ce jour.

- CySEC – Cyprus Securities and Exchange Commission

La commission est le régulateur d’état dans la république de Chypre et est l’un des régulateurs les importants et essentiels pour les courtiers de Forex et les centres de transactions qui fournissent des services sur les marchés financiers internationaux. Chypre est un membre à part entière de l’Union européenne du Forex, ce qui donne au CySEC tous les pouvoirs du régulateur européen du Forex avec des conditions économiques attrayantes pour les courtiers. De nombreux courtiers de Forex préfèrent s’enregistrer à Chypre et obtenir une licence de ce régulateur. La CySEC délivre des licences pour les marchés financiers européens et supervise les activités des sociétés de courtage et d’investissement auxquelles elle a accordé une licence.

- FSA – Financial Services Authority

Ce régulateur est l’organisme central qui supervise le marché des services financiers au Royaume-Uni. L’objectif principal du régulateur est de protéger les consommateurs de services financiers et d’assurer la stabilité de l’industrie, ainsi que de maintenir une concurrence saine entre les fournisseurs de services sur les marché financiers. La FSA réglemente plus de 70 000 institutions financières, s’assurant qu’elles se conforment aux normes prudentielles de gestion des risques afin de réduire le préjudice potentiel pour l’ensemble du secteur et les investisseurs individuels. La FSA relève du trésor britannique, mais cela reste une organisation indépendante qui n’est pas financée par le gouvernement.

- NFA – National Futures Association

L’association est un organisme de surveillance financière indépendant dont l’objectif est de protéger les marchés américains des contrats à terme et des matières premières contre les abus des institutions financières. L’adhésion à l’association est obligatoire pour toute institution financière fournissant des services de trading de contrats à terme aux Etats-Unis. La NFA assure la protection des investisseurs et garantit l’égalité des droits et des chances pour tous les participants. Le régulateur a le droit d’imposer des sanctions et des pénalités plus ou moins sévères aux contrevenants à la réglementation commerciale, en fonction du montant des dommages, même potentiels, résultant des activités des institutions financières.

- CBR – Central Bank of the Russian Federation

Ce régulateur financier est une institution publique et juridique spéciale ayant comme droit exclusif d’émettre de la monnaie et d’organiser la circulation. En coopération avec le gouvernement de la Fédération de Russie, la CBR élabore et met en oeuvre la politique monétaire unifiée de l’Etat, délivre des licences aux institutions bancaires et a le droit de se retirer des banques qui n’opèrent pas conformément aux règles. L’objectif principal des activités de la CBR est de protéger et d’assurer la stabilité du rouble russe, de développer et de renforcer le secteur bancaire, et d’assurer le fonctionnement efficace et ininterrompu du système de paiement.

- FSC – Financial Services Commission

Cette commission est le régulateur du secteur et des activités des services financiers non bancaires. Le régulateur encourage le développement, l’efficacité et la transparence des institutions financières et réglemente les activités des sociétés de courtage enregistrées à l’île Maurice. La FSC est habilitée à accorder des licences aux sociétés qui répondent aux exigences de sécurité, de sûreté et de transparence financières. La tâche principale de la Commission est de prendre des mesures pour prévenir les abus dans le domaine de l’investissement et la fraude financière dans les services de courtage.

Il convient de noter que le nombre de régulateurs sur le marché du Forex est beaucoup plus important et que tous contribuent à réglementer le cadre juridique et réglementaire du secteur.

Comment obtenir une licence de Forex ? – Guide ultime

Maintenant que savez ce qu’est une licence de Forex et pourquoi elle est importante pour mener à bien des activités liées au marché du Forex, ainsi que les types de licences et régulateurs qui existent dans ce domaine, il est temps de découvrir comment obtenir une licence de Forex pour lancer votre propre courtier.

1. Choix du régulateur

Le choix du régulateur est la première et la plus importante étape de l’obtention d’une licence de Forex. Le choix du régulateur détermine les marchés sur lesquels vous pourrez opérer. A ce jour, il existe de nombreux organismes différents qui réglementent l’industrie du Forex, et chacun d’entre eux a ses propres exigences pour la délivrance de licences et le lancement d’une activité dans le Forex. Déterminez le marché que vous souhaitez proposer en tant que courtier et étudiez attentivement les exigences et les règlements de l’organisme de réglementation du marché sur lequel vous souhaitez être présent.

2. Enregistrement de la société

L’enregistrement de la société est la première étape qui jettera les bases de votre future activité sur le Forex. Cette procédure s’effectue en plusieurs étapes et comporte de nombreuses nuances. Tout d’abord, vous devez choisir le nom de la société et décider de la plateforme que les traders utiliseront pour trader. Parmi les solutions les plus populaires à cet égard figurent les plateformes MT4 et MT5, ainsi que cTrader. Vous devrez également veiller à choisir un fournisseur de liquidités. N’oubliez pas non plus de tester tous vos systèmes en version bêta avant de lancer votre société de courtage et de créer un site Web qui puisse être utilisé non seulement sur PC mais aussi sur d’autres appareils.

3. Préparation des documents de la société

Après avoir enregistré une société, vous disposez de documents officiels régissant les droits et obligations de l’entité juridique enregistrée conformément aux lois du pays où vous ouvrez votre entreprise. Ces documents sont nécessaires pour confirmer le statut de l’entité juridique elle-même ou pour des actions juridiquement importantes : par exemple, pour ouvrir un compte bancaire dans un autre pays, pour conclure un accord avec un partenaire, pour effectuer un audit dans une juridiction, etc. Parmi les documents dont vous pouvez avoir besoin, citons : les statuts, les articles d’association, la carte d’enregistrement, le certificat de résidence fiscale et la liste de bénéficiaires.

4. Paiement des taxes d’Etat

Les taxes d’Etat sont un paiement spécial pour de nombreux services publics. Par exemple, pour s’adresser à un tribunal, se marier, obtenir un passeport ou acheter un bien immobilier. L’un de ces paiements est la taxe d’Etat pour l’enregistrement d’une entité juridique (dans notre cas, une société de courtage), et il existe plusieurs nuances essentielles lors de son paiement. La taxe d’enregistrement d’une entité juridique est facturée pour l’examen des documents des fondateurs. Encore une fois, selon l’Etat où vous vous trouvez, le montant de la taxe d’Etat variera de manière significative, donc avant de soumettre les documents, il est recommandé de lire les informations sur le paiement de la taxe sur les sites Web pertinents.

5. Ouverture d’un compte bancaire d’entreprise

L’ouverture d’un compte bancaire d’entreprise est devenue une condition indispensable dans le cadre des affaires modernes. Un compte d’entreprise est un compte bancaire ouvert par des personnes morales pour le paiement de factures et le contrôle de routine des régularisations financières ; il est également nécessaire pour diverses activités commerciales. Avant d’ouvrir un compte d’entreprise, étudiez toutes les offres des banques dans le pays où vous avez décidé d’ouvrir une entreprise de Forex, car vous serez intéressé par des conditions favorables de la banque.

6. Connexion du compte Marchand pour le traitement des cartes bancaires

Le processing est une technologie automatique de transfert électronique de fonds de l’acheteur au vendeur (dans notre cas, du trader au courtier). Il est construit sur un logiciel qui peut fonctionner grâce à la puissance de la banque électronique. Grâce à ce logiciel, les paiements effectués avec des cartes bancaires et des portefeuilles électroniques sont vérifiés et traités et, par conséquent, ces transactions peuvent être acceptées ou rejetées.

Presque toutes les sociétés de courtage fonctionnent en utilisant un traitement des paiements via VISA, MasterCard, et American Express. Dans certains cas, il est également possible de trouver des méthodes de paiement par le biais de divers protefeuilles électroniques et d’autres systèmes de paiement électronique.

7. Soumission du formulaire de demande de licence de Forex à l’organisme de réglementation compétent

Après avoir effectué toutes les étapes précédentes, il est temps de préparer une demande spéciale de licence de Forex. En règle générale, cette étape est la plus facile car, si toutes les conditions susmentionnées sont remplies, la demande remplie, accompagnée de toutes les informations nécessaires sur la société de courtage, est soumise à l’autorité de régulation et examinée dans un délai déterminé. Après la réception de la licence, vous pouvez officiellement commencer l’activité de courtage sur le marché du Forex.

Conclusion

La licence d’un courtier de Forex permettant aux traders d’accéder au marché des changes est un document qui indique la solvabilité et le sérieux de l’entreprise. Après avoir obtenu une licence de Forex dans l’un des pays énumérés dans cet article, vous serez en mesure de mener des activités de trading avec des paires de devises et d’autres actifs financiers. En règle générale, il n’est pas facile d’obtenir une licence de Forex sans l’aide d’un professionnel, quel que soit le pays. Par conséquent, demandez l’aide de spécialistes et de professionnels expérimentés dans le domaine de la jurisprudence qui peuvent vous aider à demander une licence correctement, à exécuter les documents conformément aux exigences légales d’un pays particulier, et à contrôler et éditer l’ensemble du processus.

En cliquant sur "S'abonner", vous acceptez la politique de confidentialité . Les informations que vous fournissez ne seront ni divulguées ni partagées avec d'autres.

Notre équipe présentera la solution, fera des démonstrations et proposera une offre commerciale.