Comment vendre des actions d’une société privée

L’échange d’actions est l’une des formes les plus anciennes de transactions financières dans le monde des affaires. Toutefois, les actions des sociétés privées sont traitées différemment de celles des sociétés cotées en bourse. Les actions de sociétés privées ne sont pas cotées sur des marchés boursiers réputés comme la bourse de New York ou la bourse de Londres et sont moins courantes que les actions cotées en bourse. La vente d’actions d’une société privée peut s’avérer quelque peu compliquée et implique la prise en compte de certains éléments.

La bonne nouvelle, c’est qu’il est possible de vendre des actions de sociétés privées en empruntant une voie différente, que nous expliquerons ci-après.

Points clés

- Les actions privées ne sont pas négociées sur les marchés secondaires publics comme c’est le cas pour les entreprises publiques. Elles sont plutôt vendues à des investisseurs plus discrètement.

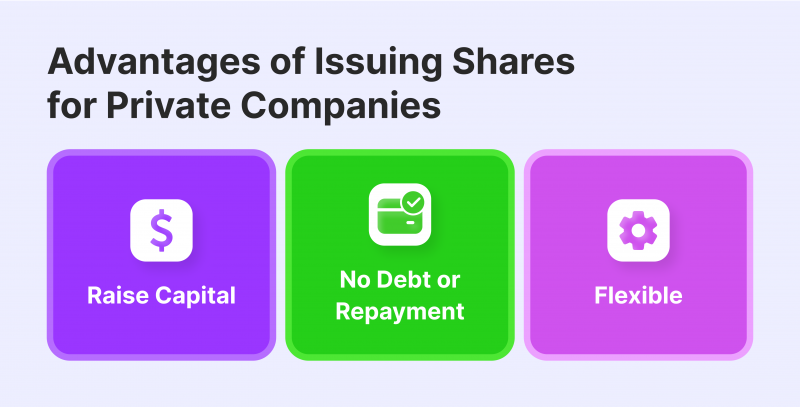

- Les entreprises privées peuvent émettre et vendre des actions pour lever des fonds par l’intermédiaire d’investisseurs providentiels, de sociétés de capital-risque, de programmes d’accélération et d’autres méthodes qui ont pour but de collecter de fonds afin d’augmenter le flux de trésorerie.

- Les employés qui détiennent des actions d’une société privée peuvent revendre leurs actions à la société ou à des acteurs externes comme des investisseurs et des institutions.

- Les sociétés privées ne sont pas tenues de se conformer aux exigences de la SEC et ne sont pas obligées de publier leurs rapports comme les sociétés publiques.

Saudi Aramco (société pétrolière) détient le record de la plus grande introduction en bourse de tous les temps, avec 25,5 milliards $ levés lors de son entrée en bourse en 2019.

Qu’est-ce qu’une action privée ?

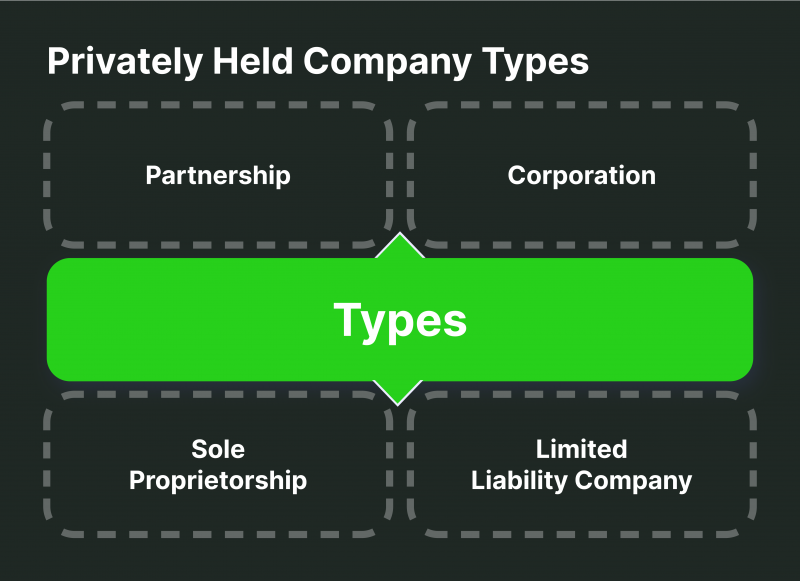

Les actions font partie de la valeur globale d’une entreprise et de ses fonds propres, et l’évolution de leur prix reflète l’activité de l’entreprise. Les entreprises sont d’abord des entités privées avec des actions privées avant de les rendre disponibles au public et de négocier des actions sur les marchés secondaires et les bourses.

Cependant, contrairement aux sociétés cotées en bourse, les actions privées ne sont pas négociées sur les marchés secondaires et les particuliers ne peuvent pas acheter d’actions privées. Les entreprises peuvent émettre des actions privées pour lever des fonds, attirer des investisseurs ou dans le cadre d’un programme d’actionnariat interne.

De plus, comme les actions privées ne sont pas cotées en bourse, elles n’ont pas besoin de se conformer à la Securities and Exchange Commission (Commission des valeurs mobilières et des changes). Par conséquent, seuls les investisseurs institutionnels et les entreprises peuvent négocier des actions privées.

Actions privées et actions publiques

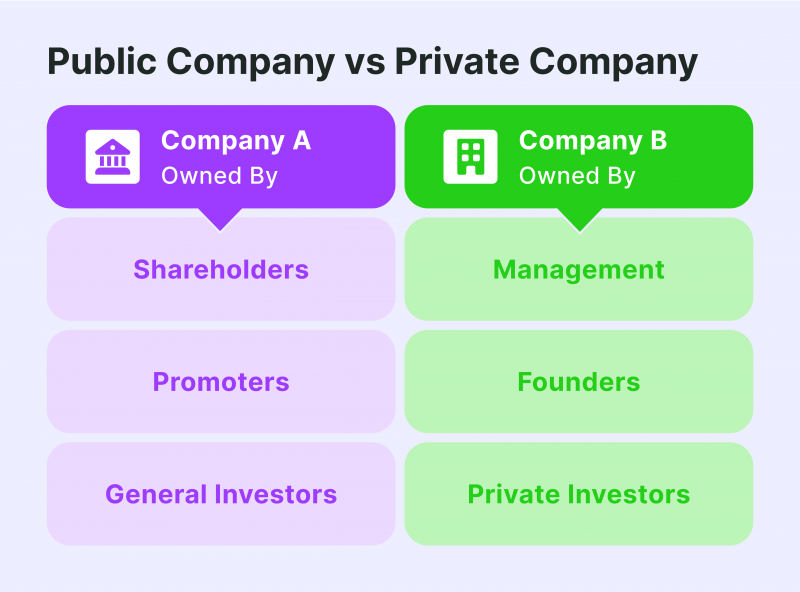

Les sociétés privées émettent un petit nombre d’actions par rapport aux sociétés cotées en bourse. Par conséquent, le cours de leurs actions ne fluctue pas beaucoup et n’évolue qu’en fonction des performances et des résultats de l’entreprise.

Cependant, les entreprises publiques émettent un grand nombre d’actions qu’un grand nombre d’investisseurs particuliers et d’institutions peuvent détenir. Par conséquent, le prix de leurs actions varie en fonction de facteurs liés à l’offre et à la demande, en plus de l’évaluation de la valeur et des rapports de l’entreprise.

De plus, les actions publiques peuvent être négociées sur les marchés secondaires et les bourses, tandis que les actions privées font l’objet d’une négociation à titre privé.

Pour pouvoir acheter des actions d’une société privée, un investisseur ou une société doit être accrédité par la SEC et remplir certaines conditions en termes de valeur nette et de source de revenus. Ces conditions peuvent inclure une valeur nette de 200 000 $ provenant d’un travail dans le secteur de la finance.

Pourquoi vendre des actions d’une société privée ?

Il existe plusieurs raisons pouvant expliquer le fait qu’une société privée met ses actions en vente. Les start-ups et les nouvelles entreprises ont tendance à proposer leurs actions aux investisseurs, aux institutions et aux sociétés financières afin de collecter des fonds.

Les petites entreprises ont généralement des ressources limitées et comptent sur les campagnes de collecte de fonds pour générer des liquidités et poursuivre leurs activités commerciales, payer les salaires et travailler sur les logiciels.

De plus, les entreprises privées peuvent offrir des actions à des partenaires en guise de garantie, attirant ainsi un partenariat stratégique qui stimule leurs performances et leurs rendements en échange d’actions de l’entreprise privée.

Les actions de sociétés privées peuvent également être utilisées dans le cadre de programmes de fidélisation ou d’actions, afin de retenir les employés et de les motiver en leur offrant une part du capital de la société.

Est-il possible pour une société privée de vendre des actions au public ?

Les sociétés privées ne peuvent pas vendre leurs actions sur les marchés secondaires et les bourses comme les sociétés publiques. Il est donc peu probable de trouver des actions d’une société privée en bourse.

Les sociétés privées ne sont pas tenues de respecter les volontés de la SEC. Elles ne sont donc pas cotées en bourse et ne sont pas tenues de publier leurs rapports et leurs états financiers, contrairement aux entreprises publiques qui doivent publier des rapports régulièrement.

Vendre des actions d’une société privée

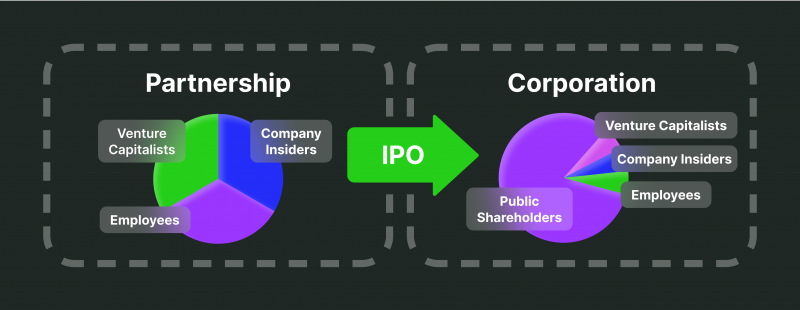

Les actions privées peuvent être achetées et vendues, mais pas aussi facilement que les actions publiques. Cependant, si une société décide de s’introduire en bourse et de vendre ses actions sur les marchés secondaires, ou si un employé souhaite vendre ses actions, il existe quelques moyens de le faire.

Vente publique

Une entreprise peut souhaiter s’introduire en bourse et se conformer à la Securities and Exchange Commission des États-Unis, préparer une procédure d’introduction en bourse et rendre ses actions disponibles au grand public. La vente d’actions en bourse permet aux entreprises de lever davantage de fonds et de faire connaître leur activité, en particulier si elles réussissent en tant qu’entité privée et souhaitent étendre leur notoriété et se concentrer sur le long terme.

Les entreprises s’introduisent également en bourse pour lever des fonds auprès d’un plus grand nombre d’investisseurs et de traders sur différentes bourses et places de marché. Cependant, cette étape exige d’être en parfaite conformité réglementaire, ce qui comprend des rapports périodiques sur les performances et les finances de l’entreprise.

Investisseurs privés

Les sociétés privées peuvent vendre leurs actions à des investisseurs particuliers ou des institutions. La vente d’actions à des investisseurs privés peut être avantageuse car la conformité à la SEC n’est pas requise, et les sociétés privées peuvent faire appel à des investisseurs providentiels, des fonds, des accélérateurs et d’autres acteurs qui peuvent leur permettre de lever des fonds.

Les investisseurs indépendants et les entrepreneurs peuvent également être intéressés par l’achat d’actions d’une société privée, et peuvent ainsi constituer une source précieuse de fonds pour les entités privées.

Employés

Le partage des capitaux propres d’une entreprise entre les employés est une méthode de plus en plus utilisée par les entreprises pour attirer et garder les employés. Comme les petites entreprises et les start-ups disposent de peu de fonds, elles utilisent cette approche pour rémunérer leurs employés.

Des actions peuvent également être offertes aux employés dans le cadre du système de primes pour s’assurer que les employés restent dans l’entreprise, en espérant que celle-ci se développera et que le prix de l’action augmentera.

Programmes de rachat

Les entreprises qui offrent des actions à leurs employés peuvent proposer un programme de rachat, dans le cadre duquel l’entreprise rachète les actions aux employés.

Les salariés peuvent profiter de cette opportunité pour obtenir une compensation monétaire. Cependant, c’est une approche peu courante, car les entreprises ont tendance à offrir ces actions en raison de leur manque de fonds.

Eléments à prendre en considération lors d’une vente d’actions privées

Les actions privées ne sont pas traitées de la même façon que les actions publiques, car elles ne sont pas aussi courantes que les actions publiques, qui peuvent être achetées par n’importe qui sur les marchés secondaires. C’est pourquoi certains facteurs doivent être pris en considération.

Actions vendues avant l’introduction en bourse

Les entreprises privées et les start-ups peuvent envisager de s’introduire en bourse et de déposer une demande d’introduction en bourse (IPO), dans le cadre de laquelle les actions sont négociées sur les marchés secondaires et les bourses.

Lorsque l’entreprise annonce son intention de s’introduire en bourse, elle lève des fonds sur les marchés pré-IPO, en obtenant des capitaux auprès de capital-risqueurs et d’investisseurs institutionnels intéressés par les actions de l’entreprise.

Les investisseurs institutionnels et particuliers peuvent acheter des actions avant l’introduction en bourse, en espérant que le prix augmentera une fois que les actions seront cotées en bourse, après quoi ils pourront les revendre sur les marchés secondaires à un prix plus élevé et enregistrer des bénéfices.

Par conséquent, les actionnaires de l’entreprise, comme les employés, peuvent saisir cette opportunité et vendre leurs actions sur de nombreux marchés d’actions privées avant l’introduction en bourse, sur lesquels les prix sont plus élevés que ceux d’actions de sociétés qui ne comptent pas devenir publique.

Actions de sociétés qui n’ont pas l’intention de devenir publiques

Les investisseurs institutionnels et les sociétés de capital-risque ont du mal à s’intéresser aux actions provenant de sociétés privées qui n’ont pas l’intention de s’introduire en bourse. Par conséquent, l’intérêt pour ces sociétés est motivé soit par la réussite de leur modèle d’entreprise, soit par la spéculation de l’investisseur sur l’avenir de la société.

Il n’existe pas de marché pour l’achat et la vente d’actions de sociétés qui n’ont pas l’intention de devenir publiques, et les investisseurs souhaitant acheter ces actions peuvent contacter les sociétés émettrices pour savoir si des actions sont disponibles ou si elles ont racheté des actions à des actionnaires existants.

Les entrepreneurs et les investisseurs qui souhaitent acheter ces actions peuvent également profiter de la connaissance qu’ont les employés des actionnaires actuels et essayer d’acheter des actions auprès d’eux ou directement auprès de la société privée.

Restrictions organisationnelles

Contrairement aux actions publiques, les actions privées sont soumises à peu de restrictions en matière de propriété et de transfert de propriété. Par conséquent, si vous détenez des actions de votre société privée, vous devez d’abord demander l’autorisation de votre société avant de proposer vos actions à un investisseur ou à un acheteur extérieur.

L’entreprise a le droit de refuser votre offre de vente à un acheteur extérieur et peut vous proposer des programmes de rachat, dans le cadre desquels elle vous rachète les actions conformément à sa politique et à sa valeur.

Par ailleurs, si la société accepte que vous vendiez vos actions à un acteur extérieur par le biais d’appels d’offres ou par d’autres moyens, vous pouvez aller de l’avant et trouver des investisseurs qui achèteront vos actions. Veillez toutefois à respecter les conditions fixées par la société, telles que la durée de détention des actions avant de les vendre ou le nombre d’actions que vous êtes autorisé à vendre.

Spread

Le spread est la différence entre le prix de vente (demandé) et le prix d’achat (offert). C’est un élément dont vous devez tenir compte lorsque vous vendez vos actions privées sur les marchés secondaires ou à des investisseurs.

Par exemple, si une action vaut 150 $ et que l’offre la plus élevée que vous recevez est de 140 $, le spread est de 10 $. Cette différence peut sembler minime, mais elle peut s’accumuler si vous possédez plus d’une action, et vous pouvez alors enregistrer des pertes considérables.

D’une part, il est préférable de rechercher l’offre la plus élevée et la plus avantageuse disponible sur le marché. D’autre part, les investisseurs ne sont pas toujours disposés à répondre à vos attentes en raison de la nature risquée des actions privées, et vous pouvez ainsi passer à côté d’une occasion de vendre à perte en ne vendant pas du tout.

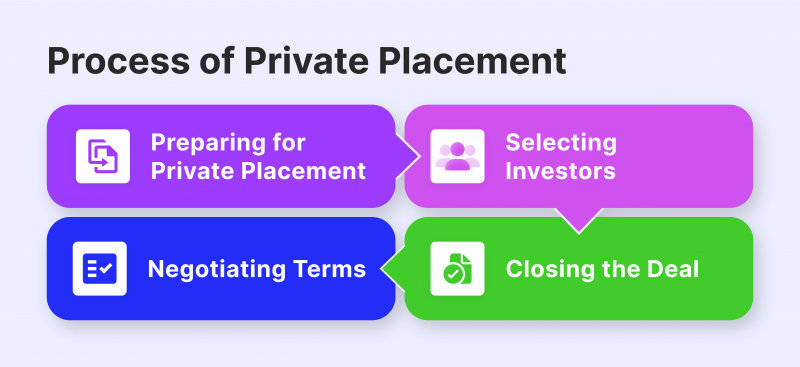

Les différentes étapes de la vente d’actions de sociétés privées

Si l’opportunité de vendre vos actions privées sur les marchés secondaires ou à des investisseurs externes s’offre à vous et que vous avez reçu l’autorisation de le faire, il est temps de déterminer la valeur de vos actions et les endroits où vous pouvez les vendre.

Évaluation du prix de l’action

Les actions privées n’étant pas cotées sur les marchés publics, il est difficile de déterminer leur valeur en l’absence d’offre et de demande, et de dynamique de marché.

L’entreprise émettrice peut fixer la valeur de l’action et vous pouvez utiliser cette évaluation lorsque vous vendez des actions privées. Cependant, vous pouvez déterminer la valeurs de vos actions en utilisant d’autres méthodes.

1. Taux de rendement interne (TRI)

L’analyse du TRI est un outil financier complexe qui mesure la rentabilité d’un investissement, ce qui est une façon d’évaluer la valeur d’une action. Plus le TRI est élevé, meilleur est l’investissement dans cette action, ce qui vous donne une indication sur la façon dont vous devriez fixer le prix de votre action.

Les calculs sont plus complexes car ils incluent les dettes, les performances, la situation économique et la part de marché de l’entreprise.

2. Analyse des flux de trésorerie actualisés

L’analyse des flux de trésorerie actualisés est un modèle financier standard qui mesure la capacité de l’entreprise à générer des liquidités.

Ce concept permet de déterminer s’il est intéressant d’investir dans cette entreprise en fonction de son potentiel à générer des flux de trésorerie. Si l’analyse est positive et qu’une entreprise a un excellent potentiel de génération de flux de trésorerie, c’est un signal positif qui indique que l’action devrait être mieux valorisée.

3. Valeur des actions publiques comparables

Trouver une société cotée en bourse dont l’activité est similaire est l’un des moyens les plus faciles et les plus courants d’estimer la valeur d’une action d’une société privée.

De cette manière, l’actionnaire obtient une vision réaliste du prix de l’action et du montant qu’un employé demanderait pour vendre ses actions sur le marché ou à un investisseur.

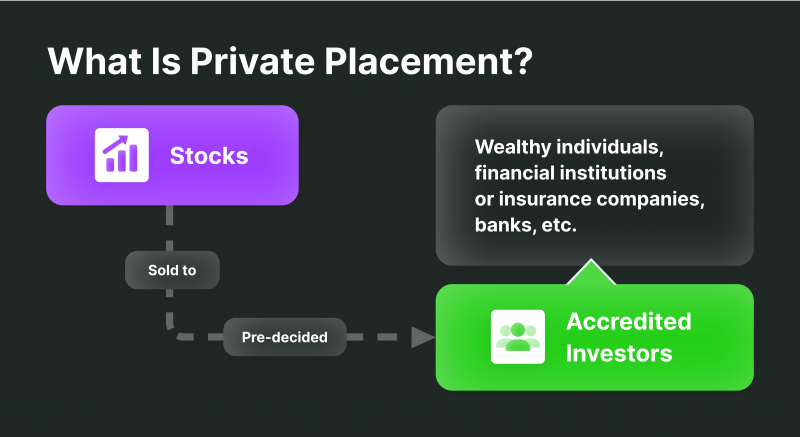

Placement d’actions

Les actions privées ne sont pas placées sur les bourses publiques et les marchés secondaires. Cependant, il existe des placements privés où les entreprises privées peuvent vendre leurs actions à des investisseurs et des entrepreneurs qualifiés.

De cette manière, les entités privées peuvent lever des fonds et vendre leurs actions sans s’introduire en bourse, ce qui implique de se conformer à la SEC et de présenter publiquement des rapport sur les états financiers de l’entreprise.

Par conséquent, les entreprises privées trouvent que les placements privés sont utiles pour vendre leurs actions, en particulier si leur entreprise a un excellent potentiel et attire les investisseurs en capital-risque et les investisseurs institutionnels.

Cependant, les marchés privés ne sont pas liquides, et il peut être difficile de vendre des actions car seul un nombre limité d’investisseurs, de sociétés financières et de particuliers fortunés accèdent au marché des placements privés.

Dans ce cas, une entreprise peut être amenée à se contenter de la meilleure offre lors de la vente d’une action, même si cela se traduit par un spread ou une perte considérable, si elle veut augmenter sa liquidité.

Conclusion

La vente d’actions d’une société privée est difficile et pas aussi simple que celle d’une société cotée en bourse. Les actions publiques sont cotées sur des marchés secondaires, où de nombreux traders peuvent acheter et vendre des actions, et le prix des actions fluctue en fonction des conditions du marché et de l’activité de l’entreprise.

Cependant, les actions de sociétés privées sont vendues sur des marchés de placement privés à certains investisseurs, sociétés de capital-risque et personnes fortunées triés sur le volet et susceptibles d’être intéressées par le modèle d’entreprise ou le niveau de rentabilité de la société.

FAQ

Est-ce qu'une société à responsabilité limitée peut vendre ses actions ?

Oui, mais les actions privées ne sont pas vendues sur les marchés secondaires et les bourses comme les sociétés cotées en bourse. Les actions privées sont vendues à des investisseurs institutionnels et à des sociétés de capital-risque de manière privée ou par l’intermédiaire de marchés de placement privés à un groupe d’investisseurs qualifiés.

Comment puis-je évaluer la valeur des actions que je possède dans une société privée ?

Il existe plusieurs façons d’évaluer le prix d’une action privée. L’une d’entre elles consiste à comparer la société privée à une société cotée en bourse et à comparer les prix. L’analyse du taux de rendement interne (IRR) et l’analyse financière de la valeur actualisée des flux de trésorerie sont d’autres moyens qui permettent également de réaliser cette évaluation.

Comment fonctionnent les actions dans le cas d'une entreprise privée ?

Les sociétés privées peuvent émettre des actions pour les parties prenantes, y compris les investisseurs actuels et les employés. Elles peuvent également vendre leurs actions dans le cadre de placements privés et sur les marchés afin de lever des fonds pour gérer leur entreprise ou offrir leurs actions à des investisseurs providentiels, à des investisseurs en capital-risque, à des sociétés de capital-risque et à bien d’autres sociétés d’investissement.

Comment puis-je vendre des actions d'une société privée ?

Les employés peuvent vendre les actions qu’ils détiennent dans une entreprise privée, mais ils doivent d’abord obtenir l’accord de l’entreprise (la société émettrice). La société émettrice peut racheter les actions ou autoriser un employé à vendre ses actions à des investisseurs et à des institutions financières externes.

En cliquant sur "S'abonner", vous acceptez la politique de confidentialité . Les informations que vous fournissez ne seront ni divulguées ni partagées avec d'autres.

Actualités récentes

Notre équipe présentera la solution, fera des démonstrations et proposera une offre commerciale.