Che cos’è l’Effetto Fisher Internazionale?

Quando si opera nel mercato finanziario, ci si imbatte in diverse terminologie e teorie che hanno avuto origine decine di anni fa e sono ancora utilizzate oggi da economisti ed esperti.

L’effetto Fisher internazionale (IFE) è una delle teorie più pratiche e popolari che spiegano la relazione tra i tassi di interesse, i tassi di cambio delle valute e l’inflazione tra diversi paesi. Comprendere questa relazione aiuta a prevedere la performance delle valute e a influenzare gli annunci economici.

Punti Chiave

- La teoria dell’effetto Fisher internazionale collega i tassi di interesse nominali e i tassi di cambio tra diversi paesi.

- L’IFE può essere utilizzato per prevedere le variazioni dei tassi di cambio delle valute basandosi sui cambiamenti dei tassi di interesse nominali spot e futuri.

- La teoria di Fisher può essere utilizzata per le previsioni di mercato, l’analisi del rischio, il processo decisionale e l’introduzione di politiche finanziarie.

Comprendere l’Effetto Fisher Internazionale

La teoria afferma che la differenza nel tasso di interesse nominale tra due paesi è direttamente correlata alla disparità nei loro tassi di cambio valutari. L’effetto Fisher internazionale tiene conto della distinzione tra interesse nominale e reale quando si tratta di inflazione.

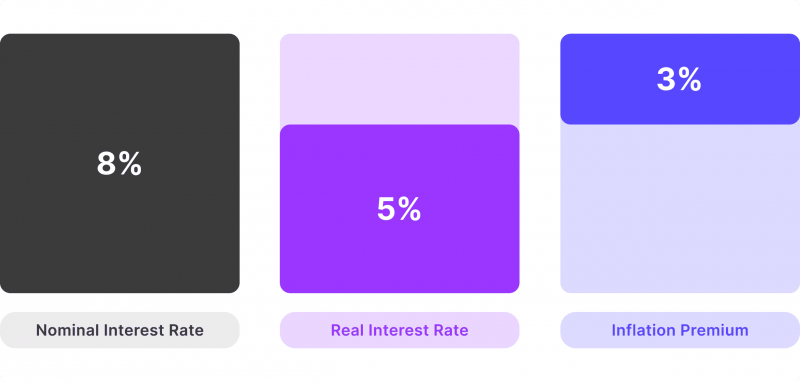

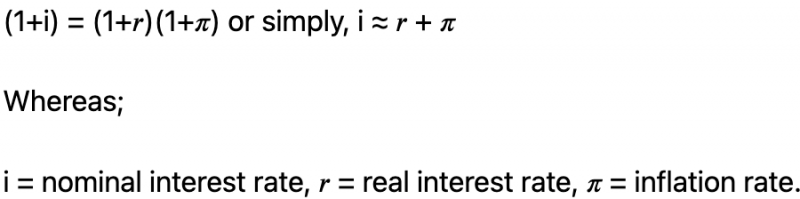

Il tasso di interesse reale è la percentuale che la banca centrale applica sui prestiti e altri strumenti finanziari basandosi sulle condizioni economiche. Tuttavia, il tasso di interesse nominale considera il tasso di inflazione (previsto), che influisce sul valore effettivo del denaro.

Pertanto:

Tasso di Interesse Nominale = Tasso di Interesse Reale + Tasso di Inflazione

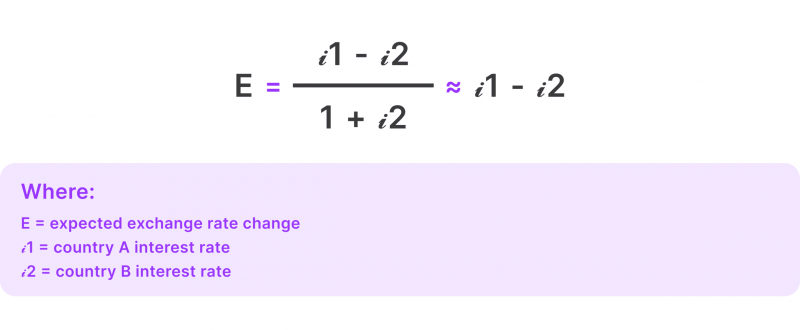

Questo paradigma prevede le variazioni attuali e potenziali dei tassi di cambio valutari studiando i tassi di interesse nominali attuali e potenziali, tenendo in considerazione l’inflazione.

Perché l’IFE è importante?

La teoria di Fisher internazionale è importante perché aiuta i trader Forex a prevedere le potenziali variazioni dei tassi di cambio basandosi sulla performance e sulla differenza nei tassi di interesse nominali tra due economie.

Assiste nell’analisi delle condizioni economiche attuali, dei possibili rischi valutari, delle decisioni di investimento e delle strategie di copertura nei mercati globali.

Esplora approfondimenti di settore

Impara dagli esperti che stanno plasmando il futuro dei servizi finanziari — scopri le strategie e le tendenze più recenti.

Tuttavia, è fondamentale differenziare tra l’IFE e l’effetto Fisher.

- L’effetto Fisher studia l’inflazione prevista e i tassi di interesse nominali nella stessa economia.

- L’effetto Fisher internazionale studia la dinamica dell’inflazione/tasso di interesse in due paesi diversi.

Contesto Teorico e Processo

Questo modello di tasso di cambio è stato sviluppato dall’economista Irving Fisher negli anni ’30, progettato per misurare e prevedere potenziali variazioni dei tassi tra valute basandosi sui cambiamenti nei tassi di interesse nominali. A differenza di altri modelli economici, l’effetto Fisher internazionale (IFE) si concentra su investimenti privi di rischio come i titoli di stato a fini di previsione.

La teoria dell’effetto Fisher internazionale considera il tasso di interesse reale come non influenzato dall’inflazione perché è già parte del tasso nominale. Pertanto, le economie con tassi di interesse bassi avrebbero bassi livelli di inflazione, portando all’apprezzamento della valuta. D’altra parte, i paesi con tassi di interesse nominali più alti avranno un’inflazione più elevata e una svalutazione della valuta.

L’equazione di Fisher suggerisce che il capitale si muove liberamente tra i paesi, il che consente la parità nei tassi di interesse reali tra i paesi quando si effettuano aggiustamenti per movimenti proporzionali dei tassi di cambio. Tuttavia, l’argomento sostiene che prevedere i futuri tassi di cambio è quasi impossibile perché i tassi di interesse futuri non possono essere previsti con precisione.

Negli anni ’70, la teoria ha guadagnato terreno man mano che più economie si aprivano ai mercati a fluttuazione libera, dando la possibilità di testare questi principi in più casi. Molti investitori ed economisti oggi considerano l’IFE nella valutazione del rischio e nell’analisi valutaria per gli accordi commerciali internazionali.

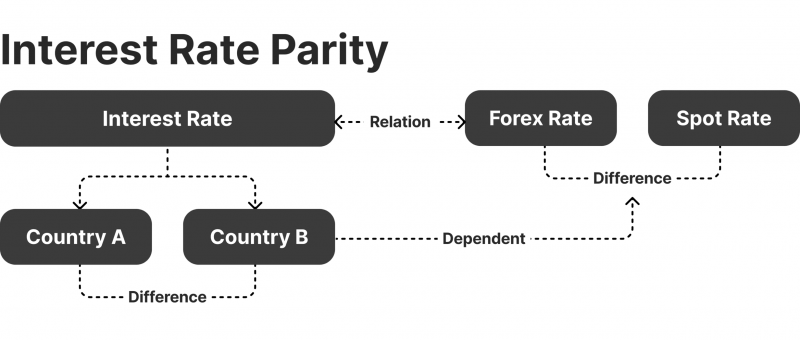

Effetto Fisher Internazionale e Parità dei Tassi di Interesse

Fisher assume che in un’economia ben organizzata, i tassi di cambio si aggiustino a causa dei cambiamenti nei tassi di interesse nominali dei paesi. Pertanto, le forze del libero mercato potrebbero equalizzare questi tassi e permettere alle valute di raggiungere la parità tra loro.

Pertanto, la parità dei tassi di interesse minimizza la manipolazione del mercato utilizzando opportunità di arbitraggio.

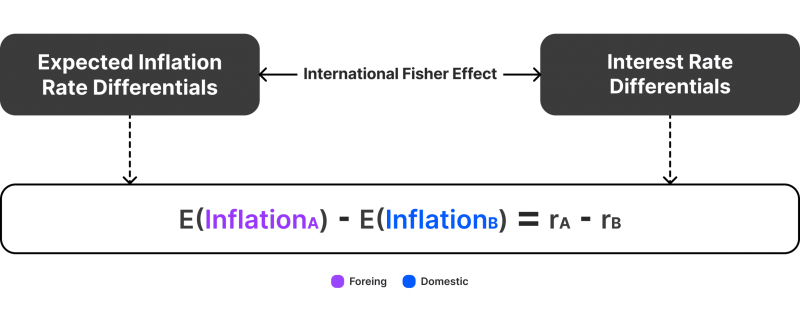

Spiegazione della Formula dell’Effetto Fisher Internazionale

Per iniziare, la formula dell’effetto Fisher è la seguente:

Al contrario, l’equazione dell’effetto Fisher internazionale è la seguente:

Vantaggi e Svantaggi

La teoria di Fisher è un approccio solido per prevedere la macroeconomia e analizzare gli indicatori di trading durante le operazioni nei mercati finanziari. Tuttavia, ci sono alcune sfide che la rendono discutibile. Esaminiamo i vantaggi e gli svantaggi dell’effetto Fisher internazionale.

Pro

- Affidamento sul noto effetto Fisher che ha dimostrato credibilità nell’analisi di fattori economici come tassi di interesse e di cambio.

- Strumento solido per coprire le posizioni di trading e ottimizzare il fattore di rischio quando si prevedono variazioni valutarie.

- Aiuta nella previsione dei futuri tassi di cambio, il che aiuta investitori e politici a prendere decisioni basate sui fatti.

- La sua semplicità deriva dal focalizzarsi sui tassi di interesse nominali piuttosto che su altre variabili economiche complesse.

Contro

- I mercati non sono perfettamente efficienti e il capitale non si muove sempre liberamente tra le economie.

- L’equazione si concentra sulle dinamiche a lungo termine e non spiega i movimenti a breve termine, come le speculazioni e gli eventi cigno nero.

- L’equazione di Fisher ignora alcuni fattori cruciali come la spesa pubblica, la bilancia commerciale e i rischi politici.

Applicazioni Pratiche

Questo approccio teorico ha molteplici applicazioni pratiche nella vita reale. Economisti e operatori di mercato vi fanno affidamento per varie ragioni. Esaminiamo alcuni di questi utilizzi.

Per i governi

Le banche centrali utilizzano la teoria per comprendere come le variazioni dei tassi di interesse influenzerebbero il valore della valuta locale sul palcoscenico globale. Questo aiuta nel processo decisionale riguardante accordi commerciali, investimenti esteri e inflazione.

I responsabili delle politiche usano questo concetto per analizzare e influenzare i deflussi e afflussi di capitali, che guidano gli investimenti e l’economia domestica.

Per le istituzioni

Le società finanziarie e le banche commerciali utilizzano questa teoria per guidare le decisioni di investimento, gli investimenti diretti esteri e altre attività. Le previsioni su valute e tassi di interesse possono essere utili per la valutazione del rischio e le strategie di copertura per evitare perdite eccessive.

Scopri gli strumenti che alimentano oltre 500 broker

Esplora il nostro ecosistema completo — dalla liquidità al CRM fino all’infrastruttura di trading.

Allo stesso tempo, queste previsioni guidano varie decisioni di investimento istituzionale in valute estere.

Per gli investitori

I trader Forex utilizzano l’IFE come parte della loro analisi fondamentale per prevedere possibili variazioni nelle valute e nei tassi di interesse delle banche. Comprendere e prevedere i differenziali dei tassi di interesse e le tendenze potenziali in diversi paesi guida gli investimenti immobiliari, gli IDE e il mercato Forex.

Gli arbitraggisti possono utilizzare la teoria per sfruttare piccole imperfezioni di mercato ed eseguire posizioni di mercato significative prima che avvengano correzioni.

Conclusione

L’effetto Fisher internazionale è una teoria economica che analizza il tasso di interesse nominale tra due paesi per prevedere possibili movimenti dei tassi di cambio tra di essi. Queste stime si basano sull’esclusione dell’inflazione nel tasso di interesse reale e sulla considerazione del flusso di capitale libero tra le economie per guidare le decisioni.

Tuttavia, molti sostengono che le imperfezioni del mercato e la complessità economica rendono questa teoria inefficace nel prevedere le tendenze future.