I Migliori 10 Indicatori di TradingView per Decisioni di Trading Sagge nel 2024

I trader hanno bisogno di molte risorse e strumenti per fare previsioni audaci e generare reddito. Grazie alla sua vasta gamma di funzionalità e capacità, TradingView è un software di grafici affidabile utilizzato dai trader. Come afferma il sito, 60 milioni di trader lo utilizzano, e questo numero è già un dato di fatto.

Prendere decisioni corrette richiede l’uso di indicatori appropriati. Possono fornire informazioni preziose riguardo ai cambiamenti di prezzo, ai modelli di mercato e alle possibili opportunità di trading. Esamineremo i migliori indicatori di TradingView che possono migliorare le tue tattiche di trading.

Punti chiave

- Per supportare varie metodologie di trading, TradingView fornisce una gamma di strumenti di grafici, che migliorano il processo decisionale.

- Gli indicatori comuni utilizzati dai trader per trovare tendenze, punti di entrata e uscita includono le Medie Mobili, RSI e MACD.

- La previsione della volatilità del mercato e delle possibili fluttuazioni di prezzo è semplificata utilizzando strumenti come le Bande di Bollinger e il Profilo del Volume.

Tecniche di grafico in TradingView

L’analisi tecnica è incompleta senza la grafica, che fornisce ai trader una rappresentazione visiva dei movimenti di prezzo, aiutando nel processo decisionale. Sono disponibili molte tecniche di grafico su TradingView, tutte progettate per soddisfare varie inclinazioni e stili di trading. Prima di discutere alcuni indicatori, vediamo alcune tecniche di grafico.

Grafici a candela

Come strumento principale, gli analisti tecnici utilizzano grafici a candela, che mostrano i valori di apertura, massimo, minimo e chiusura di un asset in un dato periodo. Con l’aiuto dell’indicazione di ciascuna candela sul movimento dei prezzi, i trader possono individuare schemi e anticipare le tendenze future del mercato.

Grafici a linea

I grafici a linea offrono una visione semplificata del movimento dei prezzi collegando i prezzi di chiusura con una linea continua. Questo tipo di grafico è perfetto per visualizzare schemi più ampi senza la complessità dei dati di prezzo dettagliati.

Grafici a barre

I grafici a candela e i grafici a barre sono simili nel modo in cui mostrano il prezzo di chiusura e la gamma tra i valori massimo e minimo utilizzando barre verticali. Questa rappresentazione grafica rende facile vedere come i prezzi cambiano nel tempo.

Grafici Kagi

I grafici Kagi ignorano il tempo a favore del movimento dei prezzi. Questo tipo di grafico è utile per determinare i livelli di supporto e resistenza, nonché i cambiamenti nel sentimento di mercato.

La linea attuale del grafico Kagi, sia essa in salita o in discesa, rimarrà tale fintanto che i prezzi continuano nel loro percorso attuale. Tuttavia, una linea orizzontale indica un cambiamento nella direzione del prezzo quando si sposta di una quantità predeterminata, come stabilito dal trader. Una nuova linea si forma nella direzione opposta, terminando all’ultimo prezzo di chiusura.

Nel grafico Kagi si possono disegnare cinque tipi diversi di linee:

- Linee in salita, chiamate anche Linee Yang, emergono durante una tendenza al rialzo.

- Linee Yin o linee in discesa si generano quando c’è una tendenza al ribasso.

- Linee proiettate in salita indicano una potenziale tendenza al rialzo basata sul prezzo attuale in un contesto intraday e sono tracciate prima che il prezzo di chiusura sia confermato.

- Linee proiettate in discesa si basano sul prezzo corrente prima che il prezzo di chiusura sia deciso. Come le Linee proiettate, queste linee suggeriscono una possibile tendenza al ribasso durante il trading intraday.

- Quando la direzione di una linea cambia, si disegnano Linee orizzontali. Si chiama Spalla quando una Linea in salita cambia in una Linea in discesa. D’altra parte, una Vita è la Linea orizzontale risultante dal cambiamento di una Linea in discesa in una Linea in salita.

Grafici Renko

I grafici Renko mostrano solo i cambiamenti di prezzo, ignorando anche il volume e il tempo. Rimuovendo piccole oscillazioni di prezzo, aiutano i trader a vedere schemi di mercato e potenziali inversioni. La parola “Renko” deriva dal termine giapponese “renga”, che significa “mattoni”, e descrive accuratamente la costruzione di questi grafici. Ogni grafico è composto da mattoni, la cui costruzione si basa su specifiche oscillazioni di prezzo.

La procedura per creare barre Renko è semplice. Quando il prezzo sale o scende rispetto al mattone precedente di una quantità superiore a quella specificata dall’utente come “dimensione del mattone”, un nuovo mattone viene aggiunto al grafico.

Tuttavia, nuovi mattoni vengono aggiunti solo quando il movimento del prezzo è uguale o superiore alla “dimensione del mattone”. La comparsa di un nuovo mattone avverrà solo quando il prezzo chiuderà a $56 o più, o a $50 o meno.

Ad esempio, se la dimensione del mattone è impostata su due punti e l’ultimo mattone riflette valori da $52 a $54. Il nuovo mattone indicherebbe una chiusura a $56, anche se il prezzo termina a $57.

Per il posizionamento dei mattoni, ci sono due linee guida principali:

- I mattoni devono essere sempre posizionati con gli angoli a contatto.

- In una particolare colonna verticale può essere presente solo un mattone.

I grafici Renko di TradingView producono quattro tipi diversi di mattoni:

- Mattoni in salita vengono creati sopra il mattone precedente.

- Sotto il mattone precedente ci sono Mattoni in discesa.

- Mattoni proiettati in salita indicano la possibilità di un avanzamento basato sul costo attuale.

- Mattoni proiettati in discesa si basano sui modelli di prezzo attuali prima di determinare il prezzo di chiusura. Come i mattoni proiettati in salita, questi mattoni suggeriscono un possibile movimento verso il basso durante il trading intraday.

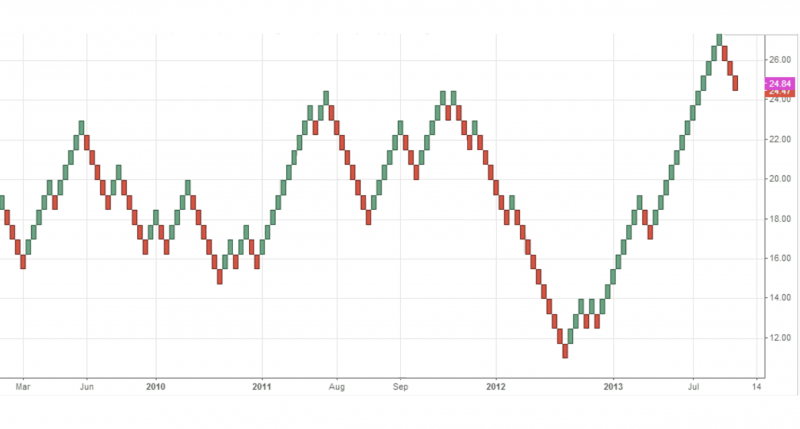

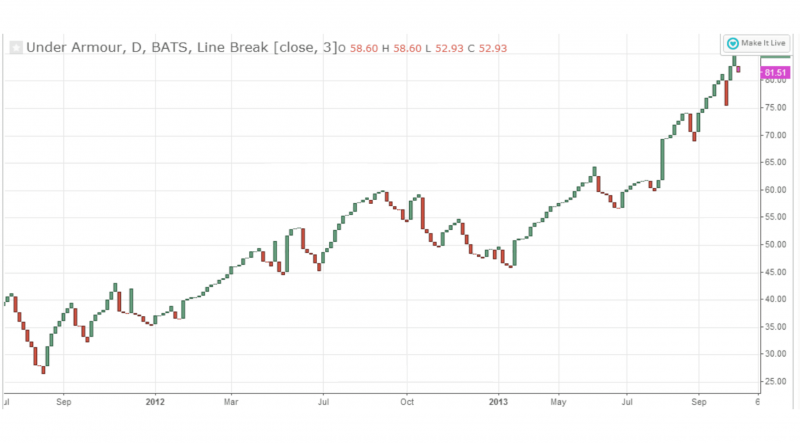

Grafici a rottura di linea

Questi grafici illustrano possibili inversioni di tendenza basate sui movimenti di prezzo piuttosto che sugli intervalli di tempo. Sono utili per i trader che cercano di misurare la volatilità del mercato e individuare i cambiamenti.

Come i grafici Kagi e Renko, i grafici a rottura di linea sono un tipo di grafico giapponese in cui l’attenzione è posta solo sui cambiamenti di prezzo e gli intervalli di tempo vengono ignorati. Questi grafici sono composti da una sequenza di linee. Le linee verso l’alto indicano prezzi in aumento, mentre le linee verso il basso indicano prezzi in calo. Il parametro definito dall’utente “Numero di Linee” è un componente cruciale dei grafici a rottura di linea.

Perché il grafico funzioni, vengono confrontati i prezzi di chiusura della linea precedente e della linea corrente. Una configurazione popolare è “3 Linee di rottura”, che confronta il prezzo di chiusura del periodo corrente con il prezzo di chiusura dei due precedenti.

Una linea verso l’alto viene tracciata se il prezzo corrente è più alto e una linea verso il basso se è più basso. Tuttavia, nessuna nuova linea viene aggiunta al grafico se il prezzo di chiusura della sessione corrente corrisponde a quello della precedente o se il cambiamento non è abbastanza significativo da indicare un’inversione.

Il 2011 è stato l’anno di fondazione di TradingView. Londra è la sede del mercato europeo di TradingView e New York è il suo ufficio principale.

Analisi dei 10 migliori indicatori di TradingView

Trovare il indicatore più accurato su TradingView è cruciale per l’analisi dei movimenti di mercato e per prendere decisioni informate. Supportano l’interpretazione dei dati di mercato, la valutazione delle tendenze e l’identificazione dei possibili punti di entrata e uscita. Quindi, iniziamo.

1. Medie Mobili

Gli strumenti fondamentali chiamati medie mobili vengono utilizzati per appianare i dati dei prezzi su periodi predefiniti per individuare le tendenze. Sono principalmente di due tipi:

Media Mobile Semplice (SMA) → L’SMA determina il prezzo medio su un periodo specificato. La media viene continuamente aggiornata man mano che nuovi dati diventano disponibili. Offre segnali per possibili punti di ingresso o uscita dal mercato e aiuta a determinare la direzione della tendenza e i livelli di supporto e resistenza.

Media Mobile Esponenziale (EMA) → L’EMA è più sensibile ai recenti cambiamenti di mercato poiché attribuisce maggiore peso ai prezzi attuali. Viene calcolato con un moltiplicatore che modifica il peso assegnato ai dati più recenti in base al tempo scelto. Che si tratti di identificare cambiamenti nella tendenza o decidere se fare trading, l’EMA è utile.

Mitigando le oscillazioni di prezzo, entrambe le varietà di medie mobili aiutano i trader a identificare possibili punti di inversione e la direzione della tendenza.

Supponiamo che tu stia monitorando il prezzo di una moneta. Decidi di utilizzare una SMA a 5 giorni per appianare le oscillazioni di prezzo. Il giorno 1, il prezzo era di $20.000. Il giorno 2, era di $22.000, giorno 3 – $24.000, giorno 4 – $25.000 e giorno 5 – $23.000.

I prezzi degli ultimi cinque giorni vengono sommati e divisi per cinque per determinare l’SMA: $22.800 è l’SMA, o ($20.000 + $22.000 + $24.000 + $25.000 + $23.000) / 5.

Ciò indica che il prezzo medio della moneta negli ultimi cinque giorni era di $22.800. Il calcolo può essere effettuato giornalmente, fornendo un nuovo valore SMA ogni volta che sono disponibili nuovi dati sui prezzi.

Un EMA a 5 giorni sarebbe un calcolo più complicato che darebbe maggiore peso ai valori correnti. Ad esempio, l’EMA risponderebbe a un nuovo prezzo più rapidamente rispetto all’SMA se il prezzo al Giorno 6 fosse di $26.000.

2. Prezzo Medio Ponderato per il Volume (VWAP)

Un metodo chiamato Prezzo Medio Ponderato per il Volume (VWAP) determina il prezzo medio di un asset durante una giornata di trading ponderandolo in base al volume di scambio. Il VWAP è particolarmente utile per il trading intraday poiché offre un parametro di confronto tra il prezzo corrente e il prezzo medio della giornata.

Il VWAP aiuta a identificare la tendenza di mercato attuale e la forza della pressione di acquisto o vendita. Prezzi inferiori al VWAP suggerirebbero una pressione di vendita, mentre prezzi superiori potrebbero suggerire una pressione di acquisto.

Indicare se il prezzo corrente è favorevole rispetto al prezzo medio ponderato per il volume aiuta i trader a prendere decisioni migliori. Questo è importante perché consente ai trader di eseguire operazioni a livelli vantaggiosi.

Supponiamo che tu stia negoziando una moneta. Il suo volume e il suo prezzo cambiano durante il giorno. L’indicatore VWAP determina il prezzo medio ponderato dall’attività di trading.

Supponiamo che il VWAP di questa moneta a mezzogiorno sia di $10. Considerando il volume di ogni scambio, ciò indica che il prezzo medio di ogni moneta scambiata prima di mezzogiorno era di circa $10.

La moneta viene scambiata sopra il VWAP se il suo prezzo attuale è di $12. Dato che il prezzo attuale supera il prezzo medio ponderato per il volume, ciò potrebbe indicare una pressione di acquisto. D’altra parte, se fosse $8, sarebbe inferiore al VWAP, suggerendo che ci sarebbe pressione di vendita.

3. Indice di Forza Relativa (RSI)

Un oscillatore di momentum chiamato RSI misura quanto rapidamente e quanto cambiano i prezzi per determinare se un mercato è ipercomprato o ipervenduto. Un grafico a linee RSI con una gamma da 0 a 100 viene visualizzato.

L’RSI di un asset ci dice se è stato ipercomprato (di solito un RSI superiore a 70) o ipervenduto (un RSI inferiore a 30). Identificare possibili punti di entrata e uscita potrebbe aiutare a segnalare inversioni o correzioni future delle tendenze.

L’RSI migliora la capacità dei trader di prendere decisioni di trading tempestive identificando possibili inversioni di tendenza e posizioni ipercomprate o ipervendute.

Supponiamo che tu abbia negoziato la moneta per alcuni giorni e che il suo prezzo sia gradualmente aumentato. In questo momento, il suo RSI è 80. Ciò suggerisce che la moneta si trova nell’area di ipercomprato.

Un punteggio RSI di 80 indica una probabilità sostanziale di una correzione o di un ritracciamento dei prezzi poiché il prezzo è aumentato rapidamente. Sebbene non garantisca un calo dei prezzi, suggerisce cautela. Prima di decidere di acquistare di più, un trader potrebbe considerare di prendere profitti o ridurre la propria posizione in previsione di un possibile calo dei prezzi.

Al contrario, una situazione di ipervenduto sarebbe indicata se l’RSI della moneta fosse 25. Ciò potrebbe indicare che il prezzo è un buon momento per acquistare perché potrebbe essere scontato. L’RSI deve essere utilizzato in combinazione con altri indicatori tecnici per convalidare possibili segnali di trading.

4. Convergenza Divergenza della Media Mobile (MACD)

Le medie mobili esponenziali (EMA) vengono utilizzate dall’indicatore di momentum che segue la tendenza noto come MACD per misurare il momentum di mercato. La linea MACD viene generata misurando la differenza tra la EMA a 12 periodi e quella a 26 periodi. Conosciuta come linea di segnale, una EMA a nove periodi della linea MACD aiuta a creare segnali di acquisto o vendita.

I trader utilizzano la MACD per identificare cambiamenti nelle tendenze e nel momentum. Quando la linea MACD incrocia sopra la linea di segnale, si generano segnali di acquisto, mentre quando incrocia sotto, si generano indicazioni di vendita.

Attraverso gli incroci tra la linea MACD e la linea di segnale, la MACD facilita decisioni di trading strategiche fornendo segnali di acquisto e vendita azionabili.

Supponiamo che tu stia negoziando la moneta e decida di utilizzare la MACD per identificare possibili opportunità di acquisto e vendita.

In questo momento, la linea di segnale è sopra la linea MACD. Ciò potrebbe indicare una tendenza ribassista o un calo del prezzo della moneta. Tuttavia, la linea MACD sembra essere prossima a incrociare sopra la linea di segnale e sta iniziando ad appiattirsi.

Potrebbe essere considerato un segnale positivo, suggerendo un potenziale movimento verso l’alto del prezzo se la linea MACD incrocia sopra la linea di segnale. Questo potrebbe essere un buon momento per considerare l’acquisto della moneta.

5. Bande di Bollinger

Le bande di Bollinger sono costituite da due bande posizionate due deviazioni standard sopra e sotto la linea centrale, che è una SMA a 20 periodi.

Queste bande indicano possibili situazioni di ipercomprato o ipervenduto e quantificano la volatilità del prezzo. Il prezzo si avvicina alla banda inferiore, il che potrebbe suggerire condizioni di ipervenduto, mentre il prezzo si avvicina alla banda superiore, il che potrebbe indicare condizioni di ipercomprato.

Le bande di Bollinger mostrano cambiamenti nella volatilità del mercato e possibili estremi di prezzo, il che aiuta i trader a prevedere breakout o inversioni di prezzo.

Le bande di Bollinger si stanno ampliando e il prezzo della tua moneta scelta è aumentato rapidamente. Questo suggerisce che la volatilità del mercato sta aumentando. Il prezzo della moneta si sta avvicinando alla banda superiore delle bande di Bollinger, il che indica che potrebbe esserci una situazione di ipercomprato. Ciò può indicare una possibile inversione o correzione del prezzo.

Tuttavia, se il prezzo della moneta si stava avvicinando alla banda inferiore delle bande di Bollinger e le bande si stavano avvicinando, ciò potrebbe essere un segno di una situazione di ipervenduto imminente. Si potrebbe considerare questa come una possibile opportunità di acquisto.

6. Profilo del Volume

L’indicatore del Profilo del Volume mostra la quantità di trading effettuato in un determinato periodo a diversi punti di prezzo. Ogni barra orizzontale visualizzata lungo il lato del grafico dei prezzi rappresenta il volume scambiato a un prezzo specifico.

Questo indicatore utilizza la concentrazione del volume di trading per determinare i livelli necessari di supporto e resistenza.

Il Profilo del Volume aiuta i trader a comprendere l’interesse del mercato e a identificare possibili punti di svolta nell’azione dei prezzi, rivelando livelli critici di attività di mercato.

Supponiamo che tu stia negoziando la moneta e desideri sapere dove hai avuto la maggior attività di acquisto e vendita durante il giorno.

Per visualizzare questi dati, utilizza l’indicatore Profilo del Volume. L’indicatore intorno al livello di prezzo di $5 mostra una barra larga e grande. Ciò suggerisce che una quantità significativa della moneta è stata scambiata a questo prezzo. Sia i compratori che i venditori sono interessati a questa fascia di prezzo.

A seconda della direzione del mercato, il prezzo della moneta potrebbe incontrare resistenza o supporto se si dirige nuovamente verso il livello di $5. Questo perché molti trader hanno acquistato o venduto a questo prezzo in passato, e i loro ordini potrebbero influenzare la dinamica del mercato oggi.

7. Ichimoku Cloud

L’indicatore conosciuto come Ichimoku Cloud è composto da cinque componenti: la Linea di Base, la Linea di Conversione, lo Span Principale A, lo Span Principale B e lo Span Ritardato. Questi componenti formano una “nuvola” che prevede futuri livelli di supporto e resistenza.

L’Ichimoku Cloud offre una visione completa delle tendenze di mercato, del momentum e dei principali livelli di supporto e resistenza. Aiuta i trader a valutare lo stato complessivo del mercato e a prevedere le future fluttuazioni di prezzo.

Con la sua ampia visione della dinamica del mercato, l’Ichimoku Cloud consente ai trader di identificare rapidamente le aree necessarie di supporto e resistenza e la direzione della tendenza del mercato. Se desideri comprendere la tendenza dei prezzi della moneta e i probabili cambiamenti futuri, l’uso dell’indicatore Ichimoku Cloud potrebbe essere la tua scelta.

Potresti vedere una nuvola verde utilizzando l’Ichimoku Cloud. Questo solitamente denota una tendenza positiva, implicando che probabilmente ci saranno ulteriori aumenti di prezzo. L’indicazione positiva è rafforzata dal fatto che il prezzo è attualmente sopra la nuvola.

Inoltre, il prezzo è sopra gli indicatori principali, o Span Principale A e B, il che suggerisce che un movimento verso l’alto è possibile. Puoi utilizzare queste informazioni per prendere decisioni di trading più intelligenti identificando potenziali livelli di supporto e resistenza.

8. Volume Bilanciato (OBV)

Il Volume Bilanciato, conosciuto come OBV, è un indicatore cumulativo. È stato creato per monitorare il flusso del volume e prevedere i cambiamenti nei prezzi delle azioni.

L’OBV viene utilizzato per convalidare le tendenze dei prezzi e individuare possibili inversioni analizzando la correlazione tra il flusso del volume e il movimento dei prezzi. Viene aggiunto nei giorni in cui il volume è in aumento e viene sottratto nei giorni in cui diminuisce.

Esaminando se il volume sta entrando o uscendo da un asset specifico, l’OBV può indicare la forza o la debolezza dei movimenti di prezzo. Questo è uno strumento essenziale per le tecniche di trading, poiché può aiutare i trader a prevedere le future fluttuazioni di prezzo.

Se desideri sapere come aggiungere gli indicatori su TradingView, vai al menu “Indicatori”, digita “Volume Bilanciato” e scegli dalla lista per aggiungere l’indicatore OBV su TradingView. Vai al grafico, posiziona il cursore sul nome dell’indicatore in alto e seleziona l’icona “x”. Ecco come rimuovere gli indicatori su TradingView.

9. Supertrend

Uno strumento che segue la tendenza e si adatta alla volatilità del mercato è l’indicatore Supertrend. È rappresentato come una linea che può determinare la tendenza dominante sul grafico dei prezzi.

Supertrend è principalmente utilizzato per identificare i punti di entrata e uscita dal trading e la direzione della tendenza del mercato. Si dice che il mercato sia in una tendenza al rialzo quando il prezzo è sopra la linea Supertrend e in una tendenza al ribasso quando è sotto.

Rimanere dalla parte giusta della tendenza è semplificato dal Supertrend, che snellisce il processo di individuazione della tendenza di mercato. Inoltre, può essere utilizzato in combinazione con altri indicatori per migliorare le tattiche di trading.

10. Punti Pivot

I Punti Pivot determinano i prezzi utilizzando i dati di trading storici, inclusi i prezzi massimi, minimi e di chiusura. Questi livelli rappresentano possibili punti di resistenza e supporto dove il prezzo potrebbe invertire o superare.

I trader utilizzano i Punti Pivot per individuare inversioni di mercato e prevedere futuri movimenti di prezzo. Poiché offrono livelli di prezzo precisi e praticabili, questi punti sono utili per determinare i livelli di stop-loss e take-profit.

Fornendo un metodo semplice per identificare i Punti Pivot nel mercato, i trader possono pianificare i trade più facilmente con procedure di ingresso, uscita e gestione del rischio chiare.

Conclusione

Scegliere i migliori indicatori di TradingView è essenziale per adattarsi al tuo approccio di trading unico e stile. Dovresti sperimentare vari indicatori per determinare quali offrono le informazioni più utili per le tue esigenze specifiche. Combinare diversi indicatori può migliorare l’analisi e fornire una visione più completa che potrebbe aiutarti a prendere decisioni migliori.

Articoli consigliati

Facendo clic su "Iscriviti", accetti la Privacy Policy. Le informazioni che fornisci non saranno divulgate o condivise con altri.

Il nostro team presenterà la soluzione, mostrerà casi demo e fornirà un'offerta commerciale.