How to Obtain a Forex License in 2023?

Il forex è un mercato finanziario internazionale fondato nel 1976, dove vengono scambiate le valute. Il forex svolge un ruolo cruciale nel funzionamento dell’economia globale e nel garantire lo scambio di capitali tra i diversi paesi. Il trading su forex coinvolge le banche centrali di diversi paesi, le aziende che conducono affari internazionali, le banche commerciali, i broker, gli investitori e i trader (speculatori).

Uno degli standard di valutazione più importanti per i trader su forex quando scelgono un broker su forex è lo stato del broker, la presenza di una licenza appropriata e quali sono le autorità di regolamentazione. I broker che operano senza regolamentazione mettono a rischio i fondi dei loro clienti.

L’attività sul forex exchange è regolamentata da molte organizzazioni in diversi paesi. Alcuni broker su forex ottengono una licenza locale in una giurisdizione offshore, mentre altri ricevono una licenza in una giurisdizione rispettabile, ad esempio nell’UE o negli Stati Uniti. Ottenere una licenza di questo tipo può richiedere molto tempo perché le autorità di regolamentazione per forex indagano a fondo sull’essenza dell’attività di un broker su forex e sulle condizioni finanziarie dell’azienda, oltre a esaminare attentamente l’esperienza passata del direttore e di altre figure chiave dell’azienda.

Questo articolo chiarirà la questione delle licenze forex e la loro importanza per i broker. Inoltre, ci occuperemo di quali categorie di licenze forex esistono e di quali autorità finanziarie aiutano a regolamentare i broker su forex. Infine, imparerai come ottenere una licenza forex per avviare la tua attività di broker.

Che cos’è la licenza forex e perché è importante per il funzionamento di un broker su forex?

L’attuale mercato valutario internazionale è un sistema finanziario con migliaia di partecipanti regolari. Un certo gruppo di questi partecipanti è chiamato broker su forex, che agisce come intermediario tra i trader/investitori privati e il mercato interbancario. I broker su forex sono molto popolari sul mercato, ma una società di brokeraggio non ha il diritto legale di processare le transazioni dei trader senza avere una licenza forex. I trader evitano le società di brokeraggio che non hanno una licenza forex perché le loro attività sono considerate illegali e poco sicure. Inoltre, una società di brokeraggio di questo tipo può sollevare molte domande da parte delle autorità di regolamentazione. Se un broker vuole evitare di avere problemi con le autorità di regolamentazione o di perdere potenziali clienti, deve ottenere una licenza forex.

Il mercato forex non ha un’autorità di regolamentazione centralizzata. Vale a dire che nessun organismo o organizzazione internazionale può controllare tutti gli aspetti dell’attività dei partecipanti sul mercato. In senso stretto, non può esistere un’autorità di regolamentazione di questo tipo perché il mercato forex si basa sull’indipendenza delle operazioni e dei fornitori di queste operazioni rispetto agli altri. Nonostante ciò, l’attività di alcuni operatori sul mercato forex è comunque controllata: anche i broker sono controllati. Gli algoritmi di controllo sui broker sono in continuo sviluppo ed evoluzione, ed esistono autorità di regolamentazione locali per i singoli paesi e internazionali.

Oggi tutti i broker aspirano a ottenere una licenza che garantisca la sicurezza dei loro clienti. Tali licenze vengono rilasciate da diverse commissioni finanziarie che verificano la legalità del lavoro del broker, lo controllano e lo monitorano dopo il rilascio della licenza. In altre parole, un broker su forex ha bisogno di una licenza per poter confermare la legalità delle sue azioni, oltre che per confermare che effettivamente esegue le operazioni dei suoi trader sul mercato interbancario rispettando degli obblighi nei loro confronti.

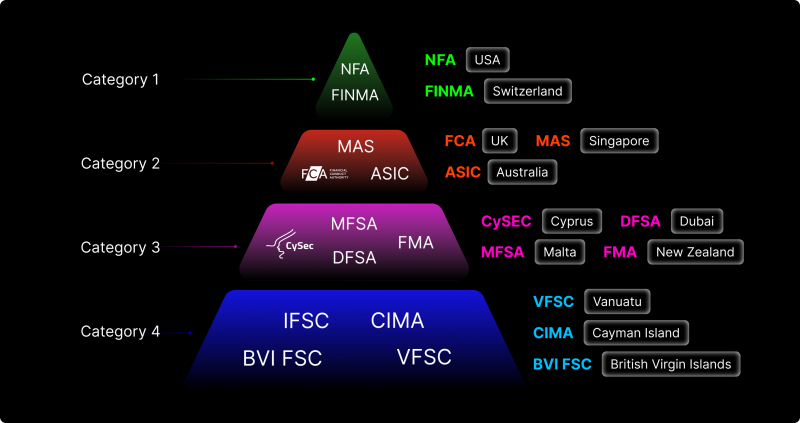

Categorie di licenze forex

Licenza per broker su forex — un documento universale che garantisce l’affidabilità di una società di brokeraggio su forex, ma nonostante la sua universalità, le licenze forex si dividono in diverse categorie, descritte di seguito.

1. Categoria A (mercato principale)

La licenza statunitense è considerata molto prestigiosa e fornisce l’accesso al foreign exchange più grande del mondo. Le giurisdizioni sul mercato principale sono gli Stati Uniti d’America e la Svizzera. Al fine di ottenere una licenza in questi stati, devi dimostrare di possedere 20 milioni di dollari di libero accesso, senza contare i fondi dei clienti.

I broker americani sono tenuti a presentare numerosi rapporti e sono soggetti a ispezioni normative inaspettate in qualsiasi momento. Le minime violazioni delle regole portano a multe salate, fino alla sospensione del lavoro. In Svizzera, i broker su forex sono soggetti a un monitoraggio totale. Nonostante ciò, i licenziatari locali sono considerati partner affidabili e lo dimostrano attraverso una conformità incondizionata e l’esistenza di obblighi di garanzia significativi.

2. Categoria B (giurisdizioni universali)

Le giurisdizioni universali sono l’Australia e la Gran Bretagna. Qui le regole di autorizzazione sono un po’ meno rigide. La licenza FCA del Regno Unito è molto prestigiosa e apprezzata in tutto il mondo. Le qualifiche e l’esperienza dei dipendenti e dei direttori devono essere comprovate e devono risiedere nel Regno Unito. Al fine di ottenere una licenza in Australia, gli imprenditori creano una società e confermano di essere finanziariamente qualificati per gestire l’attività.

Ottenere una licenza può costare dai 30.000 ai 60.000 $. In questo caso, richiede la presenza fisica di un rappresentante del broker per l’espletamento delle pratiche. Inoltre, è necessario disporre di un capitale di circa 100.000 $ proveniente dai depositi dei clienti. Se le transazioni forex vengono effettuate “internamente” e non vengono offerte a terzi, è necessario avere almeno 1 milione di dollari in contanti. Se si ricorre a terzi per le transazioni, sono necessari solo 100.000 $ di capitale.

3. Categoria C (giurisdizioni popolari)

Cipro, Malta, Nuova Zelanda e altri: anche questi stati richiedono una sede fisica per ottenere la licenza, ma non ci sono regole di rendicontazione come nelle categorie precedenti. La caratteristica principale delle imprese autorizzate in queste giurisdizioni è l’accesso alla cooperazione e all’interazione con lo spazio europeo senza restrizioni.

4. Categoria D (autorità offshore)

Belize, Isole Vergini Britanniche, Isole Cayman, Vanuatu. Queste giurisdizioni offrono condizioni favorevoli per foreign exchange e aliquote fiscali, oltre a requisiti di documentazione minimi. Inoltre, una licenza forex offshore non richiede una verifica preliminare. La licenza viene rilasciata sulla base della documentazione presentata. Nonostante ciò, l’apertura di un conto bancario e il collegamento dell’attività al sistema di pagamento sono più complicati. La pressione normativa con regole più severe potrebbe costringere il paese a introdurre ulteriori restrizioni o nuovi regolamenti. Le principali aziende offshore si trovano sulle isole. Anche qui il costo di una licenza forex offshore è molto più basso rispetto alle categorie precedenti.

La velocità di costituzione di una società in questi stati è un vantaggio significativo. La registrazione della società richiede solo pochi giorni; l’approvazione richiede un mese per Vanuatu o Capo Verde e in media dai 3 ai 4 mesi per Belize e BVI, dopo la presentazione di tutti i documenti necessari. Un vantaggio non indifferente è che è molto più facile aprire un conto bancario se hai una licenza nelle Isole Vergini Britanniche o in Belize. Diverse banche possono anche aprire un conto aziendale per una società forex senza licenza.

I principali tipi di licenze rilasciate dalle autorità di regolamentazione per il settore forex

L’attività dei broker è controllata da organizzazioni chiamate autorità di regolamentazione. Queste autorità possono essere locali (autorità pubbliche competenti) o internazionali (commissioni finanziarie indipendenti). Le autorità di regolamentazione svolgono tre tipi di azioni nei confronti del broker forex: verificano la conformità ai requisiti previsti per il rilascio della licenza, monitorano la conformità a tali requisiti nel corso dell’attività del broker e ritirano la licenza se il broker viola i requisiti.

Il compito principale dell’autorità di regolamentazione, che concede la licenza a un broker, è quello di prevenire situazioni in cui il broker non sia in grado di adempiere ai propri obblighi nei confronti dei trader. L’autorità di regolamentazione si occupa di tutelare legalmente i trader e gli investitori in situazioni controverse, prende in considerazione i loro reclami ed effettua controlli sul broker. L’autorità di regolamentazione effettua anche controlli periodici sulle attività del broker per individuare eventuali discrepanze con i requisiti della licenza. Inoltre, è necessario sottolineare che in alcuni paesi la licenza non è obbligatoria per l’attività di brokeraggio. In altre parole, un broker può semplicemente registrarsi come entità legale che fornisce alcuni servizi finanziari e lavorare in tutto il mondo attraverso Internet. Naturalmente, questo non significa che un broker di questo tipo sia inaffidabile o addirittura un truffatore. In questo caso, i trader e gli investitori non hanno alcuna garanzia quando lavorano con un broker di questo tipo.

Ecco alcune delle autorità di regolamentazione più famose, le cui attività costituiscono ad oggi la base legale per il mercato forex.

- CySEC – Cyprus Securities and Exchange Commission

La Commission è l’autorità di regolamentazione statale della Repubblica di Cipro ed è una delle autorità di regolamentazione più importanti e fondamentali per i broker su forex e i dealing center che forniscono servizi sui mercati finanziari internazionali. Cipro è un membro a pieno titolo dell’Unione Europea, fatto che conferisce alla CySEC tutti i poteri di un’autorità europea di regolamentazione forex, oltre a condizioni economiche interessanti per i broker. Molti broker su forex preferiscono registrarsi a Cipro e ottenere una licenza da questo ente di regolamentazione. La CySEC rilascia licenze per i mercati finanziari europei e supervisiona le attività delle società di brokeraggio e investimento da essa autorizzate.

- FSA – Financial Services Authority

Questa autorità di regolamentazione è l’organo centrale di supervisione dei servizi finanziari sul mercato nel Regno Unito. Lo scopo principale dell’autorità di regolamentazione è quello di proteggere i consumatori di servizi finanziari e garantire la stabilità del settore, oltre a mantenere una sana concorrenza tra i fornitori di servizi sui mercati finanziari. La FSA regolamenta più di 70.000 istituzioni finanziarie, assicurando che rispettino gli standard prudenziali di gestione del rischio per ridurre i potenziali danni al settore nel suo complesso e ai singoli investitori. La FSA riferisce al U.K. Treasury, ma il dipartimento è un’organizzazione indipendente e non è finanziato dal governo.

- NFA – National Futures Association

La Association è un’autorità di regolamentazione finanziaria indipendente il cui scopo è quello di proteggere i mercati dei future e delle materie prime statunitensi dagli abusi delle istituzioni finanziarie. L’iscrizione alla Association è obbligatoria per tutti gli istituti finanziari che forniscono servizi di exchange e trading di future negli Stati Uniti. La NFA assicura la protezione degli investitori e garantisce pari diritti e opportunità a tutti i partecipanti al mercato. L’autorità di regolamentazione ha il diritto di imporre sanzioni e penalità di varia gravità ai trasgressori delle norme commerciali, a seconda dell’entità del danno o del potenziale danno derivante dalle attività delle istituzioni finanziarie.

- CBR – Central Bank of the Russian Federation

Questa autorità di regolamentazione è un’istituzione pubblica e legale speciale con il diritto esclusivo di emettere moneta e organizzare la circolazione. In collaborazione con il governo della Federazione Russa, la CBR sviluppa e implementa la politica monetaria statale unificata, concede licenze agli istituti bancari e ha il diritto di ritirare le banche che non operano nel rispetto dei regolamenti e delle norme. Lo scopo principale delle attività della CBR è quello di proteggere e garantire la stabilità del rublo russo, sviluppare e rafforzare il settore bancario e assicurare il funzionamento efficace e ininterrotto del sistema dei pagamenti.

- FSC – Financial Services Commission

La Commission è l’autorità di regolamentazione per servizi finanziari non bancari e attività commerciali. Promuove lo sviluppo, l’efficienza e la trasparenza delle istituzioni finanziarie e regolamenta le attività delle società di brokeraggio registrate a Mauritius. La FSC sta sviluppando misure e regole volte ad aumentare la trasparenza delle istituzioni finanziarie e ad esplorare nuove opportunità per il settore dei servizi finanziari. La FSC ha il potere di concedere licenze alle società che soddisfano i requisiti di sicurezza finanziaria, protezione e trasparenza. Il compito principale della Commission è quello di adottare misure per prevenire gli abusi nel settore degli investimenti e le frodi finanziarie nei servizi di brokeraggio.

Importante sottolineare che il numero di autorità di regolamentazione sul mercato forex è molto più alto e tutte contribuiscono a regolare il quadro legale e normativo del settore.

Come ottenere una licenza forex? – Guida definitiva

Ora che sai che cos’è una licenza forex e perché è importante quando si svolgono attività legate al mercato forex, nonché quali tipi di licenze e autorità di regolamentazione esistono in questo settore, è il momento di scoprire come ottenere una licenza forex per avviare la tua attività di broker.

1. Selezionare l’autorità di regolamentazione

La scelta dell’autorità di regolamentazione è il primo e più importante passo per ottenere una licenza forex. La scelta dell’ente regolatore determina i mercati in cui potrai operare. Ad oggi, esistono diversi enti che regolano il settore forex e ognuno di essi ha i propri requisiti per il rilascio delle licenze e per l’avvio di un’attività forex. Determina il mercato in cui vuoi operare come broker e studia attentamente i requisiti e i regolamenti dell’ente regolatore del mercato in cui vuoi essere presente.

2. Registrare la società

La registrazione della società è il primo passo per gettare le basi della tua futura attività su forex. Questa procedura si svolge in diverse fasi e comprende molte sfumature. Prima di tutto, devi scegliere il nome della tua società forex e decidere la piattaforma che i trader utilizzeranno per fare trading. Alcune delle soluzioni più popolari a questo proposito sono le piattaforme MT4 e MT5, oltre a cTrader. Dovrai anche prestare attenzione alla scelta di un fornitore di liquidità. Inoltre, non dimenticare di testare in beta tutti i tuoi sistemi prima di avviare la tua società di brokeraggio e creare un sito web che possa essere utilizzato non solo su PC, ma anche su altri dispositivi.

3. Preparare i documenti societari

Dopo aver registrato una società, avrai bisogno di documenti ufficiali che regolano i diritti e gli obblighi dell’entità legale registrata in conformità alle leggi del paese in cui stai aprendo la tua attività. Questi documenti sono necessari per confermare lo status dell’entità giuridica stessa o per azioni legalmente significative: ad esempio, per aprire un conto bancario in un altro paese, concludere un accordo con un partner, condurre una revisione contabile in un’altra giurisdizione ecc. Alcuni dei documenti di cui potresti aver bisogno sono: atto costitutivo, statuto, carta di circolazione, certificato di residenza fiscale ed elenco dei beneficiari.

4. Pagare le tasse statali

Le tasse statali rappresentano un pagamento specifico per molti servizi pubblici. Ad esempio, quando ci si rivolge a un tribunale, ci si sposa, si ottiene un passaporto o si acquista un immobile. Uno di questi pagamenti è la tassa statale per la registrazione di una persona giuridica (nel nostro caso, una società di brokeraggio) e ci sono diverse particolarità relative al pagamento. La tassa per la registrazione di un’entità legale viene addebitata in considerazione dei documenti dei fondatori. Anche in questo caso, a seconda dello stato in cui ci si trova, l’importo della tassa statale varia in modo significativo; per questo motivo, prima di presentare i documenti, è consigliabile leggere le informazioni sul pagamento della tassa sui relativi siti web.

5. Aprire un conto bancario societario

L’apertura di un conto bancario societario è diventata una condizione indispensabile nell’ambito del business moderno. Un conto societario è un conto bancario che viene aperto dalle persone giuridiche per il pagamento delle fatture e per il controllo di routine delle entrate finanziarie. Inoltre, è necessario per varie attività commerciali. Prima di aprire un conto societario, studia tutte le offerte delle banche del paese in cui hai deciso di aprire un’attività forex, in modo da usufruire delle condizioni più favorevoli del servizio offerto dalla banca.

6. Collegare il conto da commerciante per l’elaborazione delle carte bancarie

L’elaborazione è una tecnologia automatica di trasferimento elettronico di fondi da acquirente a venditore (nel nostro caso, da trader a broker). Si basa su un software che può funzionare grazie alla potenza del sistema bancario elettronico. Attraverso questo software, i pagamenti effettuati con carte bancarie e wallet elettronici vengono verificati ed elaborati e, di conseguenza, le transazioni possono essere accettate o rifiutate.

Quasi tutte le società di brokeraggio eseguono l’elaborazione dei pagamenti tramite VISA, MasterCard e American Express. In alcuni casi, è anche possibile trovare metodi di pagamento attraverso vari portafogli elettronici e altri sistemi di pagamento elettronico.

7. Completare e inviare la richiesta di licenza forex all’autorità di regolamentazione rilevante

Dopo aver completato tutti i passaggi precedenti, è il momento di preparare una domanda speciale per ottenere una licenza forex. Solitamente, questa fase è la più semplice perché, se tutti i requisiti di cui sopra sono soddisfatti, la domanda compilata con tutte le informazioni necessarie sulla società di brokeraggio viene presentata all’autorità di regolamentazione e presa in considerazione entro un determinato periodo di tempo. Dopo aver ricevuto la licenza, potrai iniziare ufficialmente l’attività di brokeraggio sul mercato forex.

Conclusione

La licenza per broker su forex che consente di fornire ai trader l’accesso al foreign exchange è un documento che indica la solvibilità e la serietà di una società. Ottenendo una licenza forex in uno dei paesi elencati nell’articolo, potrai condurre attività di trading con coppie di valute e altri asset finanziari. Di norma, ottenere una licenza forex senza l’aiuto di un professionista non è facile in nessun paese. Per questo motivo, rivolgiti a specialisti e professionisti esperti nel campo legale che ti aiuteranno a richiedere una licenza in modo corretto, a redigere i documenti in conformità con i requisiti legali di un determinato paese e a monitorare e modificare l’intero processo.

Facendo clic su "Iscriviti", accetti la Privacy Policy. Le informazioni che fornisci non saranno divulgate o condivise con altri.

Il nostro team presenterà la soluzione, mostrerà casi demo e fornirà un'offerta commerciale.