Spiegare la differenza tra tassi di cambio fissi e fluttuanti

Investitori, commercianti e persino le economie di intere nazioni dipendono fortemente dalla direzione del cambio di valuta, rendendo i tassi di conversione delle valute indicatori significativi per tutti i soggetti coinvolti. In questo articolo esploreremo i tassi di cambio e le loro tipologie.

Punti Chiave

- Il tasso di cambio è il valore della valuta di un paese espresso in un’altra valuta.

- Il tasso di cambio autocorrettivo dipende dai livelli di domanda e offerta.

- Un’autorità monetaria stabilisce il corso fisso della conversione.

- I governi dei paesi spesso combinano elementi di entrambi i tipi nelle loro politiche monetarie.

Cosa significano i tassi di cambio?

La moneta è l’unità monetaria ufficiale di uno Stato. Il tasso di cambio è il prezzo della valuta di un paese espresso nella valuta di un altro paese.

Il tasso di conversione della valuta può essere determinato per legge (cioè stabilito dallo Stato) o formarsi esclusivamente sotto l’influenza dello stato del mercato, a seconda della domanda di valuta e della sua fornitura al mercato valutario.

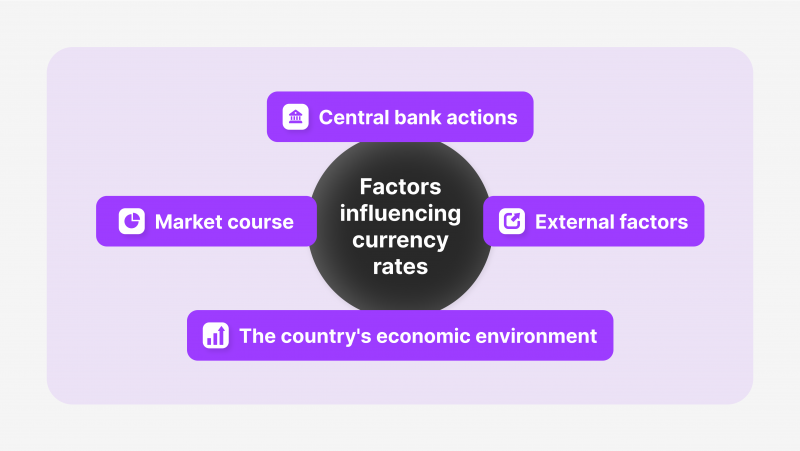

Il corso del cambio di valuta può essere influenzato da molti aspetti, tra cui i seguenti:

- Azioni delle banche centrali – Una banca centrale può controllare l’andamento della valuta nazionale in un modo o nell’altro. Il regolatore può effettuare interventi sulla valuta, condurre varie operazioni di transazione con le sue riserve e i suoi titoli di stato o modificare il tasso di interesse.

- Il corso del mercato – Il valore commerciale di una valuta dipende da quanto le persone vogliono usarla e da quanto è disponibile.

- Il contesto economico del paese – Il tasso di cambio riflette lo stato dell’economia nazionale, le dinamiche di produzione, i volumi di esportazione e importazione di beni, l’afflusso e il deflusso di capitali, i volumi di investimento, i fattori socio-economici e così via.

- Fattori esterni – Il tasso di cambio può essere influenzato in modo significativo (di solito in modo negativo) da shock macroeconomici, come crisi economiche e politiche, disastri naturali su larga scala o tensioni geopolitiche (guerre, sanzioni).

Ci sono due tipi di tassi di conversione: fissi e variabili. Discutiamone in dettaglio.

Che cos’è il tasso di cambio fisso?

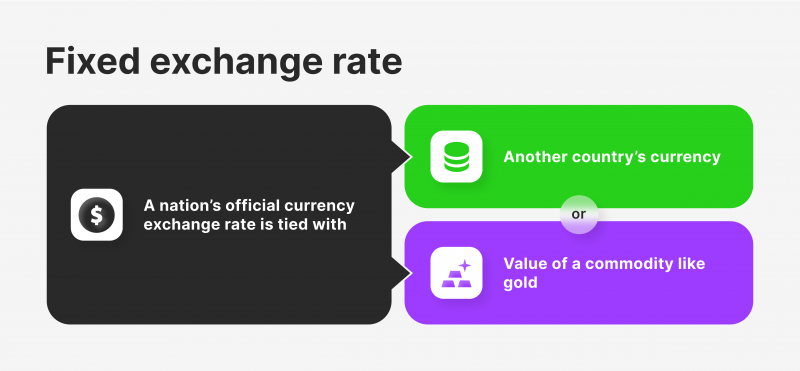

Un tasso ancorato (o fisso) è un tipo di tasso di conversione. Le autorità finanziarie centrali stabiliscono un tasso fisso per il valore delle principali valute come USD, GBP o EUR. Ciò significa che i trader che operano spesso con un paese con un tasso di cambio fisso otterranno sempre lo stesso tasso e lo stesso valore per il loro denaro.

Questo tipo di tasso di cambio è preferito dai paesi che cercano una valuta stabile e finanze commerciali prevedibili. Tuttavia, significa che il valore della loro valuta è legato e fluttua con la valuta a cui è agganciato.

Per ridurre la dipendenza da un’unica valuta fissa, alcune banche centrali distribuiscono il rischio agganciando la propria valuta nazionale a più valute in percentuali diverse, ad esempio il 60% al dollaro USA, il 30% all’euro e il 10% alla sterlina inglese. In questo modo la valuta nazionale è meno esposta al rischio di variazioni di ogni altra valuta a cui è agganciata.

I governi stabiliscono tipicamente dei tassi di cambio ancorati per mantenere la stabilità della valuta e garantire transazioni finanziarie coerenti e prevedibili.

Hai una domanda sulla configurazione del tuo broker?

Il nostro team è qui per aiutarti, che tu stia iniziando o espandendo la tua attività.

Un ente governativo o una banca centrale può stabilire un tasso fisso, oppure può basarsi sul prezzo dell’oro.

I tassi di cambio vincolati sono stabiliti dalle banche centrali o dai governi. Il loro obiettivo è quello di mantenere stabile il valore della valuta. Utilizzano un meccanismo di cambio per regolare il peg, che aiuta a normalizzare il commercio e a controllare l’inflazione, assicurando che il peg rimanga coerente.

Pro e contro

Come un tasso di conversione flessibile, anche quello fisso presenta vantaggi e svantaggi.

Tra i pro ci sono i seguenti:

- Nessuna fluttuazione del tasso – Un tasso fisso mantiene il potere d’acquisto ed elimina le opportunità di arbitraggio mantenendo la valuta costante nonostante le oscillazioni del mercato, garantendo la stabilità della valuta.

- Inflazione stabilizzata – Un tasso di conversione fisso previene l’inflazione agganciando una valuta nazionale a un’altra, mantenendo beni e servizi a prezzi accessibili e creando un’economia stabile.

- Favorisce gli investimenti – Un sistema di tassi di cambio ancorati favorisce gli investimenti garantendo la stabilità, prevenendo le alterazioni del patrimonio o del reddito e promuovendo il commercio tra gli Stati grazie alla facilità di conversione del denaro nella valuta desiderata, aumentando così gli investimenti e la crescita in entrambi i Paesi.

Ecco un elenco di alcuni inconvenienti:

- Alta manutenzione – La banca centrale deve monitorare costantemente il mercato e intervenire per prevenire cambiamenti economici significativi, poiché una gestione impropria può portare a costi sostanziali e crisi economiche.

- Less freedom for corrections – If central banks want to adjust rates of interest and boost the economy, they may not do it properly due to the lack of freedom to do so.

- Complessità – Un tasso ancorato perde le caratteristiche di ribilanciamento e autocorrezione di un tasso variabile, rendendolo più complesso.

- Grandi riserve obbligatorie – Se la valuta è sotto stress e ha bisogno di essere sostenuta, è necessario disporre di ingenti riserve.

Che cos’è il tasso di cambio variabile?

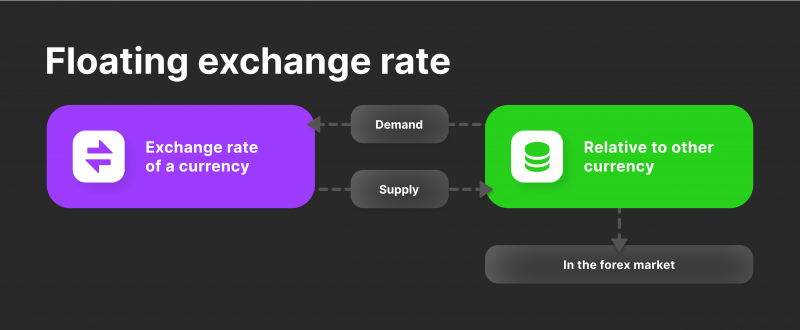

Il tasso di cambio fluttuante (a volte chiamato anche flessibile o autocorrettivo) è caratterizzato dal fatto che cambia in base alle domande e offerte.

In questo caso, i tassi di cambio cambiano ogni giorno? Se molte persone vogliono acquistare una valuta o se non ce n’è molta disponibile, questa valuta specifica diventa più preziosa di altre. Quando gli indicatori di mercato cambiano, cambia anche il tasso di conversione della valuta.

In poche parole, se non c’è molta domanda per una certa valuta, il suo valore diminuisce, portando a prezzi più alti per i beni importati da altri paesi. Se invece molte persone vogliono acquistare una valuta, il suo valore aumenta.

Implementare un sistema flessibile in un paese riduce al minimo l’interferenza dell’autorità centrale nella correzione del tasso di cambio, il che significa che il tasso di cambio dovrebbe auto-correggersi.

Fattori come l’inflazione, le oscillazioni dei tassi d’interesse o gli investimenti all’estero possono influenzare la domanda e l’offerta.

Quando un paese riceve molti soldi dagli investitori esteri, il valore della sua valuta sale perché più persone vogliono acquistarla. Questi aspetti hanno un effetto considerevole sul valore del cambio e causano cambiamenti nei corsi autocorrettivi.

Pro e contro

I vantaggi e gli svantaggi di un corso di cambio fluttuante sono entrambi associati.

Ecco alcuni dei profitti:

- Trading adattabile – Le valute flessibili possono essere scambiate in modo indipendente nei mercati senza autorità monetarie o gestione governativa. Questo permette di fare trading in modo più flessibile, senza un rigido monitoraggio e senza restrizioni.

- Efficienza del mercato – Un corso di cambio flessibile consente investimenti più flessibili tra i paesi. Ciò aumenta l’attrattiva del paese per gli investitori, con conseguente impulso all’economia e alla produzione nazionale.

- Minori requisiti per i fondi di riserva – Il tasso flessibile consente alle autorità finanziarie centrali o alle banche di utilizzare i fondi di riserva senza doverli detenere per bilanciare il corso di cambio. Al contrario, queste riserve possono essere utilizzate per stimolare lo sviluppo economico attraverso l’acquisto di beni capitali.

- Copertura dall’inflazione – Gli Stati con tassi di cambio flessibili evitano il problema dell’inflazione da importazione che può derivare da un’eccedenza della bilancia dei pagamenti o dall’aumento dei costi delle importazioni.

- Bilancia dei pagamenti (BoP) – I tassi di cambio autocorrettivi stabilizzano la BoP poiché le risorse e il flusso di cassa si liberano grazie alla mancanza di regolamentazione.

Ci sono tuttavia anche alcuni svantaggi dei tassi fluttuanti:

Scopri gli strumenti che alimentano oltre 500 broker

Esplora il nostro ecosistema completo — dalla liquidità al CRM fino all’infrastruttura di trading.

- Rischio di volatilità – Le valute autocorrettive sono altamente volatili a causa della loro intrinseca instabilità e imprevedibilità. Possono diminuire di valore in un solo giorno di negoziazione e sono altamente influenzate da condizioni di mercato imprevedibili, tra cui le fluttuazioni della domanda e dell’offerta.

- Incapacità di risolvere i problemi economici – Il tasso di autocorrezione potrebbe non risolvere i problemi economici di un paese come l’alta disoccupazione, l’alta inflazione e il basso PIL se la valuta si deprezza, aumentando l’inflazione e la domanda di materie prime.

- Sviluppo economico limitato – L’assenza di un controllo rigoroso sui tassi può ostacolare la crescita e la ripresa economica. Il deprezzamento monetario, soprattutto in presenza di un’inflazione elevata, può causare problemi come le difficoltà di esportazione e importazione, soprattutto nei paesi con economie deboli.

- Flusso di investimenti – Le fluttuazioni del corso potrebbero impedire alle imprese straniere di investire nell’economia del paese.

Quale tariffa è migliore?

La scelta di un tasso fluttuante o ancorato dipende dalla situazione finanziaria di un paese.

Un tasso autocorrettivo può essere visto come un vantaggio fiscale quando l’economia e la politica fiscale sono forti e solide. Tuttavia, un indebolimento del sentimento del mercato potrebbe portare a una diminuzione del valore della valuta.

Questa competizione non ha un vincitore, poiché nessuna delle due tariffe è migliore dell’altra. Un paese sceglie comunemente il tipo di tariffa che gli è più congeniale, spesso dando vita a un modello ibrido che utilizza elementi di entrambi i metodi.

Il Fondo Monetario Internazionale suggerisce che un corso di cambio fluttuante indica la maturità finanziaria di un paese. Tuttavia, alcuni paesi optano per un approccio fluttuante gestito, consentendo all’organo di governo di intervenire nell’aggiustamento del tasso se il tasso scende troppo o sale troppo.

Conclusione

Il corso di cambio fluttuante si muove in relazione ai livelli di domanda e offerta, mentre un’autorità finanziaria o governativa stabilisce quello fisso. Un Paese sceglie il tasso di cambio in base al proprio sistema economico e ai vantaggi di ciascun tipo. Tuttavia, raramente i Paesi optano per un unico tipo di tasso. Spesso incorporano gli elementi di un tipo di corso di cambio nell’altro, beneficiando così di entrambi gli approcci.