Che cosa significa derivati e come funzionano?

Il mercato finanziario globale è ricco di numerose opportunità che sia gli individui che le organizzazioni possono sfruttare possedendo le competenze giuste. Il trading di derivati è una di queste opportunità che esiste da molto tempo. Nonostante ciò, oggi questa attività coinvolge anche il settore del trading di criptovalute.

I derivati sono dei prodotti finanziari che derivano dagli asset sottostanti da cui dipende il loro prezzo/valore. Questi asset includono azioni, obbligazioni, valute, petrolio e criptovalute. È possibile fare trading over-the-counter (OTC) o tramite un exchange.

Il trading di derivati è diverso dal tradizionale trading spot perché solitamente è associato all’uso della leva finanziaria. Per questo motivo, i trader possono controllare un’ampia posizione in un contratto derivato con un capitale relativamente piccolo.

Comprendere cosa significa il trading di derivati

Il trading di derivati è una forma di investimento speculativo e ad alto rischio che consente agli individui di operare su un particolare asset a un prezzo futuro senza necessariamente possedere tale asset. Un aspetto interessante è che gli utenti possono fare trading su qualsiasi classe di asset, a patto che esista un mercato dei derivati per la stessa.

Prima di fare trading su un mercato derivato, gli utenti devono considerare l’asset sottostante, la sua data di scadenza e la posizione (lunga o corta).

L’asset sottostante — può includere criptovalute, azioni, obbligazioni, materie prime, valute, tassi di interesse e altri derivati. Nonostante ciò, la fluttuazione o l’incongruenza del prezzo di questi asset sottostanti determina il valore dei loro derivati.

Inoltre, il prezzo dell’asset sottostante può essere influenzato da diversi fattori, tra cui la domanda e l’offerta, le condizioni economiche e le politiche governative. Per questo motivo, in qualità di trader di derivati, devi tenere sotto controllo questi fattori, perché influenzeranno anche le tue operazioni.

La data/orario di scadenza — indica quando il contratto derivato scade, finalizzando le differenze. Si può parlare anche di ultimo giorno di validità di un contratto derivato.

Alla scadenza, l’acquirente e il venditore del contratto derivato sono obbligati a regolare la differenza di valore del contratto o a stipulare un nuovo contratto.

Una posizione di trading — è relativa all’operazione eseguita dalla controparte durante la scommessa sul prezzo futuro di un asset sottostante. La posizione può essere lunga o corta.

In una posizione lunga, il trader trae profitto se il prezzo supera il punto di ingresso al momento della finalizzazione. In una posizione corta, il trader trae profitto solo se il prezzo dell’asset sottostante scende al di sotto del punto di ingresso. Dato che si tratta di un accordo tra due parti, queste non possono assumere una posizione lunga o corta allo stesso tempo; devono avere opinioni diverse sul prezzo futuro dell’asset.

Quali tipi di trading di derivati esistono?

I quattro principali tipi di derivati sono forward, futures, swap e option. In qualità di investitore/trader finanziario, i futures e le option sono i tipi di derivati principali.

Forward

Un derivato forward è un contratto finanziario che prevede che entrambe le controparti si accordino sul prezzo specificato (fissato) di un asset mentre l’operazione di trading avviene in futuro. Ciò significa che il prezzo dell’asset sottostante è bloccato prima che avvenga l’operazione di trading.

Lo scopo principale di un derivato forward è quello di coprire o bilanciare i rischi dovuti all’elevata volatilità sul mercato.

Facciamo l’esempio di un coltivatore di mais e di un produttore di cereali. Supponiamo che l’agricoltore ritenga che il prezzo del mais diminuirà nei prossimi tre anni e che il produttore pensi che il prezzo del mais possa aumentare. Entrambi possono concordare un contratto derivato forward che consenta loro di fissare il prezzo del mais ora e che permetta di effettuare lo scambio in un secondo momento, cioè tre anni dopo.

Anche se un derivato forward è solitamente rischioso perché si svolge over-the-counter (OTC) e non è completamente regolamentato, è facilmente personalizzabile e può produrre profitti ancora più significativi. La finalizzazione può essere fisica o in contanti, a seconda dell’asset sottostante, e di solito viene rimandata dopo la scadenza del contratto.

Swap

I derivati swap sono contratti finanziari che consentono a due parti di scambiarsi flussi di denaro in futuro. I derivati swap più comuni sono gli swap su tassi di interesse e su valute.

Gli swap sul tasso di interesse consentono a due parti di scambiare un tasso di interesse fisso con uno variabile e viceversa. Questo può essere utile per un’azienda che ha contratto un prestito a tasso fisso, ma che prevede un aumento dei tassi di interesse. In questo caso, può scambiare il tasso fisso con un tasso variabile per mitigare il rischio.

D’altra parte, gli swap di valuta prevedono lo scambio di flussi di cassa in una valuta con flussi di cassa in un’altra. Possono essere utilizzati per coprire il rischio di cambio o per ottenere finanziamenti in una valuta estera.

I derivati swap possono anche essere personalizzati per soddisfare le esigenze specifiche delle parti. Ad esempio, uno swap sull’inflazione permette a due parti di scambiare un tasso fisso con un tasso indicizzato all’inflazione, che può essere utile per coprirsi dal rischio di inflazione.

Hai una domanda sulla configurazione del tuo broker?

Il nostro team è qui per aiutarti, che tu stia iniziando o espandendo la tua attività.

Vengono utilizzati da diversi operatori sul mercato, tra cui aziende, governi e istituzioni finanziarie. Nonostante ciò, l’investimento in derivati swap può essere complesso e rischioso ed è tipicamente utilizzato da investitori sofisticati con un’elevata tolleranza al rischio.

Futures

I derivati futures e forward sono abbastanza simili in quanto il prezzo dell’asset sottostante viene concordato prima dell’operazione di trading in futuro. A differenza dei derivati forward, il mercato dei futures prevede l’esecuzione di operazioni di trading su exchange regolamentati come Chicago Mercantile Exchange e New York Mercantile Exchange. Nonostante ciò, i trader di criptovalute possono eseguire tali operazioni anche su exchange come Binance, Bybit, OKEx e tanti altri.

Anche se il mercato dei futures permetta ai trader di coprire la propria posizione, la liquidità degli exchange rende più interessante la speculazione per ottenere profitti. Nei futures, gli investitori possono andare lunghi (acquistare) o corti (vendere); tutto dipende dalla loro visione sul mercato.

Grazie alla leva finanziaria, gli investitori/trader possono prendere in prestito più del loro capitale iniziale per aumentare il loro margine di profitto. La leva varia da “1x a 100x”, a seconda degli asset derivati scelti per il trading. Nonostante ciò, è importante notare che più alta è la leva finanziaria, più alto è il rischio di essere liquidati. Di conseguenza, la liquidazione avviene quando il prezzo sale o scende.

Option

I derivati option sono contratti finanziari che consentono al trader di acquistare o vendere un asset sottostante a un prezzo e a una data stabiliti. Nonostante ciò, vale la pena notare che ogni volta che viene effettuato un ordine di acquisto o vendita, la controparte deve rispondere immediatamente.

Le option possono essere di tipo call o put. Il tipo di option più comune è la call. Permette all’acquirente di acquistare un asset a un prezzo specifico chiamato prezzo d’esercizio. D’altra parte, un’option put permette all’acquirente di vendere un asset al prezzo di esercizio.

Quando un investitore assume una posizione “lunga” in un’option call, scommette che il prezzo dell’asset sottostante salirà al di sopra del prezzo di esercizio. Se il prezzo scende, l’option non avrà valore e l’investitore perderà il proprio denaro.

D’altra parte, se un investitore assume una posizione “corta” in un’option call, scommette che il prezzo dell’asset sottostante non supererà il prezzo di esercizio. Se il prezzo non aumenta, l’option scadrà senza valore e l’investitore si terrà il premio pagato dall’acquirente dell’option.

Quando un investitore assume una posizione “lunga” in un’option put, scommette che il prezzo dell’asset sottostante scenderà al di sotto del prezzo di esercizio. Se il prezzo non scende, l’option non avrà valore e l’investitore perderà il premio pagato per l’option.

D’altra parte, se un investitore assume una posizione “corta” in un’opzione put, scommette che il prezzo dell’asset sottostante non scenderà al di sotto del prezzo di esercizio. Se il prezzo non scende, l’opzione scade e l’investitore trattiene il premio pagato dall’acquirente dell’option.

I derivati option sono finalizzati in contanti. L’acquirente dell’option paga un premio al venditore, trattenuto indipendentemente dal fatto che l’option sia esercitata o scaduta.

Questi tipi sono ulteriormente classificati in due parti: classe commitment e classe contingent.

La classe commitment richiede che entrambe le parti si impegnino a rispettare il contratto derivato con successo. Non è possibile abbandonare il contratto. Ne sono un esempio i forward, i futures e gli swap.

Nella classe contingent, una delle controparti può decidere di non eseguire più un ordine di acquisto o di vendita. Nonostante ciò, una volta effettuato un ordine di acquisto o di vendita, questo deve essere eseguito dall’altra parte. Un esempio di questo tipo è l’option.

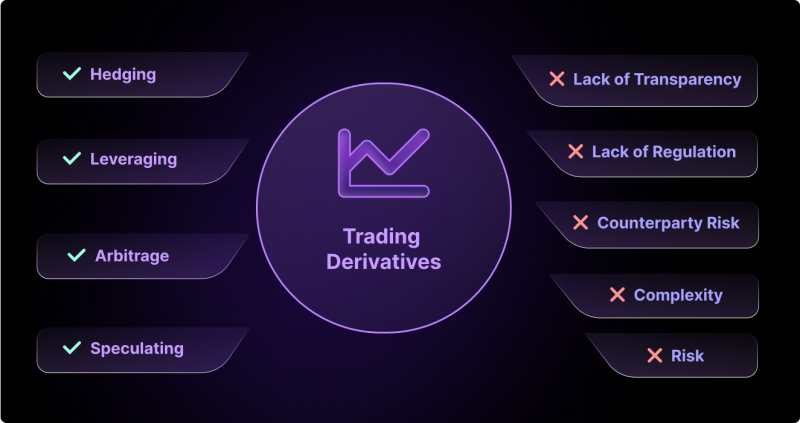

Quali sono i pro e i contro del trading di derivati?

Pro

Il trading di derivati prevede che due controparti investano in asset sottostanti senza possedere effettivamente tali asset. L’investimento in derivati ha di solito due scopi principali: la copertura e la speculazione. Nonostante ciò, esistono altri usi, come la leva finanziaria attraverso il trading a margine o il trading su arbitraggio.

Copertura

I derivati possono essere utilizzati per gestire il rischio bilanciando la potenziale perdita di un’attività sottostante. Ad esempio, un trader può utilizzare un derivato per bloccare il prezzo di un asset, proteggendosi da una diminuzione del prezzo a mercato.

Speculazione

I trader/investitori possono anche utilizzare i derivati per speculare sul movimento del prezzo di un asset sottostante. Cercheranno di scommettere sull’andamento del prezzo dell’asset sottostante. Si tratta di una strategia più rischiosa, ma che può anche portare a profitti più elevati.

Leva

I derivati prevedono anche l’utilizzo della leva finanziaria attraverso il trading a margine. I trader/investitori possono prendere in prestito denaro per aumentare le dimensioni della posizione. Nonostante ciò, la leva finanziaria può amplificare i potenziali guadagni, ma può anche aumentare il rischio di perdita.

Arbitraggio

I derivati possono essere utilizzati per trarre vantaggio dalle fluttuazioni di prezzo tra mercati/exchange diversi. Ad esempio, un trader può acquistare un derivato su un exchange e venderlo su un’altra, traendo profitto dalla differenza di prezzo.

Contro

Complessità

I derivati sono strumenti finanziari complessi e possono essere difficili da capire per alcuni investitori/trader. Questo può portare a fraintendimenti ed errori, con conseguenti perdite significative.

Rischio

Dato che il prezzo dei derivati si basa su quello dell’asset sottostante, può rappresentare un grosso rischio per i trader in quanto il prezzo di quell’asset può fluttuare in modo massiccio. La fluttuazione del prezzo dell’asset sottostante può essere dovuta a diversi fattori, tra cui politiche governative, notizi ecc. Ovviamente, questo può portare a perdite significative se il prezzo si muove contro la posizione assunta dall’investitore.

Rischio della controparte

Dato che i derivati prevedono un’operazione di trading tra due parti, possono esistere rischi di controparte. Questo perché una delle due parti potrebbe non rispettare il contratto, con conseguenti perdite per l’altra parte. Nonostante ciò, questi rischi possono essere ridotti al minimo se l’operazione di trading avviene in un exchange regolamentato.

Mancanza di regolamentazione

In alcune giurisdizioni, il trading derivati può non essere regolamentato come altre forme di trading, fatto che può determinare ulteriori rischi per gli investitori. Nonostante ciò, questo vale solo per il trading di derivati over-the-counter (OTC). Gli exchange di derivati sono completamente regolamentate e possono evitare ulteriori rischi per gli investitori.

Mancanza di trasparenza

I mercati dei derivati sono spesso opachi, fatto che significa che può essere difficile determinare il valore reale di un contratto o il livello di rischio che comporta. Ciò può rendere difficile la determinazione di un prezzo accurato per un derivato, con conseguenti inefficienze sul mercato e aumento del rischio.

Trading su derivati vs trading spot

Il trading su derivati e il trading spot sono utilizzati per acquistare e vendere diversi asset. Anche se hanno le stesse finalità, presentano alcune differenze tra loro.

Mentre il trading spot prevede l’acquisto e la vendita di un asset da consegnare immediatamente, il trading sui derivati si riferisce all’acquisto e alla vendita di contratti il cui valore deriva da un asset sottostante e viene finalizzato in futuro.

Per quanto riguarda la proprietà, il mercato spot assegna all’investitore la proprietà dell’asset acquistato. Sul mercato dei derivati, invece, si possiede un contratto con lo stesso valore dell’asset sottostante.

In termini di rischio e rendimento, il trading spot è meno rischioso del trading su derivati. Anche se i prezzi possono essere influenzati da fattori esterni, tra cui le politiche governative e i vari fattori fondamentali, i trader sono solitamente esposti a maggiori rischi nel trading su derivati. Dato che il trading su derivati consente l’uso della leva finanziaria, aumenta anche i potenziali rendimenti del trader.

Chi può fare trading su derivati delle criptovalute?

I rischi legati al trading su derivati sono piuttosto allarmanti, soprattutto ora che gli investitori o i trader possono accedere facilmente alla liquidità e alla leva finanziaria su questi asset. Tutti coloro che vogliono fare trading su derivati di criptovalute devono soddisfare dei prerequisiti.

Regolamentazione

In alcune nazioni, il trading su derivati di criptovalute è riservato agli investitori accreditati. Invece, in altre nazioni il trading su derivati di criptovalute è consentito solo agli investitori al dettaglio. I potenziali trader devono verificare le normative della propria nazione prima di fare trading su derivati di criptovalute.

Analisi qualitativa

In genere, si raccomanda che solo gli investitori esperti e ben informati facciano trading su derivati di criptovalute. Devono essere in grado di prendere decisioni qualitative eseguendo specifiche analisi di mercato fondamentali e tecniche.

Questo perché i derivati di criptovalute possono essere altamente volatili e rischiosi. Il mercato è ancora relativamente nuovo e meno maturo dei mercati tradizionali.

Scopri gli strumenti che alimentano oltre 500 broker

Esplora il nostro ecosistema completo — dalla liquidità al CRM fino all’infrastruttura di trading.

Informazioni sugli asset e gestione dei rischi

Prima di fare trading su derivati di criptovalute, gli individui devono comprendere gli asset sottostanti e i rischi correlati. Devono anche conoscere i termini e le meccaniche degli specifici derivati che stanno considerando per le operazioni di trading. Inoltre, è fondamentale avere una strategia di gestione del rischio ben definita.

Propensione al rischio

In generale, il trading su derivati di criptovalute non è adatto a chi non è disposto a rischiare di perdere il proprio investimento. I trader devono capire che il mercato delle criptovalute è altamente volatile e che è possibile subire perdite significative. Per questo motivo, è molto importante investire solo ciò che ci si può permettere di perdere.

Come fare trading su derivati di criptovalute

Fare trading su derivati di criptovalute (futures o option) è più complesso che fare trading sulle criptovalute stesse, ma promette rendimenti più elevati. Ecco una guida passo passo su come fare trading su derivati di criptovalute:

Comprendere il mercato

Studia le tendenze sul mercato, i grafici storici e il movimento dei prezzi degli asset con cui fare trading. Resta aggiornato sugli eventi che potrebbero influenzare il mercato.

Scegliere una piattaforma di exchange

Esistono diverse piattaforme di exchange per il trading su derivati di criptovalute, come BitMEX, Kucoin Futures e Binance Futures. Ogni piattaforma prevede commissioni, limiti di trading e un’interfaccia utente, quindi è importante sceglierne una adatta alle tue esigenze.

Finanziare il proprio account

Dopo aver creato una piattaforma di exchange, devi finanziare l’account con la criptovaluta con cui vuoi fare trading. Utilizzando carte di credito o bonifici bancari, puoi depositare valute fiat per acquistare queste criptovalute.

Scegliere l’operazione di trading

I derivati di criptovalute possono assumere diverse forme, come futures, option e swap. Ogni tipo di derivato ha caratteristiche uniche, quindi la scelta di quello più adatto alla tua strategia di trading è fondamentale.

Eseguire l’operazione di trading

Una volta scelta l’operazione, dovrai piazzare un ordine. La maggior parte delle piattaforme offre una serie di tipi di ordini, come gli ordini limite, a mercato e stop. Capire come funziona ogni tipo di ordine è importante prima di effettuare qualsiasi operazione.

Monitorare la propria posizione

Questo viene eseguito osservando il mercato per assicurarsi che si muova nella direzione prevista. Questo include tenere d’occhio il prezzo dell’asset sottostante e qualsiasi notizia o evento rilevante che possa influenzare il mercato.

Disporre di una strategia di gestione del rischio

I derivati di criptovalute sono altamente speculativi e volatili. Pertanto, è fondamentale avere una strategia di gestione del rischio prima di effettuare un’operazione. Questo comporta l’impostazione di stop-loss e altri piani per gestire la tua posizione se si muove contro di te.

Conclusione

Anche se il trading spot comporta un rischio minore, i derivati di criptovalute consentono agli investitori di speculare sul prezzo futuro di un asset sottostante. L’utilizzo della leva finanziaria per fare trading, disponibile sul mercato dei derivati, aumenta i potenziali rendimenti dei trader, esponendoli però a un rischio maggiore.

Nonostante ciò, per usufruire al meglio del trading su derivati, soprattutto se vuoi evitare i rischi del trading, devi avere una strategia di trading e di gestione di tali rischi.