トップ10の不動産投資戦略

不動産は成功したビジネスポートフォリオの基盤です。これは、長年にわたって成長してきた実証済みの資金生成方法です。

一部の物件は大きなリターンを得て利益を上げるまでに数年を要するため、不動産は長期投資家向けです。さらに、このビジネスに参入するにはかなりの資本が必要になる可能性があります。

では、どのように始めればよいのでしょうか?最良の不動産投資戦略とは何でしょうか?一緒に見ていきましょう。

重要なポイント

- 不動産は長期的なリターンと安定した支払いを伴う有利な機会を提供します。

- 不動産投資家は商業用または住宅用スペースに投資して受動的収入を生み出し、長期的な収益性を確保できます。

- 家を購入してリフォームし、賃貸または販売することは、増加する不動産価値を活用する一般的な方法です。

- REIT(不動産投資信託)は、不動産を所有・管理する企業の株式を所有するための有名な手段です。

不動産投資を理解する

不動産投資とは、さまざまなビジネスモデルを使用して、収入を生み出すツールとして不動産を所有・活用することを指します。金融市場でさまざまな資産クラスや金融商品が取引されてお金を稼ぐのと同様に、土地、住宅、商業スペースが購入・販売されて富を増やします。

投資家はプレハブまたは準備済みの物件を購入し、その価値を高めて高値で再販するためにさまざまな戦略を実施できます。

不動産は常に価値が上がる資産として知られており、主要または副次的な収入を得るための完璧な方法です。物件を購入し、改善(「フリッピング」とも呼ばれます)し、賃貸または販売して、改善された物件の価格差を得ることが含まれます。

不動産市場の洞察

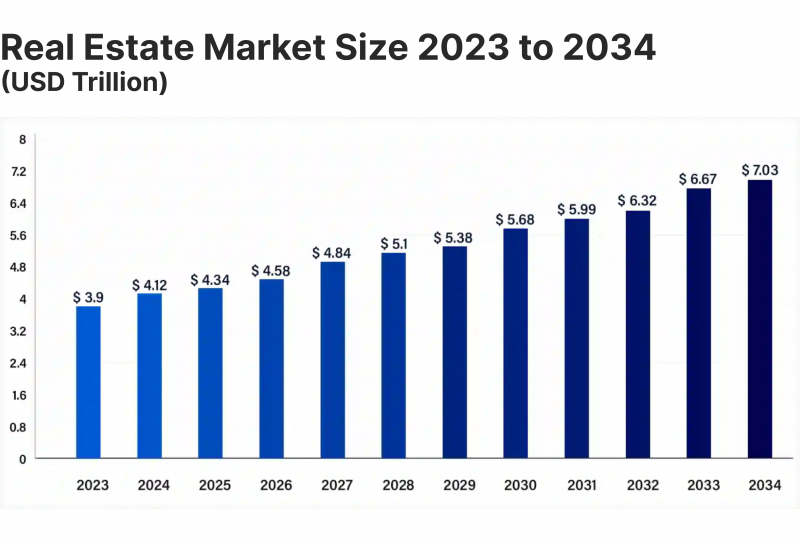

不動産市場は常に成長しており、2023年の世界の不動産市場規模は3.9兆ドルと推定されており、2034年までに年平均成長率5.5%で成長すると予測されています。これらのリターンの大部分は、市場規模の半分以上を占める賃貸から生じています。

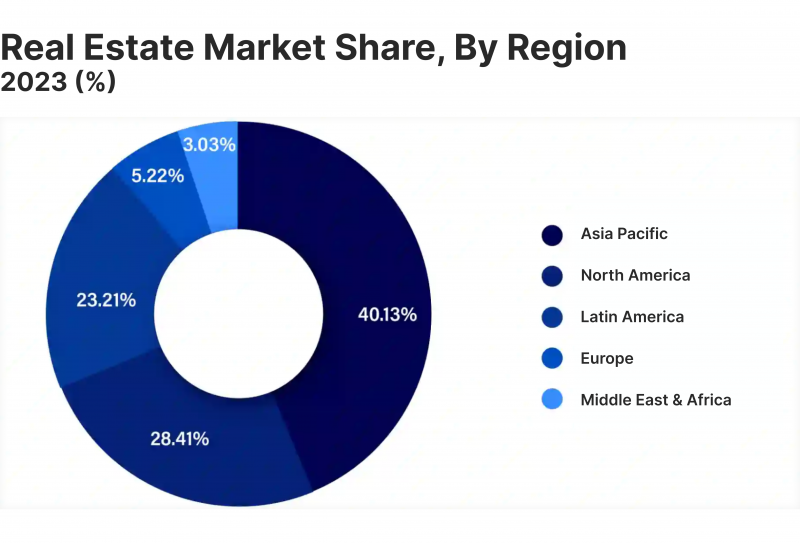

アジア太平洋地域は2023年に1.5兆ドルを超える市場規模で、この拡大に最も貢献しました。この地域は2034年までに年平均成長率5.8%で成長を続け、約3兆ドルに達すると予測されています。

この地域的な優位性には、中国での個人不動産所有の増加傾向や、ベトナム、インドネシア、フィリピンなどの発展途上経済における移住と観光業の増加など、多くの要因が寄与しています。

不動産 vs 金融市場

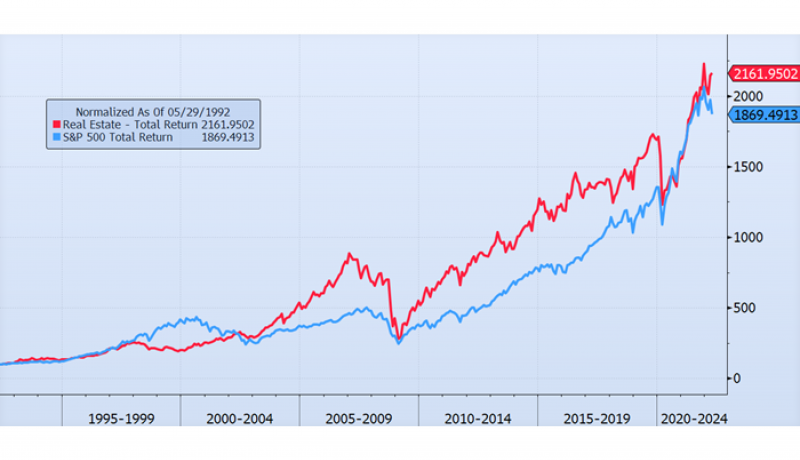

投資家は資産を増やす方法を探す際に、不動産と金融市場を比較することがよくあります。株式への投資、通貨、商品は、投機や他の多くの要因に影響を受けやすいです。株式投資家は、変動する株価や市場状況を見るために、自分の投資を注意深く監視する傾向があります。

一方、不動産市場は安定しており、継続的な上昇成長を示しています。これは不動産価格が決して下落しないという意味ではありませんが、不動産が価値を下げる原因となるより特異な要因があります。

経済不況、メンテナンスの欠如、高い犯罪率は不動産市場の低下に寄与します。しかし、より投機的で事実に基づく要因が金融証券市場に影響を与えます。

さらに、暗号通貨、株式、外国為替市場の高い平均日中変動率を考えると、標準的な金融商品は短期的なリターンを提供します。これに比べて、不動産投資は長期的で、今後5〜15年のリターンに焦点を当てています。

不動産投資戦略の種類

不動産投資は単純ですが、投資する方法はさまざまです。ブローカープラットフォームの開発、需要の増加、世界的な住宅スペースの動的な変化がこの成長に寄与しました。

商業用 vs 住宅用

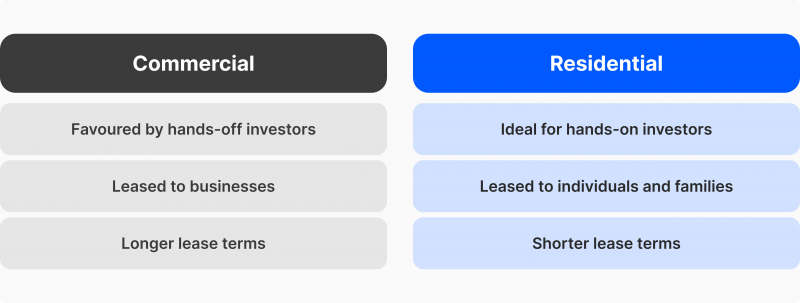

商業用スペースは、オフィスビル、倉庫、ショールーム、小売店など、ビジネス用途に設計された物件です。十分な平方フィートがあり、開始するためにかなりの初期投資が必要です。

住宅用スペースは、アパート、フラット、住宅ユニット、デュプレックスなど、家庭や家族向けに設計された物件です。このオプションはよりアクセスしやすく、より手頃な財務要件があります。

商業用不動産への投資は、スペースが大きく、テナントが通常複数年のリース契約を結ぶため、高いリターンをもたらします。これにより、より一貫した収入源が得られます。

一方、住宅用不動産投資は頻繁な短期的リターンをもたらします。住宅スペースの価値は時間とともに上昇し、数年間にわたる重要なポートフォリオの成長となり得ます。しかし、メンテナンスはテナントの入れ替わりや賃貸期間に応じて高額になる可能性があります。

直接投資 vs 間接投資

直接不動産を購入し、リフォームし、賃貸または販売して利益を得ることができます。このアプローチは、投資家が資産を直接所有し、改修し、収入を生み出すため、直接投資と呼ばれます。

一方、間接投資は、エージェントや信託を通じて行い、不動産から投資・収益を得るためのさまざまなオプションを提供します。

間接投資は、収益を得る前に購入する必要がなく、証券への投資と同様に機能します。しかし、不動産エージェントのコミッションが含まれ、予測される利益を減らす可能性があります。

直接投資は住宅用不動産でより一般的であり、間接投資は商業用および社会的スペース、または不動産投資信託への投資でより一般的です。

10の不動産投資戦略

住宅用および商業用不動産の成長する可能性を活用するために実施できるさまざまな戦略を探りましょう。大きな初期資本を持っている場合でも、制御された予算で来ている場合でも、再販や賃貸を目指している場合でも、不動産投資から利益を得る方法をご紹介します。

1. バイ・トゥ・レット(Buy-to-Let)

バイ・トゥ・レット戦略は、不動産を所有し、賃貸して月々のリターンを得ることを目的としています。これは最も一般的なアプローチの一つで、リース契約期間中の賃貸料から安定したリターンを提供します。

さらに、物件の価値が上昇した場合、オーナーは家賃を上げて増加するリターンの流れを確保できます。これは、最初の不動産投資を求める不動産投資家にとって人気のあるエントリーポイントです。

メリット: 非常に手頃な価格;受動的収入の生成;予測可能なリターン;家賃収入を使用して住宅ローンを返済する能力。

デメリット: 商業用スペースよりも低いリターン率;高いメンテナンス負担;高い市場ボラティリティ;契約無効のリスク。

2. 短期賃貸(Short-Term Lets)

短期賃貸はバイ・トゥ・レットに似ていますが、短期リース契約に焦点を当てています。このように、オーナーは物件を購入し、数ヶ月間住んだ後、移転して賃貸します。

観光都市やリゾート地はトップの短期賃貸投資先であり、家主は数ヶ月間休暇を過ごし、その後帰宅できます。休暇先から戻ったら、物件を賃貸して空室にするのではなく、賃貸収入を得ます。

メリット: 高い賃貸価格;安全な休暇用宿泊施設。

デメリット: 大きな投資要件;限られたテナント審査;季節性。

3. バイ・トゥ・セル(Buy-to-Sell)

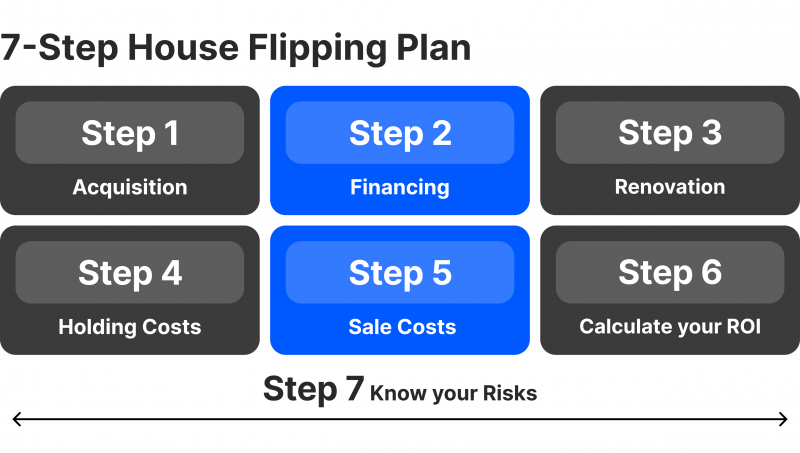

この戦略は、状態の悪い物件を低価格で購入し、リノベーションして高値で再販することを伴います。このアプローチは、リースからの期間支払いではなく、売却からの一括払いに焦点を当てています。

ハウスフリッピングには、市場動向の広範な知識と、労働力や自分の経験を使用して改修作業を行う能力が必要です。したがって、初めての参入者やオフショア投資には最適なオプションではないかもしれません。

メリット: 高い投資収益率;テナント管理なし;リースの影響なし;税効率が高い。

デメリット: かなりの時間の専念が必要;適切な地域市場の知識が必要;市場のボラティリティに影響されやすい。

4. 商業用不動産

商業用不動産への投資は、オフィス、小売、工業、レジャー、ヘルスケアなどのビジネス用途のために物件を購入して賃貸することを意味します。このアプローチは、テナントが通常企業であり、より大きなスペースであるため、より高いリターンをもたらす可能性があります。

さらに、商業投資にはより長期の賃貸契約があり、投資家に最大5年間の長期リース支払いと低いメンテナンス負担を提供します。

メリット: 長期的な安定性;管理とメンテナンスが少ない;税制上のメリット。

デメリット: 高い資金調達要件;全体的な経済と市場状況への依存。

5. 社会的住宅

社会的住宅は、低所得世帯や脆弱な家族を収容するために設計された物件や住宅複合体で構成されています。地方自治体の住宅不足や社会経済的問題が増加する中、社会的住宅の建設と投資は重要です。

これらの住宅物件は、政府機関が仲介する長期リース契約に結び付けられた低価格の賃貸物件を提供します。この投資は、必要としている家族や個人に手頃な生活条件と価格を提供するという倫理的な側面も持っています。

メリット: 安定した長期リターン;政府の支援;増加する社会的需要;ポジティブな倫理的・社会的影響。

デメリット: 規制の変化;限られた価格上昇;予期せぬ離職率とメンテナンスリスク。

6. 不動産投資信託(REITs)

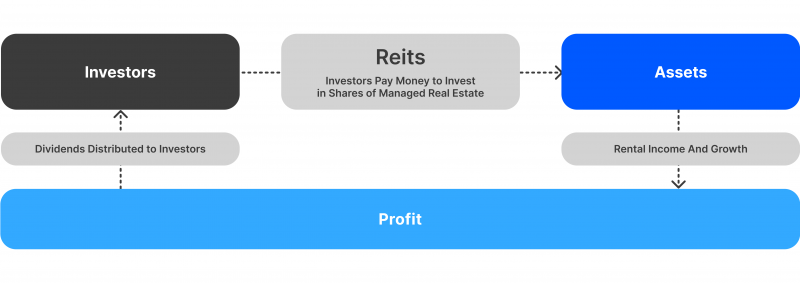

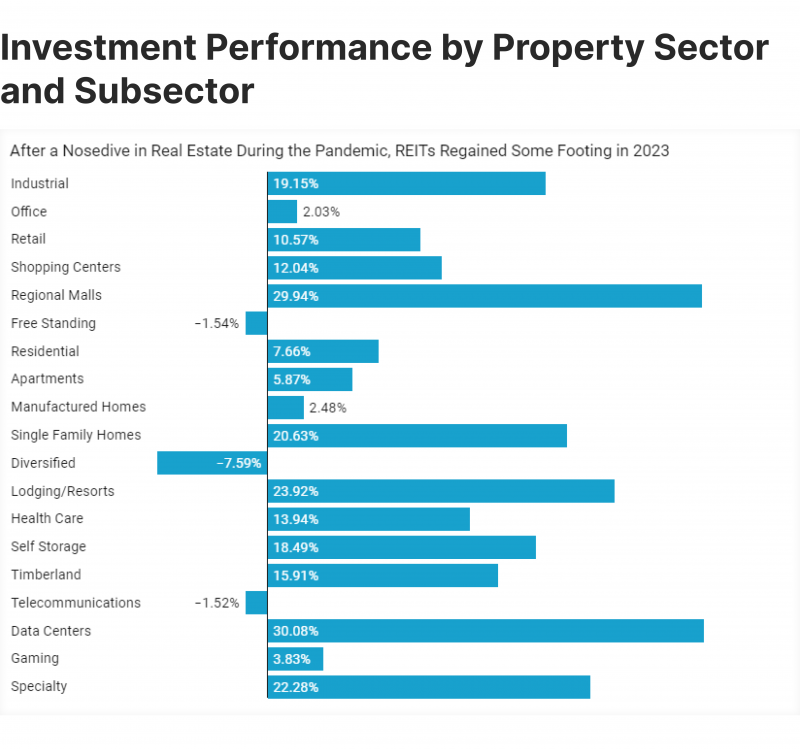

REITsは、ミューチュアルファンドやマネーマーケットに似ていますが、不動産投資家向けです。REITsは、二次市場で株式として提供されるさまざまな不動産投資を持つ企業です。

投資家はREITの株式を購入し、投資額に比例して価格が上昇するにつれて収益を得ることができます。REITプロバイダーは、異なる成長率と価格を持つさまざまなカテゴリーやセクターでの機会を提供します。

REIT投資は、実際に所有せず、その物理的または価値の状態を心配することなく不動産へのアクセスを提供する、最も一般的な低リスク戦略の一つです。

メリット: ポートフォリオの多様化;配当の受け取り;法人税なし;メンテナンス、テナント、リース契約に関する手間が少ない。

デメリット: 金利変動の影響を受ける;高い管理手数料;流動性の問題。

7. 学生向け特別宿泊施設

PBSAsは、学生のニーズに合った個人および共有エリアや設備を備えた物件です。投資家は学生向け住宅ユニットや寮を所有・賃貸し、特に国際的な大学生が多い地域で増加する需要から利益を得ることができます。

この傾向は、ヨーロッパで増加する学生住宅問題の光でますます重要になっています。需要が各国が提供する供給を上回っているからです。

メリット: 高い需要;テナント審査の必要性が少ない;高い価格;政府の支援。

デメリット: 季節性;賃貸物件の価値上昇が限られている。

8. オフプラン物件

オフプラン物件は、計画または建設段階にある物件です。これらのユニットは通常、低価格であり、長年にわたって重要な投資収益率を提供します。

投資家は、場所、設備、将来の価値、都市計画の観点で最も高い可能性を持つ物件を特定するため、建設中の物件に投資する際には注意が必要です。さらに、不動産プロジェクトは、納期や収益性に影響を与える経済的混乱に直面する可能性があります。

メリット: 市場価格以下;高い需要;大幅な資本増価の可能性;固定支払いプラン。

デメリット: 大きな遅延や中断のリスク;利益を実現するために必要な時間が長い。

9. 不動産クラウドファンディング

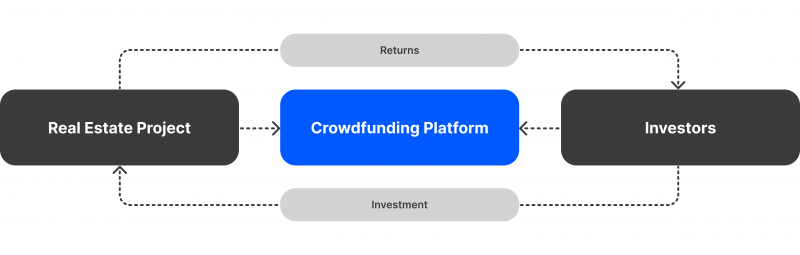

不動産投資におけるクラウドファンディングは、複数の投資家が資金を一つのプールに集め、それをクラウドファンディングプラットフォームを通じて不動産に投資することを意味します。

プールされた資金は、お互いを知っている投資家のコミュニティから、またはオンラインの不動産クラウドファンディングプラットフォームを通じて投資する遠隔地の投資家からのものかもしれません。

仲介者(プラットフォーム)は、資金がどのように投資されるかを制御し、初期投資を成長させるために最も適した方法で不動産を管理します。各参加者は、自分の出資に基づいて利益を受け取ります。

メリット: 不動産のメンテナンスと管理が不要;低い参入障壁;コスト効率。

デメリット: 資産に対する制御が限定的;投機的な成長の可能性;プラットフォームのパフォーマンスへの依存。

10. ハウスハッキング

ハウスハッキングは、住宅ローンの支払いを減らしながら、不動産に住み、投資する現代的な戦術です。ハウスハッキングを使用して、投資家は家を購入し、その一部に住み、他の部分を賃貸に出します。

この方法で、投資家は自分の居住スペースを所有し、住宅ローンの一部をカバーする家賃収入を得ることで、住宅スペースを効率的に活用します。

ハウスハッキングは、オーナーとテナントが快適に生活できる広い住宅ユニットやデュプレックスでより効率的に行われます。時間の経過とともに、投資家は物件の価値が大幅に上昇した場合、全体を賃貸または販売するなどの不動産投資の出口戦略を展開できます。

メリット: 安定したキャッシュフロー;より良い資金調達条件;住宅ローンの支払いを削減;テナント審査へのアクセス。

デメリット: 高いメンテナンス負担;プライバシーの制限。

不動産投資をどのように管理しますか?

不動産ビジネスを所有することは、シンプルなアプローチです。しかし、何年にもわたってお金を増やすことができる適切な可能性を見つけることが課題です。実践的なアプローチを使用するか、ブローカーと協力するかのどちらかです。

直接関与

プロの投資家がポートフォリオや資金を管理する一つの方法は、自ら物件を探し、投資することです。このアプローチには、業界の専門家とのつながりや、主要な企業やコンサルタントのネットワークが必要です。

さらに、直接投資は、追加の管理およびサービス手数料を請求する仲介業者の必要性を排除します。

しかし、投資家は有利な機会を見つけるために、市場の機会やトレンドを見つける高度な知識と経験を獲得する必要があります。

ブローカーを通じて

不動産に投資するもう一つの方法は、あなたのニーズや要件に合ったブローカー企業を見つけることです。ブローカーは幅広い市場知識と洞察を提供し、意思決定プロセスを支援し、最も収益性の高い資産に投資することを保証します。

しかし、エージェントのコミッションはあなたの収益性に大きく影響する可能性があります。不動産ブローカーは通常、初期投資の一定割合を請求し、それにより高価な投資のみを提供するように動機付けられます。

結論

不動産は、長期的な資産への投資から安定したリターンを提供します。住宅用および商業用不動産は、時間とともに長寿命と価値の上昇で知られています。しかし、あなたの不動産投資戦略を慎重に検討し、あなたの予算と要件に合ったものを実行する必要があります。

あなたのお金を増やし、ポートフォリオを多様化するための低リスク、低コスト/高リターン、短期および長期の機会を含む、多くの不動産投資戦略を見つけることができます。

よくある質問

初心者にとって最良の不動産投資戦略は何ですか?

REITへの投資は、新しい投資家が不動産市場から利益を得るための最良の方法です。REIT投資は、不動産を所有・開発する企業の株式を所有することを伴います。これは、住宅の状態、メンテナンス、テナントに対処することを避けるための初心者にとってより良いアプローチです。

最も利益の高い不動産投資の種類は何ですか?

商業用不動産投資は、その広いスペースと長期リース契約により、最高の収益を提供します。商業用物件は、小売業者、店舗、倉庫、ショールーム、オフィスなどの企業に何年にもわたって提供されます。

不動産投資は金融市場よりも良いですか?

それはあなたの目標と予算によります。不動産への投資は高い初期投資を必要とし、何年にもわたって長期的なリターンを提供します。一部の資産は初期投資から数年後にしか収益を生み出し始めないことに留意すべきです。

おすすめの記事

最近のニュース