O que é uma obrigação?

O mercado de negociação eletrónica está a passar por um desenvolvimento e transformação rápidos devido à emergência do mercado de criptomoedas, que permitiu utilizar todas as vantagens dos registos de distribuição para multiplicar o capital. No entanto, apesar disto, os instrumentos clássicos de negociação incluídos na negociação de ações ainda têm uma procura elevada, particularmente no que diz respeito ao equilíbrio entre a rentabilidade e o risco. Um desses instrumentos são as Obrigações.

Este artigo esclarecerá o que são as Obrigações e como é que funcionam. Também aprenderá em que é que as Obrigações diferem das ações, além do processo para as comprar e vender.

Principais considerações

- As obrigações são valores mobiliários que dão direito ao titular de receber um rendimento predeterminado numa altura específica.

- A principal diferença entre as Obrigações e as ações é que estas proporcionam um rendimento estável sob a forma de juros (cupões), enquanto a última dá um rendimento incerto devido à venda com dividendos.

- As obrigações podem ser compradas no mercado de ações no âmbito de uma colocação primária ou secundária.

O que é uma obrigação em termos simples?

Uma Obrigação é a emissão de um valor mobiliário que certifica o direito do seu titular receber o seu valor nominal ou outra propriedade equivalente do emissor da Obrigação dentro do período de tempo estipulado pelo mesmo. A Obrigação também pode certificar o direito do seu titular em receber o juro no valor nominal da Obrigação ou outros direitos de propriedade estipulados pelo mesmo. O rendimento da Obrigação é o juro e (ou) desconto.

Uma Obrigação é um certificado de empréstimo que tem uma data de maturidade final. O rendimento da obrigação é pago (rendimento de juros) ou resgatado (rendimento de desconto) preferencialmente antes da receita das participações sob a forma de dividendos. O rendimento da obrigação também assume precedente sobre outras obrigações (ex. quando uma empresa de capital aberto é liquidada, o dinheiro após os empréstimos é repago primeiro aos titulares das obrigações e apenas depois aos acionistas). Mas as Obrigações não dão o direito a participar na gestão da empresa de capital aberto.

Uma ampla gama de recursos de classificação determina cada tipo de Obrigação. Entre estas encontra-se a forma de propriedade do emissor, a maturidade, o tipo de propriedade, as formas de circulação, o valor mobiliário com ativos, o método de obter rendimento e a regulação da maturidade. Ao mesmo tempo, crê-se que a principal característica das Obrigações baseia-se no rendimento, o qual pode ser um desconto ou juro.

As Obrigações a Desconto são colocadas pelo emissor a um preço abaixo do seu valor nominal e são resgatadas ao valor nominal. Neste caso, o rendimento do investidor na Obrigação será a desconto – a diferença entre o preço de compra da Obrigação e o valor nominal da Obrigação pago pelo emissor aquando da maturidade da Obrigação.

As Obrigações a juros são colocadas pelo emissor, como regra, ao valor nominal e são resgatadas ao valor nominal. O rendimento dessa Obrigação será juro, que pode ser quer constante quanto variável, pago periodicamente (mensalmente, trimestralmente, anualmente etc.) e quando a Obrigação é resgatada. A quantia do rendimento ou o procedimento para o determinar, incluindo a quantia de rendimento para cada período de juro, no caso de estabelecer um rendimento pago periodicamente, é determinado pelo emissor e refletido na decisão para emitir Obrigações e o prospeto da emissão.

As obrigações têm a classificação mais abrangente entre os intrumentos de negociação, que inclui mais de dez características.

Como funcionam as obrigações?

Hoje, as Obrigações permanecem uma ferramenta popular para atividades de investimento, principalmente devido à taxa elevada de rendimento dos juros, imutáveis durante a circulação da emisão da Obrigação. Por outro lado, as Obrigações são um instrumento financeiro estrutural, um indicador importante de qual é o preço de mercado atual, o valor do qual afeta diretamente o grau de interesse dos investidores em comprá-los.

Explore insights mais profundos do setor

Aprenda com especialistas que moldam o futuro dos serviços financeiros — obtenha as estratégias e tendências mais recentes.

A determinação do preço de mercado atual de um valor mobiliário pode basear-se na aplicação de métodos dinâmicos, em particular, o método NPV – valor líquido presente (capitalização de rendimento), segundo o qual o valor de qualquer ativo financeiro é apresentado como o valor presente (atual) de pagamentos futuros derivados da sua utilização. A utilização do método de capitalização do rendimento previsto como um modelo de preço no mercado de valores mobiliários pode ser justificado por instrumentos financeiros com rendimentos nominais garantidos, ex. para Obrigações. A fórmula abaixo designa-se por modelo de preço básico da Obrigação:

Pb = [K/(1+r)t]+H(1+r)T,

onde H – o valor nominal da Obrigação,

K – pagamentos de cupão,

r – taxa de juro anual,

t – prazo até à maturidade,

T – período de circulação da Obrigação.

O significado económico desta fórmula é que o valor atual da Obrigação é igual à soma de todos os pagamentos de juros durante o seu período de circulação e o valor de face, trazido para o momento atual, ex., descontado ao preço do rendimento atual para este tipo de Obrigação. Assume-se que o preço atual do retorno é o mínimo necessário previsto pelos investidores em investimentos sem risco alternativos e o prémio de risco. Por conseguinte, o valor atual de uma Obrigação – prescreve a este o valor ao qual o investidor gostaria de comprá-lo. O fator de desconto é o preço de mercado de retorno, ex., a média dos retornos previstos por alguns investidores (isto determina a razão oferta e procura para uma determinada Obrigação), de seguida, o valor atual da Obrigação pode ser consultado segundo o preço de mercado.

Uma Obrigação pode gerar rendimento devido à mudança no valor da Obrigação desde a altura em que é comprada até quando é vendida. A diferença entre o preço de compra da Obrigação e o preço ao qual o investidor vende a Obrigação representa um aumento no capital investido pelo investidor numa Obrigação em particular. Este tipo de rendimento é gerado, principalmente, pelas Obrigações adquiridas a um preço abaixo do valor de face, ex., com um desconto. Quando vende Obrigações com um desconto, um ponto essencial para o emissor é determinar o preço de venda da Obrigação. Por outras palavras, a que preço a Obrigação deve ser vendida hoje se a quantia a ser recebida no futuro (valor de face) e o preço de retorno subjacente (taxa de refinanciamento) são conhecidos. O cálculo deste preço designa-se por desconto e o preço em si é o valor presente da quantia de dinheiro futura.

Diferença entre obrigações e ações

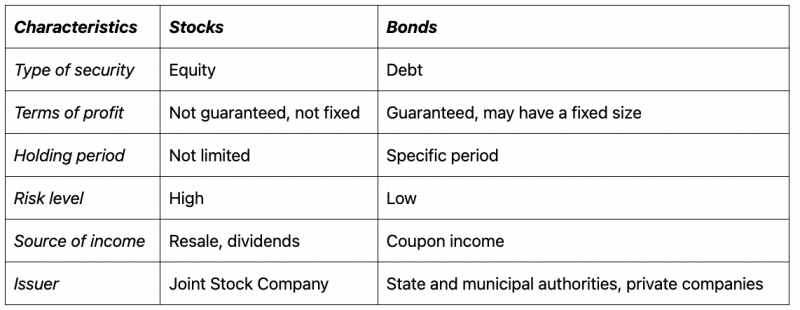

As ações e as obrigações formam a espinha dorsal do mercado bolsista, representando alguns dos instrumentos de investimento mais populares entre investidores privados e institucionais. As ações são emitidas por uma empresa de capital aberto na sua incorporação e é um certificado da contribuição de uma ação em particular no capital acionista da empresa. Uma obrigação é uma obrigação de dívida sob a qual o emissor tem de repagar a quantia especificada da Obrigação ao seu titular dentro de um período especificado. Estes tipos de ativos de negociação têm muitas diferenças significativas, determinando as suas propriedadesúnicas no enquadramento das atividades de investimento.

Tipo de valor mobiliário

As ações são um instrumento financeiro que permite que o investidor detenha uma participação na empresa, que lhe dá o direito de receber uma determinada percentagem dos lucros sob a forma de dividendos, a quantia dos quais é habitualmente definida pelo conselho de diretores da empresa. Como consequência, as ações são um tipo de bens mobiliários de participação. Por outro lado, as Obrigações são uma dívida financeira que envolve o emissor pagar uma quantia que se tornou numa garantia para o investidor receber o juro sobre a utilização do seu dinheiro. Este aspeto é a diferença mais essencial entre os ativos financeiros supracitados.

Termos do lucro

Ao investir em ações, independentemente do seu tipo, o investidor não tem garantias de rentabilidade e não pode contar no lucro porque a natureza deste instrumento de negociação tem uma natureza cíclica cujo valor financeiro, bem como o seu valor de mercado, baseia-se em vários fatores que formam as condições para a sua compra ou venda. Neste caso, apenas deter deter ações dá ao investidor o direito de contar com lucro sob a forma de dividendos, caso fornecidos. No caso das Obrigações, o rendimento da sua compra é conhecido de antemão sob a forma de pagamento de cupão e é calculado baseado em condições individuais, incluindo a quantia investida, o termo do investimento etc. No entanto, há uma exceção aqui, sob a qual o investidor não receberá o rendimento da compra das Obrigações na eventualidade de falência/liquidação da empresa do emissor.

Período de retenção

As ações podem ser consideradas como intrumento financeiro livre sem maturidade (venda). Uma vez adquiridas, estas podem ser indefinidamente armazenadas na conta de depósito da corretora, cujos serviços são utilizados pelo investidor e pode ser vendida a qualquer altura segundo a sua própria vontade e seguindo a sua estratégia de negociação. A propriedade das Orbigações implica um período específico dentro do qual têm de ser resgatadas. Há Obrigações de curto prazo (resgate até 1 ano), Obrigações de médio prazo (resgate até 5 anos) e Obrigações a longo prazo (resgate até 5 anos e posterior).

Deve ser frisado que as Obrigações não têm de ser detidas numa carteira de investimento até à maturidade. caso venda uma Obrigação entre pagamentos de cupão, o vendedor receberá do próximo proprietário o rendimento acumulado do cupão – parte do cupão – em proporção com cada dia de propriedade.

Nível de risco

A natureza de qualquer mercado financeiro implica um equilíbrio entre os retornos e os riscos do investimento. Esta provisão é a base da lei, que declara que o risco aumenta proporcionalmente ao retorno e vice-versa. Neste sentido, as ações devem ser consideradas como um instrumento financeiro com uma razão média de risco para lucro e, de um modo geral, devido à disponibilidade da opção para usar a negociação da margem, a essência da qual é utilizar fundos emprestados de uma bolsa (ou de uma corretora) para multiplicar o lucro. As obrigações, por sua vez, são um instrumento de negociação de baixo risco que não envolve a utilização da alavancagem para negociar e, consequentemente, não representa riscos de liquidação da posição na eventualidade de uma estratégia de negociação incorreta.

Fonte de rendimento

Relativamente aos retornos, as ações podem ser uma prioridade para muitos investidores porque fornecem oportunidades mais flexíveis para a valorização do capital. Conforme mencionámos acima, deter uma ação permite que um investidor realize um lucro que, por outro lado, é expresso como a diferença entre o preço de compra ou de venda (ou o preço de venda e o preço de compra se estivermos a falar em negociação a descoberto) e, por outro lado, a quantia dos dividendos, o tempo e a quantia da qual é determinada individualmente por cada empresa de capital aberto. As Obrigações só fornecem rendimento sob a forma de cupões, que são o juro acumulado no valor nominal das Obrigações dentro de um determinado período.

Emissor

Se a emissão das ações for executada apenas dentro do enquadramento da empresa de capital aberto relevante, as Obrigações também podem ser emitidas por entidades com outra forma organizacional e legal, incluindo entidades governamentais e municipais, empresas privadas etc. Ao mesmo tempo, os termos da emissão da Obrigação diferirão consoante a forma de gestão e um série de outros fatores.

Como comprar e vender obrigações?

Por falar em implementação de transações financeiras com Obrigações (compra e venda), deve ser observado que é de certa forma semelhante ao mercado bolsista, particularmente em termos de compra. Este processo pode ser executado em diferentes condições, nomeadamente, durante a colocação primária ou secundária das Obrigações. Consideremos cada uma delas mais detalhadamente.

Descubra as ferramentas que impulsionam mais de 500 corretoras

Explore nosso ecossistema completo — da liquidez ao CRM até a infraestrutura de negociação.

Colocação primária

Uma oferta primária é um processo em que o emissor em si vende as Obrigações imediatamente após estas serem emitidas. A corretora ou emissor recolhe propostas de investidores e, de seguida, distribui toda a emissão de valores mobiliários para estes. O preço da obrigação é igual ao valor nominal e o rendimento é o rendimento do cupão.

Os investidores, ao adquirirem Obrigações na oferta inicial, financiam os emissores. Em termos legais, um acordo de empréstimo é celebrado ao colocar as Obrigações. O documento que assegura os direitos sob as Obrigações (decisão sobre a emissão etc.) especifica o direito do seu titular receber, dentro do tempo estipulado por este, do emissor, o valor nominal ou outro bem equivalente.

O processo de compra das Obrigações à oferta inicial é bastante simples e, para começar, envolve enviar uma ordem de compra através de um terminal ou aplicação especificando o volume de compra. Aqui, deve ser tido em consideração que as Obrigações devem ser colocadas por assinatura pública e, antes da compra, precisa de saber por quanto tempo o livro de ordens ficará aberto (habitualmente, de algumas horas a alguns dias, em raros casos – até um mês).

Se a corretora utilizada pelo próprio investidor participar na oferta da Obrigação, provavelmente não haverá quaisquer problemas com a apresentação de uma candidatura. Caso contrário, o investidor deve enviar uma instrução à corretora para realizar uma oferta ao organizador da oferta em seu nome. No entanto, nem todas as corretoras fornecem essa oportunidade. A recusa de elaborar uma oferta para outro participante no mercado (muito provavelmente um concorrente) é uma história bastante típica.

Colocação secundária

A colocação secundária é o processo de vender Obrigações anteriormente emitidas na bolsa. Numa oferta secundária, as Obrigações não são compradas do emissor, mas de outros investidores. Por conseguinte, o preço da Obrigação pode diferir do valor nominal, bem como o rendimento. Este método de comprar Obrigações pode ter as suas respetivas subtilezas em termos de aquisição devido ao facto de que se baseia na compra de valores mobiliários de outros investidores.

Quanto ao processo de venda, em ambos os métodos de compra será igual e incluirá a fase de colocar uma ordem para vender na corretora com uma quantia de venda predeterminada. Esta operação também é executada dentro do terminal ou da aplicação de negociação.

Conclusão

As obrigações, apesar da emergência de novos mercados financeiros, juntamente com as ações permanecem uma classe de negociação de ativos clássica e testada pelo tempo, o que garante um rendimento estável e baixos riscos, sendo o rácio ideal de potencial de negociação para muitas categorias de investidores, particularmente para os iniciantes que estão apenas a dar os primeiros passos no campo do investimento em instrumentos do mercado bolsista.

Artigos recomendados

Notícias Recentes