Fluxo de Caixa Livre (FCL): O que Mede & Fórmula de Cálculo

Para investidores, profissionais financeiros e proprietários de empresas, avaliar a saúde financeira de uma empresa requer mais do que apenas olhar para métricas tradicionais como o lucro líquido. Uma abordagem mais perspicaz é examinar o caixa que uma empresa gera após cobrir suas despesas, que pode ser usado para crescimento, dividendos ou redução de dívida. Essa medida essencial de força financeira é conhecida como Fluxo de Caixa Livre (FCL).

Este artigo explora o Fluxo de Caixa Livre, por que ele é importante, a fórmula de cálculo do FCL e como os investidores podem usá-lo na prática.

Principais Pontos

- O FCL está intimamente ligado ao valor para os acionistas, pois fornece fundos para dividendos, recompra de ações e investimentos em crescimento.

- A Taxa de Conversão do FCL mede a eficiência com que uma empresa transforma o lucro líquido em fluxo de caixa, destacando a qualidade dos ganhos.

- O FCL positivo indica forte saúde financeira, enquanto o FCL negativo pode sinalizar investimentos estratégicos para crescimento futuro, especialmente em setores de capital intensivo.

O que é Fluxo de Caixa Livre?

O Fluxo de Caixa Livre (FCL) é o dinheiro que um negócio gera de suas atividades comerciais normais após deduzir as despesas necessárias para manter ou expandir sua base de ativos.

Em termos simples, é o dinheiro que sobra após cobrir custos como novos equipamentos, edifícios ou outros investimentos. Esse dinheiro restante pode ser usado para pagar dividendos, recomprar ações ou financiar novas iniciativas.

Este conceito ganhou força na década de 1980, quando os investidores começaram a olhar além dos lucros contábeis para medidas baseadas em caixa para avaliar a estabilidade financeira. O FCL está enraizado na demonstração de fluxos de caixa, um documento vital que divulga as entradas e saídas de caixa de uma empresa.

Por que o Fluxo de Caixa Livre é Importante

O Fluxo de Caixa Livre oferece uma visão clara do dinheiro disponível para gastos discricionários. É considerado um indicador mais preciso de força financeira do que o lucro líquido.

Os investidores consideram o FCL uma métrica valiosa da capacidade de uma empresa em gerar lucros em dinheiro. Um FCL consistentemente positivo sugere que a empresa não está apenas ganhando dinheiro, mas também convertendo seus ganhos em dinheiro de forma eficiente, o que é vital para sustentar o crescimento ou superar recessões financeiras.

Por exemplo, de acordo com o Motley Fool, empresas com margens de Fluxo de Caixa Livre mais altas mostram melhor desempenho no preço das ações no longo prazo em comparação com aquelas com rendimentos mais baixos.

Ligação com o Valor para o Acionista

O FCL está diretamente ligado ao valor para o acionista, pois determina os fundos disponíveis para dividendos, recompra de ações e iniciativas de crescimento. Empresas com alto FCL frequentemente recompensam os acionistas com pagamentos regulares de dividendos.

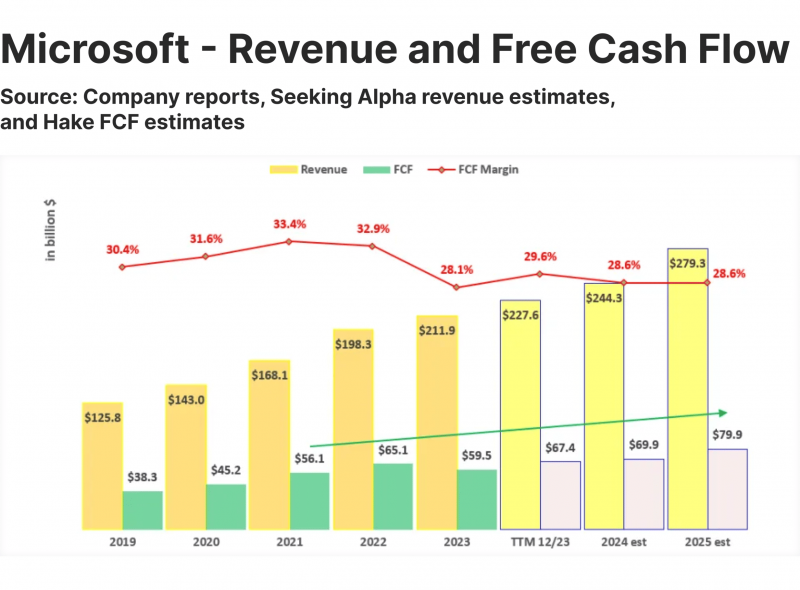

Tome a Microsoft como exemplo. No quarto trimestre fiscal de 2024, a Microsoft gerou US$ 23,3 bilhões em Fluxo de Caixa Livre, o que representou 36% de sua receita de US$ 64,73 bilhões para o trimestre. Este forte FCL foi alcançado apesar de um aumento de 27% nos gastos de capital em iniciativas de IA. Ao longo de 12 meses, o Fluxo de Caixa Livre da Microsoft atingiu US$ 74 bilhões, ou 30,2% de sua receita anual.

Analistas em Wall Street preveem que o FCL da Microsoft pode atingir em média US$ 92 bilhões até 2025, já que se espera que as receitas cresçam. Com este crescimento projetado, o valor de mercado da empresa poderia aumentar em quase 22%, elevando o preço das ações para cerca de US$ 495 por ação.

Isso destaca como o aumento do Fluxo de Caixa Livre não apenas permite que a Microsoft financie dividendos e investimentos, mas também sinaliza potencial crescimento no preço das ações, fazendo do FCL uma métrica chave para avaliar o valor para o acionista.

Uso para Gestores da Empresa

Para os gestores, o FCL fornece insights sobre a eficiência operacional e a alocação de capital da empresa. Por exemplo, se o Fluxo de Caixa Livre de uma empresa está diminuindo devido a altos gastos de CapEx, pode ser um sinal de que a empresa está agressivamente reinvestindo em crescimento.

Componentes do Fluxo de Caixa Livre

O Fluxo de Caixa Livre é composto por dois elementos principais:

Tem dúvidas sobre a configuração da sua corretora?

Nossa equipe está aqui para orientá-lo — esteja você começando ou expandindo.

Fluxo de Caixa Operacional (FCO)

O FCO representa o dinheiro gerado a partir das atividades comerciais regulares, excluindo despesas não operacionais. Reflete o dinheiro que entra e sai das atividades principais de uma empresa, como vendas, serviços e despesas. Por exemplo, se uma cadeia de varejo gera US$ 200 milhões em receita e incorre em US$ 150 milhões em despesas operacionais (salários, aluguel, etc.), seu FCO é de US$ 50 milhões.

Despesas de Capital (CapEx)

O CapEx refere-se a fundos utilizados por uma empresa para adquirir ou atualizar ativos físicos como propriedades, edifícios ou equipamentos. Empresas que investem fortemente em CapEx, como empresas de utilidades ou fabricantes, frequentemente relatam FCL mais baixo temporariamente, mas esperam retornos mais altos no futuro. Por exemplo, em 2024, a Tesla prometeu atingir um CapEx de US$ 11 bilhões a partir de US$ 9 bilhões em 2023, refletindo seu compromisso em ampliar a capacidade de produção.

Alterações no Capital de Giro

Em alguns casos, alterações no capital de giro podem afetar os cálculos do Fluxo de Caixa Livre. O capital de giro é a diferença entre os ativos e passivos de uma corporação. Se um negócio aumenta seu inventário ou estende mais crédito aos clientes, ele imobiliza dinheiro, reduzindo o FCL.

Como Calcular o Fluxo de Caixa Livre?

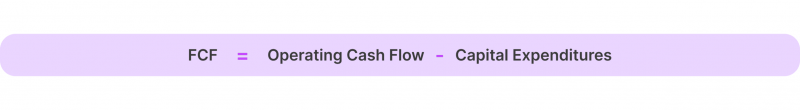

A fórmula básica do Fluxo de Caixa Livre é a seguinte:

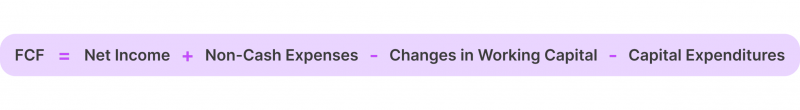

No entanto, uma equação detalhada do Fluxo de Caixa Livre incorpora o lucro líquido e as alterações no capital de giro:

Exemplo Passo a Passo

Suponha que a Empresa X reportou os seguintes números para o ano fiscal:

- Lucro Líquido: US$ 150 milhões

- Despesas Não Monetárias: US$ 20 milhões

- Alterações no Capital de Giro: US$ 10 milhões

- CapEx: US$ 30 milhões

Passo 1: Calcular o Fluxo de Caixa Operacional

FCO = Lucro Líquido + Despesas Não Monetárias – Alterações no Capital de Giro = 150 + 20 – 10 = 160 milhões

Passo 2: Calcular o FCL

FCL = FCO − CapEx = 160 − 30 = 130 milhões

Passo Bônus: Você pode calcular o FCL usando a fórmula detalhada:

FCL = 150 + 20 − 10 − 30 = 130 milhões

Assim, o Fluxo de Caixa Livre da Empresa X é de US$ 130 milhões, indicando que ela tem fluxo de caixa suficiente após as despesas necessárias para financiar mais crescimento ou recompensar os acionistas.

O que é Conversão de FCL?

A Conversão de Fluxo de Caixa Livre é uma razão que avalia quão bem um negócio converte seu lucro líquido em fluxo de caixa real. É um indicador importante da qualidade dos ganhos e da eficiência de caixa.

Essa razão é calculada como:

Exemplo Passo a Passo

Continuando o exemplo anterior:

- Lucro Líquido: US$ 150 milhões

- Fluxo de Caixa Livre (FCL): US$ 130 milhões

Taxa de Conversão de FCL = 130 / 150 = 0,87

Neste caso, a Taxa de Conversão do Fluxo de Caixa Livre (FCF) da Empresa X é de 0,87, indicando que 87% de sua receita líquida está sendo convertida em dinheiro real. Uma taxa abaixo de 1,0 sugere que alguns lucros não estão se traduzindo em fluxo de caixa, possivelmente devido a fatores como mudanças no capital de giro ou despesas não monetárias. Uma taxa de conversão mais alta indicaria maior eficiência no fluxo de caixa e uma gestão financeira mais saudável.

Tipos de Fluxo de Caixa Livre

Existem dois tipos principais de FCL:

Fluxo de Caixa Livre para a Firma (FCLF)

O FCLF mostra o fluxo de caixa livre de uma empresa tanto para seus credores quanto para seus acionistas. É especialmente útil para avaliação, pois reflete o fluxo de caixa que a empresa gera antes de pagar juros sobre a dívida. O FCLF é frequentemente usado em modelos de avaliação por fluxo de caixa descontado (FCD).

Fluxo de Caixa Livre para o Patrimônio Líquido (FCLP)

O FCLP mede o dinheiro disponível para os acionistas após deduzir despesas, pagamentos de dívidas e CapEx. Representa o dinheiro que uma empresa poderia pagar aos acionistas na forma de dividendos. Por exemplo, se uma empresa tem um FCLP alto, ela tem um potencial maior para pagar dividendos generosos ou realizar recompra de ações.

Como Interpretar o Fluxo de Caixa Livre

Analisar o FCL pode ser benéfico tanto para os acionistas quanto para observadores da indústria.

Positivo vs. Negativo

O FCL positivo indica que a empresa gera mais dinheiro do que precisa para financiar operações e investimentos, sinalizando força financeira. Por exemplo, analistas preveem que o Fluxo de Caixa Livre da Apple alcance US$ 124,9 bilhões em 2025, significativamente maior do que seu lucro líquido projetado de US$ 114,4 bilhões, o que a torna uma ação atraente para investidores.

Descubra as ferramentas que impulsionam mais de 500 corretoras

Explore nosso ecossistema completo — da liquidez ao CRM até a infraestrutura de negociação.

Uma razão para o forte FCL da Apple é que ela não gasta muito para integrar IA em seus produtos, ao contrário de alguns concorrentes. Seus gastos de capital devem crescer moderadamente, atingindo pouco mais de US$ 10 bilhões no próximo ano. A combinação de CapEx controlado e alto FCL ressalta a alocação eficaz de capital e a eficiência operacional da Apple.

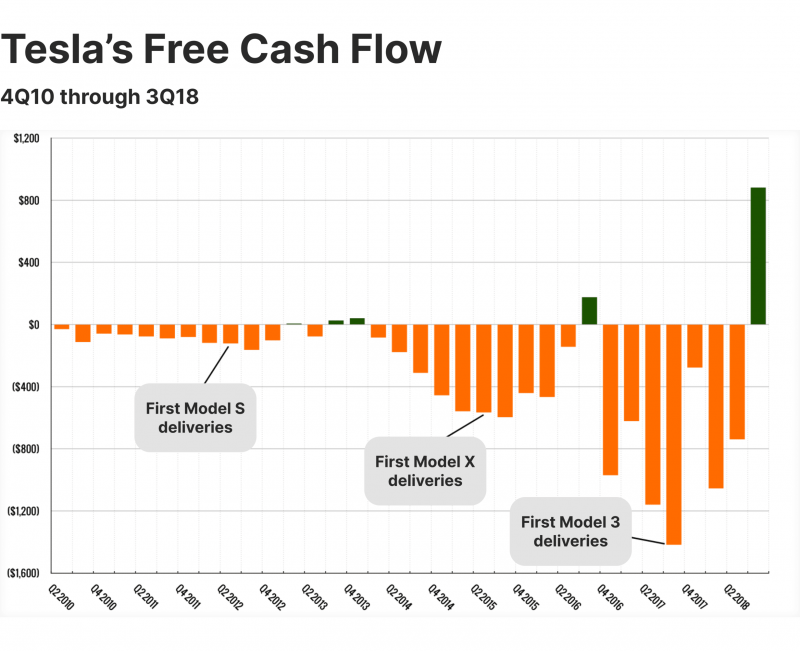

Ao mesmo tempo, o FCL negativo nem sempre é um sinal de alerta. Mostra que a empresa está fazendo investimentos significativos em crescimento futuro. Startups ou empresas de tecnologia frequentemente mostram FCL negativo em seus estágios iniciais devido a pesados investimentos em pesquisa e desenvolvimento.

Em seus primeiros anos, a Tesla consistentemente relatou FCL negativo, pois investiu pesadamente em escalar a produção, construir novas fábricas e avançar na tecnologia de baterias.

Sinais de Alerta

Um declínio persistente no FCL ou grandes discrepâncias entre o lucro líquido e o FCL podem indicar problemas. Se o lucro líquido de uma empresa é consistentemente positivo, mas o FCL é negativo, pode sugerir que a empresa está lutando com a gestão de caixa ou tomando decisões de investimento imprudentes.

Aplicações no Mundo Real

Investidores proeminentes como Warren Buffett enfatizam a importância do FCL na avaliação de empresas. O investimento de Buffett na Coca-Cola no final dos anos 1980 foi amplamente influenciado pela capacidade da empresa de gerar FCL estável, o que levou a um crescimento consistente dos dividendos.

A Amazon é um excelente exemplo de uma empresa que gerenciou seu Fluxo de Caixa Livre de forma eficaz. No início dos anos 2000, a Amazon reinvestiu seu FCL na expansão de infraestrutura e tecnologia, permitindo que ela escalasse exponencialmente. Em 2022, a Amazon gerou um FCL de aproximadamente US$ 26 bilhões, reforçando sua dominância no mercado.

Conclusão

O Fluxo de Caixa Livre oferece insights sobre as capacidades de geração de caixa de uma empresa além das medidas tradicionais de lucro. Embora o FCL positivo normalmente sinalize força financeira, é essencial levar em conta a estratégia da empresa e as especificidades da indústria.

Seja você um investidor experiente ou um analista financeiro em ascensão, incorporar a análise do FCL em suas avaliações financeiras pode levar a uma tomada de decisão mais abrangente e estratégica.

Aviso Legal: As informações fornecidas neste artigo são apenas para fins educacionais e informativos. Não se destina a ser aconselhamento financeiro ou de investimento.