Explicar a diferença entre taxas de câmbio fixas e flutuantes

Investidores, comerciantes e até mesmo economias de nações inteiras dependem muito da direção da troca de moeda, tornando as taxas de conversão de moeda indicadores significativos para todos os envolvidos. Neste artigo, vamos explorar as taxas de câmbio e seus tipos.

Principais conclusões

- A taxa de câmbio é o valor da moeda de um país expresso numa outra moeda.

- A taxa de câmbio autocorrecta depende dos níveis de compra/venda.

- Uma autoridade monetária estabelece o curso fixo da conversão.

- Os governos dos países combinam frequentemente elementos de ambos os tipos nas suas políticas monetárias.

O que significam as taxas de câmbio?

A moeda é a unidade monetária oficial de um Estado. A taxa de câmbio é o preço da moeda de um país expresso na moeda de outro país.

A taxa de conversão da moeda pode ser determinada por lei (ou seja, fixada pelo Estado) ou formada apenas sob a influência do estado do mercado, dependendo da procura de moeda e da sua oferta no mercado cambial.

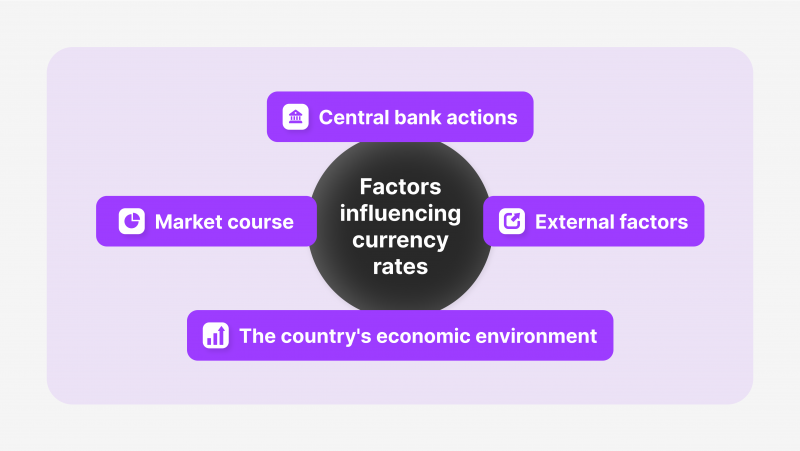

O curso da troca de moeda pode ser influenciado por muitos aspectos, entre os quais os seguintes:

- Acções dos bancos centrais – Um banco central pode controlar o curso de câmbio da moeda nacional de uma forma ou de outra. O regulador pode efetuar intervenções monetárias, realizar várias operações de transação com as suas reservas e títulos do Estado, ou alterar a taxa de juro.

- O curso no mercado – O valor comercial de uma moeda depende da quantidade de pessoas que a querem utilizar e da quantidade de moeda disponível.

- A conjuntura económica do país – A taxa de câmbio reflecte o estado da economia nacional, a dinâmica da produção, os volumes de exportação e importação de bens, os fluxos de entrada e saída de capitais, os volumes de investimento, os factores socioeconómicos, etc.

- Factores externos – A taxa de câmbio pode ser significativamente afetada (geralmente de forma negativa) por choques macroeconómicos, como crises económicas e políticas, catástrofes naturais de grande escala ou tensões geopolíticas (guerras, sanções).

Existem dois tipos de taxas de conversão: fixa e flutuante. Vamos discuti-las mais pormenorizadamente.

O que é a taxa de câmbio fixa?

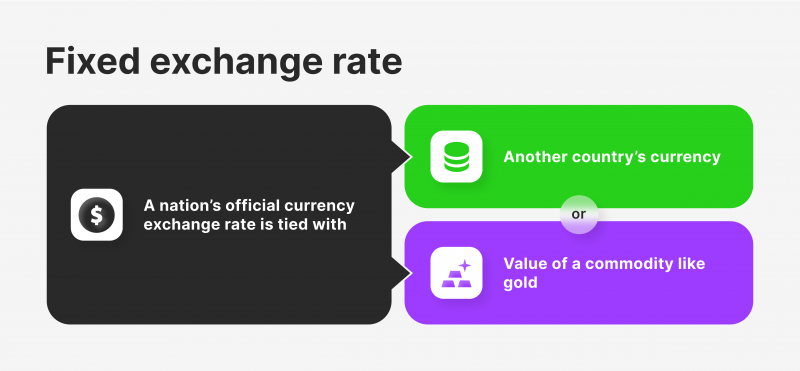

Uma taxa indexada (ou fixa) é um tipo de taxa de conversão. As autoridades financeiras centrais estabelecem uma taxa fixa para o valor das principais moedas, como o dólar americano, a libra esterlina ou o euro. Isto significa que os comerciantes que negoceiam frequentemente com um país com uma taxa de câmbio fixa obterão sempre a mesma taxa e o mesmo valor para o seu dinheiro.

Este tipo de taxa de câmbio é preferido pelos países que procuram uma moeda estável e finanças comerciais previsíveis. No entanto, significa que o valor da sua moeda está ligado à moeda a que está indexada e flutua com ela.

Para reduzir a dependência de uma única moeda fixa, alguns bancos centrais distribuem este risco indexando a sua moeda nacional a várias moedas em percentagens diferentes, por exemplo, 60% ao dólar americano, 30% ao euro e 10% à libra esterlina. Isto torna a moeda nacional menos exposta ao risco de alterações em qualquer outra moeda à qual esteja indexada.

Os governos estabelecem normalmente taxas indexadas para manter a estabilidade da moeda e assegurar transacções financeiras consistentes e previsíveis.

Tem dúvidas sobre a configuração da sua corretora?

Nossa equipe está aqui para orientá-lo — esteja você começando ou expandindo.

Um organismo governamental ou um banco central pode estabelecer uma taxa fixa ou pode basear-se nos preços do ouro.

As taxas de câmbio fixas são estabelecidas pelos bancos centrais ou pelos governos. O seu objetivo é manter o valor da moeda estável. Utilizam um mecanismo de taxas de câmbio para ajustar esta paridade, o que ajuda a normalizar o comércio e a controlar a inflação, garantindo que a paridade da moeda se mantém consistente.

Prós e contras

Assim como uma taxa de conversão flexível, a taxa fixa tem vantagens e desvantagens.

Entre os prós estão os seguintes:

- Sem flutuações de taxas – Uma taxa fixa mantém o poder de compra e elimina as oportunidades de arbitragem, mantendo a moeda constante apesar das oscilações do mercado, assegurando a estabilidade da moeda.

- Inflação estabilizada – Uma taxa de conversão fixa evita a inflação, indexando uma moeda nacional a outra, mantendo os bens e serviços a preços acessíveis e criando uma economia estável.

- Incentiva o investimento – Um sistema de taxas indexadas estimula o investimento, garantindo a estabilidade, evitando alterações nos activos ou nos rendimentos e promovendo o comércio entre Estados, ao facilitar a conversão fácil de dinheiro na moeda desejada, aumentando assim o investimento e o crescimento em ambos os países.

Aqui está uma lista de alguns inconvenientes:

- Manutenção elevada – O banco central deve monitorizar constantemente o mercado e intervir para evitar alterações económicas significativas, uma vez que uma gestão inadequada pode levar a custos substanciais e a crises económicas.

- Menos liberdade para correcções– Se os bancos centrais quiserem ajustar as taxas de juro e estimular a economia, podem não o fazer corretamente devido à falta de liberdade para o fazer.

- Complexidade – Uma taxa indexada perde as características de reequilíbrio e auto-correção de uma taxa flutuante, o que a torna mais complexa.

- grandes reservas obrigatórias – Se a moeda estiver sob tensão e necessitar de apoio, são necessárias reservas significativas.

O que é a taxa de câmbio flutuante?

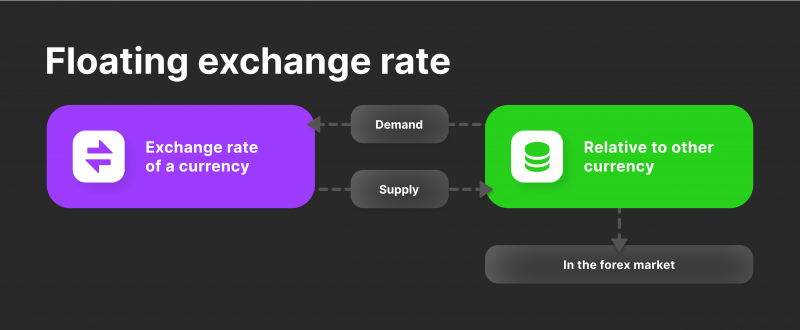

A taxa de câmbio flutuante (por vezes também designada por flexível ou autocorrectiva) caracteriza-se pelo facto de variar de acordo com a oferta e a procura.

Então, neste caso, as taxas de câmbio mudam diariamente? Se muitas pessoas quiserem comprar uma moeda ou se não houver muita moeda disponível, essa moeda específica torna-se mais valiosa do que outras. Quando os indicadores de mercado mudam, a taxa de conversão da moeda também muda.

Simplificando, se não houver muita procura de uma determinada moeda, o seu valor diminui, levando a preços mais elevados dos bens importados de outros países. No entanto, se muitas pessoas quiserem comprar uma moeda, o seu valor aumenta.

A implementação de um sistema flexível num país minimiza a interferência da autoridade central na correção da taxa de câmbio, o que significa que esta deverá autocorrigir-se.

Factores como a inflação, as oscilações das taxas de juro ou os investimentos no estrangeiro podem influenciar a procura e a oferta.

Quando um país recebe muito dinheiro de investidores estrangeiros, o valor de sua moeda sobe porque mais pessoas querem comprá-la. Estes aspectos têm um efeito considerável sobre o valor do câmbio e provocam alterações nos cursos de auto-correção.

Prós e contras

As vantagens e os contras estão associados a um curso de câmbio flutuante.

Aqui estão alguns dos lucros:

- Comércio adaptável– As moedas flexíveis podem ser transaccionadas de forma independente em mercados sem autoridade monetária ou gestão governamental. Isto permite uma negociação mais flexível sem controlo e restrições rigorosas.

- Eficiência do mercado – Uma taxa de câmbio flexível permite investimentos mais flexíveis entre países. Isto aumenta a atratividade do país para os investidores, resultando num impulso para a economia do país e para a produção interna.

- Menores requisitos para fundos reservados – A taxa flexível permite que as autoridades financeiras centrais ou os bancos utilizem fundos em reserva sem necessidade de os deter para equilibrar a taxa de câmbio. Em vez disso, estas reservas podem ser utilizadas para estimular o desenvolvimento económico através da aquisição de bens de capital.

- Cobrimento da inflação – Os Estados com taxas de câmbio flexíveis evitam o problema da inflação das importações que pode resultar de um excedente da balança de pagamentos ou do aumento dos custos das importações.

- Balança de pagamentos (BoP) – As taxas de câmbio auto-correctivas estabilizam a BoP, uma vez que os recursos e o fluxo de caixa são libertados graças à falta de regulamentação.

No entanto, existem também algumas desvantagens das taxas flutuantes:

Descubra as ferramentas que impulsionam mais de 500 corretoras

Explore nosso ecossistema completo — da liquidez ao CRM até a infraestrutura de negociação.

- Risco de volatilidade – As moedas de autocorreção são altamente voláteis devido à sua instabilidade e imprevisibilidade inerentes. Podem diminuir de valor num único dia de negociação e são altamente afectadas por condições de mercado imprevisíveis, incluindo flutuações de oferta e procura.

- Incapacidade de resolver problemas económicos– A taxa de autocorreção pode não resolver os problemas económicos de um país, como o desemprego elevado, a inflação elevada e o baixo PIB, se a moeda se desvalorizar, aumentando a inflação e a procura de produtos de base.

- Desenvolvimento económico limitado – A ausência de um controlo rigoroso das taxas pode dificultar o crescimento e a recuperação económica. A desvalorização monetária, especialmente durante uma inflação elevada, pode causar problemas como dificuldades de exportação e importação, especialmente em países com economias fracas.

- Saída de investimento – As flutuações no curso podem impedir as empresas estrangeiras de investir na economia do país.

Qual é a melhor taxa?

A escolha de uma taxa flutuante ou de uma taxa indexada depende da situação financeira do país.

Uma taxa auto-correctiva pode ser vista como um benefício fiscal quando a economia e a política fiscal são fortes e sólidas. No entanto, o enfraquecimento do sentimento do mercado pode levar à diminuição do valor da moeda.

Esta competição não tem vencedor, pois nenhuma taxa é melhor do que a outra. Um país opta geralmente pelo tipo de taxa que mais lhe convém, resultando frequentemente num modelo híbrido que utiliza elementos de ambos os métodos.

O Fundo Monetário Internacional sugere que um curso de câmbio flutuante indica a maturidade financeira de um país. No entanto, alguns países optam por uma abordagem de flutuação controlada, permitindo que o órgão de direção se envolva no ajustamento da taxa se esta descer demasiado ou subir demasiado.

Conclusão

A taxa de câmbio flutuante move-se em relação aos níveis de compra e venda, enquanto uma autoridade financeira ou governamental estabelece a taxa fixa. Um país escolhe a taxa de câmbio com base no seu sistema económico e nas vantagens de cada tipo. No entanto, os países raramente optam por um único tipo de taxa. Muitas vezes incorporam os elementos de um tipo de curso de câmbio no outro, beneficiando assim de ambas as abordagens.