Время CBDCs. Что произойдет в 2023 году?

Появление технологии CBDC привело к масштабным изменениям не только на уровне национальных финансовых систем, но и в рамках глобального денежного регулирования, что открыло новые возможности для взаимодействия между правительствами, финансовыми институтами и банковскими структурами. В результате возник вопрос о том, какое будущее ждет практическое применение этой формы денег и сможет ли она заменить привычные наличные в ближайшей перспективе.

Эта статья поможет вам понять, что такое технология CBDC и как она работает. Кроме того, вы узнаете, какие страны уже используют эту технологию на практике, какие преимущества она дает финансовой системе и как она повлияет на использование наличных денег в 2023 году.

КЛЮЧЕВЫЕ ВЫВОДЫ

- Ожидается, что в ближайшем будущем CBDC полностью заменят наличные деньги, предлагая большую безопасность, скорость обработки платежей и простоту использования.

- Нигерия, Уругвай, Багамы и Китай стали пионерами в практическом применении технологии CBDC в рамках национальной финансовой системы.

- Одним из наиболее важных преимуществ CBDC является контроль над коррупцией и борьба с отмыванием денег, что стало одной из самых больших проблем в современном мире финансов.

Что такое технология CBDC и как она работает?

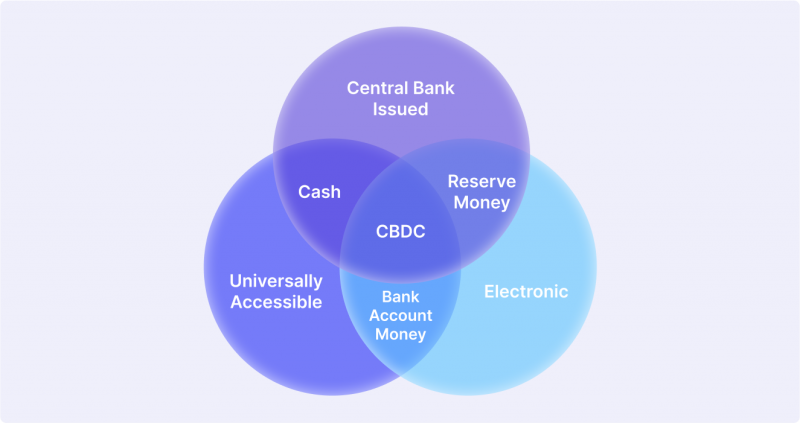

Цифровая валюта центрального банка (CBDC) – это вид платежного инструмента, основанного на национальной валюте, выпущенной центральным банком государства, который гарантирует стабильность этой валюты по отношению к ее фиатным (бумажным и безналичным) аналогам, регулирует обращение этой валюты и все другие транзакционные аспекты. Такие валюты полностью находятся в сфере действия традиционной финансовой системы.

Центральные банковские цифровые валюты – это концепция, близкая к криптовалюте технологически, но далекая от нее по духу. В контексте традиционных финансов CBDC – это совершенно логичный ответ на криптовалютный рынок, представляющий собой попытку вывести криптовалюту из тени, но не путем полного запрета, а с помощью конкурентного подхода. То есть правительства пытаются предложить участникам финансовой системы в некоторой степени похожую на криптовалюту валюту в надежде, что в будущем она завоюет значительную долю криптовалютного рынка или вовсе вытеснит криптовалюту.

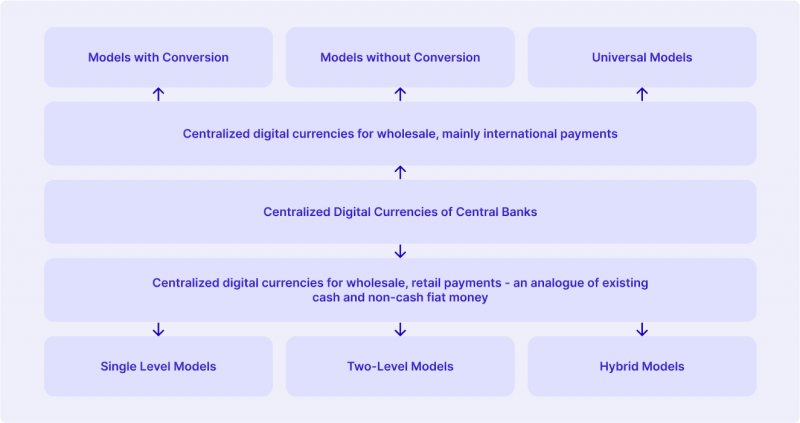

Сегодня CBDC подразделяются на виды, которые включают оптовые и розничные CBDC. Розничная CBDC в основном используется для платежных операций в сегменте B2C, при этом все участники финансовой системы получают доступ к обязательствам центрального банка. Эта форма цифровой валюты может повысить скорость и доступность электронных платежей для всех пользователей (как физических, так и юридических лиц), снизить стоимость платежных операций, а также повысить качество денежно-кредитной политики.

Оптовые CBDC, с другой стороны, подразумевают значительные ограничения на доступ к обязательствам центрального банка. Доступ к этим активам имеют только участники межбанковского рынка (коммерческие банки и расчетные учреждения). Использование этой формы цифровой валюты повышает качество межбанковских расчетов, увеличивает их скорость, снижает затраты банков на проведение платежных операций. Одновременно снижаются риски, связанные с трансграничными платежными операциями для финансовых учреждений, что свидетельствует об эффективности CBDC.

Сегодня технология CBDC является последним этапом в развитии криптоплатежных систем, после стейблкоинов и токенов.

Какие страны уже используют CBDC?

Среди экспертов как в криптоиндустрии, так и в других областях финансов ведутся серьезные споры о том, является ли CBDC актуальной концепцией на данный момент. Многие считают, что CBDC нуждается в пересмотре в части ее разработки и реализации. Другие утверждают, что эта технология станет спасательным кругом для мировой экономики, особенно когда экономические условия станут сложными. Так или иначе, внедрение уже началось, поэтому давайте посмотрим на количество стран, которые уже имеют CBDC.

По данным сайта Атлантического совета, отслеживающего статистику, связанную с развитием и использованием технологии CBDC, лишь несколько стран успешно запустили и тестируют новую технологию в рамках национальной денежной системы.

Уругвай

Уругвай провел масштабную пилотную программу CBDC еще в ноябре 2017 года. Центральный банк Уругвая назвал свою цифровую валюту e-Peso. Токенизированную национальную валюту можно было обменивать даже при отсутствии телекоммуникационных сетей. Уругвай предлагал платежи e-Peso без доступа к смартфону, без мобильного приложения, используя USSD (неструктурированные дополнительные сервисные данные) для регистрации и управления кошельками.

После успешного проведения пилотного проекта, завершившегося в середине 2018 года, Центральный банк Уругвая планирует и дальше развивать и совершенствовать технологию e-Peso, чтобы иметь возможность улучшить трансграничные платежи и укрепить финансовую стабильность национальной валюты.

Есть вопросы по настройке брокерского сервиса?

Наша команда готова помочь — будь вы в начале пути или на этапе расширения.

Ямайка

Центральный банк Ямайки получил разрешение Сената на выпуск виртуального токена под названием Jam-Dex. Валюта деноминирована в соотношении 1:1 к национальной валюте (ямайскому доллару) и свободно конвертируется в бумажные банкноты и монеты. До официального представления проект продвигался Национальным коммерческим банком (NCB) через его цифровой кошелек Lynk. Теперь ожидается массовое присоединение других финансовых учреждений. На официальном сайте Банка Ямайки есть специальный раздел с ответами на самые популярные вопросы о Jam-Dex.

Пилотный проект был запущен в августе 2021 года, чтобы продемонстрировать будущую цифровую экономику страны. Признанными положительными сторонами пилота являются повышенная безопасность, удобство (отсутствие необходимости иметь банковский счет), снижение стоимости транзакций, усиление конкуренции между поставщиками платежных услуг и увеличение количества доступных цифровых услуг.

Китай

Цифровой юань стремительно развивался в последние годы с тех пор, как власти Китая объявили о запуске CBDC три года назад. Функциональное тестирование цифровой национальной валюты началось в прошлом году, когда она была активно внедрена в финансовые системы страны. В результате всего несколько месяцев назад оборот государственной цифровой валюты превысил 100 млрд иен (14 млрд долларов). Кроме того, количество транзакций достигло 360 млн, а более 5,6 млн торговых предприятий уже поддерживают цифровой юань в качестве платежного средства.

Нигерия

Нигерия – первая африканская страна, внедрившая CBDC. Ее население составляет 217 миллионов человек, а национальной валютой является найра. За последний год Центральный банк Нигерии (CBN) перешел к финальной стадии тестирования валюты CBDC, eNaira. Чтобы сделать проект успешным, центральный банк Нигерии привлек известных провайдеров платежных услуг, таких как Flutterwave, который добавил eNaira в список вариантов оплаты для торговцев.

Изначально в проект были включены все государственные и коммерческие банки, и были созданы условия, стимулирующие население к использованию новой цифровой национальной валюты. При использовании eNaira для оплаты определенных товаров и услуг предусмотрены скидки, например, 5% на поездки на рикше и т.д.

Багамы

Правительство Багамских островов имеет серьезные планы в отношении технологии CBDC. Оно уже ввело так называемый Песочный доллар, валюту, призванную укрепить национальную денежную систему и финансовую доступность. Стоимость песочного доллара привязана к багамскому доллару, который, в свою очередь, привязан к доллару США.

Багамы – первое островное государство в мире, которое ввело цифровую валюту на государственном уровне. Центральный банк поручил шести финансовым учреждениям – Omni Financial и Kanoo, SunCash и Cash N Go – обеспечить техническую и развивающую поддержку нового проекта.

Эра CBDCs: Преимущества внедрения технологии CBDC

Как и любая другая технология, CBDC имеет преимущества и недостатки, а также несколько отличительных характеристик, которые помогли ей завоевать расположение правительств, которые в настоящее время работают над созданием цифровых версий своих национальных валют. Следующие преимущества технологии CBDC призваны улучшить финансовую систему:

Налоговый контроль

CBDC может упростить налогообложение, быть более безопасным и надежным для правительства. Ключевые особенности включают налогообложение в режиме реального времени, автоматический аудит и автоматизированную интеграцию с государственными и частными реестрами. Вместо того чтобы возлагать бремя учета на частных лиц и компании, правительство может получать налоги автоматически и в режиме реального времени.

Улучшенные трансграничные платежи

Трансграничные платежи сталкиваются с четырьмя основными проблемами: высокая стоимость, низкая скорость, ограниченный доступ и необходимость большей прозрачности. Проблемы возникают из-за сложной обработки проверок на соответствие требованиям, ограниченного времени работы, устаревших технологических платформ, длинных цепочек транзакций, высокой стоимости финансирования и слабой конкуренции.

Трансграничные CBDC могут уменьшить зависимость от посредников и минимизировать транзакционные издержки и время. Для того чтобы CBDCs стали эффективным ускорителем трансграничных платежей, необходимо международное сотрудничество для координации и включения трансграничных функций на ранних этапах.

Финансовый мониторинг

CBDC позволяет осуществлять финансовый контроль на всех уровнях: входящие, исходящие платежи, платежи между ключевыми участниками внутри государства, будь то государственные чиновники, бизнесмены, военные, волонтеры или просто граждане государства. Цифровые валюты также позволяют усилить контроль над монетарной и фискальной политикой. Изменение процентной ставки или распределение финансовой помощи посредством фискальных цифровых платежей является одним из важнейших инструментов развития денежной системы страны.

Борьба с коррупцией

Технология CBDC может значительно повысить прозрачность и противодействие отмыванию денег, а также поддержать антикоррупционные кампании правительств и МВФ. Компонент электронной валютной информации и надзора платформы CBDC является полезным, позволяя центральным банкам отслеживать валютные операции и интегрироваться с системами борьбы с отмыванием денег.

Разрабатываемая сегодня технология eISS eCurrency обеспечивает как надзорные, так и информационные функции CBDC. Надзорные функции помогают управлять рабочими процессами, связанными с выпуском и распространением CDBC и наблюдением за распределенным оборудованием безопасности. Информационные функции помогают собирать в режиме реального времени статистику о движении валюты, скорости, кошельках, транзакциях и т.д. Они позволяют получить доступ как к макроэкономической статистике, так и к отдельным транзакциям или кошелькам.

Инвестиционная привлекательность

CBDC создает экономическую прозрачность и устраняет многие из рисков, которые внешние инвесторы оценивают при осуществлении инвестиций в ту или иную страну. Поскольку эта валюта выпущена правительством и подкреплена фиатной национальной валютой, она может быть надежным инвестиционным инструментом, который, тем не менее, не лишен рисков, как и в случае инвестирования в другие классы торговых активов.

Нам доверяют доверяют более 500 брокеров по всему миру

Изучите нашу экосистему — от ликвидности и CRM до полноценной торговой инфраструктуры.

Круглосуточный доступ к финансовым платежам

Отделения коммерческих банков могут находиться далеко, а услуги могут иметь ограниченные часы работы, в то время как розничные CBDC предлагают круглосуточные платежи в любом месте, включая мобильные устройства, смарт-карты и программное обеспечение. Более того, расчеты в цифровой валюте (включая международные расчеты) могут быть намного быстрее, чем в традиционных платежных системах. CBDC может обрабатывать более 50 000 транзакций в секунду при стабильных комиссиях в пределах долей цента. VISA, например, в среднем обрабатывает около 5 000 транзакций в секунду.

Модель открытого рынка для обработки транзакций может разблокировать конкуренцию, поощряя снижение цен и инновации. CBDC дешевле кредитных карт, таких как VISA или Mastercard, и при этом снижает вероятность ошибок, преступлений и сверки благодаря надежной записи транзакций. Работа с единой фиксированной и распределенной бухгалтерской книгой более эффективна, чем работа с несколькими переменными бухгалтерскими книгами.

CBDC против наличных денег: Перейдет ли финансовая система на использование электронных денег в 2023 году?

Эра CBDC наступает, и в информационном пространстве обостряются разговоры о том, заменят ли CBDC наличные деньги или нет. Многие уверены, что CBDC станут необходимой и доминирующей формой цифровой валюты в будущем. В настоящее время эта область подвергается всестороннему изучению: 86% всех центральных банков в прошлом году заявили, что они занимаются CBDC. Это больше, чем 65% тремя годами ранее. Суть CBDC заключается в определенности, поскольку глобальное финансовое развитие требует от центральных банков инноваций. Преимущества для центральных банков очевидны: более жесткий контроль, выдающиеся возможности отслеживания и мониторинга, способность быстро реализовывать меры денежно-кредитной политики, а также способность противостоять растущему влиянию финансовых институтов. Однако у этих инноваций есть и темная сторона.

Инновации CBDC, особенно переход от наличных к цифровым деньгам, зависят от уверенности в том, что центральные банки и другие связанные с ними правительственные учреждения не будут злоупотреблять своей новообретенной властью.

Независимо от преимуществ и недостатков, у центральных банков нет иного выбора, кроме как вступить в цифровую битву; в противном случае децентрализация грозит разрушить традиционную систему и институты, поэтому банки готовы потратить каждый доллар, чтобы защитить себя.

Заключение

Технология CBDC стремительно набирает популярность в разных странах, затмевая криптовалюты, банковские депозиты и традиционные формы платежей. Благодаря своим многочисленным преимуществам эта технология изменит финансовую систему, облегчив как местные, так и трансграничные платежи, сделав ее более устойчивой, особенно во время экономического кризиса.