Kripto’da RSI nedir? – İndikatör Açıklanıyor

Kripto para, şüphesiz, ekonomik bir yeniliktir. Son yıllarda, yatırımcıların kripto paraya olan ilgisi yüksek volatilite ve çoğunlukla deflasyonist dinamikler nedeniyle artmakta ve yatırımcılar genç kripto para piyasasına hangi temel ve teknik analiz araçlarının uygulanabileceğini düşünmeye başlamışlardır.

Yatırımcı tarafından seçilen stratejiden bağımsız olarak, borsada işlem genellikle aynı algoritmayı izler: bir işlem açmadan önce, trendin tersine dönme veya devam etme olasılığını değerlendirmek ve giriş anını belirlemek gerekir. Ancak o zaman emir verilebilir. Nihai sonuç, ticarete girmeden önce piyasa araştırmalarının doğruluğuna bağlıdır. Belirli bir kripto para biriminin oranının nasıl değişeceğini açıkça anlamak gerekir.

Siyasi ve ekonomik haberlerin incelenmesini içeren temel analize ek olarak, kripto traderi teknik bir analiz gerçekleştirir. Kripto para birimi kotasyon tarihi çalışmasına dayanmaktadır. Oran dinamiklerinin döngüsel olduğuna inanılır ve talepteki büyüme ve düşüş düzenli olarak tekrarlanır.

Bir yatırımcının fiyat dinamiklerini tahmin etmesine yardımcı olan teknik analiz için özel matematiksel indikatörler vardır. İşlem platformunda tüm temel indikatörler otomatik olarak hesaplanır. Yatırımcıların rahatlığı için, doğrudan fiyat grafiğinin üzerinde veya yanında bulunurlar. Analiz için mevcut çok çeşitli indikatör arasında, en popüler olanlardan biri RSI indikatörüdür.

Bu makale RSI indikatörünün ne olduğunu ve nasıl çalıştığını açıklayacaktır. Ayrıca, bu indikatörü hesaplamak için formüle bakacağız, grafiğini analiz edeceğiz ve kripto para ticareti yaparken hangi sinyalleri verebileceğini öğreneceğiz. Ayrıca bu indikatörün avantajlarını ve dezavantajlarını ve kripto alım satımında nasıl doğru kullanılacağını da öğreneceksiniz.

RSI Nedir ve Nasıl Çalışır?

RSI (Göreceli Güç Endeksi) bir finansal aracın fiyatındaki olumlu ve olumsuz değişimlerin oranını gösteren teknik analiz göstergesidir. En yaygın teknik indikatörlerden biridir. Yatırımcılar bunu kullanmayı sever, çünkü hesaplaması nispeten kolaydır ve eski verilerin (Momentum gibi) etkisi veya yorumlamanın karmaşıklığı (MACD gibi) gibi diğer salıngaçların birçok önemli dezavantajından muaftır.

RSI, J. Welles Wilder, Jr. tarafından geliştirildi ve Haziran 1978’de “Teknik Ticaret Sistemlerinde Yeni Kavramlar” adlı kitabında sunuldu. Araç, büyük ölçüde yorumlama basitliği ve sinyallerinin kalitesi nedeniyle popülerlik kazanmıştır. Bu indikatörün tek başına ve diğer indikatörlerle birlikte ürettiği giriş noktaları, değişken ve trend pazarlarda çok iyi bir risk – kar oranı göstermektedir.

Kendi içinde bu göreceli güç nedir? Wilder bu terimi, ortalama fiyat artışının belirli bir süre boyunca ortalama fiyat düşüşüne oranını adlandırmak için kullandı. Bu değer, alıcıların veya satıcıların seçilen dönemde fiyat üzerinde daha güçlü bir etkiye sahip olup olmadığını tahmin etmenizi ve gelecekteki gelişmeleri önermenizi sağlar. Göreceli güçü hesaplamak için, seçilen zaman dilimindeki önceki mumdan daha yüksek bir yakınlık gösteren tüm mumları seçer ve üstel hareketli ortalama formülünü kullanarak büyümenin ortalama değerini belirleriz. Benzer bir işlem, bir öncekinden daha düşük kapanmış olan mumlar için de yapılır. Bu iki değerin oranı, göreceli güç (RS) değerini verecektir.

Osilatör RSI, daha önce belirtildiği gibi, belirli bir koridorda maksimum (100) ve minimum (0) değerleri arasında dalgalanır. Fiyat değişikliklerinin hızı üzerinde çalışır ve sonuçları yukarıdaki aralıkta görüntüler. Osilatörün en büyük etkisi ekstre mumlarına yakın olduğu zaman gözlenir.

70 ila 100 aralığı aşırı satın alınmış bir bölgedir, 0 ila 30 ise aşırı satılmış bir bölgedir. RSI indikatörü ilk aralığa ulaştığında fiyat düşüşü beklenmektedir. Koridorda 0’dan 30’a kadar kalma seçeneği daha fazla fiyat artışına işaret ediyor.

30 ve 70 sınırlarının standart olarak alınmaması gerektiği unutulmamalıdır. İşlem stratejilerinde RSI indikatörünü kullanan bazı deneyimli yatırımcılar, özellikle piyasaya belirgin bir boğa veya ayı eğilimi hakim olduğunda, bu değerlerin 20 ve 80 olarak değiştirilmesini tavsiye ederler. Daha sonra bu limitler sayesinde pazara giriş daha doğru bir şekilde gerçekleştirilmektedir.

RSI Tablosu, Hesaplama Formülü ve İşlem Sinyalleri

Bu bölümde, RSI indikatörünün teknik bölümünün inceliklerinden bahsedeceğiz. Grafikle başlayalım.

RSI Grafiği

Grafikte RSI endiktörü, 0 ila 100 arasında bir değer skalasına sahip bir osilatör olarak görüntülenir. Üstel ortalama alma yöntemi ve indikatörü hesaplama formülü sayesinde, fiyat hareketleri, her bir fiyat değişikliğinin gerçek değerini açıkça gösteren 0 ila 100 arasında bir ölçekle grafiğe yansıtılır.

İndikatörün değişikliklerinin yönü her zaman varlığın fiyat değişikliklerinin yönü ile örtüşür. Bu, yatırımcılara sadece fiyat grafiğinde değil, RSI grafiğinde de trend çizgilerine, desteğe ve direnç seviyelerine bakma fırsatı verir. Bu tür bir fazlalık, yatırımcıların yanlış trend takip sinyallerini incelemelerine ve doğru sinyalleri kaçırmamalarına yardımcı olur.

Örneğin RSI grafiğinin 70’teki destek hattını açıkça tanımladığını varsayalım. Bu durumda, sürekli bir yükseliş eğilimiyle karşı karşıyayız, çünkü fiyat düşüşüyle bile, yukarı doğru hareketin aşağı doğru harekete oranı 70:30 oranının altına düşmüyor.

RSI Formülü

RSI hesaplanırken ortalama yukarı yönlü fiyat hareketleri ortalama aşağı yönlü fiyat hareketleri ile ilişkilidir. Pozitif ve negatif fiyat hareketlerinin ortalaması alınırken üstel düzleştirme kullanılır. Üstel düzleştirme, son değere 1/n’ye eşit bir ağırlığın verildiği ve kalan ağırlığın (n -1)/n önceki hareketli ortalama değere verildiği n dönemi için ağırlıklı bir ortalamayı hesaplamak için kullanılan bir yöntemdir.

Aracılık kurulumunuz hakkında bir sorunuz mu var?

Ekibimiz size rehberlik etmek için burada — ister yeni başlıyor olun ister işinizi büyütüyor olun.

Üstel düzleştirme kullanılırken, yalnızca son değişikliğin son yönü dikkate alınır. Yani, kripto varlık kotasyonları bugün büyürse, bu büyüme büyümenin ortalama değeri hesaplanırken dikkate alınacak ve düşüşün ortalama değeri hesaplanırken, değişim sıfıra eşit olarak kabul edilecektir. Basit yeniden hesaplama yoluyla, indikatörün sonuç değerindeki ortalama hareketlerin oranı 0 ila 100 aralığına düşer.

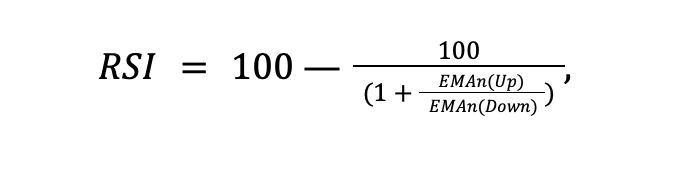

RSI indikatörü hesaplama formülü aşağıda gösterilmiştir:

Nerede:

EMAn(Yukarı)-n dönemi için ortalama fiyat artışı, katlanarak düzeldi,

EMAn(Aşağı)-n dönemi için ortalama fiyat düşüşü, katlanarak düzeldi.

Buna ek olarak, osilatörün evrensel değer ölçeği 0’dan 100’e kadar, trendin genel gücünü ve enstrümanın mevcut aşırı satılan veya aşırı satın alınan seviyesini değerlendirmeyi mümkün kılar. Böylece, eğer RSI 50’ye eşitse, fiyat artışının ortalama değeri, fiyat düşüşünün ortalama değerine eşit olmuştur. RSI dalgalanmaları 30 -70 ila 15 -65 arasında değişiyorsa, bu bir düşüş eğilimini gösterir.

RSI İşlem Sinyalleri

RSI indikatörü sayesinde, aşağıdaki şekilde gruplandırılabilen çeşitli şekillerde alım veya satım yapmak için bir sinyal alabilirsiniz:

1) Ayrışma

İşlem yapmak için ana sinyal, bir varlığın fiyatı ile RSI grafiği arasındaki sözde farklılıktır. RSI değeri önceki kayıtlara göre daha düşük veya daha yüksekken, cihaz fiyatı yeni yüksek veya düşük değerlere ulaştığında sapma gözlenir. Örneğin, fiyat rekor kırdığında ve osilatörün değeri önceki yüksek değerden düşük olduğunda, bu bir ayısı ayrışma örneğidir. Ayısı bir farklılık, fiyatın aşağı doğru tersine çevrilmesi için olası bir yukarı doğru fiyat değişimini gösterir.

Fiyat yeni bir düşüşe ulaştığında ve RSI önceki düşüğünü aştığında ani bir sapma meydana gelebilir. Bu, fiyatların aşağıdan yukarıya doğru döndüğünün bir işareti olabilir. Bununla birlikte, bir ayrışma molasının sadece eğilimi güçlendirdiğini hatırlamak önemlidir.

Farklılığın nasıl işlediğini anlamak için bir tepeye tırmandığınızı hayal edin. Yokuş yukarı yürüyorsanız ve eğim daha yumuşak hale gelirse, kısa süre içinde zirveye ulaşacağınız ve ardından inişe geçeceğiniz anlamına gelebilir. Ancak her adımda yokuş yukarı gitmeye devam ederken (fiyat yükselmeye devam ederken), her adımda yükseklik kazancınız daha küçük olacaktır (indikatör değeri azalır).

2) Fazla satın alınmış ve fazla satılmış

70’in üzerindeki indikatörün, enstrümanın aşırı satın alındığı anlamına geldiği ve 30’un altındaki indikatörün aşırı satılmış olarak kabul edildiği düşünülmektedir. Başka bir deyişle, bu görüşe sahip olanlar, RSI 70’in üzerindeyse, enstrümanın çok pahalı olduğuna ve yakında satışa başlaması gerektiğine inanmaktadır. Ayrıca, RSI 30’un altındaysa, varlık çok ucuzdur ve satın alma yakında başlayacaktır.

Ancak RSI formülüne göre indikatörün çok yüksek veya çok düşük değeri, yukarı veya aşağı hareketin belirli bir süre boyunca baskın olduğunu göstermektedir. Bu sadece bir eğilimin gücünü gösterebilir, ancak bir fiyat değişikliğinin yakın olduğunu göstermez. Buna ek olarak, 30 ve 70 seviyeleri tamamen keyfi. İndikatör değerlerinin gerçek stabil varyasyonunun istatistiksel olarak belirlenmesi daha iyidir. Uygulamada, genellikle 30 -70 aralığından farklıdır.

Bununla birlikte, aşırı alınan veya aşırı satılan bölgeden geri dönüş bir ticaret sinyali olarak hizmet edebilir. İndikatör değeri üst salınım aralığını aşarsa, ancak aralığa geri dönerse, bir satış sinyali olarak işlev görebilir. Örneğin, istatistiksel olarak ortalama RSI dalgalanma aralığı 30 ile 50 arasındaydı. Bundan sonra RSI 30’un altına düştü — aşırı satılmış bölgeye girdi. Gösterge tekrar 30’un üzerine çıktığında, RSI aşırı satılan bölgeden geri dönecektir, bu da bir satın alma sinyali olarak işlev görebilir. Bunun tersi, aşırı alım bölgesinden gelen geri dönüş sinyalidir.

3) RSI 50 Geçidi

Mantık ve hesaplama formülünden aşağıdaki gibi, gösterge 50 seviyesini geçerse, yukarı veya aşağı ortalama bir hareket baskın hale gelir. Bu tür bir geçiş, bir trendin başlangıcını gösterebilir. İndikatör alttan 50 seviyesini geçerse ve bu seviyenin sürekli aşıldığını gösterirse, bir yükseliş eğiliminden bahsetmek mümkündür. Aksine, indikatör 50. seviyeyi aşağı doğru geçerse ve istikrarlı bir şekilde bu seviyenin altında kalırsa, bir düşüş eğilimi olasılığı vardır.

RSI indikatörünün Avantajları ve Dezavantajları

RSI indikatörünün ne olduğunu ve nasıl çalıştığını bildiğinize göre, ne gibi avantajları ve dezavantajları olduğunu göz önünde bulundurmanız önemlidir.

Avantajları

Bu indikatörün çok sayıda avantajı vardır. Başlıca olanları ele alacağız.

– Çok yönlülük

Belirtmeye değer ilk avantajlardan biri, RSI indikatörünün, yatırımcının indikatörün herhangi bir zaman dilimi içinde yerleştirildiği herhangi bir pazardaki hem güçlü hem de zayıf yönleri belirlemek için kullanmasına yardımcı olmasıdır. Bu, belirli bir pazarın mevcut grafiklerde herhangi bir zamanda güçlenip güçlenmediğini hemen görebileceğiniz anlamına gelir.

Bu önemlidir, çünkü piyasa gücü genellikle piyasa eğiliminin ne kadar ileri gidebileceğinin veya bir piyasa tersine dönmesinin olup olmadığının ana göstergesidir.

– Erişebilirlik

Çok çeşitli işlem platformları vardır. Her platformun kendine has özellikleri vardır; ancak, kural olarak, analiz için aynı göstergeleri sunar. RSI indikatörü en popüler indikatörlerden biridir ve sadece kripto ticaretinde değil, diğer finansal araçlar ve varlıklarla ticarette de yaygın olarak kullanılmaktadır. Bu nedenle, bir yatırımcı hangi platformda işlem yaparsa yapsın, bu indikatörü diğerleri arasında bulabileceğinden emin olabilir.

– Kolay kurulum

Yeni başlayanlar için hem teknik hem de temel analiz için hem de işlem sürecinin kendisi için gerekli olan bilgi ve araçların bolluğunu anlamak kolay değildir. RSI indikatörünün kullanımı kolaydır ve işlemlerde olağanüstü bir bilgi birikimi gerektirmez. Daha önce de belirtildiği gibi, istisnasız olarak, tüm işlem platformları finansal varlıkların fiyat hareketlerini analiz etmek için kullanmanıza izin verir. Mevcut tüm indikatör listesindeki indikatörü bulmak ve grafiğe uygulamak yeterlidir.

500’den fazla aracı kurumu güçlendiren araçları keşfedin

Likiditeden CRM’e ve işlem altyapısına kadar tüm ekosistemimizi keşfedin.

– Esneklik

Bu indikatör, kullanımı istisnasız tüm yatırımcılara tavsiye edilen herhangi bir işlem stratejisinin temel unsurlarından biri olarak kabul edilir. Kural olarak, çoğu yatırımcı varlık fiyat hareketini, eğilimlerini ve diğer parametreleri analiz etmek için çeşitli araçlar ve indikatörler kullanır. RSI indikatör, fiyat hareketinin daha derin analizine izin veren diğer indikatörlerle birlikte ve ayrı olarak kullanılabilir, böylece varlığın belirli indikatörlere odaklanmanıza izin verir.

Dezavantajları

İşlem sırasında bir finansal varlığın fiyat hareketinin tam bir analizine izin veren diğer herhangi bir araç (indikatör) gibi, RSI indikatörünün dezavantajları vardır.

– Sinyallerin Hatalı Olması

Bu indikatörün en önemli dezavantajı sinyallerin gecikmesidir. RSI formülüne dayanarak, gecikmeli bir indikatördür. Başlangıçta günlük zaman dilimi için geliştirilmiştir, bu nedenle genellikle daha düşük zaman dilimlerinde birçok yanlış sinyal gösterir. Güçlü fiyat sıçramaları ve yüksek volatilite ile, grafik çizgisi uzun süre aşırı alınan veya aşırı satılan bölgede kalabilir. Bilgiler yanlış çıkacaktır ve bu da yatırımcı için kayıplara yol açacaktır. Uzmanlar sakin bir piyasada RSI kullanılmasını tavsiye ediyorlar.

RSI indikatöründe piyasaya daha güvenilir bir giriş noktası için farklı zaman dilimlerinin değerlerini karşılaştırmalısınız. Saatlik zaman dilimi çizelgesinde bir ayı sinyali oluşabilirken, 4 saatlik çizelge fazla satılmış olabilir. Bu nedenle, iki zamanlı çerçevelerdeki indikatör aynı yönde bir sinyal verdiğinde giriş noktasının seçilmesi önerilir.

RSI Kurulumu ve Kullanım Önerileri

Herhangi bir teknik indikatör gibi, RSI da belirli bir cihaz için ayarlanabilir. Formüle göre, indikatörü ayarlamak için tek parametre ortalama süresinin süresi olabilir. Çoğu zaman RSI, 14 işlem günü boyunca bir ayarlama ile kullanılır. Ortalama sürenin artırılması yanlış sinyal sayısını azaltır. Ancak, bazı sinyal gecikmeleri nedeniyle, karlı işlemlerin verimliliği düşebilir.

Buna ek olarak, seviye 50 geçiş sinyali, işlem pozisyonlarını açmak, yani menkul kıymet satın almak için daha iyi kullanılır. Bu durumda, indikatör örneğin 21 gün boyunca daha uzun bir aralığa ayarlanabilir. Pozisyonların kısmen kapatılması, yani varlıkların satılması için aşırı satılmış veya aşırı satın alınmış bölgeden sapma ve göstergenin geri dönüşü önerilir. Ortalama süreyi örneğin sekiz veya dokuz güne indirerek göstergeyi daha hassas bir şekilde ayarlayabilirsiniz.

“Teknik Ticaret Sistemlerinde Yeni Kavramlar” kitabı başlangıçta bu pazar aracını kullanmak için çeşitli seçenekler sunmaktadır. Ve aşağıda, en temel ve yaygın olanları ele alacağız.

- İlk yol, ölçekteki grafiksel şekilleri görsel olarak tanımlamaktır — üçgenler, flamalar, bayraklar, dikdörtgenler vb. Bir trendin devamını veya tersine dönmesini işaret ederler. Birçok profesyonel yatırımcı bu metodolojiye şüpheyle yaklaşıyor, ancak takipçileri var.

- Bir sonraki, sırasıyla 70 seviyesinin üzerinde ve 30 seviyesinin altında oluşan zirveleri ve dipleri analiz etmektir.

- Destek ve direnç seviyelerini belirlemek için RSI kullanımı. Klasik versiyonda, bunlar 70 ve 30’luk fazla alınan ve fazla satılan çizgilerdir. Ancak, grafik araçlarını kullanarak tepe noktaları ve dipleri birbirine bağlayarak da eğilim çizgileri çizebilirsiniz.

Sonuç

RSI, önde gelen teknik analiz indikatörlerinden biridir ve neredeyse tüm kripto uzmanları, işlem sinyalleri sağlayıcısı olarak hala değerli ve ilgili olduğu konusunda hemfikirdir. Yetkin bir şekilde kullanıldığında ve doğru yorumlandığında, herhangi bir yatırımcı için etkili bir araç haline gelir. Trendin gücünü belirlemenin evrensel bir yoludur, istikrarlı ve güvenli bir şekilde işlem yapmanızı sağlar. RSI’da işlem yapmanın başarısı doğrudan onunla birlikte çalışan araçlara bağlıdır. Doğru indikatörle birlikte RSI, enstrümanların parametrelerini değiştirerek geliştirilebilecek etkili bir sistem oluşturur.