ما هو مجمع السيولة وكيف يعمل؟

مجمع السيولة عبارة عن مجموعة من الأموال المقفلة في عقد ذكي على شبكة تمويل لامركزية (DeFi). إنه حجر الزاوية في DeFi لأنه يوفر مصدرًا للسيولة للمستخدمين للتبادل والتفاعل مع الأصول الرقمية المختلفة.

تهدف مجمعات السيولة إلى استبدال دفاتر الطلبات التقليدية من خلال مطابقة المشترين والبائعين بشكل مباشر ضمن البروتوكول. إنها العمود الفقري لمنصات DeFi، حيث تجمع بين الأشخاص الذين يتوقون إلى توفير أصولهم والأشخاص الذين يتطلعون إلى التداول أو اقتراض تلك الأصول.

يساهم المشاركون في مجمع مشترك للسيولة عن طريق إيداع الأموال في مجمع سيولة، مما يضمن استمرار توافر الأصول للتداول والإقراض والعمليات المالية الأخرى.

تعمل مجمعات السيولة على تحسين سيولة السوق من خلال السماح باكتشاف الأسعار بشكل أكثر كفاءة، وتقليل الانزلاق، وزيادة سيولة السوق. كما أنها تسهل تقديم القروض وكسب الإيرادات السلبية من خلال زراعة المحاصيل واستخراج السيولة.

فهم السيولة

تعتبر السيولة مفهومًا أساسيًا في جميع الأسواق المالية؛ تتم مقارنتها بشريان الحياة للأصول المالية وتشير إلى السهولة التي يمكن بها شراء الأصل أو بيعه دون إحداث تعديلات كبيرة في الأسعار. وببساطة، فإنه يدل على القدرة على تحويل الاستثمار إلى نقد بسرعة وبتكلفة معقولة. وهو أمر بالغ الأهمية للتشغيل السلس للأسواق لأنه يسمح للمشاركين بالدخول والخروج من المراكز بسرعة، مما يقلل من تكاليف المعاملات وتقلبات السوق.

لقد اعتمدت الأسواق المالية التقليدية على مجموعة متنوعة من مصادر السيولة. يعد صناع السوق، أو الأشخاص، أو المنظمات التي تقدم أوامر الشراء والبيع بانتظام لأصل معين، أحد المصادر الأساسية الرئيسية. إنها تعمل على زيادة السيولة عن طريق تقليل فروق أسعار العرض والطلب، مما يمكّن المتداولين من إكمال التداولات بسرعة أكبر.

يُعد المستثمرون المؤسسيون، مثل صناديق التقاعد وصناديق الاستثمار المشتركة، مصدرًا آخر للسيولة التقليدية نظرًا لأنهم يفعلون ذلك عن طريق تجميع كميات هائلة من النقد. يتمتع هؤلاء المستثمرون بالقدرة على شراء أو بيع أصول كبيرة، مما يزيد من استقرار السوق وعمقه.

مجمعات السيولة في التمويل اللامركزي؟

أدى ظهور التمويل اللامركزي (DeFi) إلى ظهور آليات سيولة جديدة. تستفيد مجمعات السيولة هذه من تقنية blockchain والعقود الذكية لإنشاء أسواق لا مركزية حيث يمكن للمشاركين تقديم السيولة والأرباح. يمكن للمشاركين في هذه المجمعات إيداع أزواج من الأصول، عادة ما تكون عملة مشفرة، لتسهيل التداول داخل المجمع. بناءً على نشاط التداول داخل المجمع، يتم الدفع لمزودي السيولة.

بالمقارنة مع مصادر السيولة التقليدية، فإن مزايا مجمعات السيولة في منصات التمويل اللامركزي DeFi تتباين كثيرًا. أولاً، أنها توفر نهجًا لامركزيًا وغير مصرح به، مما يسمح لأي شخص لديه أصول متوافقة بأن يصبح مزودًا للسيولة دون الحاجة إلى إذن من الوسطاء المركزيين. يؤدي هذا إلى إضفاء الطابع الديمقراطي على الوصول إلى توفير السيولة وتعزيز الشمول المالي.

ثانيًا، خلقت مجمعات السيولة في منصات DeFi فرصًا للمشاركين لكسب دخل سلبي. من خلال المساهمة بالأصول في مجمع السيولة، يمكن للأفراد الحصول على جزء من رسوم المعاملات الناتجة عن المنصة. وهذا يحفز توفير السيولة ويعزز النظام البيئي النابض بالحياة لمزودي السيولة.

علاوة على ذلك، سهلت مجمعات سيولة التمويل اللامركزي إنشاء أدوات مالية مبتكرة، مثل التبادلات اللامركزية وبروتوكولات الإقراض. تعتمد هذه البروتوكولات على السيولة التي توفرها المجمعات لتمكين التداول والإقراض من نظير إلى نظير، وتقليل الاعتماد على الوسطاء التقليديين وتعزيز الكفاءة.

ومع ذلك، من المهم ملاحظة أن مجمعات السيولة في DeFi تأتي أيضًا بمخاطر. تعد الخسارة المؤقتة، ونقاط ضعف العقود الذكية، وتقلبات السوق من بين التحديات التي يجب على مزودي السيولة مراعاتها وإدارتها.

تعتبر السيولة أمرًا بالغ الأهمية للأسواق المالية، مما يضمن التداول السلس واكتشاف الأسعار بكفاءة. اعتمدت الأسواق التقليدية على صناع السوق والمستثمرين المؤسسيين للحصول على السيولة، في حين قدمت منصات DeFi مجمعات السيولة كبديل لامركزي. توفر مجمعات السيولة في DeFi فوائد مثل إمكانية الوصول وتوليد الدخل السلبي وإنشاء أدوات مالية مبتكرة. ومع ذلك، يجب على المشاركين أن يكونوا على دراية بالمخاطر والحذر عند التعامل مع آليات السيولة الجديدة هذه.

المفاهيم الأساسية في مجمعات السيولة

1. صانعو السوق الآليون (AMMs)

هذه بروتوكولات لا مركزية تعمل على تبسيط إنشاء وتشغيل مجمعات السيولة في سياق منصات التمويل اللامركزي (DeFi). تستخدم AMMs خوارزميات رياضية لتنفيذ عمليات التداول تلقائيًا بين أصول متعددة من خلال ضمان وجود توازن بين المعروض من الرموز المميزة في مجمع السيولة.

إنها تلغي الحاجة إلى دفاتر الأوامر التقليدية والوسطاء المركزيين، مما يسمح للمستخدمين بالتداول مباشرة باستخدام البروتوكول. يمكن للرموز الحصول على السيولة بسهولة لأن AMMs تلعب دورًا حيويًا في تسهيل هذه العملية. يقوم موفرو السيولة بإيداع الرموز المميزة الخاصة بهم في المجمع، وفي المقابل، يحصلون على رموز مجمعة سيولة متناسبة كحافز لهم للمساهمة في المجمع.

ومع ذلك، يمكن استبدال هذه الرموز المميزة بالأصول الأساسية في أي وقت. تستخدم AMMs مجمعات السيولة هذه لحساب الأسعار بناءً على نسبة الرموز المميزة في المجمع، مما يضمن تداولًا عادلاً وفعالاً.

بالمقارنة مع نماذج صنع السوق التقليدية، تقدم AMMs العديد من المزايا. فهي توفر سيولة مستمرة دون الاعتماد على صناع السوق الخارجيين أو الوسطاء، مما يعزز إمكانية الوصول ويقلل التكاليف.

تسمح AMMs أيضًا بقدر أكبر من الشفافية واللامركزية أثناء عملها على شبكات blockchain. ومع ذلك، قد يكون لدى AMMs قيود فيما يتعلق بانزلاق الأسعار والتعامل مع ظروف السوق القاسية، حيث أنها تعتمد على صيغ رياضية محددة مسبقًا بدلاً من الحكم البشري والتدخل.

2. مزودو السيولة (LPs)

يشبه مزودو السيولة شريان الحياة للأسواق المالية لأنهم يلعبون دورًا رئيسيًا في ضمان توافر السيولة واستقرارها. وتتمثل وظيفتها الأساسية في توفير الأصول أو الأموال لمجموعات السيولة، وتسهيل التداول وضمان قدرة المشترين والبائعين على تنفيذ المعاملات بكفاءة. ومن خلال المساهمة بأصولهم، يعمل مزودو السيولة على تعزيز عمق السوق وتقليل تقلبات الأسعار.

في مقابل مساهمتهم، تتم مكافأة مزودي السيولة عادةً برسوم المعاملات والحوافز الأخرى، مثل مكافآت زراعة المحاصيل أو رموز الحوكمة. وتهدف هذه الحوافز إلى جذب مزودي السيولة والاحتفاظ بهم، وتشجيع مشاركتهم المستمرة في عملية توفير السيولة.

ومع ذلك، فإن كونك مزودًا للسيولة ينطوي أيضًا على بعض المخاطر. يمكن أن تؤدي تقلبات السوق إلى خسارة غير دائمة، حيث تتقلب قيمة الأصول الموجودة في مجمع السيولة مقارنة بالاحتفاظ بها خارجًا. بالإضافة إلى ذلك، يمكن لنقاط الضعف في العقود الذكية، ومخاطر القرصنة، والتغيرات المفاجئة في ظروف السوق أن تعرض مزودي السيولة لخسائر مالية محتملة.

على الرغم من المخاطر، يمكن أن يكون توفير السيولة مربحًا لأولئك الذين يرغبون في إدارة وتخفيف الجوانب السلبية المحتملة، مما يجعلها عنصرًا أساسيًا في النظم الإيكولوجية للتمويل اللامركزي.

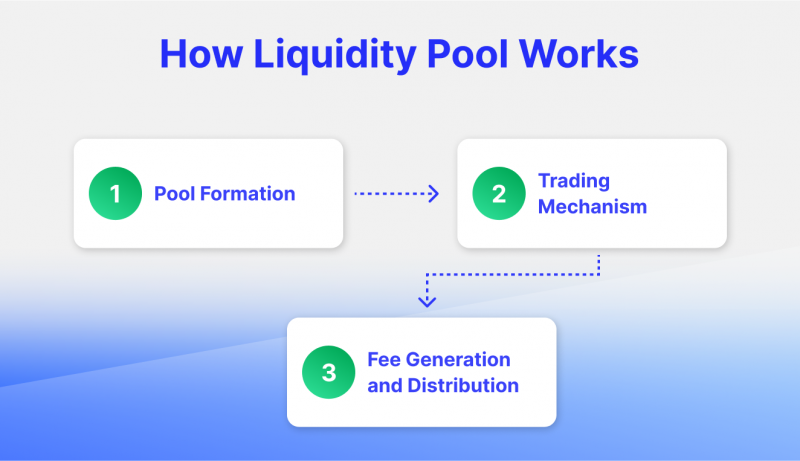

كيفية عمل مجمع السيولة

1. تشكيل البلياردو

يتضمن إنشاء عقد مجمع السيولة عملية دقيقة. أولاً، يتم كتابة عقد ذكي، يحدد وظائف المجمع مثل مبادلة الرمز المميز والرسوم. ويتم بعد ذلك اختيار أزواج العملات بناءً على طلب السوق وحجم التداول والتوافق.

يعد التحليل الشامل للاقتصاديات الرمزية أمرًا بالغ الأهمية. بمجرد اختيارها، يتم إيداع العملات في المجمع، مما يضمن سيولة كافية. يجب أن يوازن مبلغ الإيداع الأولي بين جذب المتداولين والحفاظ على الاستقرار.

يلزم النظر بعناية في نسب الرموز المميزة لتحديد الأسعار العادلة. يتطلب إنشاء عقد تجميع السيولة تخطيطًا استراتيجيًا لتسهيل التداول اللامركزي الفعال والآمن.

2. آلية التداول

تُحدث صيغة المنتج الثابتة، التي تجسدها منصات مثل Uniswap، ثورة في اكتشاف الأسعار وصيانة رصيد المجموعة. ويضمن هذا النهج الخوارزمي إنتاجًا مستمرًا للاحتياطيات في مجمع السيولة، مما يسمح بالتداول الفعال دون الاعتماد على وسطاء مركزيين.

ومع ذلك، فإن الانزلاق، وهو الفرق بين سعر التنفيذ المتوقع والفعلي، يمكن أن يؤثر على التداولات في هذه البورصات اللامركزية. ينشأ الانزلاق المرتفع عندما تكون السيولة محدودة، مما يؤدي إلى خسائر محتملة أو انخفاض المكاسب للمتداولين. يعد فهم الانزلاق وإدارة مجمعات السيولة بشكل فعال أمرًا بالغ الأهمية لتحسين استراتيجيات التداول على منصات المنتجات الثابتة.

3. إنشاء الرسوم وتوزيعها

يلعب حساب رسوم التداول وتحصيلها دورًا حاسمًا في النظام البيئي المالي. تحدد المنصات الرسوم بناءً على عوامل مثل حجم المعاملة أو قيمتها. تضمن عمليات تحصيل الرسوم الفعالة تحقيق إيرادات دقيقة وفي الوقت المناسب. ومن المهم بنفس القدر التوزيع العادل للرسوم بين مزودي السيولة. وهذا يشجع مشاركتهم ويوفر سوقًا متوازنًا.

تقوم الخوارزميات الفعالة والعقود الذكية بتخصيص الرسوم بشكل متناسب، مع الأخذ في الاعتبار عوامل مثل مساهمة السيولة والمدة. تعمل مثل هذه الآليات على تعزيز الشفافية، وجذب المشاركين، وتعزيز بيئة تجارية صحية.

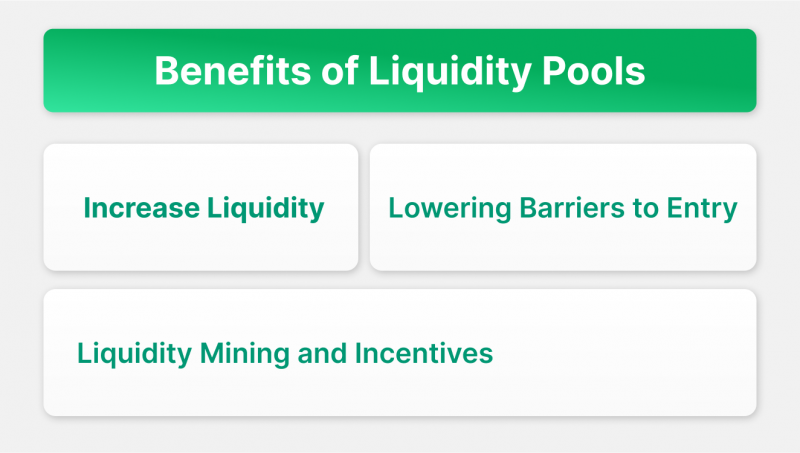

فوائد ومزايا مجمعات السيولة

1. زيادة السيولة

توفر مجمعات السيولة العديد من المزايا، بما في ذلك القدرة على زيادة السيولة. تسمح هذه المجموعات للمشاركين بالمساهمة بأصولهم، وإنشاء مجموعة جماعية من الأموال المتاحة للتداول.

يعمل تجميع السيولة هذا على تعزيز عمق السوق، مما يضمن توفر الأموال الكافية لتسهيل عمليات التداول وتقليل انزلاق الأسعار. بالإضافة إلى ذلك، تعمل مجمعات السيولة على تعزيز كفاءة السوق من خلال إزالة قيود دفتر الطلبات. بدلاً من الاعتماد فقط على مطابقة الأوامر، يمكن للمشاركين التداول مباشرة من السيولة المجمعة.

تعمل هذه العملية المبسطة على تحسين سرعة المعاملات وتقليل التكاليف. باختصار، توفر مجمعات السيولة سيولة متزايدة، وتعمق عمق السوق، وتحسن الكفاءة، وتتغلب على قيود أنظمة دفتر الطلبات التقليدية.

2. خفض حواجز الدخول

توفر مجمعات السيولة العديد من المزايا؛ ومن بينها التخفيض الكبير في الحواجز أمام الدخول. تعمل هذه المجمعات على إضفاء الطابع الديمقراطي على الوصول إلى الأسواق المالية من خلال السماح لأي شخص بالمشاركة، بغض النظر عن خلفيته الاقتصادية أو موقعه الجغرافي.

بفضل مجمعات السيولة، يتم تعزيز إمكانية الوصول إلى حد كبير، حيث يمكن للمستثمرين الأفراد الانضمام دون مواجهة القيود التي يواجهونها في الأسواق التقليدية. علاوة على ذلك، فإن الطبيعة غير المسموح بها لهذه المجمعات تلغي الحاجة إلى الوسطاء أو عمليات الموافقة المرهقة، مما يمكّن الأفراد من التعامل بشكل مباشر مع السوق.

يعمل هذا الشمول المكتشف حديثًا على تمكين المستثمرين الأفراد من المساهمة بالسيولة بشكل نشط، وكسب المكافآت، والمشاركة في التمويل اللامركزي، مما يعزز المشهد المالي الأكثر إنصافًا وشمولاً.

3. تعدين السيولة والحوافز

يعد تعدين السيولة والحوافز جزءًا لا يتجزأ من مجمعات السيولة، مما يوفر العديد من المزايا. إنها تغذي مفهوم زراعة الإنتاجية، مما يمكّن المشاركين من كسب دخل سلبي من خلال توفير السيولة للمنصات اللامركزية.

تعمل برامج تعدين السيولة على تحفيز المستخدمين على المساهمة برموزهم المميزة في هذه المجموعات، ومكافأتهم برموز إضافية كتعويض. ويضمن هذا النهج سيولة كافية للمنصة ويعزز مشاركة المجتمع ومشاركته.

من خلال المساهمة الفعالة في مجمعات السيولة، يصبح الأفراد أصحاب مصلحة في النظام البيئي، مما يتوافق مع مصالحهم مع نجاح النظام الأساسي. تعمل هذه العلاقة التكافلية على تنمية مجتمع نابض بالحياة، مما يدفع الابتكار ويدفع النمو الشامل للمشهد المالي اللامركزي.

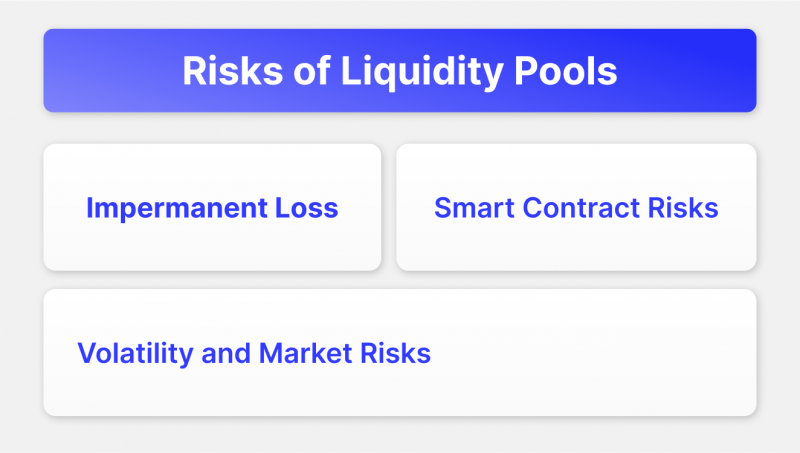

المخاطر والاعتبارات في مجمعات السيولة

1. خسارة غير دائمة

تمثل الخسارة غير الدائمة خطرًا كبيرًا مرتبطًا بمجموعات السيولة في التمويل اللامركزي (DeFi). ويشير إلى الانخفاض المؤقت في القيمة الذي يعاني منه مزودو السيولة (LPs) عند المشاركة في هذه المجمعات. عندما تتغير نسبة السعر بين أصلين في المجموعة، قد يعاني الشركاء المحدودون من خسارة مقارنة بمجرد الاحتفاظ بالأصول. ويعود السبب في ذلك إلى الحاجة إلى إعادة توازن المجموعة للحفاظ على نسبة الأصول المطلوبة.

للتخفيف من الخسارة غير الدائمة، يمكن للشركاء المحدودين استخدام إستراتيجيات مثل التأمين على الخسارة غير الدائمة، أو زراعة الغلة، أو اختيار مجموعات ذات تقلبات أقل. ومع ذلك، فمن الضروري إجراء تحليل شامل للمخاطر والمكافآت المحتملة قبل الانخراط في مجمعات السيولة.

2. مخاطر العقود الذكية

على الرغم من أن العقود الذكية ثورية في قدرتها على أتمتة المعاملات على تقنية blockchain، إلا أنها تنطوي على مخاطر ونقاط ضعف متأصلة. هذه الاتفاقيات الرقمية عرضة لأخطاء الترميز، مما يؤدي إلى عواقب غير مقصودة وخسائر مالية. يمكن استغلال الثغرات الأمنية مثل هجمات إعادة الدخول، والمكالمات الخارجية التي لم يتم التحقق منها، وتجاوز الأعداد الصحيحة من قبل جهات ضارة، مما يعرض سلامة العقد للخطر.

لا يمكن المبالغة في أهمية عمليات التدقيق والتدابير الأمنية الصارمة. تساعد عمليات التدقيق المنتظمة في تحديد نقاط الضعف وتصحيحها، مما يضمن عمل العقود الذكية على النحو المنشود وتقليل مخاطر عمليات استغلال الثغرات. يؤدي تنفيذ إجراءات أمنية قوية مثل مراجعات التعليمات البرمجية والتحقق الرسمي ومكافآت الأخطاء إلى تعزيز الثقة وحماية النظام البيئي اللامركزي.

3. التقلبات ومخاطر السوق

تلعب مخاطر التقلبات والسوق دورًا مهمًا في اعتبارات المخاطر الخاصة بمجموعات السيولة. هذه المجمعات، المصممة لتوفير السيولة لمنصات التمويل اللامركزي (DeFi)، معرضة لتقلبات الأسعار التي يمكن أن تؤثر على استراتيجياتها الشاملة للسيولة وإدارة المخاطر. ومع تعرض أسعار الأصول الأساسية للتقلبات، قد يواجه مزودو السيولة (LPs) تحديات في الحفاظ على نسب سيولة مستقرة. يمكن أن يؤدي الانخفاض المفاجئ في الأسعار إلى خسارة غير دائمة، مما يؤدي إلى تآكل قيمة أصول الشركاء المحدودين.

للتخفيف من هذه المخاطر، يستخدم الشركاء المحدودون استراتيجيات مختلفة مثل تنويع محافظهم الاستثمارية، واستخدام تقنيات التحوط، ومراقبة ظروف السوق بشكل فعال. أصبح التقييم والتكيف المستمر لاستراتيجيات إدارة المخاطر أمرًا ضروريًا لضمان استقرار واستدامة مجمعات السيولة وسط تقلبات الأسعار والشكوك في السوق.

بروتوكولات مجمع السيولة الشائعة

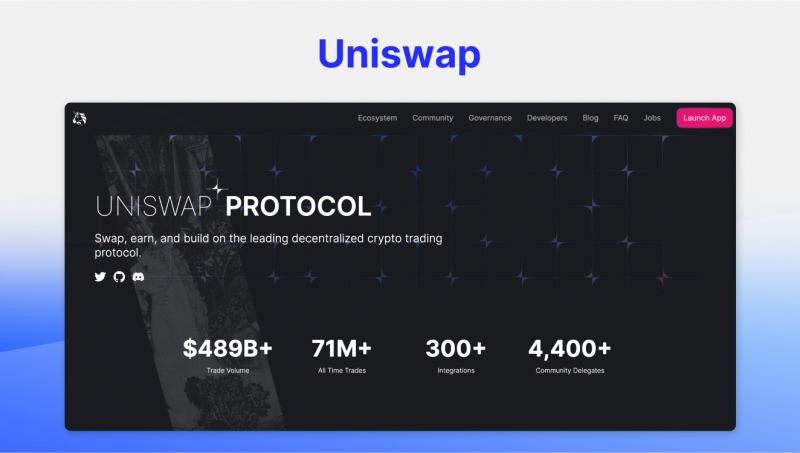

1. يونيسواب

أحدث Uniswap، وهو بروتوكول تبادل لامركزي مبني على Ethereum، ثورة في عالم توفير السيولة. يتيح Uniswap للمستخدمين تداول رموز ERC-20 مباشرة من محافظهم عن طريق القضاء على الوسطاء. ويستخدم نموذج صانع السوق الآلي (AMM) الفريد الخاص بها العقود الذكية لتسهيل عمليات التداول، حيث يقوم مزودو السيولة بتجميع رموزهم المميزة في احتياطيات السيولة.

تتيح هذه السيولة اللامركزية التداول المستمر واكتشاف الأسعار. ارتفعت شعبية Uniswap بسبب بساطتها، ورسومها المنخفضة، وطبيعتها غير المسموح بها، مما يمكّن أي شخص من أن يصبح مزودًا للسيولة. باعتبارها شركة رائدة في مجال التمويل اللامركزي، قامت Uniswap بتحفيز الابتكار وتحويل مشهد التمويل اللامركزي.

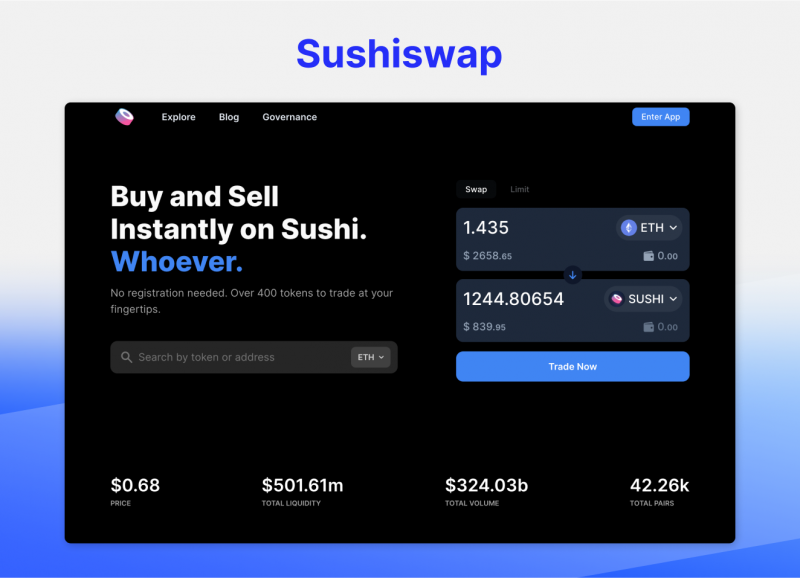

2. سوشي سواب

Sushiswap هو بروتوكول سيولة لامركزي مبني على سلسلة كتل الايثيريوم. فهو يسمح للمستخدمين بالتداول وتوفير السيولة لمختلف الرموز من خلال العقود الذكية. الميزة الفريدة لـ Sushiswap هي استخدامها لصناعة السوق الآلية (AMM)، والتي تمكن المستخدمين من كسب الرسوم من خلال توفير السيولة لأزواج العملات الرمزية. بفضل نموذج الحوكمة القائم على المجتمع، اكتسبت Sushiswap شعبية في مجال التمويل اللامركزي، حيث تقدم واجهة سهلة الاستخدام وتحفز المستخدمين من خلال فرص الزراعة المحصولية. باعتباره بروتوكولًا رائدًا للسيولة، يواصل Sushiswap الابتكار والمساهمة في نمو التمويل اللامركزي.

3. PancakeSwap

PancakeSwap هو بروتوكول تبادل وسيولة لامركزي مبني على سلسلة Binance الذكية. فهو يسمح للمستخدمين بالتداول وتوفير السيولة لمختلف الرموز. باستخدام نظام صنع السوق الآلي (AMM)، يلغي PancakeSwap الحاجة إلى دفاتر الطلبات التقليدية. يمكن للمستخدمين كسب الرسوم والمكافآت عن طريق تخزين الرموز المميزة الخاصة بهم في مجمعات السيولة.

يلعب الرمز المميز الأصلي للبروتوكول، CAKE، دورًا حيويًا في الحوكمة وتحفيز المشاركين. بفضل رسومها المنخفضة ومعاملاتها السريعة، اكتسبت PancakeSwap شعبية كبديل سهل الاستخدام وفعال من حيث التكلفة للبورصات اللامركزية الأخرى.

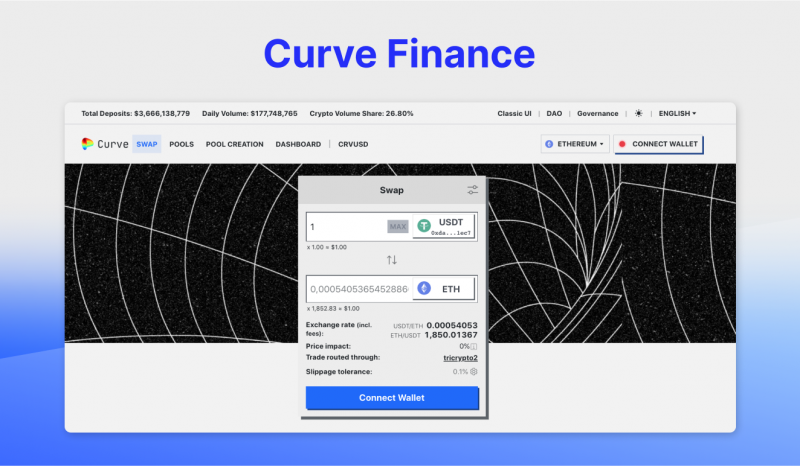

4. منحنى التمويل

Curve Finance هو بروتوكول سيولة مبني على Ethereum يعمل على تحسين تداول العملات المستقرة. من خلال الاستفادة من صانعي السوق الآليين (AMMs) والانزلاق المنخفض، توفر Curve مبادلة فعالة وفعالة من حيث التكلفة للعملات المستقرة مع الحد الأدنى من الخسائر غير الدائمة. يلبي تصميمها الفريد احتياجات مستخدمي DeFi، وخاصة أولئك الذين يعملون في استراتيجيات زراعة العائدات وتداول العملات المستقرة.

تضمن خوارزميات Curve المبتكرة ومجموعات السيولة العميقة تداول العملات المستقرة بدقة عالية، مما يجعلها خيارًا شائعًا بين المتداولين الذين يبحثون عن معاملات منخفضة المخاطر ومنخفضة الانزلاق في النظام البيئي المالي اللامركزي.

5. الموازن

بروتوكول Balancer للسيولة هو عبارة عن منصة تمويل لامركزية (DeFi) توفر إدارة تلقائية للمحافظ وتوفير السيولة. فهو يسمح للمستخدمين بإنشاء وإدارة مجمعات السيولة باستخدام رموز متعددة، مما يتيح التوزيع الديناميكي للأصول. بفضل أوزانها القابلة للتخصيص وآليات الضبط الذاتي، يتيح Balancer للمستخدمين إعادة موازنة محافظهم الاستثمارية تلقائيًا، مما يضمن الأداء الأمثل.

يدعم البروتوكول أيضًا مبادلة الرموز المميزة ويحفز موفري السيولة من خلال الرسوم والمكافآت الرمزية. يوفر النهج المبتكر لـ Balancer قدرًا أكبر من المرونة والكفاءة، مما يمكّن المستخدمين من المشاركة في التبادلات اللامركزية وتعظيم عوائدهم مع الحفاظ على السيطرة على أصولهم.

6. بروتوكول التحدب

يعتبر بروتوكول Convexity بروتوكولًا بارزًا للسيولة، حيث يعمل على تمكين المتحمسين للتمويل اللامركزي من خلال نشر رأس المال بكفاءة. إن تسخير قوة الاستراتيجيات المالية المحدبة يؤدي إلى زيادة العائدات لمزودي السيولة. بفضل واجهتها سهلة الاستخدام والأتمتة المتقدمة، تعمل Convexity على تبسيط عملية تحقيق عوائد جذابة على الأصول الرقمية.

يعمل هذا البروتوكول على تحسين توفير السيولة من خلال استخدام الرموز المحدبة، وفتح مكافآت وحوافز إضافية. من خلال تقديم تجربة سلسة وتعزيز السيولة المستدامة، اكتسبت Convexity Protocol الاعتراف بها كمنصة رائدة ضمن النظام البيئي المزدهر لبروتوكولات السيولة.

7. شبكة كيبر

يعد Kyber Network Protocol بروتوكولًا رائدًا للسيولة يشتهر بكفاءته وتعدد استخداماته. إنه يعمل على تمكين الأنظمة البيئية للتمويل اللامركزي (DeFi) من خلال تمكين مقايضات الرموز المميزة السلسة وتعزيز السيولة عبر شبكات blockchain المختلفة. بفضل البنية التحتية القوية، يسمح بروتوكول شبكة Kyber للمستخدمين بالوصول إلى الأصول الرقمية بأقل قدر من الانزلاق وبأسعار تنافسية. إنها تتميز ببنية لا مركزية تضمن المعاملات غير الموثوقة وبيئة تجارية آمنة.

لقد عززت واجهة Kyber Network Protocol سهلة الاستخدام والتكامل الشامل مع منصات DeFi الأخرى مكانتها كخيار مفضل للمتداولين الذين يبحثون عن حلول السيولة في مشهد blockchain الآخذ في التوسع.

8. بروتوكول بانكور

يعد بروتوكول Bancor بروتوكولًا رائدًا للسيولة يُحدث ثورة في المشهد المالي اللامركزي. يتيح تصميمه الفريد سيولة فورية ومستمرة لمجموعة واسعة من الرموز. تحقق Bancor ذلك من خلال آلية تسعير مستقلة تعتمد على العقود الذكية وشبكة لا مركزية من مزودي السيولة.

من خلال التخلص من الحاجة إلى دفاتر الطلبات التقليدية، توفر Bancor مقايضات رمزية فعالة وآمنة مع الحفاظ على انزلاق منخفض واستقرار الأسعار. تجعل واجهته البديهية وتكامله السلس خيارًا شائعًا بين المستخدمين، مما يمكّنهم من الوصول بسهولة إلى مجمعات السيولة اللامركزية وتعزيز النظم البيئية الرمزية النابضة بالحياة.

9. بروتوكول DeversiFi

يقف بروتوكول DeversiFi شامخًا كبروتوكول رائد للسيولة، حيث يعمل على تمكين المستخدمين بقدرات تداول لا مثيل لها. فهو يسخر قوة التمويل اللامركزي لتوفير تجربة تداول سلسة وآمنة.

بفضل بنيتها التحتية القوية وتقنياتها المتطورة، توفر DeversiFi تداولًا عالي السرعة وغير خاضع للحراسة، مما يسمح للمستخدمين بالوصول إلى الرموز المتنوعة مع الحفاظ على التحكم الكامل في أصولهم. يضمن محركها الفعال لمطابقة الطلبات ومجموعات السيولة العميقة ظروف التداول المثالية. أدى التزام DeversiFi بالشفافية والخصوصية والتركيز على المستخدم إلى تعزيز مكانتها كمنصة مفضلة للمتداولين الباحثين عن السيولة والمرونة في مشهد العملات المشفرة المتطور باستمرار.

دراسات الحالة والتطبيقات الواقعية

اكتسب التمويل اللامركزي (DeFi) زخمًا كبيرًا في السنوات الأخيرة، مما أحدث ثورة في المشهد المالي التقليدي. ضمن نظام DeFi البيئي، ظهرت العديد من المكونات الرئيسية، بما في ذلك التبادلات اللامركزية (DEXs)، ومنصات زراعة العائد، وتطبيقات التمويل اللامركزية، ومجموعات السيولة عبر السلاسل.

توضح هذه العناصر قوة وإمكانات التقنيات اللامركزية. فلنستكشف بعض دراسات الحالة والتطبيقات الواقعية التي تسلط الضوء على أهميتها.

البورصات اللامركزية (DEXs) — هي منصات تمكن المستخدمين من تداول العملات المشفرة مباشرة مع بعضهم البعض دون الحاجة إلى وسطاء. إحدى دراسات حالة DEX البارزة هي Uniswap. مبني على blockchain Ethereum، يستخدم Uniswap نظام صانع السوق الآلي (AMM) لتسهيل مقايضات الرمز المميز. وقد اجتذبت واجهتها البديهية ورسومها المنخفضة قاعدة واسعة من المستخدمين، مما أدى إلى أحجام تداول كبيرة. يوضح نجاح Uniswap كفاءة DEXs وإمكانية الوصول إليها، مما يعزز الشمولية المالية.

منصات زراعة العائد — ظهرت كاتجاه شائع في التمويل اللامركزي، مما يسمح للمستخدمين بكسب دخل سلبي عن طريق الإقراض أو توفير السيولة لمختلف البروتوكولات. ومن الأمثلة البارزة على ذلك التمويل المركب. يمكن للمستخدمين كسب الفائدة والاقتراض مقابل ضماناتهم عن طريق إيداع الأصول في المجمع. تستخدم المنصة نموذجًا خوارزميًا لسعر الفائدة، حيث تقوم بتعديل الأسعار ديناميكيًا بناءً على العرض والطلب. أدى نجاح Compound إلى تحفيز نمو العديد من منصات الزراعة الإنتاجية، مما يوفر للمستخدمين فرصًا إضافية لتوليد الدخل.

تطبيقات التمويل اللامركزي — تمتد إلى ما هو أبعد من مجرد التداول والإقراض البسيط. أحد التطبيقات البارزة هو Aave. Aave هو بروتوكول إقراض واقتراض لامركزي يمكّن المستخدمين من كسب الفائدة على الودائع والحصول على القروض باستخدام العملات المشفرة كضمان. ويستخدم ميزة قرض سريع فريدة من نوعها، مما يسمح للمستخدمين بالاقتراض دون الحاجة إلى ضمانات إذا تم إرجاع الأموال في نفس المعاملة. ساهمت ميزات Aave المبتكرة في توسيع قدرات DeFi، وإدخال إمكانيات جديدة للخدمات المالية.

مجموعات السيولة عبر السلاسل — تسهل النقل السلس للأصول عبر شبكات blockchain المختلفة. أحد الأمثلة البارزة هو بروتوكول Thorchain. تعمل Thorchain على تمكين عمليات المقايضة عبر السلاسل من خلال توفير مجمعات السيولة التي تسمح للمستخدمين بتداول الأصول من مختلف سلاسل الكتل. من خلال شبكتها اللامركزية، تقلل Thorchain من الاعتماد على التبادلات المركزية وتعزز قابلية التشغيل البيني بين الأنظمة البيئية المختلفة لـ blockchain. تعتبر مجمعات السيولة عبر السلاسل مثل Thorchain محورية في تعزيز مشهد DeFi أكثر اتصالاً وكفاءة.

توضح دراسات الحالة المذكورة أعلاه والتطبيقات الواقعية الإمكانات التحويلية للبورصات اللامركزية (DEXs)، ومنصات زراعة العائد، وتطبيقات التمويل اللامركزية، ومجموعات السيولة عبر السلاسل. وقد أدت هذه الابتكارات إلى إضفاء طابع ديمقراطي على إمكانية الوصول إلى الخدمات المالية، مما منح المستخدمين سيطرة أكبر على أصولهم وتمكين مصادر دخل جديدة. مع استمرار تطور النظام البيئي DeFi، من الضروري مراقبة هذه التطورات عن كثب لأنها تشكل مستقبل التمويل وتفتح آفاقًا للشمول المالي والابتكار.

في الختام، أحدثت التبادلات اللامركزية، ومنصات زراعة العائد، والتطبيقات المالية، ومجموعات السيولة عبر السلاسل ثورة في المشهد المالي. ومن خلال دراسات الحالة والتطبيقات الواقعية مثل Uniswap وCompound Finance وAave وThorchain، نشهد قوة هذه التقنيات في توفير خدمات مالية فعالة ومتاحة ومترابطة. مع توسع نظام DeFi البيئي، ستستمر هذه الابتكارات في دفع عملية إضفاء الطابع الديمقراطي على التمويل وتعزيز الفرص الجديدة للمستخدمين في جميع أنحاء العالم.

التطورات والتحديات المستقبلية

1. حلول الطبقة الثانية وقابلية التوسع

تمثل حلول الطبقة الثانية تطورًا مستقبليًا واعدًا لمواجهة تحديات قابلية التوسع في العملات المشفرة. من خلال تمكين المعاملات خارج السلسلة واستخدام بروتوكولات مثل Lightning Network، فإنها تعمل على تحسين إنتاجية المعاملات وتقليل الرسوم. ومع ذلك، فإن تنفيذ هذه الحلول واعتمادها على نطاق واسع يتطلب إجماعًا واسع النطاق، وتثقيف المستخدمين، والتكامل السلس مع البنية التحتية الحالية. سيؤدي التغلب على هذه التحديات إلى تمهيد الطريق لنظام بيئي مشفر أكثر قابلية للتطوير وأكثر كفاءة.

2. قابلية التشغيل البيني والسيولة عبر السلسلة

تعد قابلية التشغيل البيني والسيولة عبر السلسلة من التطورات المستقبلية المحورية في مجال العملات المشفرة، إلا أنها تمثل أيضًا تحديات كبيرة. مع انتشار شبكات blockchain المتنوعة، أصبح تمكين الاتصال السلس ونقل الأصول عبر السلاسل أمرًا ضروريًا.

يتطلب تحقيق قابلية التشغيل البيني الحقيقية توحيد المعايير والحلول القابلة للتطوير. وبالمثل، فإن إنشاء السيولة عبر السلاسل يتطلب آليات غير موثوقة تعمل على تسهيل عمليات مبادلة الأصول بكفاءة، مما يضمن تدفق السيولة عبر الشبكات المختلفة. سيؤدي التصدي لهذه التحديات إلى إطلاق الإمكانات الكاملة للتمويل اللامركزي، وتعزيز نظام بيئي شامل ومترابط للعملات المشفرة.

3. الاعتبارات التنظيمية والامتثال

تمثل الاعتبارات التنظيمية والامتثال تطورات وتحديات مستقبلية مهمة في مجال العملات المشفرة. ومع استمرار نمو الصناعة، تسعى الحكومات في جميع أنحاء العالم إلى إنشاء أطر لمعالجة قضايا مثل غسيل الأموال، وحماية المستثمرين، واستقرار السوق. إن تحقيق التوازن بين الابتكار والتنظيم أمر بالغ الأهمية لتعزيز الثقة والاعتماد على نطاق واسع. سيكون الامتثال للقواعد والإرشادات المتطورة أمرًا ضروريًا لشركات العملات المشفرة للتنقل في هذا المشهد المتغير بنجاح.

الملخص & الخلاصة

ظهرت مجمعات السيولة كمفهوم ثوري في التمويل اللامركزي (DeFi)، مما يوفر حلاً لامركزيًا وفعالاً لمشكلة السيولة القديمة. ولهذه المجمعات آثار كبيرة على النظام البيئي المالي، مما يوفر فوائد وفرصًا متنوعة للمشاركين.

تعد مجمعات السيولة ضرورية لتسهيل التداول والاستثمار السلس في بروتوكولات التمويل اللامركزي. السيولة متاحة بسهولة من خلال تجميع الأموال من عدة مشاركين، مما يضمن التداول دون انقطاع وتقليل الانزلاق. وقد اجتذبت إمكانية الوصول والكفاءة هذه عددًا متزايدًا من المستخدمين، مما أدى إلى زيادة السيولة وعمق الأسواق وفي النهاية تعزيز الاستقرار العام ووظائف نظام DeFi البيئي.

علاوة على ذلك، فتحت مجمعات السيولة سبلا جديدة للأفراد لتوليد الدخل السلبي. يمكن للمستخدمين كسب رسوم ومكافآت تتناسب مع مساهماتهم عن طريق إيداع أصولهم في هذه المجمعات. لا تشجع آلية الحوافز هذه المستخدمين على المشاركة فحسب، بل تعمل أيضًا على مواءمة اهتماماتهم مع نمو البروتوكولات ونجاحها. لقد خلقت هذه العلاقة التكافلية بين المستخدمين ومنصات DeFi نظامًا بيئيًا مستدامًا ذاتيًا ويستمر في التوسع.

إن إمكانات النمو والتطور في النظام البيئي DeFi هائلة. مع نضوج مشهد التمويل اللامركزي، من المرجح أن تصبح مجمعات السيولة أكثر تطورًا، وتقدم ميزات واستراتيجيات مبتكرة لتحسين كفاءة رأس المال. يمكننا أن نتوقع ظهور مجمعات سيولة عبر السلاسل، مما يتيح إمكانية التشغيل البيني السلس بين شبكات البلوكشين المختلفة. بالإضافة إلى ذلك، فإن دمج وظائف العقود الذكية المتقدمة واستراتيجيات صنع السوق الخوارزمية سيعزز أداء وربحية هذه المجموعات.

لم يكن هناك وقت أفضل من أي وقت مضى للأفراد المهتمين باستكشاف مجمعات السيولة والمشاركة فيها. إن التعامل مع هذه الأدوات المالية اللامركزية يسمح للأفراد بالاستفادة من فرص الاستثمار المتنوعة، بغض النظر عن القيود الجغرافية أو المالية. من خلال المشاركة بنشاط في توفير السيولة، يساهم المستخدمون في نمو نظام DeFi البيئي ويستفيدون من المكافآت والعوائد المحتملة.

ومع ذلك، فمن الأهمية بمكان التعامل مع المشاركة في مجمع السيولة بحذر. يجب على المستخدمين إجراء بحث شامل، وفهم المخاطر المرتبطة بكل مجموعة، واستثمار ما يمكنهم تحمل خسارته فقط. علاوة على ذلك، يعد تتبع اللوائح المتطورة وأفضل الممارسات في مجال التمويل اللامركزي أمرًا ضروريًا لضمان الامتثال والأمان.

في الختام، أحدثت مجمعات السيولة ثورة في مشهد التمويل اللامركزي، حيث توفر حلاً لامركزيًا وفعالاً لتحديات السيولة. وتكمن أهميتها في تعزيز استقرار السوق، وتسهيل التداول السلس، وتوفير فرص الدخل السلبي. إن إمكانات النمو والتطور في هذا المجال هائلة، ويتم تشجيع الأفراد على الاستكشاف والمشاركة في مجمعات السيولة، والمساهمة في تطوير النظام البيئي للتمويل اللامركزي (DeFi) مع إمكانية جني مكافآت كبيرة.

مقالات موصى بها

بالنقر على "اشترك"، فإنك توافق على سياسة الخصوصية. لن يتم الكشف عن المعلومات التي تقدمها أو مشاركتها مع الآخرين.