طبيعة ومزايا ومخاطر ال Staking

تشتهر تقنية Blockchain بطبيعتها البارعة، وغالبًا ما تقدم طرقًا مبتكرة لتحسين الموارد المتاحة. تعتبر طريقة الstaking إحدى هذه الأساليب المبتكرة، حيث تسهل إنشاء معاملات blockchain جديدة باستخدام أصول العملات المشفرة الحالية.

تم تقديم طريقة ال staking لأول مرة في عام 2012، وكانت بمثابة إضافة مرحب بها إلى النظام البيئي لـ blockchain، مما يسمح للمستخدمين بالحصول على دخل سلبي عن طريق إيداع أصولهم المشفرة الإضافية على الشبكة المعنية. ستحلل هذه المقالة كيفية عمل عملية التخزين والعوامل التي يجب على المستخدمين مراعاتها قبل اتخاذ قرار بتخصيص أصولهم الرقمية.

النقاط الرئيسية

- إن Crypto staking هو عملية تسمح للمستخدمين بتخزين الأصول المشفرة على blockchain مقابل عوائد في شكل أسعار فائدة.

- يعد التوقيع المساحي بالعملات المشفرة هو البديل الأقرب للودائع المصرفية بالعملة الورقية، مما يوفر عروض الدخل السلبي الأكثر موثوقية للعملات المشفرة.

- تسمح عملية التوقيع المساحي أيضًا بخوارزمية إثبات الملكية للتحقق من صحة معاملات blockchain الجديدة بكفاءة وفعالية من حيث التكلفة.

- يحمل الStaking crypto العديد من المخاطر المهمة، بما في ذلك مخاطر السوق والسيولة المتعلقة بربحيته.

ما هو التوقيع Staking crypto؟

لقد قطع القطاع المالي اللامركزي شوطًا طويلًا منذ بداياته البسيطة، مما أدى إلى توسيع نطاق أدوات وإمكانات التمويل اللامركزي تدريجيًا. أصبح التوقيع المساحي للعملات المشفرة واحدًا من أكبر العروض في قطاع التمويل اللامركزي، مما يسمح للمستخدمين بتأكيد المعاملات وكسب دخل سلبي في نفس الوقت.

في جوهره، وظائف نهج التوقيع المساحي على غرار العملية البسيطة المتمثلة في فتح حساب وديعة في أحد البنوك. في كلتا الحالتين، يمكن للمستخدمين إيداع أموال إضافية للحصول على مكافآت في شكل دخل سلبي. ومع ذلك، في حالة الودائع الورقية، يتلقى المستخدمون مكافآت مالية فقط، والوديعة نفسها تفيد في الغالب السيولة للبنوك المعنية.

على العكس من ذلك، فإن عملية الstaking تفيد حاملي التوكنز بطريقتين مهمتين – توفير فرصة لكسب المكافآت وتقديم طريقة موثوقة للتحقق من صحة معاملات blockchain. بعد كل شيء، تتطلب كل شبكة blockchain عملية تحقق يمكن الاعتماد عليها، ومنهجية التوقيع جاهزة لتلبية الطلب.

يتم استخدام الstaking بشكل أساسي في آلية الإجماع لإثبات الملكية، والتي أصبحت ثاني أكثر آليات التحقق شيوعًا في عالم العملات المشفرة. لقد اعتمد عمالقة الصناعة مثل Ethereum هذا النموذج للتحقق من صحة أحجام معاملاتهم القوية بنجاح وكفاءة. وبالتالي، يعمل نموذج الستاك بشكل فعال لجميع الأطراف المعنية، مما يمنح المستخدمين حافزًا كبيرًا لمشاركة أصولهم وزيادة كفاءة التحقق من الصحة على الشبكة بأكملها.

كيف تجعل عملية تخزين العملات المشفرة خوارزمية إثبات الملكية ممكنة؟

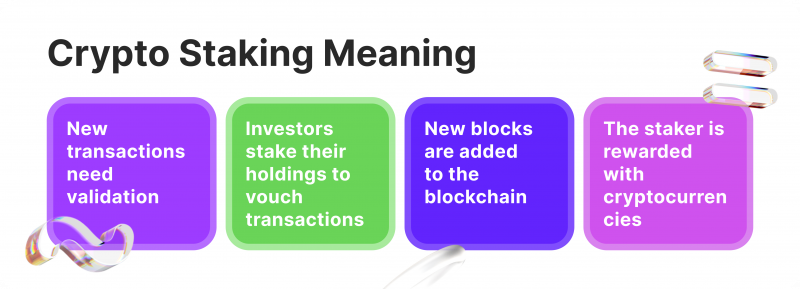

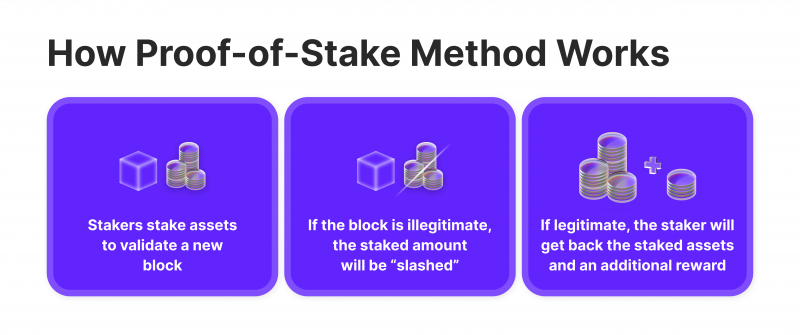

كما تمت مناقشته أعلاه، تم تصميم نموذج الستاكينغ بمهمة تسهيل خوارزمية إجماع إثبات الحصة (PoS). بدون عملية الستاكينغ، فإن خوارزمية PoS ستكون لا تكون قادرة على العمل، لأنها تتطلب بشكل مباشر staking tokens في عملية التحقق من الصحة.

إليك كيفية عمل خوارزمية إثبات الحصة (PoS) – أعضاء شبكة blockchain معينة يشاركون في أصول الكريبتو كودائع، ويحصلون على فرصة للتحقق من صحة المعاملة التالية على الشبكة. ولضمان نزاهة عملية التحقق من الصحة، تم تجهيز شبكة blockchain لمعاقبة أي أطراف لها دوافع مشكوك فيها.

على سبيل المثال، لنفترض أن المنصة اكتشفت أي علامات احتيال أو تهجير أو أنشطة غير قانونية. في هذه الحالة، سيخسر المستخدمون المعنيون جزءًا أو حتى كامل أصولهم المرهونة. وبالتالي، فإن المشاركين في عملية الستاكينغ لديهم حافز قوي للبقاء صادقين والتحقق دائمًا من صحة المعاملات الصحيحة.

وبالتالي، تعد عملية staking عنصرًا حاسمًا في خوارزمية إثبات الحصة، حيث إنها تحفز الأطراف المعنية على التحقق من صحة المعاملات دون أي مخاوف أمنية. ومع ذلك، لا يتعين على الأطراف الفردية إلا في بعض الأحيان إجراء عملية التوقيع المساحي. في حين أنه من الممكن للمستخدمين حصة الأصول الفردية، فإن معظم مدققي الشبكة يستخدمون نهج التخزين الجماعي، وتجميع الأصول المخزنة من مختلف المشاركين وتقديم عرض مجمع للتحقق من صحة المعاملات.

بهذه الطريقة، يتمتع المدققون بفرصة أكبر لإجراء عملية التحقق وتلقي دفعات التوقيع المساحي. يحصل المشاركون في مجموعة الستاكينغ على حصص الدخل الخاصة بهم أيضًا. من خلال هذا الهيكل، حصل كل طرف على مكافآت مناسبة مقابل مساهماته – زاد المدققون من فرصهم في الفوز بعروض المعاملات الجديدة، وحصلت الأطراف المتعهدة على دخل سلبي للعملات المشفرة دون مشاركة كبيرة.

مزايا Staking

كما تم تحليله أعلاه، يسمح الStaking لمستخدمي العملات المشفرة وشبكات blockchain بتطوير ممتاز، وتبسيط عملية التحقق من صحة الكتلة والسماح للمستخدمين بالاستفادة من مساهماتهم في الشبكة في وقت واحد.

هل لديك سؤال حول إعداد الوسيط الخاص بك؟

فريقنا هنا لمساعدتك — سواء كنت تبدأ من الصفر أو توسّع عملك.

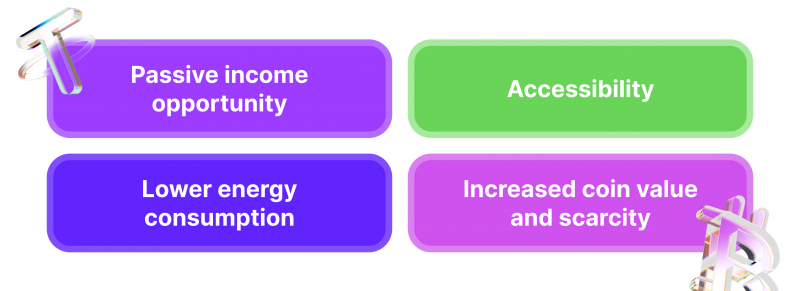

فرصة الدخل السلبي

تعد عملية الstaking أيضًا خيارًا رائعًا لتوليد دخل سلبي في سوق العملات المشفرة. كما تمت مناقشته، فإن التوقيع يشبه إلى حد كبير حسابات الودائع الورقية، مما يسمح للمستخدمين بالحصول على دخل الفوائد لتبادل أصولهم النقدية.

تعد عملية الستاكينغ هي الطريقة الأكثر موثوقية لتوليد الدخل السلبي من امتلاك الأصول المشفرة. علاوة على ذلك، مع احتلال العملات المشفرة لجزء أكبر من سوق التداول العالمي، يمكن للعديد من المستثمرين امتلاك أصول مشفرة فائضة. بدون الستاكينغ، ستصبح هذه الأصول ببساطة خاملة أو حتى تتسبب في خسائر بسبب تقلبات الأسعار.

إمكانية الوصول

يشتهر مجال العملات المشفرة بالدرجة العالية من التعقيد الفني. ومع ذلك، شهدت السنوات القليلة الماضية موجة هائلة من الحلول التي يمكن الوصول إليها والتي تدخل سوق العملات المشفرة. من بورصات التداول والمحافظ الرقمية إلى أسواق NFT وأدوات blockchain الأخرى، يسعى المبدعون جاهدين لجعل الأمور بسيطة قدر الإمكان للسوق المستهدف.

تأتي عملية ال staking في طليعة هذه الحركة، حيث تقدم بعض الواجهات الأكثر سهولة للمستخدمين المعنيين. في حين أن دور المدققين معقد للغاية ويتطلب معرفة متعمقة بالشبكة، فإن عملية الستاكينج نفسها تشبه إلى حد كبير فتح حساب إيداع. وبالتالي، فإن عملية التوقيع المساحي لا يوجد بها أي عوائق تقريبًا أمام الدخول. من خلال المتطلبات السطحية، سيتمكن أي شخص يمتلك عملة مشفرة مع ميزات ال staking من فتح إيداع عملات مشفرة في غضون دقائق.

استهلاك أقل للطاقة

بالمقارنة مع أنظمة إثبات العمل (PoW) كثيفة الاستهلاك للطاقة، مثل تعدين البيتكوين، فإن عملية الستاكينغ تعتبر أكثر كفاءة في استخدام الطاقة. لا تتطلب أنظمة إثبات الحصة (PoS) قوة حسابية هائلة، مما يجعلها صديقة للبيئة وأكثر استدامة على المدى الطويل.

زيادة قيمة العملة وندرتها

مع زيادة عدد المستخدمين الذين يقومون بتداول عملاتهم المعدنية، ينخفض العرض المتداول في السوق. يمكن أن تؤدي هذه الندرة إلى ارتفاع قيمة العملة، مما يفيد حامليها وأصحاب المصلحة على المدى الطويل. علاوة على ذلك، يمكن أن يشير الstaking إلى إيمان قوي بمستقبل المشروع، مما يزيد من ثقة المستثمرين.

تحاول منصات الستاكينغ في كثير من الأحيان تعويض مشاكل السيولة وتقلبات السوق من خلال عوائد سنوية عالية. وبالتالي، من المهم دائمًا النظر إلى ما هو أبعد من أرقام الإرجاع الجذابة.

المخاطر والسلبيات المحتملة لCrypto Staking

على الرغم من أن عملية الstaking للعملات المشفرة كانت إنجازًا تشتد الحاجة إليه في التمويل اللامركزي، إلا أنها تأتي مصحوبة بمخاطر وأوجه قصور كبيرة. على الرغم من الإمكانيات المربحة للدخل السلبي والتحقق المعزز من الكتلة، فإن عمليات التوقيع المساحي يمكن أن تؤدي إلى خسائر كبيرة. وبالتالي، لتجنب أسوأ السيناريوهات، يجب على المستخدمين المهتمين باستخدام أسلوب الستاكينغ تحليل كل جانب من الجوانب التالية بعناية:

المخاطر المتعلقة بالسوق

كما هو الحال مع كل استثمار آخر متعلق بالعملات المشفرة، يجب فحص عملية الستاكينغ بعناية في سياق تقلبات السوق. على الرغم من الجهود العديدة لتحقيق الاستقرار في السوق، لا تزال صناعة العملات المشفرة غير قابلة للتنبؤ بها وعرضة لتغيرات كبيرة في الأسعار. ونتيجة لذلك، يجب على المستثمرين أن يكونوا حذرين وأن يأخذوا في الاعتبار أسوأ السيناريوهات عندما يقررون حصة أصولهم الرقمية.

لمزيد من تصور مخاطر السوق، دعنا نتخيل السيناريو التالي – يفكر المستثمر X في شراء العملة المشفرة A للمخاطرة بها وكسب عوائد سنوية بنسبة 20٪. يشتري المستثمر X كمية كبيرة من العملة المشفرة A ويضعها على منصة التوقيع المساحي للعملات المشفرة. فترة التوقيع المساحي هي ثلاثة أشهر للأصل التالي. في الشهر الثاني من التوقيع المساحي، شهدت العملة المشفرة A انخفاضًا مفاجئًا وهائلًا في الأسعار بنسبة 40٪. ونتيجة لذلك، تم الإبلاغ عن خسارة المستثمر X لما يقرب من نصف محفظة العملات المشفرة A الخاصة به.

المثال التالي هو تمثيل مبسط ولكنه فعال لكيفية تأثير تقلبات السوق على الأرباح المتراكمة. في حين أن عوائد الرهن السنوية يمكن أن تكون كبيرة، فإن الانخفاض المحتمل في الأسعار يمكن أن يحول العملية برمتها إلى تكلفة غارقة. وبالتالي، من المهم أن تضع في اعتبارك مخاطر السوق وأن تختار الأصول المشفرة بعناية.

مخاوف تتعلق بالسيولة

هناك عامل آخر دائم الحضور في مجال التمويل اللامركزي وهو مفهوم السيولة، الذي يحدد مدى سرعة قيام المستخدمين بتبادل أصولهم إلى أموال نقدية سائلة. كانت السيولة الكافية تمثل مشكلة بالنسبة لغالبية سوق العملات المشفرة، حيث أن البيتكوين وUSDT في الحفاظ على مستويات سيولة مناسبة. وبالتالي، عند التفكير في حصة الأصول المشفرة، يجب على المستخدمين تقييم سيولة العملات المشفرة الأساسية.

ومع ذلك، قد يقع العديد من المستثمرين في فخ العوائد المرتفعة وينسون مراعاة مخاطر السيولة. من الضروري أن نتذكر أنه غالبًا ما يتم استخدام عوائد الرهان المرتفعة لتعويض بعض المخاطر الكامنة المتعلقة بأصل مشفر معين. في كثير من الحالات، قد تعني عوائد التوقيع المرتفعة أن الأصول المشفرة لديها سيولة منخفضة. وبالتالي، قد تكون العوائد مربحة، لكن المستثمرين لن يتمكنوا من استبدالها بعملات مستقرة أو عملات ورقية في أي وقت قريب.

مدة القفل الطويلة

تستخدم بعض خيارات الcrypto staking بروتوكول فترة التأمين، والذي يقوم بشكل فعال بتجميد الأصول المودعة لفترة زمنية محددة مسبقًا. على الرغم من أن هذه العملية غير مريحة للمستخدمين، إلا أنها تعزز أمان واستقرار شبكات البلوكشين. على الرغم من تأثيرها الإيجابي على النظام البيئي لتقنية blockchain، فإن فترات الإغلاق قد تسبب خسائر كبيرة للمستثمرين إذا انخفضت قيمة أصول العملة المشفرة الأساسية.

على سبيل المثال، إذا كانت فترة التأمين شهرين وكان من المتوقع انخفاض العملة المشفرة A في الشهر التالي، فيجب تجاهل الاستثمار حتى مع احتمالات العائد المربح. كما تمت مناقشته أعلاه، لا يزال مشهد العملات المشفرة متقلبًا للغاية، وتزيد فترات التأمين من احتمالية خسائر المحفظة.

لذلك، يوصى بشدة بالبحث عن منصة crypto-staking لا تفرض عملية القفل على مستخدميها. تتيح المنصات الخالية من التأمين للمستخدمين سحب الأصول المرهونة في أي وقت، مما يسمح لهم بتقليل الخسائر المحتملة المرتبطة بانخفاض الأسعار. على الرغم من أن العائدات على هذه المنصات أقل بشكل عام، إلا أنها لا تزال استثمارًا مفيدًا، مما يمكّن المستخدمين من التخفيف من مخاطر تغير الأسعار.

مكافآت الستاكينغ غير المتسقة

كما هو الحال مع فترات التأمين، يمكن أن تكون فترات دفع المكافآت طويلة جدًا أيضًا. في بعض الحالات، يتم توزيع مكافآت التوقيع مرة واحدة فقط كل ستة أشهر أو حتى مرة واحدة سنويًا. مثل هذه الحالات قد لا تشكل مشكلة بالنسبة للمستثمرين على المدى الطويل الذين يرغبون في كسب دخل سلبي ولا شيء غير ذلك.

ولكن بالنسبة للمستثمرين والمتداولين الذين يرغبون في إعادة الاستثمار أو إجراء معاملات أخرى باستخدام أرباحهم المحققة، فقد تشكل فترات الدفع الطويلة عائقًا كبيرًا. وبالتالي، يوصى بالبحث عن خيارات الستاكينغ بالعملات المشفرة مع فترات دفع متكررة، مما يسمح للمتداولين باستخدام الدخل السلبي المكتسب في الوقت الذي يناسبهم..

الدخل مقابل التكاليف

أخيرًا، من المهم ملاحظة أن تخزين العملات المشفرة ليس عملية مجانية. سواء قرر المستخدمون أن يصبحوا مدققين بأنفسهم أو تفويض التحقق إلى أطراف ثالثة، فإن كلا السيناريوهين يتطلبان نفقات معينة. في المقام الأول، سيتعين على المستخدمين شراء المعدات المناسبة ودفع فواتير الكهرباء الباهظة الناتجة عن عملية التحقق. في الحالة الثانية، عادةً ما تتقاضى مجموعات التوقيع المساحي نسبة مئوية مقابل الخدمات المقدمة.

في بعض الحالات، قد تؤدي عمولات الشركات الأخرى المتضخمة أو الاحتياجات المفرطة للمعدات إلى انخفاض حاد في صافي أرباح الرهن العقاري. وبالتالي، يجب على المستثمرين الذين يفكرون في التوقيع المساحي مقارنة العوائد المحتملة مع التكاليف المقابلة. إذا كان صافي الأرباح لا يزال مربحًا، فمن الممكن أن يظل الاستثمار جديرًا بالاهتمام على الرغم من النفقات الباهظة.

احصل على أدوات تدعم أكثر من 500 شركة وساطة

استكشف منظومتنا الكاملة — من السيولة إلى إدارة علاقات العملاء وصولًا إلى بنية التداول التحتية.

كيفية مشاركة العملات المشفرة؟

كما هو مذكور أعلاه، تعد عملية التوقيع المساحي واحدة من أكثر الأنشطة المتعلقة بالعملات المشفرة التي يمكن الوصول إليها في السوق. يمكن للمستخدمين الاستمتاع ببنية التوقيع المبسطة على الرغم من الأعمال الداخلية المعقدة للتحقق من صحة الكتلة. أولاً، يجب على المستخدمين اختيار منصة staking التي يفضلونها. عند الاختيار بين منصات staking، من المهم مراعاة أمان الشبكة وسمعتها ونسب إنتاجية ال staking.

تذكر أنه مع العوائد الضئيلة، قد يصبح الحصول على دخل سلبي بمبالغ كبيرة أمرًا مستحيلًا. بعد ذلك، يجب على المستخدمين اتخاذ قرار بشأن العملة المشفرة التي يختارونها. كما هو موضح أعلاه، تعد مخاطر سوق العملات المشفرة ومخاطر السيولة من العوامل الرئيسية التي يجب مراعاتها. بعد ذلك، يقوم المستخدمون ببساطة بتحديد مبلغ الstaking الذي يفضلونه وإرسال الطلب إلى منصة staking.

يجب على المستخدمين في بعض الأحيان ربط محافظهم الرقمية وتحويل الأموال من خلال هذه القناة. في حالات أخرى، قد توفر منصات الستاكينغ إمكانيات مدمجة لشراء وتخزين العملات المشفرة. الآن، أصبح لدى المستخدمين حسابات توفير العملات المشفرة الخاصة بهم. كل ما تبقى هو الانتظار وانتظار دفعات العائد الدورية. ومع ذلك، يجب ألا ينسى المستخدمون مراقبة أسعار العملات المشفرة بانتظام وإعادة النظر فيما إذا كان ينبغي عليهم مواصلة استثمارهم أو سحب التوكنز.

ملخص القول

منذ بدايتها، سيطرت عملية الstaking على مشهد التمويل اللامركزي. يعمل هذا البروتوكول المبتكر على تحسين أمان واستقرار شبكات blockchain، مما يسمح للمستخدمين بالحصول على دخل سلبي موثوق به من أموالهم الإضافية بالعملات المشفرة.

ومع ذلك، فإن عملية الستاكينغ لا تُعفى من مخاطر العملات المشفرة المعتادة مثل مخاطر السوق والسيولة. تشمل المخاوف الإضافية فترات الإغلاق الطويلة وفترات الدفع المتضخمة والعمولات المفرطة. المستخدمون الذين يأخذون في الاعتبار هذه المخاطر ويختارون خيارات الرهن العقاري الخاصة بهم بحكمة، سيحققون دخلاً سلبيًا كبيرًا على المدى الطويل.

الأسئلة الشائعة

كيف تتم عملية الstaking؟

يقوم المستخدمون بإيداع أصولهم المشفرة المفضلة على منصة التوقيع، والتي تقفل الأصول المذكورة بشكل فعال لفترة معينة. وفي المقابل، يحصل المستخدمون على نسبة عوائد دورية على أصولهم المودعة.

ما هي مزايا الstaking؟

إن ال staking هو أقرب ما يعادل ودائع النقود الورقية في البنوك التقليدية. لذلك، يعد ال staking فرصة ممتازة لتوليد دخل سلبي إذا كان المستخدمون يمتلكون أموالًا مشفرة إضافية. كما يعمل الstaking أيضًا على تعزيز قدرات الأمان والتحقق من صحة شبكة blockchain المحددة، وهو أمر رائع لجميع الأطراف المعنية.

ما هي أكبر المخاطر المتعلقة بالstaking؟

نظرًا لأن عملية الstaking مرتبطة بقيمة العملة المشفرة، يجب على المستخدمين النظر بعناية في تقلبات السوق ومخاطر السيولة السائدة في صناعة العملات المشفرة.

مقالات موصى بها

آخر الأخبار