ما الذي تعنيه المشتقات المالية، وكيف تعمل؟

إن السوق المالية العالمية مليئة بالعديد من الفرص التي يمكن للأفراد والمؤسسات الاستفادة منها بقدر ما يمتلكون مجموعة المهارات المناسبة. ويعد تداول المشتقات إحدى هذه الفرص التي كانت موجودة منذ فترة طويلة. ومع ذلك، فقد وسعت مخالبها لتشمل العملات المشفرة. تجارة.

الأصول المصنفة كمشتقات مشتقة من أصل أساسي يعتمد عليه سعرها/قيمتها. وتشمل هذه الأصول الأسهم والسندات والعملة والنفط والعملات المشفرة. ويمكن تداولها خارج البورصة (OTC) أو من خلال البورصة.

يختلف تداول المشتقات عن التداول الفوري التقليدي لأنه يرتبط عادةً باستخدام الرافعة المالية. وعلى هذا النحو، يمكن للمتداولين التحكم في مركز كبير في عقد مشتق باستخدام كمية صغيرة نسبيًا من رأس المال.

فهم ما يعنيه تداول المشتقات المالية

تداول المشتقات هو شكل من أشكال الاستثمار المضارب عالي المخاطر الذي يسمح للأفراد بتداول أصل معين بسعر مستقبلي دون بالضرورة امتلاك هذا الأصل. والشيء المثير للاهتمام هو أنه يمكن للمستخدمين تداول أي فئة من الأصول، بشرط وجود سوق مشتقات لهم. .

قبل التداول في سوق المشتقات، يجب على المستخدمين النظر في الأصل الأساسي وتاريخ انتهاء صلاحيته وموقفهم (طويل أو قصير).

الأصل الأساسي — يمكن أن يشمل العملات المشفرة والأسهم والسندات والسلع والعملات وأسعار الفائدة والمشتقات الأخرى. ومع ذلك، فإن التقلب أو عدم الاتساق في سعر هذه الأصول الأساسية يحدد قيمة مشتقاتها .

علاوة على ذلك، يمكن أن يتأثر سعر الأصول الأساسي بعدة عوامل، بما في ذلك العرض والطلب، والظروف الاقتصادية، والسياسات الحكومية. لذلك، يجب عليك تتبع هذه العوامل كمتداول المشتقات المالية لأنها ستؤثر أيضًا على تجارتك.

تاريخ/وقت انتهاء الصلاحية — هو الوقت الذي تنتهي فيه صلاحية عقد المشتقات ويتم تسوية الفروق. وقد يشار إليه أيضًا على أنه اليوم الأخير الذي يظل فيه عقد المشتقات ساريًا.

عند انتهاء الصلاحية، يلتزم المشتري والبائع للعقد المشتق بتسوية الفرق في قيمة العقد أو الدخول في عقد جديد.

مركز المتداول — هو الموقف الذي يتخذه الطرف المقابل أثناء الرهان على السعر المستقبلي للأصل الأساسي. ويمكن أن يكون مركزًا طويلًا أو قصيرًا.

في مركز طويل، يربح المتداول إذا تجاوز السعر نقطة دخوله في وقت التسوية. بالنسبة لمركز قصير، يربح المتداول فقط إذا انخفض سعر الأصل الأساسي إلى ما دون نقطة دخوله. وبما أنه بين طرفين، فإنهم لا يمكنهم اتخاذ موقف طويل أو قصير في نفس الوقت؛ يجب أن يكون لديهم وجهات نظر مختلفة فيما يتعلق بالسعر المستقبلي للأصل.

ما هي أنواع تداول المشتقات المالية الموجودة؟

الأنواع الأربعة الرئيسية من المشتقات هي العقود الآجلة، والعقود الآجلة، والمبادلة، والخيارات. باعتبارك مستثمرًا/متداولًا ماليًا، فإن تداول العقود الآجلة والخيارات هي أنواع المشتقات التي من المرجح أن تعتاد عليها.

إلى الأمام

المشتقات الآجلة هي عقد مالي يتضمن اتفاق الطرفين المقابلين على السعر المحدد (المحدد) للأصل أثناء حدوث التجارة في المستقبل. وهذا يعني أن سعر الأصل الأساسي مقفل قبل حدوث التجارة.

إن الغرض الأساسي من المشتقات الآجلة هو التحوط أو موازنة المخاطر بسبب التقلبات العالية في السوق.

دعونا نأخذ مثالاً على مزارع الذرة وشركة تصنيع الحبوب. بافتراض أن المزارع يشعر بأنه سيكون هناك انخفاض في سعر الذرة في السنوات الثلاث المقبلة، ويشعر المصنع بشكل مختلف بأن سعر الذرة قد يرتفع. يمكنهما كلاهما الاتفاق على عقد مشتق آجل يسمح لهم بتحديد سعر الذرة الآن، وسيمكنهم من تنفيذ التجارة في وقت لاحق، أي بعد ثلاث سنوات.

على الرغم من أن المشتقات الآجلة عادة ما تكون محفوفة بالمخاطر لأنها تتم خارج البورصة (OTC) ولا يتم تنظيمها بالكامل، إلا أنه من السهل تخصيصها ويمكن أن تحقق أرباحًا أكبر. ويمكن أن تكون التسوية أيضًا مادية أو نقدية، اعتمادًا على الأصل الأساسي، وعادة ما يتم تحويلها بعد انتهاء العقد.

مقايضات

مشتقات المبادلة هي عقود مالية تسمح لطرفين بتبادل التدفقات النقدية في المستقبل. ومشتقات المبادلة الأكثر شيوعا هي أسعار الفائدة ومقايضات العملات.

تسمح مقايضات أسعار الفائدة لطرفين بتبادل سعر فائدة ثابت بسعر عائم والعكس صحيح. قد يكون هذا مفيدًا للشركة التي اقترضت بسعر ثابت ولكنها تتوقع ارتفاع أسعار الفائدة. في هذه الحالة، يمكنهم مبادلة سعر الفائدة الثابت بسعر عائم للتخفيف من مخاطرهم.

ومن ناحية أخرى، تنطوي مقايضات العملات على تبادل التدفقات النقدية بعملة واحدة مقابل التدفقات النقدية بعملة أخرى. ويمكن استخدامها للتحوط ضد مخاطر العملة أو الحصول على تمويل بعملة أجنبية.

يمكن أيضًا تخصيص مشتقات المبادلة لتلبية الاحتياجات المحددة للأطراف. على سبيل المثال، تسمح مقايضة التضخم لطرفين بتبادل سعر ثابت بسعر مرتبط بالتضخم، والذي يمكن أن يكون مفيدًا للتحوط ضد مخاطر التضخم.

هل لديك سؤال حول إعداد الوسيط الخاص بك؟

فريقنا هنا لمساعدتك — سواء كنت تبدأ من الصفر أو توسّع عملك.

يتم استخدامها من قبل مختلف المشاركين في السوق، بما في ذلك الشركات والحكومات والمؤسسات المالية. ومع ذلك، فإن الاستثمار في مشتقات المبادلة يمكن أن يكون معقدًا ومحفوفًا بالمخاطر وعادة ما يستخدمه مستثمرون متطورون يتمتعون بقدرة عالية على تحمل المخاطر.

العقود الآجلة

تتشابه العقود الآجلة والمشتقات الآجلة إلى حد كبير حيث يتم الاتفاق على سعر الأصل الأساسي مسبقًا قبل المعاملة المستقبلية. على عكس المشتقات الآجلة، يتم تداول العقود الآجلة في البورصات المنظمة، بما في ذلك بورصة شيكاغو التجارية وبورصة نيويورك التجارية. ومع ذلك، يمكن لمتداولي العملات المشفرة استخدام منصات التداول مثل Binance وBybit وOKEx وما إلى ذلك لتنفيذ مثل هذه الصفقات.

على الرغم من أن أسواق العقود الآجلة تسمح للمتداولين بالتحوط من مراكزهم، فإن سيولة البورصات تجعل أرباح المضاربة أكثر جاذبية. في العقود الآجلة، يمكن للمستثمرين إما الشراء (الشراء) أو البيع (البيع)؛ كل هذا يتوقف على وجهة نظرهم في السوق.

باستخدام الرافعة المالية، يمكن للمستثمرين/المتداولين اقتراض أكثر من رأس مالهم الأولي لزيادة هوامش ربحهم. تتراوح الرافعة المالية من “1x إلى 100x” اعتمادًا على الأصول المشتقة المتداولة. ومع ذلك، تجدر الإشارة إلى أنه كلما زادت الرافعة المالية، زاد خطر التصفية. لذلك، مع ارتفاع الأسعار أو انخفاضها، تحدث التسوية أيضًا.

خيارات

مشتق الخيارات هو عقد مالي يسمح للمتداولين بشراء أو بيع أصل أساسي بسعر وتاريخ محددين. ولكن تجدر الإشارة إلى أنه كلما تم إصدار أمر شراء أو بيع، يجب على الطرف المقابل الرد على الفور.

يمكن أن تكون الخيارات إما خيارات الاتصال أو خيارات البيع. النوع الأكثر شيوعًا من الخيارات هو خيار الاتصال، والذي يسمح للمشتري بشراء أصل بسعر محدد، يُعرف باسم سعر الإضراب. من ناحية أخرى، يسمح خيار البيع للمشتري ببيع الأصل بسعر التنفيذ.

عندما يتخذ المستثمرون/المتداولون مركزًا “طويلًا” في خيار الاتصال، فإنهم يراهنون بشكل أساسي على أن سعر الأصل الأساسي سيكون أعلى من سعر الإضراب. إذا تحرك السعر أقل، يصبح الخيار عديم القيمة ويخسر المستثمر المال.

من ناحية أخرى، إذا اتخذ المستثمر مركزا “قصيرا” في خيار الاتصال، فإنه يراهن على أن سعر الأصل الأساسي لن يرتفع فوق سعر الإضراب. إذا لم يرتفع السعر، فسوف تنتهي صلاحية الخيار بلا قيمة وسيحتفظ المستثمر بالقسط الذي دفعه مشتري الخيار.

عندما يتخذ المستثمرون مركزا “طويلا” في خيار الشراء، فإنهم يراهنون على أن سعر الأصل الأساسي سينخفض إلى ما دون سعر الإضراب. إذا لم ينخفض السعر، فسيصبح الخيار عديم القيمة وسيخسر المستثمر القسط المدفوع مقابل الخيار.

من ناحية أخرى، إذا اتخذ المستثمر مركزا “قصيرا” في خيار الشراء، فإنه يراهن على أن سعر الأصل الأساسي لن ينخفض إلى ما دون سعر الإضراب. إذا لم ينخفض السعر، فسوف تنتهي صلاحية الخيار وسيحتفظ المستثمر بالقسط الذي دفعه مشتري الخيار.

تتم تسوية مشتقات الخيارات نقدا. يدفع مشتري الخيار قسطا للبائع، ويحتفظ البائع بالقسط بغض النظر عما إذا كان الخيار قد تم ممارسته أو انتهاء صلاحيته.

وتنقسم هذه الأنواع أيضًا إلى قسمين: الالتزام والطوارئ.

تتطلب فئة الالتزام من كلا الطرفين تحمل التزاماتهما بنجاح بموجب عقد المشتقات، دون ترك مجال للتخلي عنها. ومن الأمثلة على ذلك العقود الآجلة والعقود الآجلة والمقايضات.

وفي الفئة الطارئة، يمكن لأحد الأطراف المقابلة أن يقرر عدم تنفيذ عملية الشراء أو البيع مرة أخرى. ومع ذلك، بمجرد تقديم أمر الشراء أو البيع، يجب تنفيذه من قبل طرف آخر. مثال على ذلك هو الخيارات.

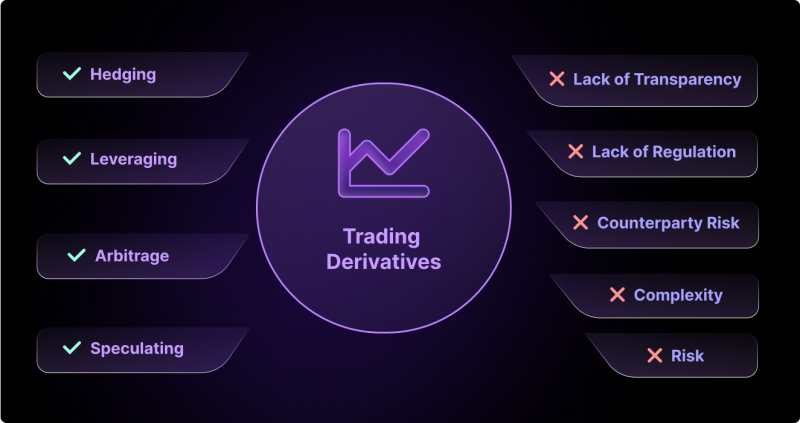

ما هي إيجابيات وسلبيات تداول المشتقات؟

ميزة

تتطلب معاملات المشتقات المالية من طرفين مقابلين الاستثمار في الأصول الأساسية بدلاً من امتلاكها فعلياً. الاستثمار في المشتقات عموما له غرضين رئيسيين: التحوط والمضاربة. ومع ذلك، هناك استخدامات أخرى، مثل الرافعة المالية من خلال التداول بالهامش أو المراجحة.

التحوط

تدير المشتقات المخاطر من خلال موازنة الخسائر المحتملة على الأصول الأساسية. على سبيل المثال، يمكن للمتداولين استخدام المشتقات المالية لتثبيت سعر الأصل ومنع أسعار السوق من الانخفاض.

المضاربة

يمكن أيضًا للمتداولين/المستثمرين استخدام المشتقات للمضاربة على تحركات أسعار الأصل الأساسي، حيث يمكنهم محاولة المراهنة على كيفية تحرك سعر الأصل الأساسي. هذه استراتيجية أكثر خطورة، ولكنها يمكن أن تؤدي أيضًا إلى أرباح أعلى.

رافعة

يمكن أيضًا تداول المشتقات على الهامش باستخدام الرافعة المالية. يمكن للمتداولين/المستثمرين اقتراض الأموال لزيادة حجم المركز، ومع ذلك، يمكن أن تؤدي الرافعة المالية إلى تضخيم المكاسب المحتملة ولكنها تزيد أيضًا من مخاطر الخسائر.

موازنة

يمكن استخدام المشتقات للاستفادة من تقلبات الأسعار بين الأسواق/البورصات المختلفة. على سبيل المثال، يمكن للمتداول شراء مشتق في إحدى البورصات وبيعه في بورصة أخرى، مستفيدًا من الفرق.

السلبيات

تعقيد

المشتقات هي أدوات مالية معقدة قد يصعب على بعض المستثمرين/المتداولين فهمها، مما قد يؤدي إلى سوء فهم وأخطاء، مما يؤدي إلى خسائر كبيرة.

المخاطر

ونظرًا لأن سعر المشتقات يعتمد على سعر الأصل الأساسي، فإنه يمكن أن يشكل مخاطر كبيرة على المتداولين، حيث يمكن أن يتقلب سعر ذلك الأصل بشكل كبير. قد تكون تقلبات الأسعار في الأصول الأساسية ناجمة عن مجموعة متنوعة من العوامل، بما في ذلك السياسات الحكومية والأحداث الإخبارية وما إلى ذلك. ومن الواضح أن هذا قد يؤدي إلى خسائر كبيرة إذا تحرك السعر عكس موقف المستثمر.

مخاطر الطرف المقابل

ونظرًا لأن المشتقات يتم تداولها عادةً بين طرفين، فقد تكون هناك مخاطر على الطرف المقابل. وذلك لأن أحد الطرفين قد يخالف العقد، مما يتسبب في خسائر للطرف الآخر. ومع ذلك، يمكن تقليل هذه المخاطر إلى الحد الأدنى إذا تم إجراء التداول في بورصة منظمة.

نقص الإشراف

في بعض الولايات القضائية، قد لا يتم تنظيم تداول المشتقات بشكل صارم مثل أشكال التداول الأخرى، مما قد يخلق مخاطر إضافية للمستثمرين. ومع ذلك، فإن هذا ينطبق فقط على معاملات المشتقات المالية خارج البورصة (OTC). إذا تم تنظيم بورصات المشتقات بشكل كامل، فيمكن تجنب المخاطر الإضافية بالنسبة للمستثمرين.

انعدام الشفافية

غالبًا ما تكون أسواق المشتقات المالية غامضة، مما يعني أنه قد يكون من الصعب تحديد القيمة الحقيقية للعقد أو مستوى المخاطر التي ينطوي عليها. كما يمكن أن يجعل من الصعب تسعير المشتقات بدقة، مما يؤدي إلى عدم كفاءة السوق وزيادة المخاطر.

التداول الفوري وتداول المشتقات

التداول الفوري وتداول المشتقات المالية عبارة عن أدوات مالية تستخدم لشراء وبيع أصول مختلفة. على الرغم من أنها كلها تقريبا تخدم نفس الغرض، لا تزال هناك بعض الاختلافات بينهما.

يتضمن التداول الفوري شراء وبيع أصل للتسليم الفوري، في حين يشير تداول المشتقات إلى عقود البيع والشراء التي تستمد قيمتها من الأصل الأساسي وسيتم تسويتها في المستقبل.

فيما يتعلق بالملكية، يمنح السوق الفوري المستثمر ملكية أي أصل يتم شراؤه. بينما بالنسبة لسوق المشتقات، يتم امتلاك عقد بنفس قيمة الأصل الأساسي.

من حيث المخاطر والعائد، يعتبر التداول الفوري أقل خطورة من تداول المشتقات. وعلى الرغم من أن أسعارها يمكن أن تتأثر بعوامل خارجية، بما في ذلك السياسات الحكومية ومختلف الأساسيات، فإن المتداولين عادة ما يتعرضون لمزيد من المخاطر في تداول المشتقات. وبما أن تداول المشتقات يسمح باستخدام الرافعة المالية، فإنه يزيد أيضًا من العوائد المحتملة للمتداول.

من يمكنه تداول مشتقات العملات المشفرة؟

إن المخاطر التي تأتي مع تداول المشتقات مثيرة للقلق للغاية، خاصة الآن بعد أن أصبح بإمكان المستثمرين أو المتداولين الوصول إلى السيولة والاستفادة بسهولة من تلك الأصول. هناك حاجة إلى متطلبات مسبقة أو ضروريات معينة من الراغبين في تداول مشتقات العملات المشفرة.

أنظمة

في بعض البلدان، يقتصر تداول مشتقات العملات المشفرة على المستثمرين المعتمدين فقط. ومع ذلك، في بعض البلدان الأخرى، يكون متاحًا لمستثمري التجزئة تداول مشتقات العملات المشفرة. ويحتاج المتداولون المحتملون إلى التحقق من اللوائح المعمول بها في بلادهم قبل تداول مشتقات العملات المشفرة.

تحليل الجودة

يوصى عمومًا بأن يقوم المستثمرون ذوو الخبرة والمطلعون فقط بتداول مشتقات العملات المشفرة. ويجب أن يكونوا قادرين على اتخاذ قرارات نوعية من خلال إجراء تحليلات أساسية وفنية محددة للسوق.

وهذا لأن مشتقات العملات المشفرة يمكن أن تكون شديدة التقلب ومحفوفة بالمخاطر، ولا يزال السوق جديدًا نسبيًا وأقل نضجًا من الأسواق التقليدية.

احصل على أدوات تدعم أكثر من 500 شركة وساطة

استكشف منظومتنا الكاملة — من السيولة إلى إدارة علاقات العملاء وصولًا إلى بنية التداول التحتية.

معلومات الأصول وإدارة المخاطر

قبل تداول مشتقات العملات المشفرة، يجب على الأفراد فهم الأصول والمخاطر الأساسية. ويجب عليهم أيضًا أن يكونوا على دراية بشروط وآليات المشتقات المحددة التي يفكرون في تداولها. ومن الضروري أيضًا أن يكون لديك استراتيجية محددة جيدًا لإدارة المخاطر.

الرغبة في المخاطرة

بشكل عام، تداول مشتقات العملات المشفرة غير مناسب للأفراد غير الراغبين في المخاطرة بخسارة استثماراتهم. يحتاج المتداولون إلى فهم أن سوق العملات المشفرة شديد التقلب، وهناك احتمال لخسائر كبيرة. لذلك، فإن الاستثمار فقط فيما يمكنك تحمل خسارته هو أمر جيد. مهم جدا.

كيفية تداول مشتقات العملات المشفرة

يعد تداول مشتقات العملات المشفرة (العقود الآجلة أو الخيارات) أكثر تعقيدًا من تداول العملات المشفرة نفسها، ولكنه يَعِد بعوائد أعلى. وإليك دليل خطوة بخطوة حول كيفية تداول مشتقات العملات المشفرة:

1. فهم السوق

دراسة اتجاهات السوق والرسوم البيانية التاريخية وحركة أسعار الأصول التي سيتم تداولها، والبقاء على اطلاع بالأحداث التي قد تؤثر على السوق.

2. اختر منصة Exchange

تتوفر العديد من منصات التبادل لتداول مشتقات العملات المشفرة، مثل BitMEX وKucoin Futures وBinance Futures. تحتوي كل منصة على رسوم وحدود للتداول وواجهة مستخدم، لذا فإن اختيار المنصة التي تناسب احتياجاتك أمر مهم للغاية.

3. قم بتمويل حسابك

بعد إنشاء منصة تبادل، يجب عليك تمويل الحساب بالعملة المشفرة التي ترغب في التداول بها. وباستخدام بطاقات الائتمان أو التحويلات المصرفية، يمكنك إيداع العملات الورقية لشراء هذه العملات المشفرة.

4. حدد معاملتك

يمكن لمشتقات العملات المشفرة أن تتخذ أشكالًا عديدة، مثل العقود الآجلة والخيارات والمقايضات. كل نوع من المشتقات له خصائص فريدة، لذا يعد اختيار النوع الذي يناسب استراتيجية التداول الخاصة بك أمرًا ضروريًا.

5. قم بتقديم أمر تداول

بمجرد اختيار تداولك، ستحتاج إلى تقديم طلب. توفر معظم المنصات مجموعة متنوعة من أنواع الأوامر، مثل أوامر الحد والسوق وأوامر الإيقاف. ومن المهم فهم كيفية عمل كل نوع من الأوامر قبل إجراء أي تداولات.

6. مراقبة صفقاتك

يتم ذلك من خلال مراقبة السوق للتأكد من أنه يتحرك في الاتجاه المتوقع. وهذا يشمل مراقبة سعر الأصل الأساسي وأي أخبار أو أحداث ذات صلة يمكن أن تؤثر على السوق.

7. امتلك إستراتيجية لإدارة المخاطر

إن مشتقات العملات المشفرة تتسم بدرجة عالية من المضاربة والتقلب، ومن الضروري أن يكون لديك استراتيجية لإدارة المخاطر قبل إجراء التداول. وهذا يتضمن تحديد وقف الخسائر ووضع خطط أخرى لإدارة مركزك إذا تحرك ضدك.

ملخص القول

في حين أن التداول الفوري ينطوي على مخاطر أقل، فإن مشتقات العملات المشفرة تسمح للمستثمرين بالمضاربة على السعر المستقبلي للأصل الأساسي. واستخدام الرافعة المالية للتداول، كما هو الحال في سوق المشتقات، يزيد من العوائد المحتملة للمتداولين بينما يعرضهم لمخاطر أكبر.

ومع ذلك، لتحقيق أقصى استفادة من تداول المشتقات، خاصة إذا كنت ترغب في تجنب مخاطر التداول، يجب أن يكون لديك استراتيجية تداول وإدارة للمخاطر.

مقالات موصى بها

آخر الأخبار