Wofür stehen Derivate und wie funktionieren sie?

Der globale Finanzmarkt bietet zahlreiche Möglichkeiten, die sowohl Einzelpersonen als auch Organisationen nutzen können, sofern sie über die richtigen Fähigkeiten verfügen. Der Handel mit Derivaten ist eine solche Möglichkeit, die es schon lange gibt. Es hat jedoch seine Tentakel auf den Handel mit Kryptowährungen ausgeweitet.

Als Derivate klassifizierte Vermögenswerte werden von einem Basiswert abgeleitet, von dem ihr Preis/Wert abhängt. Zu diesen Vermögenswerten gehören Aktien, Anleihen, Währungen, Öl und Kryptowährungen. Sie können außerbörslich (OTC) oder über eine Börse gehandelt werden.

Der Handel mit Derivaten unterscheidet sich vom konventionellen Kassahandel, da er normalerweise mit dem Einsatz von Hebeln verbunden ist. Und als solche können Trader eine große Position in einem Derivatkontrakt mit einem relativ kleinen Kapitalbetrag kontrollieren.

Verstehen, was der Handel mit Derivaten bedeutet

Der Handel mit Derivaten ist eine Form der spekulativen, risikoreichen Anlage, die es Einzelpersonen ermöglicht, einen bestimmten Vermögenswert zu einem zukünftigen Preis zu handeln, ohne diesen Vermögenswert unbedingt zu besitzen. Eine interessante Sache ist, dass Benutzer jede Anlageklasse handeln können, vorausgesetzt, es gibt einen Derivatemarkt für sie.

Vor dem Handel auf einem Derivatemarkt müssen Benutzer den zugrunde liegenden Vermögenswert, sein Ablaufdatum und ihre Position (Long oder Short) berücksichtigen.

Der Basiswert – kann Kryptowährungen, Aktien, Anleihen, Rohstoffe, Währungen, Zinssätze und andere Derivate umfassen. Allerdings bestimmt die Schwankung oder Inkonsistenz des Preises dieser Basiswerte den Wert ihrer Derivate.

Darüber hinaus kann der zugrunde liegende Vermögenspreis von mehreren Faktoren beeinflusst werden, darunter Angebot und Nachfrage, Wirtschaftsbedingungen und Regierungspolitik. Daher sollten Sie als Derivatehändler solche Faktoren im Auge behalten, da sie auch Ihren Handel beeinflussen.

Ablaufdatum/-zeit – ist der Termin, an dem der Derivatkontrakt abläuft und die Differenzen beglichen werden. Er kann auch als letzter Tag bezeichnet werden, an dem ein Derivatkontrakt gültig bleibt.

Bei Ablauf sind der Käufer und der Verkäufer des Derivatkontrakts verpflichtet, die Differenz im Kontraktwert auszugleichen oder einen neuen Kontrakt abzuschließen.

Die Position eines Händlers – ist die Haltung, die ein Kontrahent während der Wette auf den zukünftigen Preis eines Basiswertes einnimmt. Es kann entweder eine Long- oder eine Short-Position sein.

Bei einer Long-Position profitiert ein Händler, wenn der Preis zum Zeitpunkt der Abwicklung über seinen Einstiegspunkt steigt. Bei einer Short-Position profitiert der Trader nur, wenn der Preis des Basiswerts unter seinen Einstiegspunkt fällt. Da es sich um zwei Parteien handelt, können sie nicht gleichzeitig eine Long- oder Short-Position einnehmen; sie müssen unterschiedliche Ansichten über den zukünftigen Preis des Vermögenswertes haben.

Welche Arten des Derivatehandels gibt es?

Die vier Hauptarten von Derivaten sind Forward, Futures, Swap und Option. Als Finanzinvestor/Händler sind Termin- und Optionshandel die Arten von Derivaten, an die Sie sich wahrscheinlich gewöhnen werden.

Nach vorne

Ein Terminderivat ist ein Finanzkontrakt, bei dem sich beide Kontrahenten auf einen bestimmten (festgelegten) Preis eines Vermögenswerts einigen, während der Handel in der Zukunft stattfindet. Dies bedeutet, dass der Preis des zugrunde liegenden Vermögenswerts gesperrt ist, bevor der Handel stattfindet.

Der Hauptzweck eines Terminderivats besteht darin, Risiken aufgrund der hohen Volatilität des Marktes abzusichern oder auszugleichen.

Nehmen wir als Beispiel einen Maisbauern und einen Getreidehersteller. Angenommen, der Landwirt geht davon aus, dass der Maispreis in den nächsten drei Jahren sinken wird, und der Hersteller glaubt anders, dass der Maispreis steigen könnte. Sie können sich beide auf einen Terminkontrakt einigen, der es ihnen ermöglicht, den Maispreis jetzt festzulegen, und der es ermöglicht, dass der Handel später, d. h. drei Jahre später, stattfindet.

Obwohl das Forward-Derivat in der Regel riskant ist, da es außerbörslich (OTC) stattfindet und nicht vollständig reguliert ist, lässt es sich leicht anpassen und kann noch bedeutendere Gewinne erzielen. Die Abrechnung kann je nach zugrunde liegendem Vermögenswert auch physisch oder bar erfolgen und wird normalerweise nach Ablauf des Kontrakts überwiesen.

Tauscht

Swap-Derivate sind Finanzkontrakte, die es zwei Parteien ermöglichen, zukünftige Zahlungsströme auszutauschen. Die gängigsten Swap-Derivate sind Zins- und Währungsswaps.

Zinsswaps ermöglichen es zwei Parteien, einen festen Zinssatz gegen einen variablen auszutauschen und umgekehrt. Dies kann für ein Unternehmen nützlich sein, das zu einem festen Zinssatz geliehen hat, aber mit steigenden Zinssätzen rechnet. In diesem Fall können sie ihren festen Zinssatz gegen einen variablen Zinssatz tauschen, um ihr Risiko zu mindern.

Andererseits beinhalten Währungsswaps den Austausch von Zahlungsströmen in einer Währung gegen Zahlungsströme in einer anderen. Es kann zur Absicherung gegen Währungsrisiken oder zur Finanzierung in einer Fremdwährung eingesetzt werden.

Swap-Derivate können auch an die spezifischen Bedürfnisse der Parteien angepasst werden. Beispielsweise ermöglicht ein Inflationsswap zwei Parteien, einen festen Zinssatz gegen einen inflationsgebundenen Zinssatz zu tauschen, was nützlich sein kann, um sich gegen das Inflationsrisiko abzusichern.

Fragen zu Ihrer Broker-Einrichtung?

Unser Team steht Ihnen zur Seite – egal, ob Sie gerade starten oder Ihr Geschäft ausbauen.

Sie werden von verschiedenen Marktteilnehmern verwendet, darunter Unternehmen, Regierungen und Finanzinstitute. Die Anlage in Swap-Derivate kann jedoch komplex und riskant sein und wird typischerweise von erfahrenen Anlegern mit einer hohen Risikotoleranz verwendet.

Zukünfte

Sowohl Futures als auch Forward-Derivate sind ziemlich ähnlich, da der Preis des zugrunde liegenden Vermögenswerts vereinbart wird, bevor er in der Zukunft gehandelt wird. Im Gegensatz zu Forward-Derivaten wird der Futures-Markt an regulierten Börsen gehandelt, einschließlich der Chicago Mercantile Exchange und der New York Mercantile Exchange. Kryptohändler können jedoch Börsen wie Binance, Bybit, OKEx usw. verwenden, um solche Trades auszuführen.

Obwohl der Terminmarkt Händlern erlaubt, ihre Position abzusichern, macht die Liquidität an den Börsen das Spekulieren auf Gewinne attraktiver. Bei Futures können Anleger entweder long (kaufen) oder short (verkaufen) gehen; es hängt alles von ihrer Sicht auf den Markt ab.

Mit Hebelwirkung können Anleger/Händler mehr als ihr Anfangskapital leihen, um ihre Gewinnspanne zu erhöhen. Die Hebelwirkung reicht von „1x bis 100x“, abhängig von den gehandelten derivativen Vermögenswerten. Es ist jedoch wichtig zu beachten, dass je höher die Hebelwirkung ist, desto höher ist das Risiko, liquidiert zu werden. Infolgedessen erfolgt die Abrechnung, wenn der Preis steigt oder fällt.

Optionen

Optionsderivate sind Finanzkontrakte, die es einem Händler ermöglichen, einen zugrunde liegenden Vermögenswert zu einem festgelegten Preis und Datum zu kaufen oder zu verkaufen. Es ist jedoch erwähnenswert, dass die Gegenpartei immer sofort reagieren muss, wenn ein Kauf- oder Verkaufsauftrag erteilt wird.

Optionen können entweder Call- oder Put-Optionen sein. Die häufigste Art von Optionen ist die Call-Option. Es ermöglicht dem Käufer, einen Vermögenswert zu einem bestimmten Preis, dem Ausübungspreis, zu kaufen. Andererseits ermöglicht eine Put-Option dem Käufer, einen Vermögenswert zum Ausübungspreis zu verkaufen.

Wenn ein Investor/Händler eine „Long“-Position in einer Call-Option eingeht, wettet er im Wesentlichen darauf, dass der Preis des zugrunde liegenden Vermögenswerts über den Ausübungspreis steigen wird. Sinkt der Preis, wird die Option wertlos und der Anleger verliert sein Geld.

Wenn ein Anleger andererseits eine „Short“-Position in einer Call-Option eingeht, wettet er darauf, dass der Preis des Basiswerts nicht über den Ausübungspreis steigen wird. Steigt der Preis nicht, verfällt die Option wertlos und der Anleger behält die vom Käufer der Option gezahlte Prämie.

Wenn ein Anleger eine „Long“-Position in einer Put-Option eingeht, wettet er darauf, dass der Preis des Basiswerts unter den Ausübungspreis fallen wird. Wenn der Preis nicht fällt, wird die Option wertlos und der Anleger verliert die für die Option gezahlte Prämie.

Wenn ein Anleger andererseits eine „Short“-Position in einer Put-Option eingeht, wettet er darauf, dass der Preis des Basiswerts nicht unter den Ausübungspreis fallen wird. Wenn der Preis nicht sinkt, verfällt die Option und der Anleger behält die vom Käufer der Option gezahlte Prämie.

Optionsderivate werden bar abgerechnet. Der Käufer der Option zahlt dem Verkäufer eine Prämie, und der Verkäufer behält die Prämie, unabhängig davon, ob die Option ausgeübt wird oder verfällt.

Diese Typen werden weiter in zwei Teile unterteilt: die Verpflichtungsklasse und die Kontingentklasse.

Die Commitment-Klasse erfordert, dass beide Parteien den Derivatkontrakt erfolgreich eingehen. Es gibt keinen Platz, um wegzugehen. Beispiele hierfür sind Forward, Futures und Swap.

In der Contingent-Klasse kann eine der Gegenparteien entscheiden, einen Kauf oder Verkauf nicht mehr auszuführen. Sobald jedoch ein Kauf- oder Verkaufsauftrag erteilt wurde, muss er von der anderen Partei ausgeführt werden. Ein Beispiel hierfür ist Option.

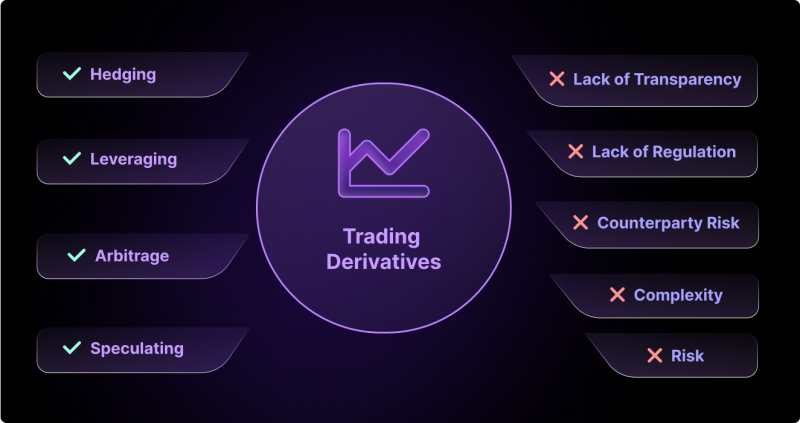

Was sind die Vor- und Nachteile des Handels mit Derivaten?

Vorteile

Beim Handel mit Derivaten investieren zwei Kontrahenten in zugrunde liegende Vermögenswerte, ohne diese Vermögenswerte tatsächlich zu besitzen. Die Investition in Derivate dient normalerweise zwei Hauptzwecken; absichern und spekulieren. Es gibt jedoch auch andere Verwendungszwecke, wie die Hebelwirkung durch Margenhandel oder Arbitrage.

Absicherung

Derivate können zum Risikomanagement eingesetzt werden, indem sie den potenziellen Verlust aus einem zugrunde liegenden Vermögenswert ausgleichen. Beispielsweise kann ein Händler ein Derivat verwenden, um den Preis eines Vermögenswerts festzuhalten und sich so vor einem Rückgang des Marktpreises zu schützen.

Spekulieren

Händler/Investoren können auch Derivate verwenden, um auf die Preisbewegung eines zugrunde liegenden Vermögenswerts zu spekulieren. Sie werden versuchen, darauf zu setzen, wie sich der Preis des zugrunde liegenden Vermögenswerts entwickeln wird. Dies ist eine risikoreichere Strategie, kann aber auch zu höheren Gewinnen führen.

Nutzung

Derivate nutzen auch den Einsatz von Hebelwirkung durch Margenhandel. Trader/Investoren können sich Geld leihen, um die Positionsgröße zu erhöhen. Die Hebelwirkung kann jedoch potenzielle Gewinne verstärken, aber auch das Verlustrisiko erhöhen.

Arbitrage

Derivate können verwendet werden, um Preisschwankungen zwischen verschiedenen Märkten/Börsen auszunutzen. Beispielsweise kann ein Händler ein Derivat an einer Börse kaufen und an einer anderen verkaufen und von der Preisdifferenz profitieren.

Nachteile

Komplexität

Derivate sind komplexe Finanzinstrumente und können für manche Anleger/Händler schwer verständlich sein. Dies kann zu Missverständnissen und Fehlern führen und zu erheblichen Verlusten führen.

Risiko

Da der Preis von Derivaten von dem des zugrunde liegenden Vermögenswerts abhängt, kann er für Händler ein großes Risiko darstellen, da der Preis dieses Vermögenswerts massiv schwanken kann. Die Preisschwankungen des zugrunde liegenden Vermögenswerts können auf verschiedene Faktoren zurückzuführen sein, darunter Regierungspolitik, Nachrichten usw. Offensichtlich kann dies zu erheblichen Verlusten führen, wenn sich der Preis gegen die von einem Anleger eingenommene Position bewegt.

Gegenparteirisiko

Da Derivate häufig zwischen zwei Parteien gehandelt werden, können Kontrahentenrisiken bestehen. Dies liegt daran, dass eine Partei mit dem Vertrag in Verzug geraten kann, was zu Verlusten für die andere Partei führen kann. Solche Risiken können jedoch minimiert werden, wenn der Handel an einer regulierten Börse stattfindet.

Fehlende Regulierung

In einigen Gerichtsbarkeiten ist der Handel mit Derivaten möglicherweise nicht so stark reguliert wie andere Handelsformen, was zusätzliche Risiken für Anleger mit sich bringen kann. Dies gilt jedoch nur für außerbörsliche (OTC) Derivategeschäfte. Derivatebörsen sind vollständig reguliert und können zusätzliche Risiken für Anleger abwenden.

Mangel an Transparenz

Derivatemärkte sind oft undurchsichtig, was bedeutet, dass es schwierig sein kann, den wahren Wert eines Kontrakts oder das damit verbundene Risikoniveau zu bestimmen. Dies kann es schwierig machen, ein Derivat genau zu bepreisen, was zu Marktineffizienzen und einem erhöhten Risiko führt.

Spot- vs. Derivathandel

Kassa- und Derivatehandel sind Finanzinstrumente, die zum Kauf und Verkauf verschiedener Vermögenswerte verwendet werden. Obwohl sie fast den gleichen Zweck erfüllen, gibt es dennoch einige Unterschiede zwischen ihnen.

Während der Kassahandel den Kauf und Verkauf eines Vermögenswerts umfasst, der sofort geliefert werden soll, bezieht sich der Derivatehandel auf den Kauf und Verkauf von Kontrakten, deren Wert von einem zugrunde liegenden Vermögenswert abgeleitet und in der Zukunft abgerechnet wird.

In Bezug auf das Eigentum gibt der Spotmarkt dem Anleger das Eigentum an jedem gekauften Vermögenswert. Während für einen Derivatemarkt ein Kontrakt mit dem gleichen Wert wie der zugrunde liegende Vermögenswert besessen wird.

In Bezug auf Risiko und Rendite ist der Kassahandel weniger riskant als der Handel mit Derivaten. Obwohl ihre Preise durch externe Faktoren beeinflusst werden können, einschließlich staatlicher Richtlinien und verschiedener Fundamentaldaten, sind Händler beim Handel mit Derivaten normalerweise höheren Risiken ausgesetzt. Da der Handel mit Derivaten den Einsatz von Hebeln ermöglicht, erhöht er auch die potenziellen Renditen eines Händlers.

Wer kann Krypto-Derivate handeln?

Die Risiken, die mit dem Handel mit Derivaten einhergehen, sind ziemlich alarmierend, insbesondere jetzt, da Anleger oder Händler auf Liquidität zugreifen und diese Vermögenswerte leicht nutzen können. Bestimmte Voraussetzungen oder Notwendigkeiten werden von denjenigen benötigt, die bereit sind, Krypto-Derivate zu handeln.

Verordnung

In einigen Ländern ist der Handel mit Kryptoderivaten nur akkreditierten Anlegern vorbehalten. In einigen anderen Ländern steht es Kleinanlegern jedoch zur Verfügung, mit Krypto-Derivaten zu handeln. Potenzielle Händler müssen die Vorschriften in ihrem Land überprüfen, bevor sie mit Krypto-Derivaten handeln.

Qualitätsanalyse

Generell wird empfohlen, dass nur erfahrene und gut informierte Anleger Krypto-Derivate handeln sollten. Sie müssen in der Lage sein, qualitative Entscheidungen zu treffen, indem sie spezifische fundamentale und technische Marktanalysen durchführen.

Dies liegt daran, dass Krypto-Derivate sehr volatil und riskant sein können und der Markt noch relativ neu und weniger ausgereift ist als traditionelle Märkte.

Entdecken Sie die Tools, die über 500 Broker unterstützen

Erkunden Sie unser komplettes Ökosystem – von Liquidität über CRM bis hin zur Handelsinfrastruktur.

Vermögensinformationen und Risikomanagement

Vor dem Handel mit Kryptoderivaten sollten Einzelpersonen die zugrunde liegenden Vermögenswerte und Risiken verstehen. Sie sollten auch mit den Bedingungen und Mechanismen der spezifischen Derivate vertraut sein, die sie handeln möchten. Es ist auch wichtig, eine gut definierte Risikomanagementstrategie zu haben.

Risikobereitschaft

Im Allgemeinen ist der Handel mit Kryptoderivaten für Personen ungeeignet, die nicht bereit sind, den Verlust ihrer Investition zu riskieren. Händler müssen verstehen, dass der Kryptomarkt sehr volatil ist und ein Potenzial für erhebliche Verluste besteht. Daher ist es sehr wichtig, nur das zu investieren, was Sie sich leisten können, zu verlieren.

Wie man mit Krypto-Derivaten handelt

Der Handel mit Krypto-Derivaten (Futures oder Optionen) ist komplexer als der Handel mit den Kryptowährungen selbst, verspricht aber höhere Renditen. Hier ist eine Schritt-für-Schritt-Anleitung zum Handel mit Krypto-Derivaten:

Den Markt verstehen

Studieren Sie die Markttrends, historische Diagramme und Preisbewegungen der zu handelnden Vermögenswerte und bleiben Sie über Ereignisse auf dem Laufenden, die den Markt beeinflussen könnten.

Wählen Sie eine Exchange-Plattform aus

Für den Handel mit Kryptoderivaten stehen mehrere Börsenplattformen zur Verfügung, darunter BitMEX, Kucoin Futures und Binance Futures. Jede Plattform hat Gebühren, Handelslimits und eine Benutzeroberfläche, daher ist es sehr wichtig, eine zu wählen, die Ihren Bedürfnissen entspricht.

Auf Ihr Konto einzahlen

Nachdem Sie eine Tauschplattform erstellt haben, müssen Sie das Konto mit der Kryptowährung aufladen, mit der Sie handeln möchten. Mit Kreditkarten oder Banküberweisungen können Sie Fiat-Währungen einzahlen, um diese Kryptos zu kaufen.

Wählen Sie Ihren Handel

Kryptoderivate können viele Formen annehmen, wie Futures, Optionen und Swaps. Jede Art von Derivat hat einzigartige Eigenschaften, daher ist es wichtig, dasjenige zu wählen, das am besten zu Ihrer Handelsstrategie passt.

Platzieren Sie Ihren Trade

Sobald Sie Ihren Handel ausgewählt haben, müssen Sie eine Bestellung aufgeben. Die meisten Plattformen bieten eine Vielzahl von Ordertypen an, wie z. B. Limit-, Market- und Stop-Orders. Es ist wichtig zu verstehen, wie jede Art von Order funktioniert, bevor Sie Trades platzieren

Überwachen Sie Ihre Position

Dies geschieht, indem der Markt beobachtet wird, um sicherzustellen, dass er sich in die erwartete Richtung bewegt. Dazu gehört, den Preis des Basiswerts und alle relevanten Nachrichten oder Ereignisse, die den Markt beeinflussen könnten, im Auge zu behalten.

Haben Sie eine Risikomanagementstrategie

Krypto-Derivate sind hochspekulativ und volatil, und es ist entscheidend, eine Risikomanagementstrategie zu haben, bevor Sie einen Handel platzieren. Dies beinhaltet das Setzen von Stop-Losses und andere Pläne, um Ihre Position zu verwalten, wenn sie sich gegen Sie bewegt.

Abschluss

Während der Kassahandel mit einem geringeren Risiko verbunden ist, ermöglichen Krypto-Derivate Anlegern, auf den zukünftigen Preis eines zugrunde liegenden Vermögenswerts zu spekulieren. Der Einsatz von Hebelwirkung beim Handel, wie auf dem Derivatemarkt, erhöht die potenziellen Renditen der Händler und setzt sie gleichzeitig einem beträchtlicheren Risiko aus.

Um das Beste aus dem Handel mit Derivaten zu machen, insbesondere wenn Sie Handelsrisiken vermeiden möchten, müssen Sie jedoch über eine Handelsstrategie und ein Risikomanagement verfügen.

Empfohlene Artikel

Neueste Nachrichten