Was ist Arbitrage-Trading? Detaillierter Leitfaden

Der aktuelle Stand des Handels mit allen Arten von Finanzanlagen wird durch die hohe Nachfrage nach innovativen Krypto-Technologien und folglich durch die Nutzung ihres Potenzials, von hochvolatilen Märkten zu profitieren, bestimmt.

Gleichzeitig gibt es hocheffiziente Systeme zur Analyse und Aggregation von Preisdifferenzen von Anlagen zwischen bestimmten Märkten, die es ermöglichen, daraus Profit zu schlagen. Solche Systeme werden Arbitrage-Systeme genannt und sind im Vergleich zu ihren Gegenstücken heute weit verbreitet.

Dieser Artikel erklärt, was Arbitrage-Trading ist, welche Varianten es gibt und welche grundlegenden Gründe für seine praktische Anwendung sprechen.

Wichtige Erkenntnisse

- Arbitrage-Trading bedeutet, dass Marktteilnehmer Preisunterschiede zwischen Märkten mit reduziertem Risiko ausnutzen können, indem sie nacheinander günstig kaufen und teuer verkaufen.

- Technologien wie algorithmisches Trading, Hochfrequenzhandel (HFT) und KI sind wichtig, um Arbitrage-Möglichkeiten in Echtzeit zu erkennen und zu nutzen.

- Arbitrage-Trading verbessert die Markteffizienz, korrigiert Preisabweichungen und bietet Liquidität auf globalen Märkten.

Wofür steht Arbitrage-Trading?

Arbitrage-Trading ist ein Market-Making-Konzept, das den gleichzeitigen Kauf und Verkauf identischer oder verwandter Instrumente in unterschiedlichen Märkten umfasst, um Preisunterschiede auszunutzen. Die Kernidee besteht darin, von kurzlebigen Ineffizienzen zu profitieren, indem man in einem Markt günstig kauft und in einem anderen Markt teuer verkauft, wodurch die Differenz als Gewinn realisiert wird.

Im Kern konzentriert sich Arbitrage-Trading auf Preisunterschiede in bestimmten Marktsegmenten. Eine Vielzahl von Ursachen, wie Änderungen in Angebot und Nachfrage, Transaktionskosten, Wechselkurse oder Zeitzonen, können diese Preislücken bestimmen.

Zum Beispiel kann der Preis einer Aktie an zwei Börsen aufgrund unterschiedlicher Handelsvolumina oder unterschiedlicher regionaler Wirtschaftsnachrichten variieren. Arbitrage-Trader, die oft auf ausgeklügelte Technologien zurückgreifen, handeln schnell, um diese Unterschiede auszunutzen, bevor sich die Märkte anpassen und die Preisabweichung verschwindet.

Arbitrage-Trading wird als risikoarme Strategie betrachtet, da der Kauf und Verkauf des Vermögenswerts gleichzeitig oder innerhalb eines sehr kurzen Zeitfensters erfolgen, wodurch die Exposition gegenüber Marktvolatilität minimiert wird. Die Gewinne bei Arbitrage-Transaktionen sind pro Transaktion typischerweise klein, können aber bei hoher Volumen oder mit HFT-Berechnungen erheblich ansteigen.

Michael Lewis’ Buch von 2014, „Flash Boys“, hob hervor, wie Hochfrequenz-Trader durch Latenzarbitrage und die Ausnutzung von Mikrosekunden-Geschwindigkeitsvorteilen profitierten, was Debatten über Fairness an den Finanzmärkten auslöste.

Die Rolle der Technologie im Arbitrage-Trading

Technologie ist zum Rückgrat des Arbitrage-Tradings geworden und hat die Art und Weise, wie Trader ihre Trades identifizieren, ausführen und verwalten, grundlegend verändert. Manuelles Arbitrage-Trading ist in den modernen Finanzmärkten, in denen sich Preise in Millisekunden bewegen, nahezu unmöglich.

Trader verlassen sich auf fortschrittliche Technologien wie algorithmisches Trading, HFT und KI, um wettbewerbsfähig zu bleiben und flüchtige Gelegenheiten zu nutzen. Die Geschwindigkeit, Präzision und Automatisierung der Technologie haben Arbitrage-Trading effizienter und zugänglicher denn je gemacht.

Hier sind einige der Technologien, die derzeit die größte Auswirkung auf die Entwicklung des Arbitrage-Tradings in verschiedenen Kapitalmärkten haben:

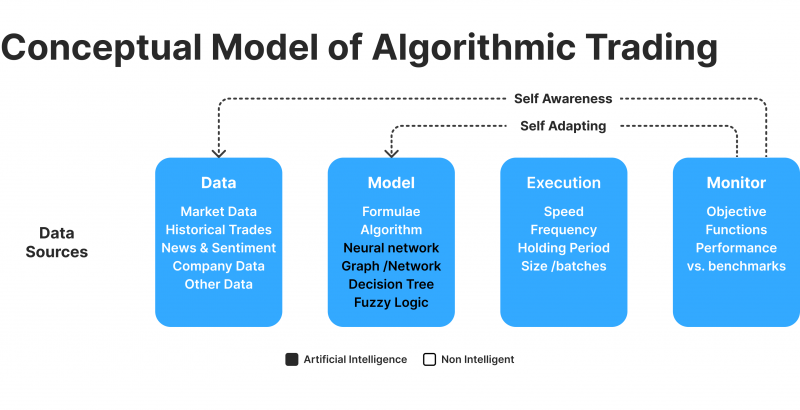

Algorithmisches Trading

Algorithmisches Trading, oft als Algo-Trading bezeichnet, beinhaltet die Verwendung vorprogrammierter Computer-Algorithmen, um Trades basierend auf spezifischen Marktbedingungen zu generieren. Diese Systeme können mehrere Börsen gleichzeitig scannen, Preisabweichungen identifizieren und Trades innerhalb von Bruchteilen einer Sekunde ausführen. Dies ist im Arbitrage-Trading entscheidend, wo sich Gelegenheiten sehr schnell ergeben und verschwinden.

Mit algorithmischem Trading können Arbitrage-Trader gleichzeitig mehrere Märkte, Anlageklassen oder Währungen überwachen. Die Logik kann Trades automatisch ohne menschliches Eingreifen platzieren, was sicherstellt, dass Trades zum optimalen Zeitpunkt ausgeführt werden.

Zusätzlich können diese Systeme so programmiert werden, dass sie Transaktionskosten und Gebühren berücksichtigen, wodurch Trader trotz kleiner Preisungleichgewichte profitabel bleiben.

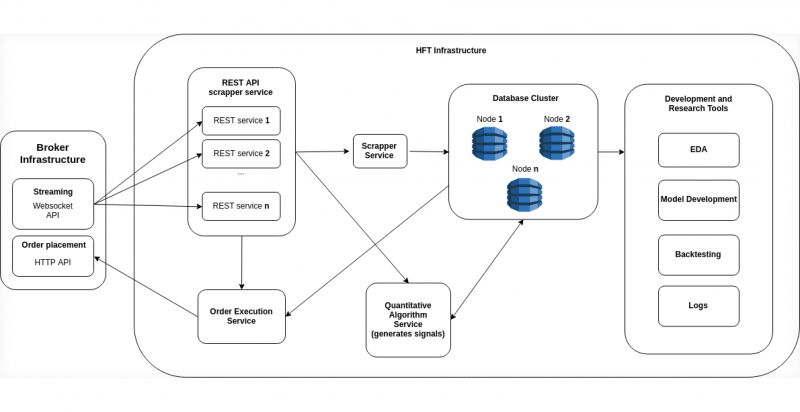

Hochfrequenzhandel (HFT)

HFT ist eine Unterkategorie des algorithmischen Tradings, die Arbitrage auf ein anderes Niveau hebt, indem Dutzende von Aufträgen innerhalb von Mikrosekunden ausgeführt werden. Unternehmen nutzen hochmoderne Technologie und Infrastruktur, wie Co-Location-Server, um die Latenz (die Zeit, die zum Senden von Aufträgen an die Börse benötigt wird) zu minimieren. Dieser Geschwindigkeitsvorteil ermöglicht es HFT-Tradern, selbst die kleinsten Preisabweichungen auszunutzen, bevor der Rest des Marktes nachzieht.

Im Arbitrage-Trading ist HFT besonders effektiv in Märkten mit hoher Liquidität und Volatilität, wie Aktien, Forex oder Kryptowährungsmärkten. Zum Beispiel können neuronale Netze schnell Preisunterschiede zwischen zwei Aktienbörsen erkennen, Kauf- und Verkaufsaufträge sofort ausführen und einen Gewinn sichern, bevor andere Trader die Gelegenheit bemerken.

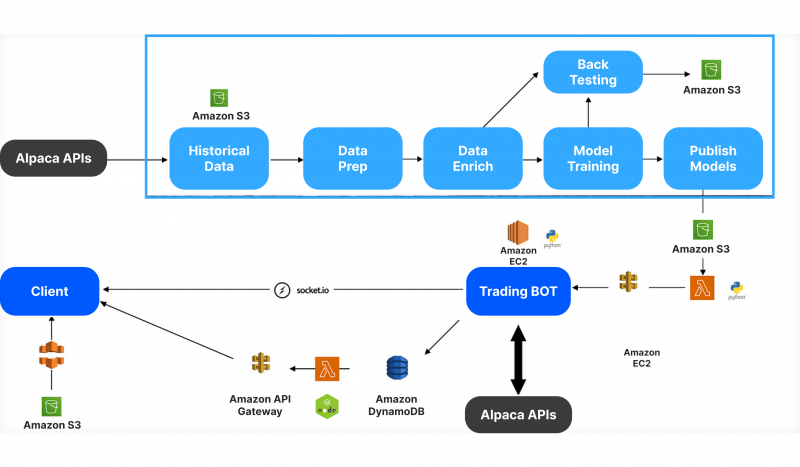

Automatisierte Handelssysteme und Bots

Darüber hinaus ist ein zentrales modernes Werkzeug im Arbitrage-Trading computer-generierte Handelsmodelle oder Handelsroboter. Diese Bots überwachen kontinuierlich verschiedene Börsen, identifizieren Arbitrage-Möglichkeiten und führen Trades ohne menschliches Eingreifen aus. Automatisierte Systeme sind in schnelllebigen Märkten unerlässlich, in denen menschliche Trader Schwierigkeiten hätten, mit Preisänderungen Schritt zu halten.

Zum Beispiel verwenden Kryptowährungshändler oft Arbitrage-Bots, um Preisunterschiede zwischen Börsen wie Binance, Kraken oder Coinbase auszunutzen. Diese Bots können rund um die Uhr arbeiten, eine Vielzahl von Märkten nach potenziellen Geschäften durchsuchen und Trades sofort ausführen. In der hoch fragmentierten und volatilen Welt der Kryptowährungen, in der die Preise zwischen den Plattformen erheblich variieren, sind automatisierte Bots ein unverzichtbares Werkzeug für Arbitragegeschäfte.

Fragen zu Ihrer Broker-Einrichtung?

Unser Team steht Ihnen zur Seite – egal, ob Sie gerade starten oder Ihr Geschäft ausbauen.

Künstliche Intelligenz und Maschinelles Lernen

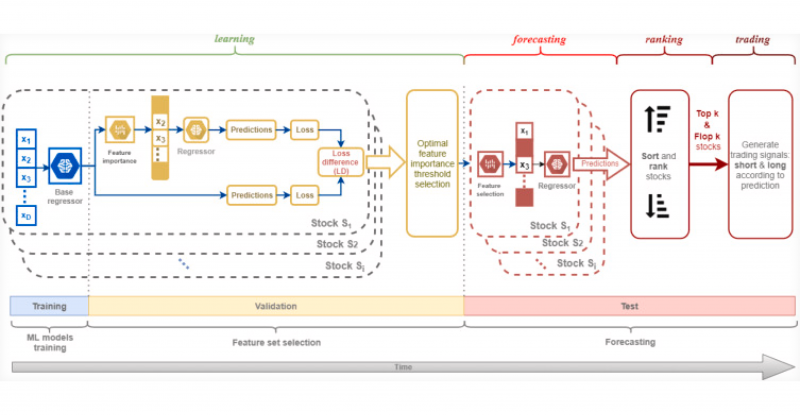

Der Aufstieg von KI und Maschinellem Lernen (ML) hat dem Arbitragehandel eine weitere Ebene an Raffinesse hinzugefügt. KI-gesteuerte Systeme können große Mengen an historischen und Echtzeitdaten verarbeiten, um Muster oder Anomalien zu erkennen, die auf zukünftige Arbitragechancen hinweisen könnten. Durch die Analyse von Faktoren wie Handelsvolumen, Orderbuch-Tiefe und Marktstimmung können KI-Programme vorhersagen, wann Preisabweichungen wahrscheinlich auftreten werden, und Trades proaktiv ausführen.

Maschinelle Lernmodelle können Handelsstrategien im Laufe der Zeit auch verfeinern, indem sie sich an veränderte Marktbedingungen anpassen und aus vergangenen Trades lernen, um die Leistung zu verbessern. Dies ermöglicht es Arbitragehändlern, dem Markt einen Schritt voraus zu sein, indem sie ihren Ansatz kontinuierlich verfeinern, selbst wenn traditionelle Arbitragechancen knapper werden.

Marktscanner und Analytische Werkzeuge

Zusätzlich zu automatisierten Handelssystemen verlassen sich Arbitragehändler auf Marktscanner und analytische Werkzeuge, um potenzielle Gelegenheiten zu identifizieren und zu bewerten. Diese Werkzeuge ermöglichen es Händlern, Parameter wie Preisgrenzen oder Marktszenarien festzulegen und Benachrichtigungen zu erhalten, wenn eine Arbitragechance entsteht. Einige Scanner sind sogar in Handelsplattformen integriert, was die Ausführung von Trades mit einem Klick ermöglicht, sobald die Gelegenheit erkannt wird.

Viele dieser Werkzeuge nutzen Echtzeit-Datenfeeds und ausgeklügelte Analysen, um mehrere Märkte oder Asset-Paare zu verfolgen, wodurch sichergestellt wird, dass Händler schnell auf Preisbewegungen reagieren können. Mit Hilfe fortschrittlicher Analysen können Arbitragehändler die Durchführbarkeit eines Trades besser bewerten, indem sie Variablen wie Liquidität, Volatilität und Transaktionskosten berücksichtigen.

Blockchain und Smart Contracts

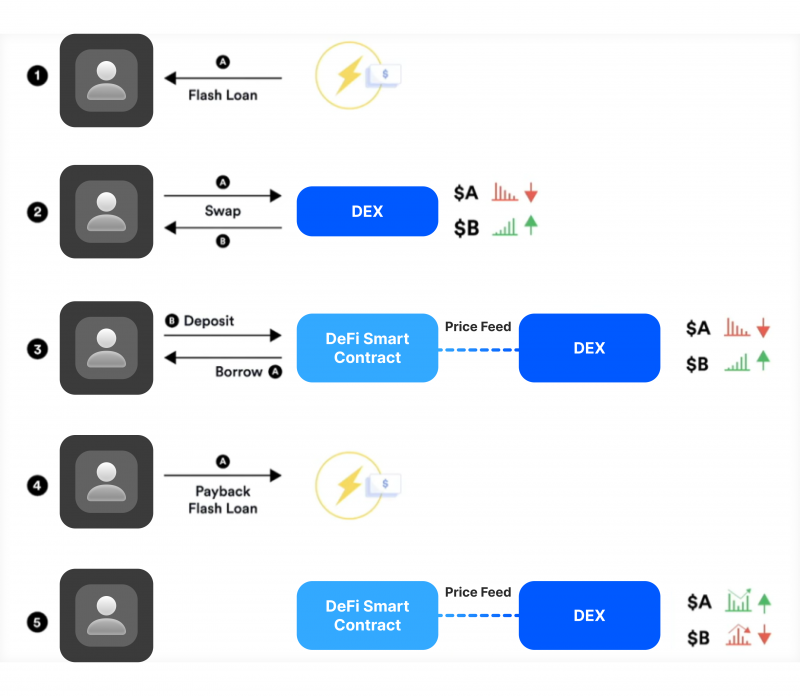

Im sich entwickelnden Umfeld der Kryptowährungsmärkte spielen die Blockchain-Technologie und Smart Contracts eine zunehmend wichtige Rolle im Arbitragehandel. Smart Contracts ermöglichen die automatische Ausführung von Trades, wenn bestimmte Bedingungen erfüllt sind, wodurch die Notwendigkeit von Zwischenhändlern entfällt und das Risiko menschlicher Fehler reduziert wird. Dies ist insbesondere im DeFi-Bereich von großem Wert, wo Arbitragehändler Effizienzlücken sowohl in dezentralisierten als auch zentralisierten Börsen ausnutzen können.

Beispielsweise kann ein Händler im DeFi-Arbitrage einen Smart Contract erstellen, der automatisch eine Kryptowährung gegen eine andere tauscht, wenn eine spezifische Preisabweichung erkannt wird. Die Verwendung von Blockchain und Smart Contracts stellt sicher, dass Trades transparent, sicher und genau wie programmiert ausgeführt werden.

Grundlegende Arten des Arbitragehandels

Heute ist die technologische Entwicklung im Bereich des Arbitragehandels zu einem Katalysator für die Entstehung und praktische Anwendung verschiedener Formen dieser Strategie geworden, von denen wir die folgenden hervorheben können, die unter den Teilnehmern des Handels an den Kapitalmärkten die größte Beliebtheit gefunden haben:

Reine Arbitrage

Reine Arbitrage ist die einfachste und klassischste Form des Arbitragehandels. Sie besteht darin, dass derselbe Vermögenswert gleichzeitig auf zwei Märkten gekauft und verkauft wird, um von Preisungenauigkeiten zu profitieren. Der Händler kauft den Vermögenswert auf dem Markt, wo er unterbewertet ist, und verkauft ihn auf dem Markt, wo er überbewertet ist.

Angenommen, eine Aktie wird an der New Yorker Börse (NYSE) für 100 $ gehandelt, aber an der Londoner Börse (LSE) für 102 $. Ein Händler kann die Aktie in New York kaufen und sofort in London verkaufen, wodurch er den Unterschied von 2 $ als Gewinn einnimmt. Dieser Prozess erfolgt nahezu sofort, um das Risiko von Preisbewegungen zu reduzieren.

Diese Form der Arbitrage gilt als risikoarm, da sie die Durchführung zeitgleicher Transaktionen beinhaltet und somit die Exponierung gegenüber Marktvolatilität begrenzt.

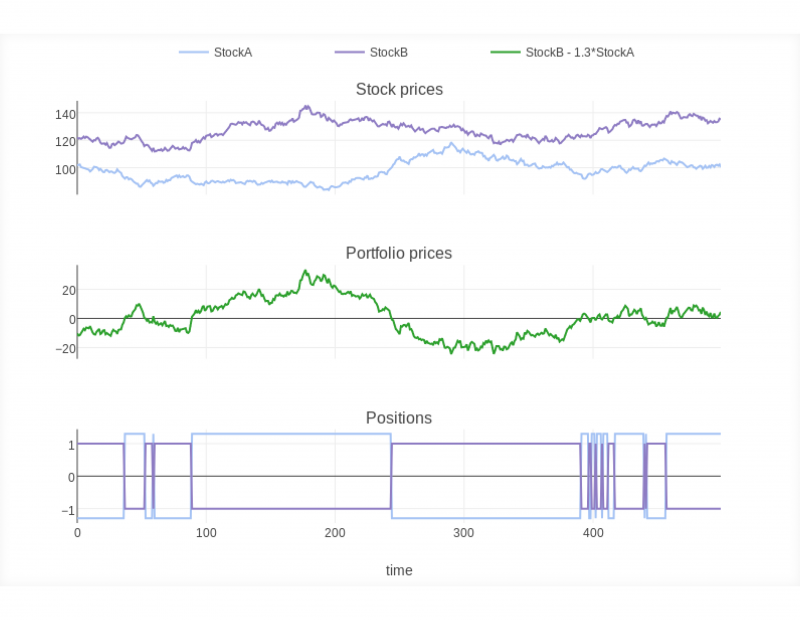

Statistische Arbitrage

Statistische Arbitrage (oder “stat arb”) ist eine fortgeschrittenere, quantitative Form, die mathematische Modelle und statistische Techniken verwendet, um Preisunterschiede zwischen korrelierten Vermögenswerten zu identifizieren. Sie beinhaltet die Analyse historischer Preisdaten und die Vorhersage kurzfristiger Preisabweichungen. Händler setzen dann darauf, dass sich die Preisbeziehungen zwischen diesen Vermögenswerten wieder normalisieren.

Angenommen, zwei Aktien haben sich historisch gemeinsam bewegt (wie Aktien aus derselben Branche). In diesem Fall könnte ein Händler statistische Arbitrage nutzen, um vorherzusagen, dass, wenn eine Aktie vorübergehend im Vergleich zur anderen falsch bewertet wird, sich ihre Preise schließlich annähern werden. Der Händler kann die unterbewertete Aktie kaufen (long gehen) und die überbewertete Aktie verkaufen (short gehen), um von dieser Rückkehr zum Gleichgewicht zu profitieren.

Diese Art der Arbitrage wird von Daten gesteuert und kann Hunderte von Vermögenswerten umfassen, was sie skalierbar und ideal für große Hedgefonds und institutionelle Händler macht. Allerdings erfordert sie ausgeklügelte Werkzeuge und erhebliche Rechenleistung.

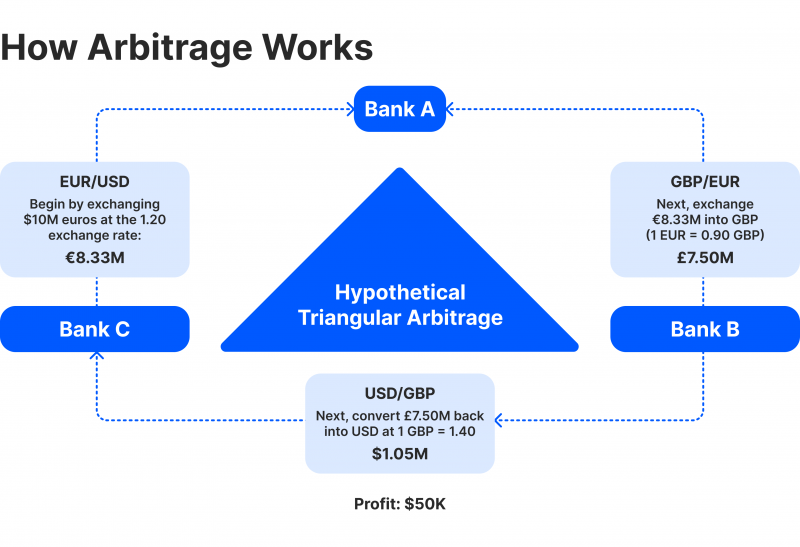

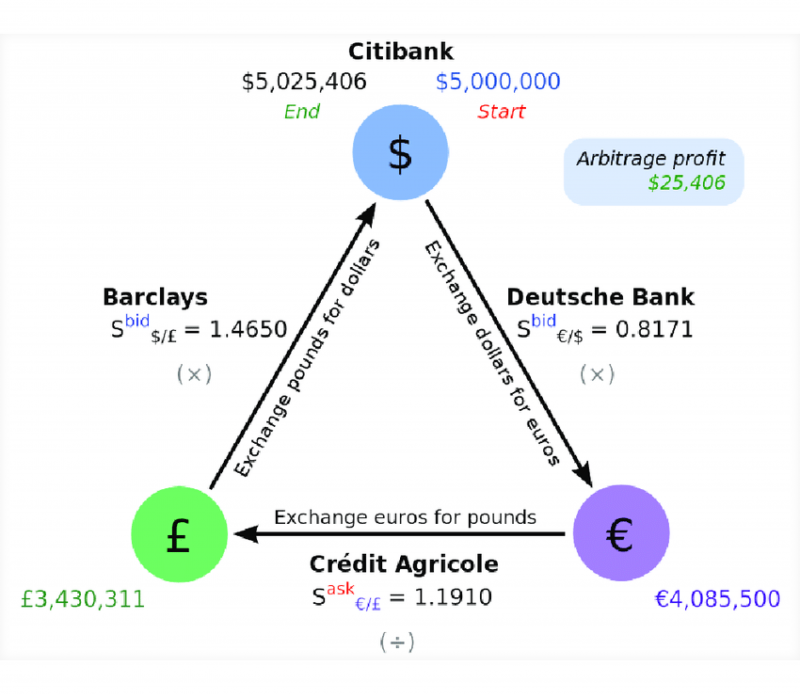

Triangulare Arbitrage

Triangulare Arbitrage ist eine Art von Arbitrage, die häufig auf dem Devisenmarkt (Forex) verwendet wird. Sie nutzt Preisungleichgewichte zwischen drei Währungen aus, indem sie eine Reihe von Trades ausführt, die eine Währung in eine andere und wieder in die ursprüngliche Währung umwandeln. Das Ziel ist es, von Inkonsistenzen in den Wechselkursen zu profitieren.

Angenommen, der Wechselkurs zwischen USD, EUR und GBP ist nicht im Gleichgewicht. Ein Händler könnte USD in EUR, EUR in GBP und GBP wieder zurück in USD umtauschen. Wenn die Wechselkurse falsch bewertet sind, endet der Händler mit mehr USD, als er ursprünglich begonnen hat, und nimmt die Differenz als Gewinn ein.

Triangulare Arbitrage kann auf den Währungsmärkten äußerst profitabel sein, da sich die Wechselkurse kontinuierlich ändern. Allerdings sind die Gelegenheiten in der Regel nur kurzlebig, und eine schnelle Ausführung ist entscheidend.

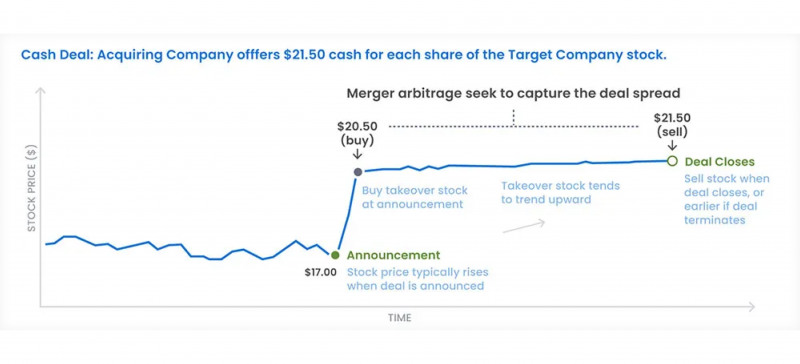

Fusion Arbitrage

Fusion Arbitrage, oder Risiko-Arbitrage, bezieht sich auf den Handel mit Aktien von Unternehmen, die an Fusionen oder Übernahmen beteiligt sind. Händler kaufen typischerweise die Aktien des Zielunternehmens (des zu übernehmenden Unternehmens) und leihen die Aktien des übernehmenden Unternehmens (short). Diese Strategie basiert auf der Erwartung, dass der Aktienkurs des Zielunternehmens steigt, wenn die Transaktion abgeschlossen wird, während der Aktienkurs des übernehmenden Unternehmens aufgrund der Übernahmekosten sinken könnte.

Wenn Unternehmen A Pläne bekannt gibt, Unternehmen B für 50 $ pro Aktie zu übernehmen, aber die Aktie von Unternehmen B derzeit bei 48 $ gehandelt wird, könnte ein Fusion Arbitrage Händler die Aktie von Unternehmen B kaufen. Die Annahme ist, dass die Aktie von Unternehmen B nach Abschluss der Übernahme auf 50 $ steigen wird, sodass der Händler von der Differenz von 2 $ pro Aktie profitieren kann.

Fusion Arbitrage kann erhebliche Renditen bringen, birgt jedoch Risiken, insbesondere wenn die Fusion oder Übernahme scheitert, was dazu führt, dass der Aktienkurs des Zielunternehmens fällt.

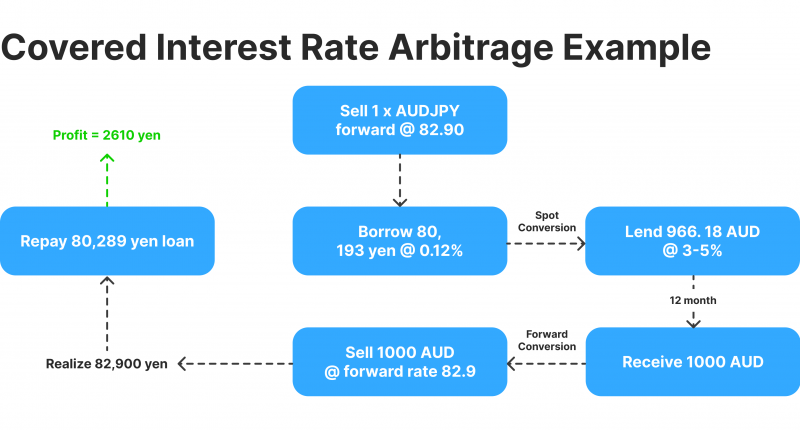

Gedeckte Zins-Arbitrage

Gedeckte Zins-Arbitrage konzentriert sich darauf, die Zinsunterschiede zwischen zwei Ländern auszunutzen, während ein Forward-Kontrakt zur Absicherung des Wechselkursrisikos verwendet wird. Diese Art der Arbitrage wird häufig auf dem Forex-Markt eingesetzt, wenn ein Händler eine Diskrepanz zwischen den Zinssätzen und den Forward-Wechselkursen zweier Währungen bemerkt.

Angenommen, der Zinssatz in den USA beträgt 2 %, während der Zinssatz in Japan 1 % beträgt. Ein Händler kann Geld in Japan zu einem niedrigeren Zinssatz leihen, die japanischen Yen in US-Dollar umtauschen und in US-Anlagen zu einem höheren Zinssatz investieren. Um das Wechselkursrisiko zu mindern, schließt der Händler einen Forward-Kontrakt ab, um die Dollar zum festgelegten Kurs wieder in Yen umzutauschen, wenn die Investition fällig wird.

Gedeckte Zins-Arbitrage ermöglicht es Händlern, risikofreie Gewinne basierend auf Zinsunterschieden zu sichern, mit minimaler Exponierung gegenüber Währungsrisiken durch die Verwendung von Forward-Kontrakten.

Krypto Arbitrage

Krypto Arbitrage ist dem traditionellen Arbitragehandel ähnlich, tritt jedoch in Kryptowährungsmärkten auf, die weniger reguliert und fragmentierter sind als traditionelle Märkte. Preisvariationen zwischen verschiedenen Kryptowährungsbörsen sind häufiger als Reaktion auf Schwankungen in der Liquidität, den Marktteilnehmern und der regionalen Nachfrage.

Bitcoin könnte auf einer Börse für 40.000 $ gehandelt werden und auf einer anderen für 40.200 $. Ein Händler kann Bitcoin auf der günstigeren Börse kaufen und auf der teureren Börse verkaufen, um von der Differenz von 200 $ zu profitieren. Kryptowährungs-Arbitrage kann sowohl über zentralisierte als auch dezentralisierte Börsen durchgeführt werden.

Der Kryptowährungsmarkt ist hoch volatil, was häufige Möglichkeiten für Arbitragehändler schafft. Allerdings können Herausforderungen wie Transaktionsgebühren, Auszahlungsbeschränkungen und Börsenverzögerungen die Rentabilität verringern.

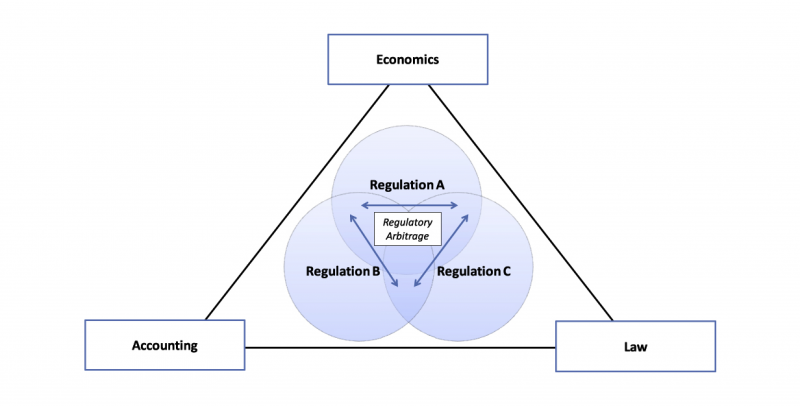

Regulatorische Arbitrage

Regulatorische Arbitrage bezieht sich darauf, von Unterschieden in den regulatorischen Umgebungen verschiedener Regionen oder Länder zu profitieren. Händler oder Unternehmen können Arbitrage betreiben, indem sie Transaktionen so strukturieren oder ihre Geschäfte in Gebieten mit günstigeren Vorschriften ansiedeln, um Kosten zu senken oder Gewinne zu steigern.

Ein Unternehmen könnte beschließen, seine Geschäfte in einem Land mit niedrigeren Steuersätzen oder nachsichtigeren Finanzvorschriften zu etablieren, was ihm ermöglicht, zu geringeren Kosten zu operieren und einen Wettbewerbsvorteil gegenüber Unternehmen in strengeren Jurisdiktionen zu erlangen.

Regulatorische Arbitrage kann zu erheblichen Kosteneinsparungen für Unternehmen führen, birgt jedoch das Risiko von regulatorischen Änderungen oder rechtlichen Herausforderungen, wenn die Aufsichtsbehörden die ausgenutzten Schlupflöcher schließen.

Entdecken Sie die Tools, die über 500 Broker unterstützen

Erkunden Sie unser komplettes Ökosystem – von Liquidität über CRM bis hin zur Handelsinfrastruktur.

Was sind die Gründe für die Implementierung von Arbitragehandel?

Die Arbitragestrategie ist eine moderne Methode, um Mikrogewinne aus der Divergenz der Preise ähnlicher Handelsinstrumente an verschiedenen Börsen und Kapitalmärkten zu erzielen. Diese Praxis, die ein beliebtes Risikomanagement-Werkzeug ist, wird aus den folgenden Gründen weit verbreitet:

Markteffizienz

Arbitragehandel spielt eine entscheidende Rolle bei der Verbesserung der Markteffizienz. Durch die Ausnutzung von Preisvarianzen, die in Märkten oder Kreditinstrumenten inhärent sind, helfen Arbitrageure, die Preise in bestimmten Märkten anzugleichen. Dies stellt sicher, dass derselbe Vermögenswert oder dieselbe Ware unabhängig davon, wo sie gehandelt wird, ähnlich bepreist wird, was zur allgemeinen Preisgenauigkeit und Fairness auf dem Markt beiträgt.

Liquiditätsbereitstellung

Arbitragegeschäfte stellen Märkten Liquidität zur Verfügung, indem sie sich an kombinierten Kauf- und Verkaufsaktivitäten beteiligen. Ihre Handlungen erhöhen das Handelsvolumen, was es anderen Marktteilnehmern erleichtert, Vermögenswerte zu kaufen oder zu verkaufen, ohne die Preise drastisch zu beeinflussen. Mehr Liquidität führt in der Regel zu stabileren und reibungsloseren Marktbedingungen.

Risikofreie Gewinne

Eines der attraktivsten Merkmale der Arbitrage ist die Möglichkeit von nahezu risikofreien Gewinnen. Da Arbitrage den einmaligen Erwerb und Verkauf desselben Vermögenswerts auf unterschiedlichen Märkten beinhaltet, ist der Händler nicht den Marktrisiken ausgesetzt wie spekulative Händler. Deshalb wird Arbitrage oft als risikoarme Handelsstrategie bezeichnet, obwohl sie Leistungs- und Liquiditätsrisiken unterliegt.

Korrektur von Marktanomalien

Arbitrage hilft, Preisunterschiede in den Finanzmärkten zu korrigieren. Wenn ein Wertpapier in verschiedenen Märkten unterschiedlich bepreist wird, kaufen Arbitrageure schnell das unterbewertete Wertpapier und verkaufen das überbewertete, wodurch die Preise wieder ins Gleichgewicht gebracht werden. Diese schnelle Anpassung hilft, Unvollkommenheiten zu beseitigen und stellt sicher, dass die Märkte wettbewerbsfähig bleiben.

Förderung der globalen Marktintegration

Arbitrage tritt typischerweise in völlig isolierten geografischen Märkten auf, was die Integration zwischen ihnen fördert. Wenn Händler Preisbewegungen über verschiedene Märkte hinweg ausnutzen, verbinden sie globale Finanzsysteme und ermöglichen einen reibungsloseren Kapital- und Vermögensfluss. Diese Integration kommt dem internationalen Handel, Investitionen und der wirtschaftlichen Zusammenarbeit zugute.

Reduzierung systemischer Risiken

In bestimmten Märkten, insbesondere in den Währungs- und Rohstoffmärkten, kann Arbitrage dazu beitragen, systemische Risiken zu reduzieren, indem sie die Preise über Grenzen hinweg ausrichtet und Diskrepanzen minimiert. Diese Preisausrichtung verringert die Wahrscheinlichkeit groß angelegter Marktdistortionen, die zu Instabilität oder Krisen in vernetzten Märkten führen könnten.

Schnellere Marktanpassungen

Arbitrage stellt sicher, dass Preise schnell auf neue Informationen oder Ereignisse reagieren. Wenn Arbitrageure auf Preisabweichungen reagieren, treiben sie die Preise dazu, reale Werte in Echtzeit widerzuspiegeln, wodurch die Märkte reaktionsfähig und den tatsächlichen Bedingungen entsprechend bleiben. Dies macht die Preisfindung genauer und zeitnaher.

Vielseitige Handelsansätze

Arbitrage kann in verschiedenen Formen angewendet werden (z. B. statistische Arbitrage, Wandelarbitrage oder Fusion), was es Händlern ermöglicht, ihre Entscheidungen anzupassen. Diese Vielfalt bietet Händlern mehrere Möglichkeiten, vom Arbitragepotenzial in Bezug auf bestimmte Vermögensformen und Märkte zu profitieren, was die Attraktivität der Arbitrage als vielseitigen Handelsansatz verstärkt.

Fazit

Arbitragehandel bleibt ein Eckpfeiler der Finanzmärkte und erfüllt kritische Funktionen wie die Verbesserung der Markteffizienz, die Sicherstellung der Liquidität und die Reduzierung systemischer Risiken. Während technologische Verbesserungen wie Algo-Trading und KI das Ökosystem des arbitragebasierten Handels transformiert haben, indem sie ihn schneller und effizienter gemacht haben, bleibt das Kernprinzip der Ausnutzung von Preisvariabilitäten unverändert.

Während globale Märkte zunehmend integriert werden und aufkommende Sektoren wie Kryptowährungen und dezentrale Finanzen wachsen, entwickeln sich Arbitragechancen weiter. Die Abhängigkeit der Strategie von schneller Umsetzung und risikofreien Ergebnissen macht sie jedoch zu einem unverzichtbaren Werkzeug sowohl für Händler als auch für die Marktstabilität.

FAQ

Was ist Arbitragehandel?

Arbitragehandel ist eine Marktgestaltungstechnik, die das gleichzeitige Kaufen und Verkaufen desselben oder äquivalenter Wertpapiere an verschiedenen Märkten umfasst, um von Preisunterschieden zu profitieren.

Warum wird Arbitrage als risikoarm betrachtet?

Arbitrage ist risikoarm, da das gleichzeitige Kaufen und Verkaufen von Vermögenswerten die Marktexponierung minimiert. Allerdings können Faktoren wie Transaktionskosten und Liquiditätsbeschränkungen die Rentabilität beeinflussen.

Ist Arbitragehandel legal?

Ja, er ist in den meisten Märkten legal, da er die Effizienz steigert, obwohl einige Arten, wie HFT, je nach Markt spezifischen Vorschriften unterliegen können.

Kann Arbitragehandel autonom durchgeführt werden?

Viele Arbitragehändler nutzen autonome Systeme, Bots und prädiktive Modelle, um schnell Märkte zu scannen, Prei