Was ist Multi-Asset-Liquidität?

Multi-Asset-Liquidität ist in der modernen Finanzlandschaft äußerst wichtig. Es bezieht sich auf die Fähigkeit eines Anlegers oder Marktteilnehmers, in einer einzigen, einheitlichen Umgebung problemlos auf viele Anlageklassen zuzugreifen und diese zu handeln. Die Vorteile der Multi-Asset-Liquidität sind zahlreich und können Anlegern dabei helfen, bestimmte operative Risiken zu eliminieren, die mit einzelnen Anlageklassen verbunden sind.

Wichtige Erkenntnisse

- Multi-Asset-Liquidität ist ein Begriff, der die Fähigkeit eines Brokers beschreibt, mehrere Anlageklassen und Handelsoptionen innerhalb einer Plattform anzubieten.

- Multi-Asset-Liquidität bietet Anlegern zahlreiche Handelsmöglichkeiten, indem sie es ihnen ermöglicht, von Anstiegen und Rückgängen in mehreren Märkten zu profitieren.

- Es ermöglicht Anlegern außerdem, ein diversifiziertes Portfolio zu führen, das das Risiko reduziert und es ihnen ermöglicht, ihre Anlagen effektiv abzusichern.

- Um eine zuverlässige Multi-Asset-Liquidität sicherzustellen, wenden sich Broker an Liquiditätsanbieter und nutzen spezielle Technologien, die den Prozess vereinfachen.

Was ist Multi-Asset-Liquidität?

Erstens: Was ist Liquidität?

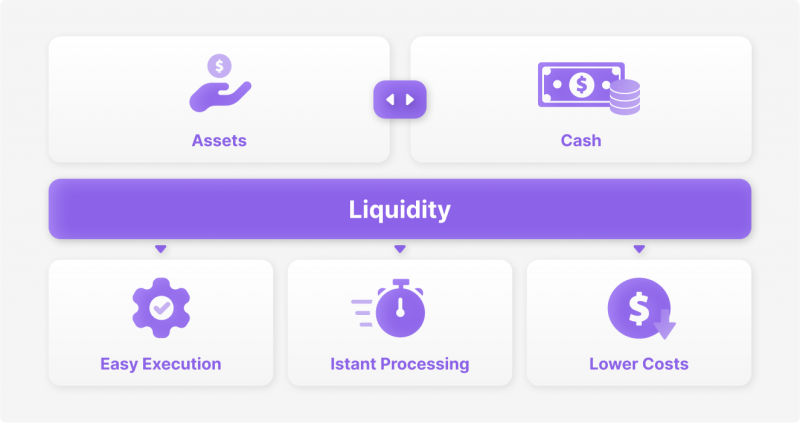

Im Finanzwesen ist Liquidität der Grad, in dem ein Vermögenswert sein kann schnell auf einem Markt gekauft oder verkauft werden, ohne dass sich dies auf den Preis auswirkt. Die Liquidität gibt in der Regel an, wie viele Orders sich im Orderbuch des Brokers befinden.

Wenn ein Vermögenswert über eine hohe Liquidität verfügt, gibt es auf der Gegenseite Ihres Handels immer jemanden, der Sie kaufen oder verkaufen kann. Umgekehrt führt eine geringe Liquidität zu einem Mangel an Aufträgen im Auftragsbuch – was bedeutet, dass es länger dauern kann, bis Geschäfte abgeschlossen sind, und der Endpreis des Vermögenswerts beeinflusst werden kann.

Multi-Asset-Liquidität

Multi-Asset-Liquidität ist ein Begriff, der die Liquidität von Vermögenswerten in einem breiten Spektrum von Anlageklassen beschreibt. Dies bedeutet, dass Vermögenswerte aus verschiedenen Märkten gleichzeitig auf einer Plattform gehandelt werden können, was eine effizientere Preisfindung und ein einfacheres Portfoliomanagement ermöglicht.

Durch die Nutzung hoher Multi-Asset-Liquidität können Anleger ihre Portfolios auf ein breiteres Spektrum von Märkten erweitern und mehr Möglichkeiten nutzen. Dies minimiert potenzielle Verluste aus nur einem Sektor oder Anlagetyp und mindert so das Risiko für bessere Kapitalrenditen.

Multi-Asset-Liquidität und Multi-Asset-Fonds

Multi-Asset-Liquidität ist ein unverzichtbares Element bei der Diskussion von Multi-Asset-Klassen. Aber was sind das?

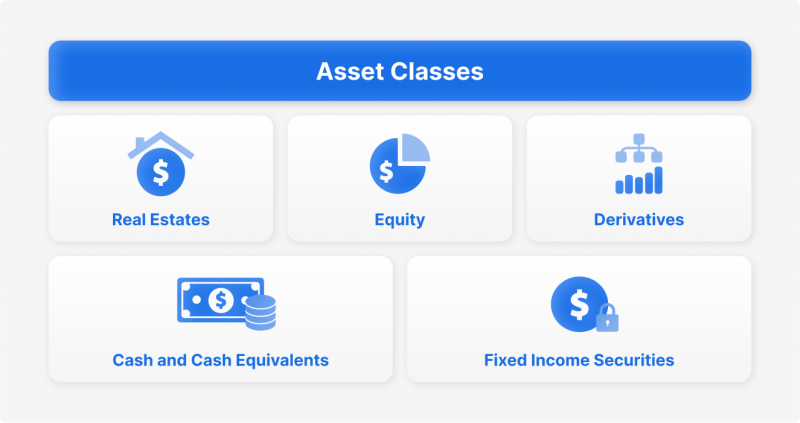

Eine Multi-Asset-Class-Investition ist eine Kombination von Anlageklassen wie Bargeld, Aktien oder Rohstoffe in einem Anlageinstrument. In der Regel handelt es sich bei diesen Anlagevehikeln um Fonds (ETFs), die über verschiedene Klassen und Sektoren diversifiziert sind und es Multi-Asset-Investoren ermöglichen, Risiken zu minimieren.

Welche Arten von Fonds gibt es auf dem Markt?

Fragen zu Ihrer Broker-Einrichtung?

Unser Team steht Ihnen zur Seite – egal, ob Sie gerade starten oder Ihr Geschäft ausbauen.

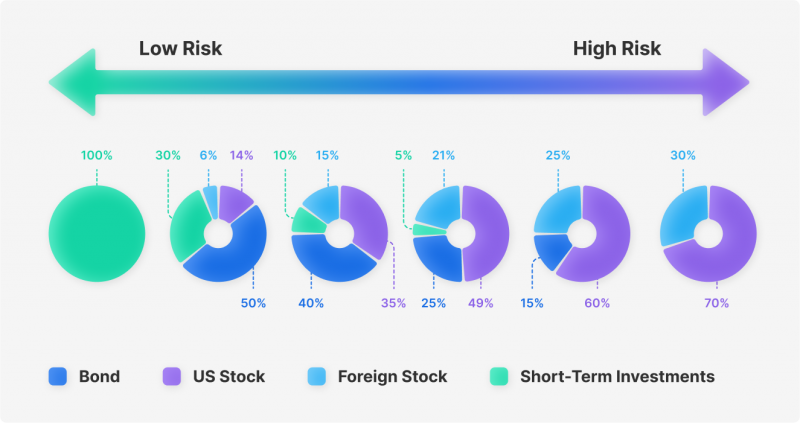

Risikotoleranzfonds

Für Anleger, die ihr Risiko-Ertrags-Verhältnis steuern möchten, bieten Investmentfondsgesellschaften Vermögensallokationsfonds an, die von konservativen bis hin zu aggressiven Anlagen reichen. Beispielsweise hätte eine aggressive Option einen höheren Aktienanteil im Portfolio.

Zum Beispiel im ETF des Unternehmens Guggenheim Investments – demZacks Multi-Asset Einkommensindex – 90 % der Bestände sind Aktien:

Zieldatumsfonds

Target-Date-Fonds sind Multi-Asset-Class-Investitionen, die das Gleichgewicht der Vermögenswerte an den gewünschten Ruhestandszeithorizont eines Anlegers anpassen. Wenn Sie beispielsweise frühestens in 30 Jahren in Rente gehen möchten, ist ein Zielfonds mit Laufzeit 2045 oder später für Ihre Bedürfnisse am besten geeignet. Je länger der Zeithorizont, desto aggressiver ist ein Investmentfonds in der Regel – um den längeren Zeithorizont optimal zu nutzen.

Multi-Asset-Broker

Multi-Asset-Liquidität muss nicht unbedingt nur Fondshandel umfassen – viele Broker entscheiden sich heute dafür, Multi-Asset-Handelsplattformen anzubieten, die Anlegern und Händlern den Zugang zu mehreren Märkten (Krypto, Forex usw.) über ein einziges Konto ermöglichen .

Diese New-Age-Broker bieten auch eine breite Palette von Produkten an, wie zum Beispiel CFDs und Futures, die Anlegern die Möglichkeit bieten auf die Preise der zugrunde liegenden Vermögenswerte zu spekulieren, ohne sie tatsächlich zu besitzen.

Offensichtlich benötigen Multi-Asset-Broker eine vielfältigere Liquidität, um alle diese Produkte anbieten zu können, weshalb für diese Akteure der Zugang zu Multi-Asset-Liquidität auf hohem Niveau notwendig ist. Normalerweise wenden sich Makler an PoP-Liquiditätsanbieter, Finanzinstitute, die die Ausführung durchführen Aufträge für einen Broker, um einen konsistenten und zuverlässigen Liquiditätspool für jede Anlageart sicherzustellen.

Warum Multi-Asset-Liquidität für Anleger wichtig ist

Zahlreiche Handelsmöglichkeiten

Dank der großen Auswahl an Optionen bietet die Multiple-Asset-Liquidität Händlern die Möglichkeit, sowohl von Anstiegen als auch von Rückgängen auf mehreren Finanzmärkten zu profitieren. Durch die Diversifizierung ihrer Anlagen in verschiedene Anlageklassen können Anleger auch in Zeiten flacher oder geringer Marktaktivität von einer Vielzahl von Handelsmöglichkeiten profitieren.

Multi-Asset-Strategien

Durch die Zusammenarbeit mit einem Multi-Asset-Broker können Händler sowohl kurzfristige als auch langfristige Taktiken optimal nutzen. Sie sind in der Lage, einen längeren Aktienbestand aufrechtzuerhalten und gleichzeitig von sich schnell verändernden Märkten wie Futures durch Tageshandel oder Anlagestrategien zu profitieren.

Wer sich bei der Verwaltung eines Multi-Asset-Portfolios unsicher ist, sollte darüber nachdenken, sich an professionelle Portfoliomanager zu wenden.

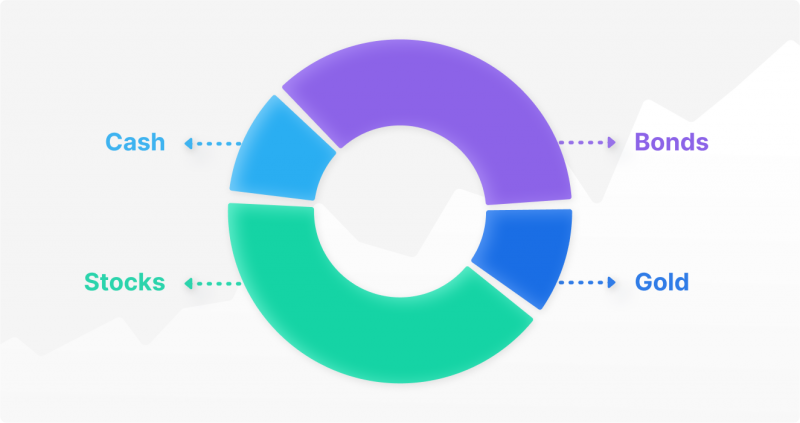

Diversifikation und taktische Vermögensallokation

Ein diversifiziertes Portfolio ist für jeden erfolgreichen Anleger unerlässlich, da es die Gesamtrisiken erheblich reduziert und Anlegern hilft, Volatilitätsschwankungen leichter zu bewältigen. Um eine umfassende Multi-Asset-Investitionsstrategie zu entwickeln, ziehen Anleger Positionen in verschiedenen Anlageklassen wie Devisen, Aktien und Rohstoffen in Betracht. Auf diese Weise können sie stabile Erträge erzielen und gleichzeitig ihr Risiko potenzieller Verluste auf lange Sicht minimieren.

Bessere Absicherung

Multi-Asset-Liquidität ermöglicht es Händlern außerdem, ihre Portfolios effektiv gegen potenzielle Verluste abzusichern. Durch das Halten von Anlagen in verschiedenen Anlageklassen können Händler negative Renditen ausgleichen, indem sie in steigenden Bereichen Gewinne erzielen.

Entdecken Sie die Tools, die über 500 Broker unterstützen

Erkunden Sie unser komplettes Ökosystem – von Liquidität über CRM bis hin zur Handelsinfrastruktur.

Wenn der Aktienmarkt beispielsweise einen unvorhergesehenen Absturz erlebt, können Multi-Asset-Händler auf Rohstoffe und digitale Währungen zurückgreifen, um Verluste auszugleichen.

Was Broker beim Angebot von Multi-Asset-Liquidität beachten sollten

Maklerfirmen können durch das Angebot einer großen Auswahl an Anlagemöglichkeiten enorme Vorteile erzielen. Allerdings bringt dieser Ansatz aufgrund der Notwendigkeit einer Integration über mehrere Handelsplätze und Liquiditätsanbieter hinweg eigene betriebliche und technologische Probleme mit sich.

Darüber hinaus erfordert der Besitz einer Multi-Asset-Handelsplattform die Berücksichtigung der unterschiedlichen regulatorischen Rahmenbedingungen für jede Anlageklasse. Dies erhöht die Komplexität des Risikomanagements, da es auf die Einhaltung dieser Regeln und Vorschriften zugeschnitten sein muss.

Heutzutage bieten jedoch viele Unternehmen Technologien wie Liquiditätsaggregatoren an, die es Brokern einfacher und effizienter machen, auf die Liquidität mehrerer Vermögenswerte aus einer einzigen Quelle zuzugreifen.

FAQ

Was ist Liquidität auf dem Finanzmarkt?

Liquidität auf dem Finanzmarkt ist ein Maß dafür, wie schnell und einfach ein Vermögenswert gekauft oder verkauft werden kann, ohne dass sich dies auf seinen Preis auswirkt. Liquidität ist wichtig, weil sie es den Teilnehmern ermöglicht, Positionen schnell ein- und auszusteigen, die Transaktionskosten senkt und eine effiziente Preisfindung ermöglicht.

Welche Vermögenswerte gelten als liquide?

Die liquidesten Vermögenswerte sind im Allgemeinen Bargeld, Aktien, Rohstoffe und Währungen. Abhängig von den Marktbedingungen können auch Vermögenswerte wie Derivate und festverzinsliche Produkte als liquide angesehen werden.

Was ist ein Multi-Asset-Fonds?

Ein Multi-Asset-Fonds ist eine Art Investmentfonds, der sein Portfolio auf mehrere Anlageklassen wie Aktien, Anleihen, Rohstoffe und Bargeld verteilt. Diese Fonds sollen Anlegern Diversifizierung und Zugang zu mehreren Anlagetypen in einem einzigen Fonds bieten.

Was sind Derivate?

Derivate sind Finanzinstrumente, deren Wert von einem Basiswert abgeleitet wird. Beispiele für Derivate sind Terminkontrakte, Optionen und Swaps. Diese Instrumente dienen der Absicherung von Risiken oder der Spekulation auf zukünftige Marktbewegungen und können an Börsen oder außerbörslich gehandelt werden.

Empfohlene Artikel

Neueste Nachrichten