Orden Stop vs Orden Límite: Diferencias Clave a Tener en Cuenta

El mundo del trading ha recorrido un largo camino desde las interacciones manuales y las salas de trading físicas. Hoy en día, el mundo de las inversiones está al alcance de todos los operadores minoristas, lo que hace que todo el sector sea mucho más accesible y cómodo.

Las órdenes automatizadas y los mecanismos de trading son una parte importante de la reciente revolución del trading digital, ya que permiten a los inversores seleccionar los precios deseados y navegar por el mercado según sus preferencias. En este artículo se analizarán tres mecanismos de trading indispensables: las órdenes stop, las órdenes límite y una combinación de ambas: las órdenes stop-límite.

Datos clave

- Las órdenes límite permiten a los operadores fijar precios específicos para las operaciones deseadas y ejecutarlas automáticamente cuando se iguala el precio.

- Los precios de las órdenes stop son umbrales para comprar o vender activos cuando estos superan un valor determinado.

- Las órdenes límite están diseñadas para ser herramientas de negociación precisas, mientras que las órdenes stop están más orientadas al mercado.

- El uso combinado de estas herramientas podría ser beneficioso en numerosas situaciones de trading.

¿Qué es una Orden Límite?

Las órdenes límite son mecanismos de trading muy prácticos que permiten a los operadores fijar un precio de cotización deseado para sus compras o ventas de activos previstas.

Este mecanismo evita que se fijen precios por encima del valor justo de mercado. Por ejemplo, si un operador decide colocar una orden límite a 105 dólares para un determinado activo negociable, pero el precio actual de mercado es de sólo 102 dólares, la orden no se lo permitirá.

Aunque esto parezca un problema fundamental, resulta beneficioso en mercados de alta volatilidad en los que se producen cambios caóticos de precios en una misma sesión de negociación. Por ello, el precio límite especificado debe ser siempre igual o inferior al precio actual de mercado.

Las órdenes límite son anuncios transparentes de un precio deseado que son visibles para el mercado. Si un operador coloca una orden límite de venta, se aplican las mismas reglas: es imposible colocar una orden de venta por debajo del precio actual ofrecido por el mercado.

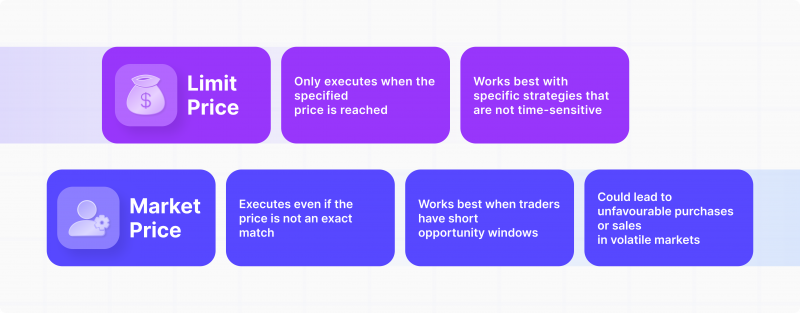

Precio límite vs Precio de Mercado

Existen dos variantes distintas de una orden límite. La primera es el precio límite, que es una restricción dura sobre el precio especificado. Esto significa que la operación sólo se ejecutará si el precio exacto se iguala en el mercado abierto. Por otro lado, una orden de mercado permite a los operadores imponer una restricción menos estricta sobre el precio.

Igual se sigue seleccionando la cotización preferida, pero no es necesario que el precio coincida exactamente. En su lugar, puede ser simplemente una coincidencia cercana si la demanda del mercado para el activo elegido está en aumento.

Explora perspectivas más profundas del sector

Aprende de los expertos que están dando forma al futuro de los servicios financieros — accede a las últimas estrategias y tendencias.

El sistema de correspondencia de órdenes reconocerá este pico de demanda y llevará a cabo la compra. Naturalmente, este enfoque es arriesgado en mercados volátiles, ya que el pico de demanda podría llegar a un nivel imprevisto y acabar provocando pérdidas a los inversores.

Entendiendo las órdenes Stop

Las órdenes stop son una buena alternativa a las órdenes límite en determinadas circunstancias. Al igual que las órdenes límite, las órdenes stop pueden crearse con un precio determinado.

Sin embargo, a diferencia de las órdenes límite, no se ejecutan sólo alcanzado el precio específico. Por el contrario, las órdenes stop se activan una vez alcanzado o superado el precio deseado.

Las órdenes stop están diseñadas para comprar activos por encima de un determinado umbral, lo que permite a los inversores automatizar sus estrategias de inversión en activos alcistas.

Lo mismo ocurre con la venta de los activos, la operación sólo se activará en el mercado cuando el precio caiga por debajo de un determinado umbral. Ambos casos son excelentes tanto para la gestión del riesgo como para las inversiones oportunistas.

Las brechas de precios son variables esenciales a tener en cuenta cuando se utiliza las órdenes stop, ya que podrían determinar el éxito o el fracaso de sus estrategias de manera significativa. Una brecha de precios negativa significa que el precio de un activo cae inesperadamente, y una orden stop de venta podría suponer un intervalo considerable entre el precio de venta deseado y el real.

Cómo funcionan las Órdenes Stop-Limit

Aunque las dos órdenes descritas anteriormente son excelentes alternativas, existe una forma de combinar ambos mecanismos. Apropiadamente denominada orden stop-limit, este mecanismo permite a los operadores establecer de forma efectiva un suelo y un techo para el precio de compra o venta deseado. De este modo, los operadores pueden crear intervalos aceptables de compra o venta de activos.

Por ejemplo, si un operador desea comprar un activo específico dentro de un intervalo de $100 y $105, simplemente puede establecer un precio stop en $105 y un precio límite en $100. De este modo, la operación se activará cuando el precio de la acción caiga por debajo de $105, pero se cancelará si supera el umbral de valoración de $100. La orden trailing stop-limit garantizará que el activo en cuestión no se compre por encima o por debajo del intervalo especificado.

Como resultado, los operadores dispondrán de una ventana de valoración saludable y tendrán más posibilidades de adquirir un activo. Al fin y al cabo, es mucho más probable que coincida un intervalo de precios que un precio exacto. Las órdenes stop-limit son mecanismos excelentes que combinan lo mejor de ambos mundos. Sin embargo, se requiere un cierto nivel de destreza para dominar esta herramienta y utilizarla para obtener la máxima rentabilidad.

Las órdenes stop y límite son muy populares en el trading apalancado, ya que permiten a los inversores obtener un mayor control sobre varias posiciones a la vez.

¿Qué circunstancias son las mejores para cada orden?

Como se ha comentado anteriormente, tanto las órdenes stop como las límite están diseñadas para controlar los resultados de las operaciones en el mercado abierto. La diferencia más significativa entre ambos sistemas es que las órdenes límite son precisas, mientras que las órdenes stop necesitan un anclaje de precios en el mercado para ejecutarse. Por lo tanto, la utilización eficaz de cada tipo de orden depende de las circunstancias específicas del mercado.

Las órdenes límite están diseñadas para alcanzar objetivos específicos en el mercado. Se utilizan mejor cuando el operador tiene una estrategia personalizada que depende de cotizaciones de precios precisas. Por ello, las órdenes límite son especialmente eficaces en los mercados de bajo margen y alta liquidez.

El doble objetivo de las órdenes stop

Por otro lado, las órdenes stop son más eficaces como estrategia de mitigación del riesgo. Supongamos que un inversor ha comprado un activo que se espera que se devalúe en el futuro. Para controlar este resultado indeseable, el inversor puede establecer un precio con orden stop en el valor X. Si y cuando el activo caiga por debajo de la valoración X, la venta se iniciará automáticamente, y las pérdidas se acortarán.

Además, las órdenes stop también pueden funcionar como herramienta de activación. Es bien sabido que se espera que un activo entre en un pico de revalorización si alcanza un precio de mercado determinado.

Descubra las herramientas que impulsan a más de 500 corredurías

Explore nuestro ecosistema completo — desde la liquidez hasta el CRM y la infraestructura de trading.

Por consiguiente, una orden stop puede detectarlo automáticamente y comprar el activo a un precio inferior o con una mejor valoración. Esta estrategia es beneficiosa para los operadores que manejan numerosos tipos de activos en sus carteras.

En cuanto a los mercados, las órdenes stop y límite son útiles en Forex, criptomonedas, mercados bursátiles e incluso materias primas, ya que cada sector puede experimentar subidas o bajadas drásticas de precios en periodos concretos. Por lo tanto, es útil tener un mecanismo, como un precio de activación de stop-limit, para mantenerse en sintonía con las condiciones cambiantes del mercado.

Conclusiones

Las órdenes stop y las órdenes límite son objeto de un debate fascinante en el mundo del trading. Es difícil afirmar que un método es mejor que el otro, ya que ambos tienen sus usos específicos. Los inversores diligentes suelen combinar o intercambiar las órdenes stop y límite en función de los cambios del mercado.

Por lo tanto, es esencial saber cuándo aplicar estos mecanismos para maximizar sus beneficios y elevar los parámetros de crecimiento de su cartera. Las órdenes límite y stop pueden cubrir ambas vertientes: impulsar el crecimiento y minimizar los riesgos. Sin embargo, como ocurre con cualquier otro mecanismo de trading, son más eficaces en manos de profesionales experimentados.