Estrategia de paridad de riesgo – La elección segura de un inversor

Artículos

El proceso de gestión de carteras es un tema candente de investigación en la industria de las inversiones financieras. Existen muchos métodos y enfoques para optimizar las carteras y ofrecer altos rendimientos con riesgos mínimos. Uno de esos enfoques es la estrategia de paridad de riesgo. En este artículo, analizaremos qué es la optimización de la cartera de paridad de riesgo, cómo crear una cartera de paridad de riesgo y cuáles son los beneficios y limitaciones de la estrategia.

Aspectos clave

- Una estrategia de paridad de riesgo es una estrategia que tiene como objetivo una distribución uniforme de los riesgos en una cartera.

- El rendimiento esperado de la cartera de paridad de riesgo óptima suele ser inferior al rendimiento requerido por el inversor.

- Hay dos enfoques principales para crear una cartera de inversiones con paridad de riesgo: una cartera permanente y all-weather.

- La cartera de paridad de riesgo se puede construir con ETFs.

¿Qué es la Paridad de Riesgo?

La paridad de riesgo es un método de inversión que tiene como objetivo distribuir uniformemente la cantidad de riesgo en una cartera entre todos los diferentes tipos de activos. El objetivo es garantizar que ningún activo tenga demasiados riesgos y pueda provocar una disminución del valor general de la cartera. Si se monitorea adecuadamente, esta estrategia puede generar ganancias consistentes.

Una cartera de paridad de riesgo puede contener diferentes tipos de activos, como acciones y valores, materias primas (commodities), bonos u otros activos con rendimientos no correlacionados. Lo importante es reunir activos que actúen de forma diferente ante una misma situación, algunos subiendo de valor y otros bajando.

La paridad de riesgo es una técnica de cartera progresiva que suelen utilizar los fondos de cobertura.

Utilizando estrategias de paridad de riesgo, los administradores de carteras pueden determinar las proporciones exactas de las contribuciones de capital de las clases de activos en una cartera para lograr una diversificación óptima según los objetivos y preferencias del inversor.

Hay dos elementos esenciales necesarios para que la paridad de riesgo proporcione mejores rendimientos para un nivel de riesgo específico:

- El rendimiento del activo de bajo riesgo (bonos) debe ajustarse según el nivel de riesgo involucrado y debe exceder el rendimiento del activo de alto riesgo (acciones) ajustado según el riesgo involucrado. En este caso, los activos de la cartera diversificada pueden obtener un rendimiento mayor que la inversión directa en un activo de alto riesgo con el mismo nivel de riesgo.

- El costo del apalancamiento (la cantidad de dinero prestado) debe ser bajo para que el beneficio esperado de la asignación apalancada sea mayor que el beneficio de la asignación regular.

La estrategia de paridad de riesgo tiene como objetivo asignar el mismo riesgo a diferentes clases de activos. Esto dio como resultado que los bonos obtuvieran la mayor asignación, ya que exhiben menos volatilidad y mejores rendimientos ajustados al riesgo que las acciones durante décadas.

La paridad de riesgo se parece a la teoría moderna de carteras (Modern Portfolio Theory, MPT) o a la optimización de la varianza media. La MPT busca la combinación óptima de clases de activos en función de los rendimientos y los riesgos, mientras que la paridad de riesgo distribuye los activos para igualar el riesgo sin concentrarse en los rendimientos.

Crear una Cartera de Paridad de Riesgo

La estrategia de paridad de riesgo se basa en la correlación negativa entre los precios de diferentes tipos de activos. Cuando uno baja, el otro debe subir para compensarlo. Cuando esto no sucede, la estrategia es ineficaz.

En una cartera de paridad de riesgo, un inversor examina el riesgo que tiene cada activo y crea una cartera que iguala los riesgos de los activos sin considerar cuánto dinero podrían ganar. El rendimiento esperado de la cartera óptima suele ser inferior al rendimiento requerido por los inversores.

Para crear una cartera de paridad de riesgo, los administradores suelen utilizar una combinación de activos, ya que la estrategia permite el apalancamiento, la diversificación alternativa y la venta en corto en carteras y fondos.

Componentes de la Paridad de Riesgo

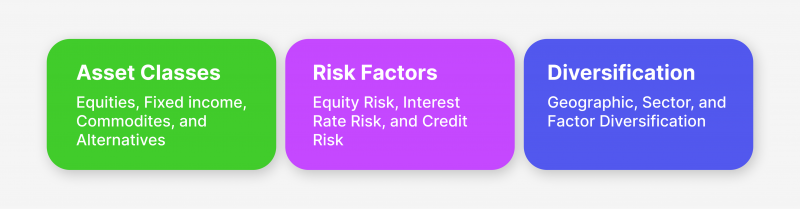

Las carteras de paridad de riesgo se construyen en función de tres factores clave:

- Clases de activos: los activos principales de una cartera de paridad de riesgo son las materias primas, las acciones, los bonos y otras opciones como bienes raíces o fondos de cobertura. Cada tipo de activo tiene su grado de riesgo y posible rentabilidad. Cuando se combinan todas estas inversiones, definen el riesgo total de los activos bajo gestión. La selección de cada tipo de activo está determinada por cuánto agrega al riesgo general de la cartera, no por su valor de mercado.

- Factores de riesgo: los factores de riesgo hacen referencia a los elementos que contribuyen al nivel de riesgo dentro de una cartera. En una cartera de paridad de riesgo, las principales fuentes de riesgo incluyen pérdidas potenciales por inversiones en acciones, fluctuaciones en las tasas de interés, presiones inflacionarias y la posibilidad de que un prestatario incumpla o experimente una rebaja de calificación crediticia.

- Diversificación: las carteras de paridad de riesgo intentan reducir el impacto de las crisis económicas regionales invirtiendo en diferentes áreas geográficas. De esta manera, distribuyen el riesgo y hacen menos probable que el shock económico en un país en particular afecte significativamente a la cartera. Distribuir las inversiones entre diferentes industrias también puede reducir el riesgo y mejorar la variedad de activos en la cartera.

Ejemplos de Carteras de Paridad de Riesgo

Como cada inversor tiene su propia idea de riesgo y rentabilidad aceptables, no existe una solución única para todos. Por tanto, lo primero que debes hacer es determinar tu perfil de riesgo. La cartera debe diversificarse no sólo por clases de activos, sino también por geografía.

Antes se utilizaba la popular estrategia de inversión 60/40. En general, 60/40 es una estrategia de inversión que implica la inclusión de activos rentables y protectores en la cartera en la proporción especificada: 60% de activos que brindan la principal rentabilidad con mayores riesgos (estos incluyen acciones, activos del mercado de materias primas, divisas, opciones y futuros), y 40% de activos protectores que reducen la volatilidad, el riesgo general y la reducción de la cartera en caso de crisis (estos incluyen bonos, depósitos bancarios, algunos metales preciosos, etc.).

Sin embargo, la crisis de 2008 mostró la inestabilidad de esta estrategia, ya que la correlación entre las acciones y su volatilidad aumentó drásticamente, y las acciones representan alrededor del 90% de todo el riesgo en las carteras de los inversores institucionales. Ahí es donde la estrategia de paridad de riesgo puede resultar útil.

Un asesor financiero estadounidense, Harry Browne, sugirió la idea de la estrategia de paridad de riesgo. Inventó el concepto de cartera permanente.

La idea central detrás de la cartera es que los activos que contiene, por un lado, tienen una tendencia ascendente a largo plazo; por otro lado, casi siempre se mueven en direcciones opuestas. Esto frena el rendimiento de la parte que está subiendo, pero también evita pérdidas en la parte que está bajando.

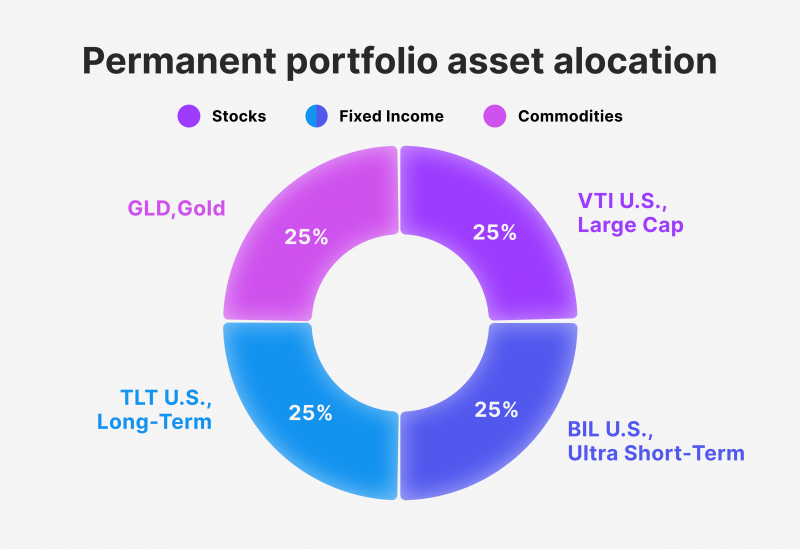

La estructura de asignación de activos de la cartera permanente es la siguiente:

- 25% de acciones de EE.UU.: las acciones están destinadas a proporcionar un rendimiento sólido en tiempos de prosperidad. Para esta parte de la cartera, Browne sugiere fondos indexados del S&P 500, por ejemplo, el Vanguard 500 Index Fund Admiral Shares.

- 25% de bonos del Tesoro de EE.UU. a largo plazo: se supone que los bonos generarán ganancias en tiempos de prosperidad y en caso de que los precios sean más bajos, pero no tendrán buenos resultados durante otros ciclos económicos.

- 25% de bonos del Tesoro de EE.UU. a corto plazo: esta parte de la cartera tiene como objetivo protegerse contra períodos de tensión en el mercado monetario y recesión.

- 25% de oro: se supone que los metales preciosos protegen los fondos durante los períodos de inflación.

Otro ejemplo de cartera de paridad de riesgo es la llamada cartera all-weather, sugerida por Ray Dalio, el fundador de Bridgewater.

Dalio identificó cuatro factores principales que pueden influir en el valor de los activos, es decir, cuatro “estaciones” macroeconómicas:

- Inflación.

- Deflación.

- Crecimiento económico.

- Descenso económico.

Luego, Dalio seleccionó clases de activos que tuvieron un buen rendimiento en cada uno de estos períodos, lo que dio como resultado una cartera resistente en la que el valor total de los activos permanece sin cambios durante cualquier cambio económico.

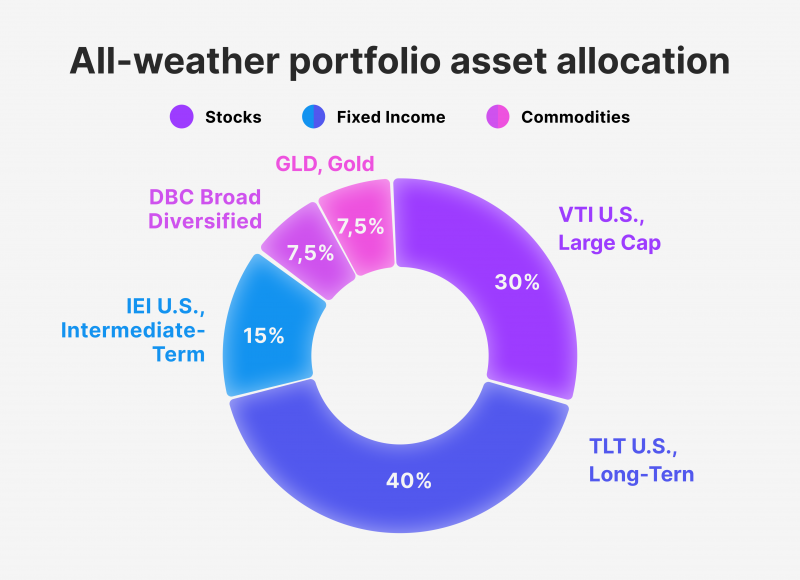

La asignación de activos en la cartera all-weather es la siguiente:

- 30% de acciones de EE.UU.: esta es la parte más rentable de la cartera, especialmente en una economía fuerte. Sin embargo, al mismo tiempo, las acciones son los activos más volátiles.

- 40% de bonos del Tesoro a largo plazo: son bonos tanto de mercados desarrollados como emergentes. Los primeros son activos libres de riesgo, pero pueden dar rendimientos nulos o incluso negativos durante la deflación. Estos últimos pueden ofrecer mayores rendimientos, pero pueden perder valor durante una recesión. Los Bonos del Tesoro, sin embargo, pueden proteger la cartera contra la inflación.

- 15% de bonos del Tesoro a plazo intermedio: estos bonos pueden proporcionar un mayor nivel de ingresos, especialmente durante períodos de prosperidad económica, pero durante una crisis, pueden convertirse en un activo con bastantes riesgos.

- 7,5% de materias primas: esta clase de activo adquiere una gran demanda durante la prosperidad económica. Sus cotizaciones crecen junto con la inflación, por lo que las materias primas permiten proteger el capital de la depreciación.

- 7,5% de oro: se trata de una herramienta clásica de defensa que debería incluirse en cualquier cartera diversificada. Como regla general, el precio del oro aumenta durante una crisis, así como cuando aumenta la inflación.

La parte de las acciones de la cartera debería generar ganancias en los mercados alcistas cuando los precios de las acciones están aumentando. Las acciones y los bonos no suelen ser propensos a la inflación para que puedan obtener buenos resultados durante la caída de los precios.

La cartera all-weather se puede crear utilizando ETF apalancados para mejorar los rendimientos de la estrategia all-weather.

Los ETF apalancados son esencialmente los mismos fondos que los ETF normales, pero utilizan un apalancamiento doble o triple y abrir posiciones cortas para buscar rentabilidades que dupliquen o tripliquen el índice que siguen. Sin embargo, este enfoque es muy arriesgado ya que hay que tener en cuenta que si el índice subyacente pierde un 1% durante una sesión de trading, el ETF de paridad de riesgo con doble apalancamiento mostrará una pérdida de aproximadamente el 2%.

En una economía en crecimiento, tanto las carteras permanentes como las all-weather crecerán con las acciones y las materias primas, mientras que durante los períodos de agitación financiera o económica, los precios del oro y los bonos aumentarán. Puedes calcular los riesgos y los rendimientos potenciales de tu cartera utilizando una plataforma de análisis e inversión de cartera.

Beneficios y Limitaciones

El enfoque de paridad de riesgo puede parecer una estrategia perfecta para cualquier inversor. Sin embargo, como ocurre con cualquier otra estrategia o método de inversión, el enfoque de paridad de riesgo tiene ventajas e inconvenientes. Conozcamos algunos con mayor detenimiento.

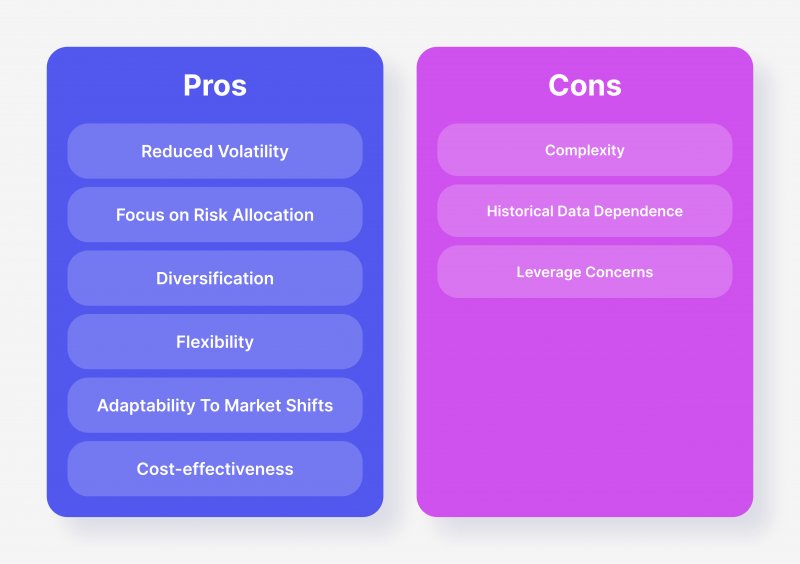

Beneficios

- Volatilidad reducida: el enfoque de paridad de riesgo intenta disminuir la volatilidad de la cartera. Esto se logra equilibrando las exposiciones al riesgo entre varias clases de activos.

- Enfoque en las asignaciones de riesgos: al centrarse en la asignación de riesgos en lugar de la asignación de fondos, la estrategia reduce la dependencia de una única clase de activos, lo que da como resultado una cartera más equilibrada y sólida.

- Diversificación: las carteras de paridad de riesgo consisten en activos de diferentes tipos, lo que aumenta las posibilidades de obtener un buen rendimiento incluso cuando el rendimiento del mercado de valores es bajo. Además, estas carteras tienen menos posibilidades de perder valor durante una recesión económica, ya que el conjunto diversificado amortigua el rendimiento.

- Flexibilidad: las estrategias de paridad de riesgo facilitan a los inversores cambiar su distribución de los activos y ajustar sus carteras según los movimientos del mercado.

- Adaptabilidad a los cambios del mercado: las carteras de paridad de riesgo se pueden adaptar a diferentes situaciones del mercado y ciclos económicos, lo que puede ayudar a los inversores a maniobrar eficazmente en diferentes entornos financieros.

- Efectividad en función de los costos: las carteras de paridad de riesgo requieren menos gestión que otros tipos de carteras y, por lo tanto, pueden obtener un rendimiento pasivo. Además, la estructura de comisiones de dichas carteras es baja, lo que las convierte en una opción segura para quienes no pueden permitirse altas comisiones de gestión de inversiones.

Limitaciones

- Complejidad: implementar estrategias de paridad de riesgo requiere un conocimiento profundo de herramientas analíticas avanzadas y algoritmos de optimización complejos, lo que puede resultar difícil, especialmente si eres un inversor principiante.

- Dependencia de datos históricos: la estrategia se basa en gran medida en los datos históricos para la evaluación de la exposición al riesgo, lo que puede impedir una predicción precisa y exacta de los riesgos futuros y el comportamiento del mercado.

- Apalancamiento: es posible que necesites una cantidad de apalancamiento mayor para generar un rendimiento significativo. El uso del apalancamiento puede aumentar la exposición al riesgo y provocar pérdidas sustanciales durante las crisis del mercado.

Conclusión

La estrategia de paridad de riesgos es un enfoque complejo que puede ayudarte a crear una cartera resistente que pueda sobrevivir a casi cualquier crisis económica y ofrecer un rendimiento bueno y constante. Sin embargo, esta estrategia tiene inconvenientes y requiere mucha experiencia y conocimiento en inversión y percepción financiera. El uso correcto y prudente de este enfoque puede generar ganancias significativas y generar ingresos pasivos, mientras que el desconocimiento de los aspectos de la paridad de riesgos puede generar pérdidas sustanciales.

Preguntas Frecuentes

¿Qué es la paridad de riesgo jerárquica?

Este método utiliza un enfoque jerárquico para el proceso de asignación de activos en una cartera. La paridad de riesgo jerárquica implica dividir la cartera en diferentes niveles o estratos en función de diferentes clases de activos o factores de riesgo de la cartera.

¿Cómo funcionan los ETF apalancados?

Los ETF apalancados son valores que se negocian en la bolsa de valores y permiten replicar el movimiento intra-negociación de otro valor 2 o 3 veces, magnificando así tanto las pérdidas como las ganancias potenciales.

¿Cuáles son las diferencias entre las carteras Browne y Dalio?

La Cartera Permanente divide los activos en partes iguales entre acciones, bonos, oro y efectivo, con el objetivo de lograr simplicidad y equilibrio en diferentes condiciones económicas. Por el contrario, la cartera All-Weather utiliza una asignación de activos más compleja y optimizada en función de la paridad de riesgo que incluye acciones, diferentes tipos de bonos y, a veces, materias primas, con el objetivo de tener un buen rendimiento en todas las “estaciones” económicas.

¿Buscas respuestas o consejos?

Comparte tus preguntas en el formulario para recibir asistencia personalizada

Contáctenos