¿Cómo obtener un Forex License en 2023?

Forex es un mercado financiero internacional fundado en 1976, en el que se intercambian divisas. Forex desempeña un papel crucial en el funcionamiento de la economía mundial y en garantizar el intercambio de capital entre diferentes países. En el comercio de divisas participan bancos centrales de distintos países, empresas que realizan negocios internacionales, bancos comerciales, brokers, inversores y traders (especuladores).

Uno de los estándares de evaluación más esenciales para los traders de Forex a la hora de elegir un broker de Forex es el estatus del mismo, si tiene la licencia adecuada y por qué organismo regulador está regulado. Los brokers que operan sin regulación lo hacen a su propia discreción y ponen en riesgo los fondos de sus clientes.

La actividad de cambio de divisas está regulada por muchas organizaciones en diferentes países. Algunos brokers de Forex obtienen una licencia local en una jurisdicción offshore, mientras que otros reciben una licencia en una jurisdicción acreditada, por ejemplo, en la UE o en los Estados Unidos. Obtener una licencia de este tipo puede llevar bastante tiempo porque los reguladores de Forex profundizan en la esencia del negocio de un broker de Forex y en la situación financiera de la empresa, además de examinar cuidadosamente la experiencia pasada del director y otras figuras clave de la empresa.

Este artículo dará algo de luz sobre las licencias Forex y su importancia para los brokers. También cubriremos qué categorías de licencias de Forex existen y qué organismos financieros ayudan a regular a los brokers de Forex. Al final, usted aprenderá cómo obtener una Forex license para iniciar su propio broker.

¿Qué es la licencia de Forex y por qué es importante para el funcionamiento de un broker de Forex?

El mercado de divisas internacional de hoy es un sistema financiero con miles de participantes regulares. Un cierto grupo de estos participantes se llaman Forex Brokers, que actúan como intermediarios entre comerciantes privados/inversores y el mercado interbancario. Los corredores de Forex son muy populares en el mercado, pero una compañía de corretaje no tiene derecho legal a procesar las transacciones de los comerciantes sin tener un Forex license. Los comerciantes evitan las compañías de corretaje que no tienen una Forex license porque las actividades de tales compañías se consideran ilegales dependiendo la jurisdicción o inseguras. Además, dicha compañía de corretaje puede generar muchas preguntas a las autoridades reguladoras. Si un corredor quiere evitar tener problemas con los reguladores o perder clientes potenciales, debe obtener una Forex license.

El mercado de Forex no tiene un regulador centralizado. Es decir, ningún organismo u organización internacional es el único responsable de controlar todos los aspectos de la actividad de los participantes del mercado. controlaría todos los aspectos de la actividad de los participantes del mercado. Estrictamente hablando, no puede haber un regulador de esa magnitud porque el mercado de divisas se basa en la independencia de las operaciones y los proveedores de estas operaciones relacionadas entre sí. Pero la actividad de algunos jugadores en el mercado de Forex todavía está controlada; Los corredores también están controlados. Los algoritmos de control sobre los corredores se están desarrollando y evolucionando constantemente, y hay reguladores locales para países individuales e internacionales.

Hoy en día, todos los brokers aspiran a obtener una licencia que sea garante de la seguridad de sus clientes. Dichas licencias son emitidas por diferentes comisiones financieras, que comprueban la legalidad del trabajo del broker, lo auditan y lo supervisan una vez emitida la licencia. Es decir, un broker de Forex necesita una licencia para poder confirmar la legalidad de sus acciones, así como para confirmar que realmente coloca las operaciones de sus traders en el mercado interbancario y tiene obligaciones con ellos.

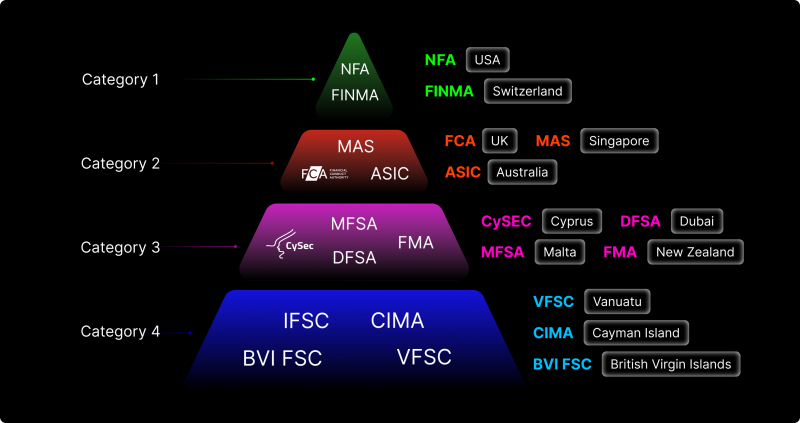

Categrías de Forex license

Licencia de broker de Forex – un documento universal que garantiza la fiabilidad de una empresa de broker de Forex, pero a pesar de su universalidad, las licencias de Forex se dividen en varias categorías, que se describen a continuación.

1. Categoría A (mercado principal)

La licencia estadounidense se considera bastante prestigiosa y da acceso al mayor mercado de divisas del mundo. Las jurisdicciones del mercado principal son los Estados Unidos de América y Suiza. Para obtener una licencia en estos estados, es necesario demostrar que se poseen 20 millones de dólares de libre acceso, sin contar los fondos de los clientes.

Los brokers estadounidenses deben presentar numerosos informes y están sujetos a inspecciones reglamentarias inesperadas en cualquier momento. Las mínimas infracciones de las normas acarrean enormes multas, hasta la suspensión del trabajo. En Suiza, los brokers de Forex están sujetos a una supervisión total. Sin embargo, los licenciatarios locales se consideran socios fiables, y lo demuestran mediante un cumplimiento incondicional y la existencia de importantes obligaciones de garantía.

2. Categoría B (jurisdicciones universales)

Las jurisdicciones universales son Australia y Gran Bretaña. Aquí las normas de concesión de licencias son un poco menos estrictas. La licencia de la FCA británica es muy prestigiosa y valorada en todo el mundo. Hay que demostrar la cualificación y experiencia de los empleados y directores, y éstos deben residir en el Reino Unido. Para obtener una licencia en Australia, los empresarios crean una empresa y confirman que están cualificados financieramente para dirigir el negocio.

Obtener una licencia puede costar entre 30.000 y 60.000 USD. Y, en este caso, requiere la presencia física de un representante del broker para tramitar el papeleo. También es necesario disponer de unos 100.000 USD de capital procedente de depósitos de clientes. Si las transacciones Forex se realizan “internamente” y no se ofrecen a terceros, se requiere al menos 1 millón de dólares en efectivo. Si se recurre a terceros para las transacciones, sólo se necesitan 100.000 USD de capital.

¿Tienes alguna pregunta sobre la configuración de tu bróker?

Nuestro equipo está aquí para ayudarte, ya sea que estés comenzando o creciendo.

3. Categoría C (jurisdicciones populares)

Chipre, Malta, Nueva Zelanda y otros: estos Estados también exigen una oficina física para la concesión de licencias, pero no existen normas de información como en las categorías anteriores. La principal característica de las empresas autorizadas en estas jurisdicciones es el acceso a la cooperación y la interacción con el espacio europeo sin restricciones.

4. Categoría D (Reguladores offshore)

Belice, Islas Vírgenes Británicas, Islas Caimán, Vanuatu. Estas jurisdicciones tienen condiciones favorables en el mercado de divisas, tasas impositivas y paquetes mínimos de documentación requerida. Además, una Forex license offshore no requiere una auditoría preliminar. La licencia se emite en función de la documentación enviada. Sin embargo, abrir una cuenta bancaria y conectar el negocio con Forex offshore o de alta mar es más complicado. La presión regulatoria con reglas más estrictas puede obligar al país a introducir restricciones adicionales o nuevas regulaciones. Las principales empresas en alta mar están ubicadas en islas. El costo de una Forex license en alta mar también es varias veces más bajo que en las categorías anteriores.

La velocidad de establecer una empresa en estos estados es una ventaja significativa. El registro de la empresa lleva solo unos días; La aprobación toma de un mes para Vanuatu o Cape Verde, y en promedio de 3 a 4 meses para Belice y BVI, después de la presentación de todos los documentos necesarios. Una ventaja considerable es que es mucho más fácil establecer una cuenta bancaria si tiene una licencia en las Islas Vírgenes Británicas o Belice. Varios bancos también pueden abrir una cuenta corporativa para una compañía de Forex sin licencia.

Principales tipos de reguladores financieros que conceden licencias en el sector Forex

La actividad de los corredores está controlada por organizaciones llamadas reguladores. El regulador puede ser local (autoridades públicas competentes) o internacionales (comisiones financieras independientes). Los reguladores realizan tres tipos de acciones en relación con el corredor de divisas: verificar que cumpla con los requisitos de la emisión de la licencia, supervisa el cumplimiento de estos requisitos en el curso de las actividades del corredor y retira la licencia si el corredor viola alguna regla.

La principal tarea del regulador, que concede la licencia a un broker, es evitar situaciones en las que el broker no pueda cumplir sus obligaciones con los traders. El regulador se encarga de la protección jurídica de los traders e inversores en situaciones conflictivas, estudia sus reclamaciones y realiza controles del broker. El regulador también realiza auditorías periódicas de las actividades del broker para detectar discrepancias con los requisitos de la licencia. También hay que destacar que la actividad de corretaje no es obligatoria para obtener la licencia en algunos países. Es decir, un broker puede simplemente registrarse como entidad jurídica que presta algunos servicios financieros y trabajar realmente en todo el mundo a través de Internet. Por supuesto, esto no significa que dicho broker no sea fiable o incluso que sea un estafador. En este caso, los traders y los inversores no obtienen ninguna garantía cuando trabajan con un broker de este tipo.

A continuación figura una lista de algunos de los reguladores más populares cuyas actividades constituyen la base jurídica del mercado Forex hasta la fecha.

- CYSEC – Comisión de Bolsa y Valores de Chipre

La Comisión es el regulador estatal de la República de Chipre y es uno de los reguladores más destacados y esenciales para los brokers de Forex y los centros de negociación que prestan servicios en los mercados financieros internacionales. Chipre es miembro de pleno derecho de la Unión Europea, lo que otorga a la CySEC todos los poderes del regulador europeo de Forex combinados con unas condiciones económicas atractivas para los brokers. Muchos brokers de Forex prefieren registrarse en Chipre y obtener una licencia de este regulador. La CySEC emite licencias para los mercados financieros europeos y supervisa las actividades de las empresas de corretaje e inversión autorizadas por ella.

- FSA – Autoridad de servicios financieros

Este regulador es el organismo central que supervisa el mercado de servicios financieros en el Reino Unido. Su principal objetivo es proteger a los consumidores de servicios financieros y garantizar la estabilidad del sector, así como mantener una competencia sana entre los proveedores de servicios en los mercados financieros. La FSA regula más de 70.000 instituciones financieras, asegurándose de que cumplen las normas prudenciales de gestión de riesgos para reducir el daño potencial al sector en su conjunto y a los inversores particulares. La FSA depende de la Tesorería del Reino Unido, pero el departamento es una organización independiente y no está financiada por el gobierno.

- NFA – Asociación Nacional de Futuros

La Asociación es un organismo independiente de vigilancia financiera cuyo objetivo es proteger los mercados estadounidenses de futuros y materias primas de los abusos de las instituciones financieras. La afiliación a la Asociación es obligatoria para cualquier institución financiera que preste servicios de intercambio y negociación de futuros en Estados Unidos. La NFA vela por la protección de los inversores y garantiza la igualdad de derechos y oportunidades de todos los participantes en el mercado. El regulador tiene derecho a imponer sanciones y penas de diversa gravedad a los infractores de la normativa comercial, en función de la cuantía del daño o del daño potencial resultante de las actividades de las instituciones financieras.

- CBR – Banco Central de la Federación Rusa

Este regulador financiero es una institución pública y jurídica especial con el derecho exclusivo de emitir dinero y organizar su circulación. En cooperación con el Gobierno de la Federación Rusa, el CBR desarrolla y aplica la política monetaria estatal unificada, concede licencias a las instituciones bancarias y tiene derecho a retirar la autorización a los bancos que no operen de acuerdo con las normas y reglamentos. El objetivo principal de las actividades del CBR es proteger y garantizar la estabilidad del rublo ruso, desarrollar y fortalecer el sector bancario y asegurar el funcionamiento eficaz e ininterrumpido del sistema de pagos.

- FSC – Comisión de Servicios Financieros

La Comisión es el regulador del sector y las empresas de servicios financieros no bancarios. El regulador promueve el desarrollo, la eficiencia y la transparencia de las instituciones financieras y regula las actividades de las empresas de corretaje registradas en Mauricio. La FSC está desarrollando medidas y normas destinadas a aumentar la transparencia de las instituciones financieras, así como a explorar nuevas oportunidades para el sector de los servicios financieros. La FSC está facultada para conceder licencias a empresas que cumplan los requisitos de seguridad financiera y transparencia. La principal tarea de la Comisión es tomar medidas para prevenir los abusos en el negocio de las inversiones y el fraude financiero en los servicios de corretaje.

Cabe señalar que el número de reguladores en el mercado Forex es mucho mayor y todos ayudan a regular el marco jurídico y normativo del sector.

¿Cómo obtener una licencia de Forex? – Guía definitiva

Ahora que ya sabe qué es una Forex license y por qué es importante a la hora de llevar a cabo actividades relacionadas con el mercado Forex, así como qué tipos de licencias y reguladores existen en este ámbito, es hora de averiguar cómo obtener una Forex license para iniciar su propio broker.

1. Selección del regulador

Elegir un regulador es el primer paso y el más importante para obtener una Forex license. La elección del regulador determina en qué mercados podrá operar. Hasta la fecha, hay muchos organismos diferentes que regulan la industria Forex, y cada uno de ellos tiene sus propios requisitos para la emisión de licencias y el lanzamiento de un negocio Forex. Determine el mercado en el que desea operar como broker y estudie detenidamente los requisitos y reglamentos del organismo regulador del mercado en el que desea estar presente..

2. Registro de la empresa

El registro de la empresa es el primer paso que sentará las bases de su futuro negocio en Forex. Este procedimiento se lleva a cabo en varias etapas e incluye muchos matices. En primer lugar, debe elegir el nombre de su empresa Forex y decidir qué plataforma utilizarán los traders para operar. Algunas de las soluciones más populares en este sentido son las plataformas MT4 y MT5, así como cTrader. También deberá tener cuidado a la hora de elegir un proveedor de liquidez; asimismo, no olvide realizar pruebas beta de todos sus sistemas antes de lanzar su empresa de corretaje y crear un sitio web que pueda utilizarse no sólo en PC, sino también en otros dispositivos.

3. Preparación de documentos corporativos

Tras registrar una empresa, dispondrá de documentos oficiales que regulan los derechos y obligaciones de la persona jurídica registrada de acuerdo con la legislación del país en el que va a abrir su negocio. Estos documentos son necesarios para confirmar el estatuto de la propia persona jurídica o para acciones legalmente significativas: por ejemplo, para abrir una cuenta bancaria en otro país, cerrar un trato con un socio, realizar una auditoría en otra jurisdicción, etc. Algunos de los documentos que puede necesitar son: escritura de constitución, estatutos, tarjeta de registro, certificado de residencia fiscal y lista de beneficiarios.

4. Pago de tasas estatales

La tasa estatal es un pago especial para muchos servicios públicos. Por ejemplo, cuando se presenta una solicitud ante un tribunal, se contrae matrimonio, se obtiene un pasaporte o se compra una propiedad inmobiliaria. Uno de estos pagos es la tasa estatal por registrar una entidad jurídica (en nuestro caso, una sociedad de corretaje), y hay varios matices esenciales a la hora de pagarla. La tasa de registro de una entidad jurídica se cobra por el examen de los documentos de los fundadores. Una vez más, dependiendo del estado en el que se encuentre, el importe del impuesto estatal variará significativamente, por lo que antes de presentar los documentos, se recomienda leer la información sobre el pago del impuesto en los sitios web correspondientes.

Descubra las herramientas que impulsan a más de 500 corredurías

Explore nuestro ecosistema completo — desde la liquidez hasta el CRM y la infraestructura de trading.

5. Apertura de la cuenta bancaria corporativa

Abrir una cuenta bancaria corporativa se ha convertido en una condición indispensable en el marco de la empresa moderna. Una cuenta corporativa es una cuenta bancaria que abren las personas jurídicas para el pago de facturas y el control rutinario de los devengos financieros; también es necesaria para diversas actividades comerciales. Antes de abrir una cuenta corporativa, estudie todas las ofertas de los bancos del país en el que ha decidido abrir un negocio Forex, ya que le interesan las condiciones más favorables de su servicio por parte del banco.

6. Conexión de la cuenta comercial para el procesamiento de la tarjeta bancaria

El procesamiento es una tecnología automática de transferencias electrónicas de fondos del comprador al vendedor (en nuestro caso, de los traders al broker). Se basa en un software que puede funcionar gracias a la potencia de la banca electrónica. A través de este software, los pagos realizados con tarjetas bancarias y monederos electrónicos se verifican y procesan y, como resultado, estas transacciones pueden ser aceptadas o rechazadas.

Casi todas las empresas de corretaje trabajan con procesamiento de pagos a través de VISA, MasterCard y American Express. En algunos casos, también es posible encontrar métodos de pago a través de diversas billeteras electrónicas y otros sistemas de pago electrónico.

7. Finalización y presentación del formulario de solicitud de Forex license al regulador correspondiente

Después de completar todos los pasos anteriores, es el momento de preparar una solicitud especial para una Forex license. Como regla general, esta etapa es la más fácil porque, si se cumplen todos los requisitos anteriores, la solicitud completa con toda la información necesaria acerca de la empresa de corretaje se presenta a la autoridad reguladora y se considera dentro de un plazo determinado. Tras la recepción de la licencia, puede iniciar oficialmente la actividad de corretaje en el mercado Forex.

Conclusión

La licencia de un corredor de divisas para proporcionar a los comerciantes acceso al mercado de divisas es un documento que indica la solvencia y seriedad de la compañía. Después de haber obtenido una Forex license en uno de los países que figuran en el artículo, podrá realizar actividades comerciales con pares de divisas y otros activos financieros manera regulada. Como regla general, obtener una Forex license sin ayuda profesional no es fácil en ningún país. Por lo tanto, solicite la ayuda de especialistas y profesionales experimentados en el campo de la jurisprudencia que pueda ayudarlo a solicitar una licencia correctamente, entregar documentos de acuerdo con los requisitos legales de un país en particular que pueda monitorear y editar todo el proceso.