مارکت میکر چیست و چرا بازار به آن نیاز دارد؟

تکامل تاریخی بازارهای مالی به منشأ و توسعه آنها بازمی گردد که از گردهمایی های غیررسمی به مبادلات سازمان یافته تبدیل شده است. زمانی که بازارها از سیستمهای اعتراض باز، جایی که معاملهگران تعامل فیزیکی داشتند، به پلتفرمهای معاملات الکترونیکی، سادهسازی فرآیندها و افزایش کارایی، انتقال چشمگیری روی داد. این تغییر به شدت بر پویایی بازار تأثیر گذاشته و باعث افزایش سرعت، دسترسی و اتوماسیون در معاملات شده است.

مارکت میکرها (MMs) در این تحول نقش محوری داشته اند، زیرا نقدینگی و فرصت های معاملاتی مستمر را تضمین می کنند. این مقاله به این موضوع میپردازد که مارکت میکرها چه هستند و چه نقشی در بازار دارند.

نکات کلیدی

- یک مارکت میکر، نهادی است که فعالانه در خرید و فروش اوراق بهادار به قیمتهای منصوب شده مشارکت دارد.

- تامین نقدینگی و سود حاصل از اسپرد پیشنهادات خرید از وظایف اصلی مارکت میکرها MMs است.

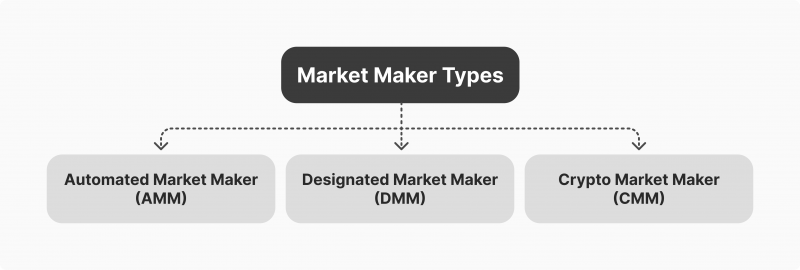

- مارکت میکرها خودکار، تعیین شده و کریپتو سه نوع اصلی MM هستند.

- آینده مارکت میکری در پیشرفت های تکنولوژیکی، ادغام بازار جهانی و غلبه بر مناظر در حال تحول نظارتی نهفته است.

تعریف مارکت میکر

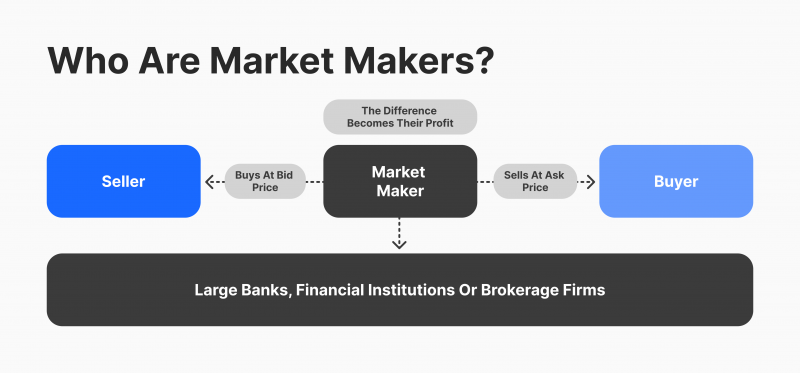

یک مارکت میکر مدرن یک واسطه مالی یا مؤسسه ای است که معاملات ابزارهای مالی را با تأمین نقدینگی و خرید یا فروش دارایی ها به قیمت های قیمتی تسهیل می کند. آنها با افزایش نقدینگی، کاهش پرداخت های پیشنهادی نقش مهمی در بازارهای مالی ایفا می کنند. و ارتقای کارایی قیمت، کمک به ثبات کلی بازار. مارکت میکر MM به طور فعال در خرید و فروش اوراق بهادار مشارکت میکند و به طور مداوم قیمتها را برای تضمین بازاری روان و منظم اعلام میکند.

نقش ها

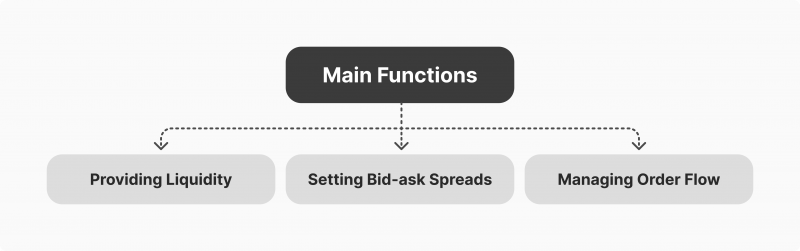

بیایید نقش اصلی و عملکردهای کلیدی مارکت میکرها یا مارکت میکرها را تعیین کنیم:

ارائه نقدینگی

مارکت میکرها، نهادهای مالی هستند که نقش حیاتی در تامین نقدینگی بازارهای مالی دارند. نقدینگی به سهولت خرید یا فروش دارایی بدون تأثیر قابل توجهی بر قیمت آن اشاره دارد. MMها با پیشنهاد خرید یا فروش ابزارهای مالی با قیمتهای مظنه، تجارت روان را تسهیل میکنند.

تنظیم اسپرد پیشنهادات خرید و فروش

قیمت پیشنهادی حداکثر مبلغی است که خریدار مایل است برای یک اوراق بهادار بپردازد، در حالی که قیمت درخواستی حداقل مبلغی است که فروشنده مایل به پذیرش آن است. اسپرد پیشنهاد و تقاضا تفاوت بین این دو قیمت است و نشان دهنده حاشیه سود مارکت میکر است.

مارکت میکرها، اسپرد پیشنهادات خرید و فروش را بر اساس عوامل مختلفی از جمله نوسانات دارایی، حجم معاملات و سطح رقابت در بازار تعیین میکنند.

مدیریت جریان سفارش

MMها جریان مستمر سفارشهای خرید و فروش را در بازار مدیریت میکنند. آنها به عنوان واسطه عمل می کنند و خریداران را با فروشندگان تطبیق می دهند و بالعکس. آنها با تعدیل قیمتهای پیشنهادی و درخواستی خود با توجه به شرایط بازار، قصد دارند عرضه و تقاضا را متعادل کنند.

با نظارت فعال بر جریان سفارش و تعدیل موجودیها، مارکت میکرها به جلوگیری از نوسانات بزرگ قیمت و حفظ شرایط بازار باثبات کمک میکنند. این نقش فعال در مدیریت جریان سفارش برای ثبات کلی بازار و اعتماد سرمایه گذار بسیار مهم است.

مارکت میکرهها مدرن و نقش آنها

در واقعیت مدرن، سه نوع MM محبوبیت پیدا کرده اند: مارکت میکرهای خودکار (AMM)، مارکت میکرهای تعیین شده (DMM) و مارکت میکرهای رمزنگاری (CMM). بیایید آنها را تعیین کنیم.

AMM

یک مارکت میکر خودکار ( AMM) یک پروتکل مالی غیرمتمرکز است که تجارت دارایی های دیجیتال را بدون نیاز به واسطه های سنتی مانند صرافی ها تسهیل می کند. AMM ها بر روی پلتفرم های بلاک چین کار می کنند و از قراردادهای هوشمند برای خودکارسازی فرآیند تامین نقدینگی و مبادله دارایی ها استفاده می کنند.

برخلاف سیستمهای مبتنی بر دفتر سفارش سنتی، AMMها از استخرهای نقدینگی استفاده میکنند که در آن کاربران میتوانند داراییهای خود را سپرده گذاری کنند و نقدینگی را برای جفتهای معاملاتی مختلف فراهم میکنند. این استخرها به صورت الگوریتمی مدیریت می شوند و قیمت ها بر اساس یک فرمول ریاضی، اغلب فرمول محصول ثابت تعیین می شوند. کاربران می توانند مستقیماً در مقابل استخر معامله کنند و قرارداد هوشمند قیمت ها را به صورت پویا تنظیم می کند تا تعادل را حفظ کند.

AMMها که توسط پلتفرمهای مالی غیرمتمرکز (DeFi) رایج شدهاند، با فعال کردن تجارت بدون مجوز و در دسترس برای کاربران در سراسر جهان، به دموکراتیک کردن خدمات مالی کمک کردهاند.

DMM

سازمانهای بازار تعیینشده افراد یا شرکتهای تخصصی هستند که توسط بورسها برای تسهیل تجارت و حفظ نقدینگی بازار برای اوراق بهادار خاص تعیین شدهاند.

برخلاف MMهای عمومی، DMMها باید ثبات بازار را افزایش دهند و قیمت پیشنهادی مستمر را ارائه دهند. برای سهام تعیین شده قیمت بخواهید. آنها با مدیریت فعال دفتر سفارش، محدود کردن اسپرد پیشنهادات خرید و کاهش نوسان، نقش مهمی در کشف قیمت دارند.

DMM ها همچنین به عنوان واسطه بین خریداران و فروشندگان عمل می کنند و به تضمین بازارهای منصفانه و منظم کمک می کنند. این مفهوم معمولاً در بورسهای سنتی استفاده میشود، جایی که DMM به عملکرد روان بازار و تقویت اعتماد سرمایهگذار کمک میکند.

CMM

در زمینه بازارهای رمزنگاری، MMها مشابه بازارهای مالی سنتی اما در دنیای غیرمتمرکز و اغلب 24 ساعته داراییهای دیجیتال عمل میکنند.

آنها به طور مداوم قیمتهای خرید و فروش ارزهای دیجیتال مختلف را اعلام میکنند و اطمینان میدهند که بازاری بهراحتی برای معاملهگران وجود دارد. CMM ها ممکن است در صرافی های متمرکز عمل کنند، جایی که به سفارش کتاب کمک می کنند، یا در داخل محیطهای DeFi، مشارکت در پروتکلهای سازنده بازار خودکار.

اصول کار & استراتژی ها

برای انجام سودآوری عملکردهایی که در بالا توضیح داده شد، مارکت میکرها استراتژیهای مختلفی را در فعالیتهای روزانه خود پیادهسازی کردهاند.

فرصت های آربیتراژ

آربیتراژ شامل بهره برداری از تفاوت قیمت یک دارایی در بازارهای مختلف یا در زمان های مختلف است. مارکت میکران برای سود بردن از ناکارآمدی در قیمت گذاری، به آربیتراژ می پردازند.

آنها اختلافات بین قیمتهای پیشنهادی و درخواستی را در بازارها یا صرافیهای مختلف شناسایی میکنند و معاملات را برای خرید پایین و فروش بالا، با سرمایهگذاری بر عدم تعادل قیمتگذاری موقت انجام میدهند. این استراتژی به همسو کردن قیمتها در بازارها کمک میکند و به کارایی بازار کمک میکند.

مدیریت ریسک

MM ها به طور فعال ریسک های مرتبط با فعالیت های تجاری خود را ارزیابی و مدیریت می کنند. این شامل نظارت بر نوسانات بازار، تعدیل سطح موجودی، و به کارگیری استراتژی های پوشش ریسک برای جبران زیان های احتمالی است. شناسایی و کاهش خطرات برای حفظ ثبات مالی بسیار مهم است.

ابزارها و الگوریتمهای تکنولوژیکی پیشرفته در مدیریت ریسک مارکت میکران بسیار مهم هستند. سیستمهای خودکار به نظارت بر شرایط بازار در زمان واقعی کمک میکنند و پاسخهای سریع به شرایط در حال تغییر را ممکن میسازند. این فناوریها به اجرای معاملات، موقعیتهای پوشش ریسک، و اجرای استراتژیهای کاهش ریسک به سرعت و کارآمد کمک میکنند.

معامله در برابر روند – استراتژی های متضاد

MMها اغلب از استراتژیهای متضاد استفاده میکنند و بر خلاف روندهای رایج بازار معامله میکنند. با انجام این کار، آنها از انحرافات کوتاه مدت از روند، خرید در طول روند نزولی و فروش در طول روند صعودی سرمایه گذاری می کنند.

این رویکرد مخالف به آنها اجازه می دهد زمانی که بازارها به طور موقت از مسیر بلندمدت خود منحرف می شوند، سود کسب کنند. معامله بر خلاف روند نیز عملکردی تثبیت کننده در بازار دارد.

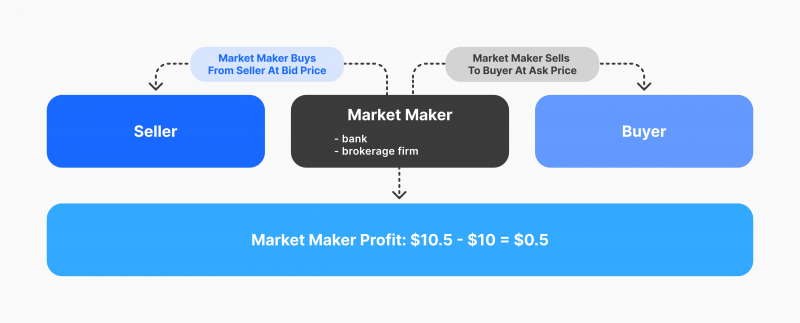

چگونه مارکت میکران سود کسب میکنند

مارکت میکرها با سرمایهگذاری بر تفاوت بین قیمتهای پیشنهادی و درخواستی اوراق بهادار، سود ایجاد میکنند. از آنجایی که آنها ریسک نگهداری یک اوراق بهادار خاص را می پذیرند که ممکن است ارزش آن کاهش یابد، برای تحمل این ریسک غرامت دریافت می کنند.

برای نشان دادن، تصور کنید که یک سرمایه گذار مشاهده می کند که قیمت پیشنهادی برای سهام اپل 60 دلار است در حالی که قیمت پیشنهادی 60.10 دلار است. این نشان می دهد که سازنده بازار سهام اپل را به قیمت 60 دلار خریداری کرده و اکنون آنها را به قیمت 60.10 دلار می فروشد که در نتیجه سود 0.10 دلاری به همراه دارد.

Citadel Securities LLC، یک شرکت مارکت میکر آمریکایی که دفتر مرکزی آن در میامی قرار دارد، یکی از بزرگترین مارکت میکرها در جهان است و در بیش از 50 کشور فعال است.

Market Maker در مقابل سایر شرکتکنندگان بازار

برای غلبه بر پیچیدگیهای بازارهای مالی، داشتن درک عمیق از نقشهای متمایز شرکتکنندگان در بازار بسیار مهم است. در اینجا مقایسه شرکت کنندگان اصلی بازار است.

تمایز از کارگزاران و فروشندگان

مارکت میکرها، کارگزاران، و فروشندگان نهادهای متمایز در بازارهای مالی هستند. MM ها با ارائه نقدینگی و نقل قول مداوم قیمت های پیشنهادی و درخواستی، تجارت را تسهیل می کنند.

از طرف دیگر، کارگزاران به عنوان واسطه عمل می کنند و خریداران و فروشندگان را بدون نگهداری موجودی اوراق بهادار به هم متصل می کنند. معاملهگران با خرید و فروش اوراق بهادار برای حسابهای خود به تجارت میپردازند.

در حالی که مارکت میکران نقدینگی را تسهیل میکنند، کارگزاران معاملات را تسهیل میکنند و معاملهگران برای سود خود معامله میکنند.

ارائهدهنده نقدینگی در مقابل معاملهگر بازار

در بازارهای مالی، ارائهدهنده نقدینگی با سفارشهایی برای خرید یا فروش داراییها، به عمق بازار کمک میکند. مارکت میکر نوعی خاص از ارائهدهنده نقدینگی است که به طور فعال قیمتها را در هر دو طرف بازار نقلقول میکند و هدف آن سود بردن از اسپرد پیشنهاد و تقاضا است.

در حالی که همه مارکت میکران ارائه دهندگان نقدینگی هستند، همه ارائه دهندگان نقدینگی به عنوان مارکت میکر عمل نمی کنند. هر دو نقش نقش مهمی در افزایش نقدینگی بازار ایفا می کنند، با تمرکز بیشتر MM ها در مدیریت نقل و انتقال مداوم.

تعامل با سرمایه گذاران نهادی

مارکت میکرها نقش مهمی در تعامل با سرمایهگذاران نهادی، مانند صندوقهای سرمایهگذاری متقابل و تامینی دارند. سرمایه گذاران نهادی اغلب معاملات بزرگی را انجام می دهند و MM ها نقدینگی لازم را برای جذب این معاملات بدون تأثیر قابل توجهی بر قیمت بازار فراهم می کنند.

از طریق معاملات مذاکره و دفتر سفارش مدیریت، MM ها به سرمایه گذاران نهادی در اجرای کارآمد معاملات و با کمترین تأثیر بازار کمک می کنند.

مقررات و نظارت بر بازار

چارچوب نظارتی توسط مرجع نظارتی صنعت مالی برای اطمینان از عملیات بازار منصفانه و شفاف ایجاد شده است.

مقامات اغلب قوانینی را برای جلوگیری از دستکاری بازار، تضمین حفاظت از سرمایه گذار، و حفظ یکپارچگی بازار تعیین می کنند. مارکت میکران باید به الزامات انطباق خاص، از جمله گزارش دوره ای، افشای مالی، و حفظ سطح معینی از کفایت سرمایه پایبند باشند.

رعایت ملاحظات اخلاقی، مانند اجتناب از تضاد منافع و اطمینان از رفتار منصفانه با همه شرکتکنندگان در بازار، نیز گسترش مییابد. برآورده کردن این الزامات برای MM برای عملکرد قانونی و مسئولانه بسیار مهم است.

چالشهای پیشرو

مارکت میکرها در مدیریت افزایش نوسانات و عدم اطمینان بازار با چالش هایی روبرو هستند. نوسانات ناگهانی قیمت و شرایط غیرقابل پیشبینی بازار میتواند بر توانایی آنها برای حفظ بازارهای منظم تأثیر بگذارد و منجر به ریسکهای بالاتر و زیانهای تجاری بالقوه شود.

همچنین باید به چالش های تکنولوژیک اشاره کرد. MM ها باید به طور مداوم خود را با فناوری های در حال تحول سازگار کنند. ماهیت سریع بازار سهام نیازمند سیستمهای قوی و کارآمد برای اجرای سفارش، مدیریت ریسک و تحلیل بازار است.

اشکالها یا خرابیهای فناوری میتوانند عملیات را مختل کنند و بر توانایی ارائه نقدینگی به موقع تأثیر بگذارند.

روندهای آینده در مارکت میکری

آینده مارکت میکری در پیشرفت های تکنولوژیکی و جهانی شدن بازارها نهفته است. مارکت میکری متاثر از هوش مصنوعی و یادگیری ماشین است، تجزیه و تحلیل پیشبینیکننده و مدیریت ریسک را بهبود میبخشد.

علاوه بر این، تجارت با فرکانس بالا به شکلدهی به مارکت میکری ادامه میدهد و از الگوریتمهای پیشرفته برای اجرای سریع استفاده میکند. گرایش به سمت بازارهای جهانی به هم پیوسته بر مارکت میکران تأثیر می گذارد و نیاز به سازگاری با محیط های تجاری متنوع دارد.

تغییرات مداوم مقررات، آینده مارکت میکری را شکل میدهد و بر استراتژیهای انطباق و شیوههای عملیاتی تأثیر میگذارد.

نمونه گویا از یک مارکت میکر

یک سناریوی فرضی را در نظر بگیرید که شامل یک مارکت میکر درگیر در معامله سهام XYZ است. مارکت میکر قیمت 10.00 – 10.05 دلار را با مقدار 100×500 ارائه می دهد. در این زمینه، مارکت میکر مایل است 100 سهم را با قیمت پیشنهادی 10.00 دلار خریداری کند و همزمان 500 سهم را به قیمت پیشنهادی 10.05 دلار بفروشد.

بعداً، سایر شرکتکنندگان در بازار میتوانند با پذیرش پیشنهاد 10.05 دلاری (بالا بردن پیشنهاد) از مارکت میکر خرید کنند یا با قیمت پیشنهادی 10.00 دلار به مارکت میکر بفروشند (با قیمت پیشنهادی). این پویایی نقش مارکت میکر را در تسهیل معاملات و ایجاد اسپرد قیمت پیشنهادی نشان میدهد.

افراد باهوش شکستهای دیگران را مطالعه میکنند، بنابراین بیایید شکستهای مارکت میکر قابل توجه و درسهایی را که باید بیاموزیم را بررسی کنیم:

در سال 2012، نقص الگوریتم معاملاتی نایت کپیتال منجر به زیان قابل توجهی شد. این اشکال باعث شد که سیستم وارد دیوانگی شود و سهام را با سرعتی برق آسا بخرد و بفروشد و تنها در 45 دقیقه میلیون ها دلار ضرر کند.

زمانی که نایت کپیتال گروپ متوجه شد چه اتفاقی در حال رخ دادن است، 440 میلیون دلار از دست داده بود. این حادثه خطرات مرتبط با تجارت الگوریتمی و اهمیت سیستم های مدیریت ریسک قوی را برجسته کرد. ;

این مورد بر نقش حیاتی فناوری، مدیریت ریسک و انطباق در موفقیت یا شکست شرکتهای مارکت میکر تأکید دارد.

شرکتهای موفق مزایای نوآوری و سازگاری را به نمایش میگذارند، در حالی که شکستها بر اهمیت کنترل ریسک محتاطانه و پیامدهای بالقوه کاستیهای عملیاتی تأکید میکند.

مارکت میکران برجسته

مارکت میکرها نقش مهمی در افزایش نقدینگی در بازار جهانی اوراق بهادار دارند و خدمات معاملاتی را به سرمایهگذاران ارائه میدهند. در اینجا موارد قابل توجه در مبادلات مختلف وجود دارد:

NYSE و Nasdaq (ایالات متحده): NYSE یک مارکت میکر پیشرو را به عنوان “دارنده ETP یا شرکت ثبت شده” تعریف می کند. نزدک یک مارکت میکر را به عنوان “شرکت عضو خرید و فروش اوراق بهادار با قیمت های نمایش داده شده” معرفی می کند. سازندگان برجسته بازار بورس نیویورک عبارتند از Credit Suisse، Deutsche Bank، Goldman Sachs، KCG Americas و Timber Hill.

بورس فرانکفورت (آلمان): که توسط Deutsche Börse AG اداره می شود، بورس اوراق بهادار فرانکفورت مارکت میکران خود را “حامیان مالی تعیین شده” می نامد. بازیکنان کلیدی در پلتفرم Xetra عبارتند از Berenberg، JPMorgan، Morgan Stanley، Optiver، و UBS Europe.

گروه بورس اوراق بهادار لندن (بریتانیا): بورس لندن بخشی از گروه بزرگ بورس لندن است. MMهای برجسته در لندن عبارتند از BNP Paribas، GMP Securities Europe، Liberium Capital، Mediobanca، و Standard Chartered.

گروه تبادل توکیو (ژاپن): گروه بورس توکیو که از ادغام بورس اوراق بهادار توکیو و بورس اوراق بهادار اوزاکا تشکیل شده است، مکان های معاملاتی قابل اعتماد را تضمین می کند. طبق JPX، MMهای قابل توجه عبارتند از ABN AMRO Clearing، Nissan Securities، Nomura Securities، Phillip Securities و Societe Generale.

سهام صرافی تورنتو (کانادا): تورنتو، مرکز مالی کانادا، بزرگترین صرافی، بورس اوراق بهادار تورنتو (TSX) متعلق به گروه TMX را در خود جای داده است. مارکت میکران فهرست شده در TSX شامل BMO Nesbitt Burns، Integral Wealth Solutions، Questrade، Scotia Capital و TD Securities هستند.

نتیجه گیری

به طور خلاصه، MM ها نقدینگی را فراهم می کنند، بازارهای منظمی را حفظ می کنند، و تجارت کارآمد را با ذکر قیمت های پیشنهادی و درخواستی تسهیل می کنند. آنها نقشی اساسی در تقویت نقدینگی، ثبات و عملکرد کلی در بازارهای مالی ایفا میکنند و به ایجاد یک اکوسیستم تجاری قوی و کارآمد کمک میکنند. آینده مارکت میکری در پیشرفتهای فناوری، یکپارچهسازی بازار جهانی و غلبه بر چشماندازهای در حال تحول نظارتی نهفته است.

سوالات متداول

مارکت میکر چه می کند؟

یک مارکت میکر با ارائه خدمات معاملاتی برای سرمایه گذاران و افزایش نقدینگی در بازار در بازار اوراق بهادار مشارکت می کند. آنها به طور خاص پیشنهادات و پیشنهاداتی را برای یک اوراق بهادار خاص علاوه بر اندازه بازار آن ارائه می دهند.

آیا مارکت میکری غیرقانونی است؟

اگر یک کارگزار، کارگزار/فروشنده، موسسه مالی یا مارکت میکر بخواهد به طور مصنوعی قیمت سهام یا سایر اوراق بهادار را تغییر دهد یا حرکت بازاری را که قصد کسب سود غیرقانونی دارد، با اتهامات سنگینی مواجه شود.

آیا مارکت میکران پول زیادی به دست می آورند؟

در ازای ارائه این خدمات، مارکت میکران از دو طریق سود می برند. از برداشت اسپرد بین پیشنهاد و درخواست: در حالی که این اسپرد معمولاً فقط یک پنی به ازای هر سهم است، این سود میتواند روی سهامی که صدها هزار یا حتی میلیونها سهم در روز معامله میشود، جمع شود.

با کلیک بر روی «اشتراک»، شما با سیاست حفظ حریم خصوصی موافقت میکنید. اطلاعاتی که شما ارائه میدهید فاش نشده و با دیگران به اشتراک گذاشته نخواهد شد.

تیم ما راهحل را ارائه خواهد کرد، کیسهای نمایشی را نشان خواهد داد، و یک پیشنهاد تجاری ارائه خواهد داد.