دفترچه سفارش چیست و چگونه کار میکند؟

هریک از فعالان بازارهای مالی، از معاملهگران تازه کار گرفته تا متخصصان باتجربه، با مجموعهای از ابزارها و روشهای پیچیده سر و کار دارند. یکی از ابزارهای ضروری دفترچه سفارش است، که یک شمارنده الکترونیکی از سفارشهای خرید و فروش برای اوراق بهادار مشخص میباشد که بر اساس سطح قیمت مرتب شدهاند. با نشان دادن عمق بازار با جزئیات، دفترچه سفارش بصیرت ارزشمندی به معاملهگران ارائه میدهد، و فعالیتهای معاملاتی و فرایند تصمیمگیری آنها را هدایت میکند. در این مقاله، ما نگاهی عمیقتر به معنای آن و نحوه عملکرد آن خواهیم داشت.

فهمیدن دفترچه سفارش

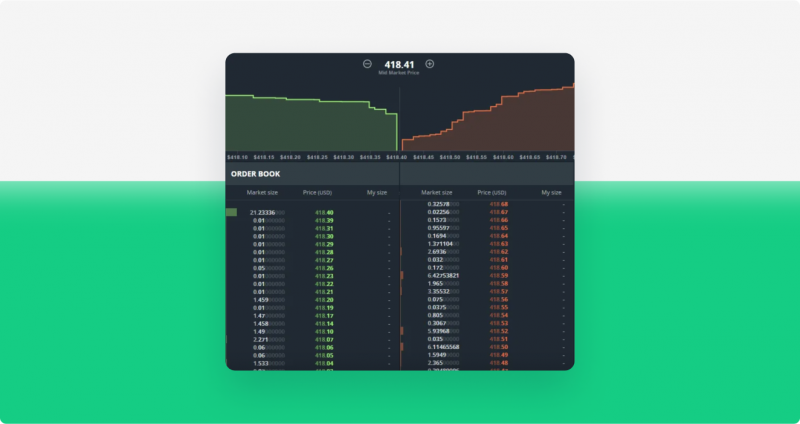

در دنیای پیچیده بازارهای مالی، دفترچه سفارش به عنوان کاتالوگ جامعی از سود خرید و فروش برای اوراق بهادار مشخص است، که نقش کلیدی در شفافیت و کارایی بازار دارد. اما چیزی که دفترچه سفارش را واقعاً قابل توجه میکند توانایی آن برای به تصویر کشیدن کشمکش بین خریداران و فروشندگان که همیشه در حال نوسان میباشد است، آن هم به صورت فوری و زمان واقعی، که در نتیجه تصویر واضحی از تقاضا و عرضه بازار رسم میکند.

دفترچه سفارش مثل آینهای است که قلب بازار را منعکس میکند. هر ورودی در آن نشان دهنده قیمت پیشنهادی (بالاترین مبلغی که یک خریدار مایل به پرداخت است) و قیمت درخواستی (پایینترین قیمتی که فروشنده آماده پذیرفتن است) برای مقدار مشخصی از یک ابزار مالی میباشد. این سیستم به طور پیوسته و در حالی که مشارکتکنندگان در بازار سفارشات خود را ارسال کرده، تغییر میدهند، یا لغو میکنند بهروز رسانی میشود، که منجر به ایجاد یک مجموعه داده پویا میشود که روایت مالی جاری را نشان میدهد.

وجه تمایز دفترچه سفارش فرایند تطبیق دادن سفارش است، که ستون فقرات هر بازاری است. محرکه این فرایند اولویت قیمت-زمان است، که یعنی سفارشات بر اساس بالاترین قیمت پیشنهادی و پایینترین قیمت درخواستی تکمیل میشوند، و وقتی این قیمتها همپوشانی پیدا کند، سفارشی که اول از همه ثبت شده باشد اولویت دارد.

با این حال، دفترچه سفارش فقط اعداد را نشان نمیدهد. نشان دهنده گزارشی از احساسات بازار نیز هست. سطوحی که در آن خریداران و فروشندگان مایل به انجام معامله هستند میتواند بصیرت ارزشمندی در مورد انتظارات و درک آنها از ارزش منصفانه اوراق بهادار ارائه دهد. برای مثال، تعداد زیادی سفارش خرید در یک سطح قیمتی مشخص میتواند به معنی حمایت قوی برای آن اوراق بهادار باشد، که نشان میدهد بسیاری از فعالان بازار معتقدند که در این قیمت کمتر از ارزش واقعی خودش فروخته میشود.

بهعلاوه، با ارزیابی حجم سفارشات در سراسر نقاط قیمتی در دفترچه سفارش، معاملهگران میتوانند نقدشوندگی و نوسانات بالقوه بازار را بسنجند. برای مثال، یک دفترچه سفارش عمیق، یعنی موردی که تعداد زیادی سفارش خرید و فروش در سراسر سطوح قیمتی مختلف پخش شده باشد، معمولاً نشان دهنده یک بازار با نقدشوندگی بالا است، که میتواند معاملات بزرگ را بدون ایجاد تأثیر قابل توجهی بر قیمت انجام دهد. بر عکس، یک دفترچه سفارش کمعمق میتواند نشان دهنده نقدشوندگی کمتر باشد، که ممکن است منجر به نوسانات قیمت بیشتری شود زیرا حتی معاملات کوچک میتواند قیمت را تغییر دهد.

با همه این اوصاف، دفترچه سفارش ابزار مهمی برای کشف قیمت است. نشان میدهد که قیمت خریداران و فروشندگان در کجا همگرا میشود، و به شکل گیری قیمت بازار اوراق بهادار کمک میکند. قیمت واقع در قسمت بالای دفترچه سفارش، جایی که بالاترین پیشنهاد قیمت و پایینترین قیمت درخواستی به هم میرسند، به عنوان قیمت فعلی بازار عمل میکند.

انواع سفارشات

چندین نوع سفارش وجود دارد که معاملهگران میتوانند در یک دفترچه سفارش ثبت کنند، هر یک از این سفارشها در خدمت نیازها و استراتژیهای مشخصی است.

1. سفارشات بازار: این دستورالعملی است که توسط معاملهگران برای خرید یا فروش اوراق بهادار با بهترین قیمت در دسترس فعلی بازار ارائه شده است. سفارشات بازار اولویت بندی شده و عموماً بیدرنگ تکمیل میشوند، اما قیمت اجرا شده نهایی تضمین نشده است و ممکن است متغیر باشد، به خصوص در بازارهایی که به سرعت در حال تغییر هستند. در اینجا تأکید بر سرعت نسبت به قیمت است.

2. سفارشات محدود: یک سفارش محدود (لیمیت اوردر) دستورالعملی برای خرید یا فروش اوراق بهادار در یک قیمت مشخص یا بیشتر از آن است. برای مثال، یک سفارش محدود خرید میتواند در قیمت فعلی بازار یا پایینتر تنظیم شود، و یک سفارش محدود فروش میتواند در قیمت فعلی بازار یا بالاتر قرار داده شود. برخلاف سفارشات بازار، تضمینی برای انجام شدن سفارشات محدود وجود ندارد اما به معاملهگر روی قیمت اجرایی کنترل ارائه میدهند.

سفارشات توقف: این سفارش که به عنوان سفارش ‘استاپ لاس’ نیز شناخته میشود، سفارشی برای خرید یا فروش سهام در زمانی است که قیمت به نقطه ماشهای مشخص میرسد، و هدف آن محدود کردن ضرر احتمالی سرمایهگذار است. این سفارش زمانی که به قیمت توقف برسد یا از آن بالاتر برود به سفارش بازار تبدیل میشود.

4. سایر انواع سفارشات: چندین نوع سفارش پیچیدهتر و بیشتر در خدمت معاملهگران مجرب قرار دارد، از جمله سفارش همه یا هیچ (AON)، انجام یا ابطال (FOK)، و فوری یا لغو (IOC). این نوع سفارشات با شرایط خاصی همراه هستند و اغلب برای مدیریت ریسکها و پاداشهای معامله کردن استفاده میشوند.

دفترچههای سفارش چگونه کار میکند

دفترچههای سفارش ذاتاً به عنوان ستون فقرات عملیاتی هر بازار مالی عمل میکنند، تراکنشها را تسهیل کرده و باعث تقویت شفافیت بازار میشوند. در اینجا یک بررسی و تحقیق عمیق در مورد نحوه عملکرد این دفترچههای سفارش، با زنده نگه داشتن بازار، و تسهیل مبادله بیوقفه اوراق بهادار آمده است.

اصل تطبیق دادن سفارشات

عملکرد اصلی دفترچه سفارش حول تطبیق دادن سفارش میچرخد، که این فرایند با مجموعهای از الگوریتمهای پیچیده هدایت میشود. همانطور که از اسم آن پیداست، تطبیق دادن سفارش شامل جفت کردن یک سفارش خرید با سفارش فروش متناظر است. اگر دفترچه سفارش را به عنوان یک الاکلنگ تصور کنید، سعی میکند تعادل بین خریداران و فروشندگان را حفظ کند. یک سفارش فروش بازار با بالاترین سفارش خرید موجود یا “بهترین قیمت پیشنهادی” مطابقت داده میشود، و یک سفارش خرید بازار با پایینترین سفارش فروش موجود یا “بهترین قیمت درخواستی” مطابقت داده میشود.

برای توضیح بیشتر، فرض کنید معاملهگری یک سفارش بازار را برای فروش 100 سهم شرکت A قرار میدهد. الگوریتم دفترچه سفارش دفترچه را برای بالاترین سفارش خرید که میتواند این درخواست را تکمیل کند، اسکن میکند. فرض کنید بهترین قیمت پیشنهادی در آن لحظه 50 سهم به قیمت 50$ برای هر سهم است. الگوریتم این بخش از سفارش فروش را به قیمت 50$ به ازای هر سهم اجرا میکند. اگر بهترین قیمت پیشنهادی بعدی 75 سهم به قیمت 49$ باشد، الگوریتم 50 سهام باقی مانده را به قیمت 49$ به ازای هر سهم میفروشد. این فرایند پویا تضمین میکند که سفارشات بازار با بهترین قیمت ممکن در هر زمان معین تکمیل شوند.

عمق و اسپرد – دو روی یک سکه

دو شاخص کلیدی وضعیت یک اوراق بهادار در یک دفترچه سفارش عمق آن، یعنی حجم سفارشات باز خرید و فروش، و اسپرد بین بالاترین قیمت پیشنهادی و پایینترین قیمت درخواستی است. این دو مؤلفه در کنار هم کار میکنند تا یک تصویر لحظهای از نقدشوندگی اوراق بهادار و احساسات بازار ارائه دهند.

به عنوان مثال، یک اسپرد باریک (تفاوت اندک بین قیمتهای پیشنهادی و درخواستی) همراه با عمق قابلتوجه در این سطوح معمولاً بازاری با نقدشوندگی بالا با رقابت سالم در میان معاملهگران را نشان میدهد و در نتیجه هزینه معاملات را به حداقل میرساند. از طرف دیگر، اسپرد گسترده همراه با عمق کم میتواند نشان دهنده نقدشوندگی کمتر و نوسانات بیشتر باشد، که منجر به هزینههای معاملاتی بالقوه بالاتر میشود.

قانون اولویت قیمت-زمان

یک قانون اساسی که عملکرد دفترچههای سفارش را هدایت میکند، قانون اولویت قیمت-زمان است. این قانون یعنی سفارشی که بالاترین قیمت پیشنهادی (برای خریداران) یا پایینترین قیمت درخواستی (برای فروشندگان) را دارد اول انجام میشود. اگر دو سفارش قیمت یکسانی داشته باشند، سفارشی که زودتر قرار داده شده باشد اولویت دارد.

این قانون برای حفظ بازی منصفانه در بازار حیاتی است، و اطمینان حاصل میکند که هر یک از فعالان بازار، فارغ از اندازه یا قدرت معاملاتی خود، از مجموعه قوانین یکسانی پیروی میکند. این قانون بازار را دموکراتیک نگه میدارد، از شیوههای دستکاری احتمالی جلوگیری کرده، و به حفظ یکپارچگی بازار کمک میکند.

ماهیت فوری دفترچههای سفارش

دفترچههای سفارش به صورت فوری و بیدرنگ عمل میکنند، و پیوسته بهروز میشوند تا منعکس کننده وضعیت فعلی بازار باشند. این ماهیت پویا برای نقش آنها در بازار اساسی است، و تضمین میکند که معاملهگران به جدیدترین اطلاعات دسترسی داشته باشند. دادههای حاصل از دفترچه سفارش به فعالان امکان میدهد تا با روندها و احساسات بازار هماهنگ بمانند.

درک پیچیدگیهای نحوه کار دفترچههای سفارش معاملهگران را قادر میسازد تا به طور مؤثرتری از آنها بهره ببرند. بصیرتهایی درباره پویاییهای پیوسته در حال تغییر بازار ارائه داده و چارچوبی برای پیشبینی تغییرات احتمالی قیمت و استراتژیسازی متناسب با آن را فراهم میکند.

خواندن و تحلیل کردن یک دفترچه سفارش

برای رمزگشایی مؤثر انبوه اطلاعات موجود در یک دفترچه سفارش، به درک جامعی از پویایی بازار، آناتومی دفترچه سفارش، و نگاه دقیق به جزئیات نیاز داریم.

درک حجم پیشنهاد و درخواست

فراتر از بهترین قیمت پیشنهادی و درخواستی، بررسی حجم سفارشات در این نقاط قیمتی مهم است. حجم بالا در بهترین قیمت پیشنهادی یا درخواستی میتواند به عنوان سطوح حمایت و مقاومت موقتی عمل کند، که نشان دهنده یک چرخش بالقوه یا ادامه روند قیمت فعلی است.

شناسایی خوشههای سفارش

گشتن به دنبال خوشههای سفارش در سطوح قیمتی مشخص میتواند روشن کننده باشد. این خوشهها اغلب به عنوان سطوح روانی حمایت یا مقاومت عمل میکنند. برای مثال، یک خوشه بزرگ از سفارشات خرید محدود میتواند نشان دهنده این باشد که تعداد قابل توجهی از معاملهگران باور دارند که این دارایی با این قیمت خرید خوبی است، که باعث ارائه سطح حمایت بالقوه میشود.

مشاهده تغییرات قیمت

معاملهگران باید بهدقت نحوه تغییر قیمتها در سطوح مختلف دفترچه سفارش را مشاهده کنند. برای مثال، اگر سطوح قیمتی به سرعت در سمت فروش کاهش یابد، میتواند نشان دهنده فشار خرید قوی باشد که سیگنالی برای یک روند صعودی احتمالی است.

تحلیل شکافهای قیمتی

شکافها یا جهشهای بزرگ قیمتی در دفترچه سفارش نیز میتواند اطلاعات بسیار مهمی را ارائه دهد. وجود شکاف در طرف فروش ممکن است به معنی وجود مقاومت کمتر در برابر حرکت صعودی قیمت باشد، که میتواند یک سیگنال گاوی باشد. بر عکس، شکاف در طرف خرید میتواند به معنی حمایت کمتر باشد که نشان دهنده حرکت نزولی بالقوه است.

بررسی اندازه سفارش

اندازه سفارشهای فردی نیز میتواند آشکار کننده باشد. سفارشهای بزرگ اغلب از سوی معاملهگران سازمانی میآیند و میتوانند به طور قابل توجهی بر قیمت تأثیر بگذارند. در صورت انجام شدن یک سفارش بزرگ، این میتواند باعث افزایش حجم معاملات شده و منجر به تغییرات قابل توجه قیمتی شود.

شناخت الگوهای جعلی

جعل کردن، که در طی آن معاملهگر سفارش بزرگی را بدون قصد اجرا کردن آن قرار میدهد، میتواند باعث گمراهی فعالان بازار شود. توجه به چنین الگوهایی میتواند به معاملهگران کمک کند تا از تصمیمگیری بر اساس حرکات مصنوعی بازار اجتناب کنند. این مسئله مستلزم مشاهده نزدیک جریان سفارش، از جمله پدیدار و ناپدید شدن پیوسته یک سفارش بزرگ است، که میتواند سیگنالی برای جعل کردن احتمالی باشد.

در حالی که ممکن است این مقدار اطلاعات برای پردازش کردن دلهرهآور به نظر برسد، معاملهگران اغلب از ابزارهای نرمافزاری و سیستمهای خودکار برای کمک به نظارت و تجزیه و تحلیل دادههای دفترچه سفارش در زمان واقعی استفاده میکنند. چنین فناوریهایی میتوانند اطلاعات مهم را فیلتر کرده و آنها را برجسته کنند، که شناسایی روندها، سنجش احساسات بازار، و اتخاذ تصمیمات معاملاتی آگاهانه را سادهتر میکند.

با این حال، شایان ذکر است که صرفاً تکیه بر تجزیه و تحلیل دفترچه سفارش ممکن است تصویر کاملی از بازار ارائه نکند. معمولاً همراه با سایر ابزارها و روشها استفاده میشود، از جمله تحلیل تکنیکال و تحلیل بنیادی، برای ایجاد یک استراتژی معاملاتی جامعتر.

نقش دفترچههای سفارش در بازارهای مختلف

دفترچههای سفارش در چندین بازار مالی نقش حیاتی دارند:

بازار سهام: در این حوزه، دفترچه سفارش یک تصویر لحظهای در زمان واقعی از فعالیتهای معاملاتی برای هر اوراق بهادار جداگانه ارائه میدهد، که به شناسایی نقاط ورود و خروج استراتژیک کمک میکند. این ارائه بصری عرضه و تقاضا میتواند به معاملهگران کمک کند تا در مورد اینکه چه زمانی و با چه قیمتی معامله کنند تصمیمهای استراتژیک بگیرند.

بازار فارکس: در معامله فارکس، دفترچه سفارش نشانگر عمق بازار برای جفت ارزهای مختلف است. دادههایی را در زمان واقعی و به صورت فوری درباره عرضه و تقاضا برای ارزهای مختلف ارائه میدهد، که برای معاملهگرانی که با بازار فارکس با نقدشوندگی بالا سر و کار دارند اطلاعات حیاتی محسوب میشود.

بازار ارز دیجیتال: برای صرافیهای ارز دیجیتال، دفترچههای سفارش علاقه خریداران و فروشندگان را به داراییهای دیجیتال مختلف نشان میدهد. با توجه به ماهیت بیثبات ارزهای دیجیتال، درک دفترچه سفارش میتواند برای معاملهگران حیاتی باشد.

نتیجهگیری

دفترچه سفارش سنگ بنای معامله و سرمایهگذاری مدرن است، که اطلاعات ضروری را در زمان واقعی درباره عمق بازار و مجموعهای از سفارشات خرید و فروش در سطوح مختلف قیمتی ارائه میدهد. درک چگونگی تفسیر و استفاده از دادههای دفترچه سفارش میتواند به معاملهگران مزیت قابل توجهی در پیمایش بازار ارائه دهد. با این حال، مانند هر ابزار دیگری، کاربران باید از چالشهای احتمالی که میتواند ایجاد شود، بهخصوص از طریق معامله با فرکانس بالا و الگوریتمی، آگاه باشند. همانطور که تکنولوژی به تکامل و تغییر شکل بازارهای مالی ادامه میدهد، پویایی دفترچه سفارش بدون شک همراه با آن تکامل مییابد، و بر نیاز به یادگیری و سازگاری مداوم تأکید میکند.

با کلیک بر روی «اشتراک»، شما با سیاست حفظ حریم خصوصی موافقت میکنید. اطلاعاتی که شما ارائه میدهید فاش نشده و با دیگران به اشتراک گذاشته نخواهد شد.

تیم ما راهحل را ارائه خواهد کرد، کیسهای نمایشی را نشان خواهد داد، و یک پیشنهاد تجاری ارائه خواهد داد.