جریان های ورودی بیت کوین ETF و تاثیر آن بر بازار کریپتو

با در دسترس بودن ETFها برای ایتریوم و بیت کوین، بازار کریپتو میتواند تحولی را تجربه کند که به سرمایهگذاران امکان میدهد از بین گزینههای سرمایهگذاری تنظیمشده انتخاب کنند. این ابزارهای مالی تا حد زیادی بر ارزش پول دیجیتال تأثیر گذاشته اند و راهی امن و تنظیم شده برای سرمایه گذاری افراد در بازار فراهم می کنند.

در این مقاله، نحوه تأثیر تأیید ETF بیت کوین بر بازار سکههای مجازی و اینکه چگونه ورودی ETF بیتکوین میتواند آینده چشمانداز ارزهای دیجیتال را تغییر دهد، بحث خواهیم کرد.

نکات کلیدی

- ETFها سرمایه گذاری هایی هستند که در بورس اوراق بهادار معامله می شوند و مشابه سهام عادی هستند. آنها به دلیل کارایی و سهولت استفاده در بین سرمایه گذاران کوچک و بزرگ محبوب هستند.

- ETF اسپات بیت کوین در ژانویه 2024 توسط SEC تایید شد و پس از آن ETF اسپات اتریوم در می 2024 تایید شد.

- ETF های اسپات بیت کوین با چالش های مختلفی مانند نوسانات بیت کوین و عدم قطعیت های نظارتی روبرو هستند.

- تصویب ETF های اسپات بیت کوین منجر به افزایش نقدینگی و جذب سرمایه گذاران بیشتری به بازار شد.

توضیح ETFها و محبوبیت آنها در بین معامله گران

صندوقهای قابل معامله در بورس (ETF) سبدی از سرمایهگذاریهایی هستند که میتوان آنها را مانند سهام عادی در بورس خرید یا فروخت. آنها به دلیل کارایی و سهولت استفاده در بین سرمایه گذاران روزمره و بزرگ محبوب هستند. ETFها انعطافپذیری و دسترسی آسان را برای سرمایهگذاران نهادی، با نسبت هزینههای پایینتر در مقایسه با صندوقهای سرمایهگذاری مشترک سنتی و فرآیند ایجاد و بازخرید منحصربفرد در نوع خود ارائه میدهند که مالیات بر عایدی سرمایه را به حداقل میرساند.

ETFهای رمزنگاری ترکیبی از ETF سنتی هستند ساختارها و بازار ارز دیجیتال آنها در معرض مستقیم قیمت بازار یک ارز دیجیتال خاص هستند، مشابه خرید بیت کوین، اما بدون پیچیدگی مدیریت یک کیف پول دیجیتال.

ETFهای رمزنگاری با ردیابی قیمت پول بلاک چین و تجارت در بورس ها عمل می کنند و آنها را برای سرمایه گذارانی جذاب می کند که به بازار سهام عادت کرده اند اما به دنبال ورود به فضای بلاک چین بدون پیچیدگی مستقیم تراکنش های ارز دیجیتال هستند. چنین ETF هایی ممکن است در ارزش های بالاتر یا پایین تر در مقایسه با قیمت واقعی بازار دارایی هایی که نشان می دهند معامله شوند، که منجر به تغییر در قیمت ETF در مقایسه با ارزش دارایی پایه آن می شود.

ETFهای رمزنگاری چندین مزیت از جمله راه آسانتر برای سرمایهگذاری، برخورد با مشاغل مورد اعتماد و اجتناب از خطر از دست دادن کلید کیف پول بیتکوین شما را ارائه میدهند. این ETF ها را می توان با استفاده از یک کارگزار معمولی خرید، نگهداری و فروخت حساب کارگزاری، نیاز به راه اندازی کیف پول رمزنگاری یا تجارت در صرافی های غیرقانونی را از بین می برد.

آنها توسط شرکتهای تحت نظارت صادر میشوند و در صرافیهای اصلی تجارت میکنند، و اطمینان میدهند که همه طرفهای درگیر برای جلوگیری از سوء استفاده از بازار یا فعالیتهای غیرقانونی بررسی و نظارت میشوند. علاوه بر این، صندوقهای ETF از نظر فیزیکی پشتیبانی میشوند و در اختیار نهادهای تحت نظارت هستند و خطر تقلب و رسواییهای مرتبط با مبادلات غیرقانونی را کاهش میدهند.

ETF بیت کوین

ETFهای بیت کوین از زمان اولین پیشنهاد در سال 2013 در دنیای مالی در گردش بوده اند. ایده این بود که یک ETF ایجاد شود که عملکرد بیت کوین را ردیابی کند و به سرمایه گذاران امکان خرید سهام و سرمایه گذاری غیرمستقیم در بیت کوین بدون مدیریت کیف پول ها و صرافی های ارزهای دیجیتال بود.

علیرغم اینکه با بررسی و رد شدن توسط SEC مواجه شدهاند، موافقان به تلاشهای خود ادامه دادهاند، اقدامات امنیتی، مکانیسمهای ردیابی بازار و انطباق با استانداردهای نظارتی و چشمانداز بازار ارزهای دیجیتال در حال تحول را افزایش دادهاند. نقاط عطف کلیدی شامل معرفی فناوری بلاک چین به امور مالی سنتی، افزایش علاقه سازمانی به ارزهای دیجیتال و بلوغ بازار بیت کوین از نظر نقدینگی و مکانیسم های کشف قیمت.

در سالهای اخیر، به دلیل پذیرش فزاینده ارزهای دیجیتال به عنوان یک طبقه دارایی قانونی، پیشرفت در چارچوبهای نظارتی، و راهاندازی ETFهای آتی بیت کوین، که نشاندهنده گامی مهم به سمت شناخت جریان اصلی مالی است، روایت پیرامون ETFهای بیتکوین بهطور قابل توجهی تغییر کرده است. BTC.

کارمزدهای کمتر بهطور خودکار به معنای بازده بالاتر نیست، بنابراین سرمایهگذاران باید هنگام مقایسه ETF با وجوه مشابه، بازده خالص از کارمزد را در نظر بگیرند. اندازه یک صندوق نیز مهم است، زیرا ETF های بزرگتر در حجم بالاتر و بیشتر از صندوق های مشابه کوچکتر معامله می شوند. در اروپا، بزرگترین ETF بیت کوین قدیمی ترین است، Coinshares BTC Tracker Euro ETC، در حالی که جدیدتر BTCEetc BTC BTC Traded Crypto ETC (BTCE) شاهد افزایش سریع دارایی ها بوده است.

ETF اسپات بیت کوین

یک ETF اسپات بیت کوین، سرمایه گذاران عادی را در معرض تغییرات قیمت بیت کوین قرار می دهد و روشی تنظیم شده برای سرمایه گذاری در بیت کوین از طریق حساب های کارگزاری ارائه می دهد.

سؤالی درباره راهاندازی کارگزاری خود دارید؟

تیم ما آماده راهنمایی شماست — چه در آغاز مسیر باشید یا در حال توسعه.

ویژگی های متمایز ETF اسپات بیت کوین

ETF های اسپات بیت کوین و ETF های بیت کوین مبتنی بر مشتقات از نظر ساختار و قرار گرفتن در معرض تغییرات قیمت بیت کوین متفاوت هستند. ETF های اسپات بیت کوین به طور مستقیم بیت کوین ها را نگه می دارند و آنها را برای سرمایه گذاران بصری تر و شفاف تر می کند. آنها می توانند شفاف تر باشند زیرا هر سهم مربوط به تعداد خاصی از بیت کوین های نگهداری شده است.

از سوی دیگر، مشتقات ETF های مبتنی بر به دلیل ارزشی که به طور غیرمستقیم از قراردادهای آتی به دست می آید، غیرشفاف تر هستند، که می تواند تحت تأثیر عوامل بازار فراتر از قیمت نقدی بیت کوینباشد.

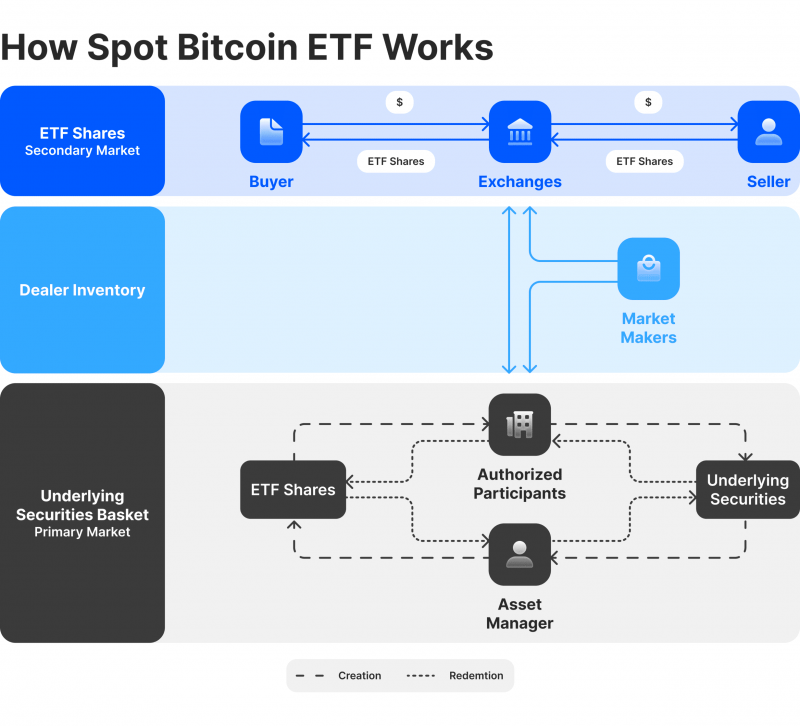

ETFهای اسپات بیت کوین مقدار انتخابی بیتکوینها را خریداری میکنند که در یک کیف پول دیجیتال ایمن توسط یک متولی نگهداری میشود، که اغلب در فضای سرد با شکاف هوا قرار دارد. این متولیان سهامی را منتشر می کنند که نشان دهنده بیت کوین های نگهداری شده توسط صندوق است، قیمت گذاری شده که منعکس کننده قیمت لحظه ای فعلی بیت کوین است و می تواند در بورس های اوراق بهادار معمولی معامله شود. این امر خرید و فروش دارایی مرتبط با ارزش فعلی بیت کوین را برای سرمایه گذاران خرده فروشی و معامله گران بدون در دست داشتن خود سکه آسان تر می کند.

برای حفظ قیمت ETF لحظه ای، شرکتکنندگان مجاز (APs) بلوکهای بزرگی از سهام را ایجاد یا بازخرید میکنند و از فرصت آربیتراژی که زمانی که قیمت ETF بالاتر یا کمتر از ارزش دارایی پایه است، سود میبرند.< /p>

تاریخچه مختصری از تایید ETF بیت کوین

کامرون و تایلر وینکلووس در سال 2013 برای راه اندازی Winklevoss Bitcoin Trust، یک ETF بیت کوین که قیمت دارایی های دیجیتالی مانند بیت کوین را ردیابی می کند، درخواست دادند. SEC تلاش Winklevoss را در سال 2017 رد کرد و به نگرانی در مورد روش های تقلبی اشاره کرد. در نوامبر 2021، SEC برنامههای ETF بیت کوین را رد کرد، مشابه حکم خود در مورد اعتماد بیتکوین Winklevoss.

Ark Invest و 21Shares آخرین موج تاییدیه های بیت کوین ETF را در آوریل 2023 راه اندازی کردند. بلک راک قصد خود را برای راه اندازی ETF بیت کوین در ژوئن گذشته با مدیریت بیش از 9 تریلیون دلار دارایی نشان داد. پیروزی دادگاه Grayscale در برابر SEC در ماه آگوست، تاییدیه بیت کوین ETF آمریکا را محتمل تر کرده است.

در 10 ژانویه 2024، کمیسیون بورس و اوراق بهادار 11 ETF بیت کوین را تایید کرد و در را به روی ارزهای دیجیتال برای بسیاری از سرمایه گذاران جدید باز کرد. امروزه، ETF های بیت کوین یک بازار رقابتی با 14 صندوق در سرتاسر جهان هستند و سرمایه گذاران اروپایی طیف وسیع تری از گزینه ها را نسبت به همتایان فراآتلانتیک دارند. ارزان ترین ETF بیت کوین، CI Galaxy Bitcoin ETF (BTCG) فهرست شده در کانادا است که هزینه سالانه 40bps را دریافت می کند. گران ترین ETF ها 250 بیت در ثانیه، معادل 25 دلار برای هر 1000 دلار سرمایه گذاری، شارژ می کنند.

چالش های پیش روی ETF های بیت کوین

ETF های بیت کوین به دلیل پتانسیلی که برای تنوع بخشیدن به بازار دارند و گزینه سرمایه گذاری با ثبات تری را برای سرمایه گذاران فراهم می کنند، محبوبیت پیدا می کنند. با این حال، چندین خطر و چالش بالقوه وجود دارد که ETF های بیت کوین ممکن است با آن مواجه شوند. بنابراین، ETF های کریپتو در درجه اول دارایی های سرمایه گذاری نیستند، بلکه دارایی های فیزیکی هستند که می توانند نوسان داشته باشند و سنجش ارزش منصفانه آنها را دشوار کنند.

به عنوان مثال، دادههای سرمایهگذاران Farside نشان میدهد که بیت کوین اسپات ETF ARKB، که توسط Ark Invest و 21Shares راهاندازی شد، خروجی خالص 87.5 میلیون دلاری را در 3 آوریل تجربه کرد و دومین روز متوالی خروج خالص را رقم زد. این نشان دهنده تغییر در تمایل سرمایه گذاران به سمت ETF است که نیاز به نظارت برای تأثیر بالقوه بازار دارد.

یک ETF بیت کوین اسپات توسط بیت کوین های فیزیکی پشتیبانی می شود و به سرمایه گذاران این امکان را می دهد که مستقیماً بدون خرید سکه در یک صرافی ارز دیجیتال در بیت کوین سرمایه گذاری کنند. اگر ارزش سکه های دیجیتال افزایش یابد، ارزش سرمایه گذاری نیز باید باشد. با این حال، ETF ها بر خلاف بازارهای رمزنگاری که 24/7 معامله می کنند، محدود به معاملات در ساعات سنتی بازار برای مبادلات اوراق بهادار تنظیم شده است.

عدم قطعیتهای قانونی و الزامات انطباق نیز چالشهای مهمی برای ارائهدهندگان ETF بیتکوین است، زیرا آنها باید از محافظت از سرمایهگذار و شفافیت بازار اطمینان حاصل کنند و از دستکاری بازار جلوگیری کنند.

نوسان ذاتی بیت کوین و تمرکز مالکیت در عرضه بیت کوین، که توسط تعداد کمی از نهادها نگهداری می شود، نگرانی هایی را در مورد دستکاری احتمالی بازار ایجاد می کند. آربیتراژ بین ETF و بازار اصلی بیت کوین می تواند منجر به انحراف در بازار شود.

ماهیت غیرمتمرکز بیت کوین می تواند تحت تاثیر معرفی یک ETF BTC قرار گیرد که می تواند به عنوان حرکتی به سمت تمرکز تلقی شود. علاوه بر این، ورود سرمایه گذاران نهادی بیشتر از طریق ETF بیت کوین می تواند پویایی بازار را تغییر دهد و به طور بالقوه نحوه استفاده و درک BTC را تغییر دهد.

تأثیر ETF بیت کوین بر بازار

ETF های بیت کوین با جذب سرمایه گذاران نهادی که قبلاً به دلیل نگرانی های نظارتی و امنیتی مردد بودند، به طور قابل توجهی بر پویایی قیمت کریپتو بیت کوین تأثیر گذاشته است. این هجوم سرمایه به نقدینگی و ثبات بازار کمک می کند و در بلندمدت نوسانات را کاهش می دهد.

تأیید ETF های بیت کوین به عنوان تأییدیه نظارتی بیت کوین به عنوان یک دارایی سرمایه گذاری قانونی عمل می کند، اعتماد سرمایه گذاران را افزایش می دهد و تقاضا برای ارز دیجیتال را افزایش می دهد. انتظار میرود مشارکت نهادی به دلیل سرمایهگذاریهای استراتژیک و بلندمدت، نوسانات را کاهش دهد.

تأیید ETFهای بیتکوین راههایی را برای سرمایههای نهادی باز کرده است و نشاندهنده تغییر به سمت پذیرش جریان اصلی ارزهای دیجیتال است. بازار در ابتدا واکنشهای متفاوتی را تجربه کرد، اما تحلیلگران پیشبینی میکنند که در سالهای آینده جریانهای قابل توجهی از بیتکوین ETF داشته باشد.

سرمایهگذاریهای نهادی جریانهای خالص قابلتوجهی را به ارمغان میآورد، ارزش کلی بازار ارزهای دیجیتال را افزایش میدهد، نقدینگی را افزایش میدهد و بازار را در برابر معاملات بزرگ یا تغییرات ناگهانی قیمت انعطافپذیرتر میکند.

با بلوغ بازار، سرمایه گذاران نهادی رویکردی بلندمدت اتخاذ می کنند که منجر به قیمت گذاری باثبات تر و کاهش نوسان می شود. الزامات آنها برای پلتفرمهای قوی، ایمن و سازگار باعث بهبود زیرساخت بازار ارزهای دیجیتال شده است. مشارکت آنها همچنین فشار برای چارچوب های نظارتی روشن را تسریع کرده است و ارزهای دیجیتال را به بخشی جدایی ناپذیرتر از سیستم مالی جهانی تبدیل کرده است.

ETF اسپات ایتریوم نیز تایید شده است. بعدی چیست؟

ETF های اتریوم ابزارهای سرمایه گذاری هستند که قیمت ایتریوم را دنبال می کنند. آنها یک راه تنظیم شده و در دسترس را برای سرمایه گذاران سنتی و علاقه مندان به دارایی های دیجیتال برای شرکت در بازار ایتریوم ارائه می دهند.

SEC در ژانویه ETFهای بیت کوین را تأیید کرد، که منجر به گمانه زنی هایی شد مبنی بر اینکه ETF های اتریوم می توانند درمان مشابهی دریافت کنند. در 23 مه 2024، کمیسیون بورس و اوراق بهادار ایالات متحده تغییر قاعدهای را تصویب کرد که به صرافیها اجازه میدهد تا هشت ETF اسپات ایتریوم را فهرست کنند، از جمله VanEck، Franklin، Grayscale، Fidelity، Bitwise، ARK Invest و amp. 21Shares، BlackRock، Invesco، و Galaxy.

کشف کنید ابزارهایی که بیش از 500 کارگزاری را توانمند میسازند

اکوسیستم کامل ما را کاوش کنید — از نقدینگی تا CRM و زیرساختهای معاملاتی.

هدف از این حرکت، رسیدن به اکوسیستم ارزهای دیجیتال اروپایی است، جایی که رمزارزها از طریق یادداشتهای ساختاریافته در دسترس سرمایهگذاران هستند، مانند اسنادهای مبادله شده (ETN). SEC بیش از چهار ماه طول کشید تا ایتریوم ETF های اسپات را تأیید کند، احتمالاً به دلیل دیدگاه های متفاوت در مورد شرط بندی.

SEC از تنظیم دقیق اتر برای جلوگیری از نبردهای حقوقی بیشتر پس از باخت در دعوای قضایی علیه Grayscale به دلیل مسدود کردن تبدیل تراست بیت کوین Grayscale به ETF عقب نشینی کرده است. این ضرر موقعیت SEC را ملایم کرد و اولین ETF های بیت کوین را مجاز کرد.

شرکت بلاک چین Consensys همچنین از SEC به دلیل امتناع آن از به رسمیت شناختن اتر به عنوان یک کالا شکایت کرد. Grayscale در حال حاضر نزدیک به 11 میلیارد دلار دارایی در GrayScale Ethereum Trust خود (ETHE 0.84%) دارد که در تلاش است آن را به یک ETF با قیمت لحظه ای تبدیل کند.

تصمیم SEC برای اجازه فهرستبندی ETF ایتریوم فرصتهای سرمایهگذاری را برای سرمایهگذاران ایالات متحده گسترش میدهد و ممکن است به سایر تنظیمکنندهها در فرآیند تصمیمگیری برای محصولات پول دیجیتال نقطهای اشاره کند.

این ETFهای جدید اتر ممکن است توجه جریان اصلی و سرمایه گذاران نهادی را به خود جلب کنند، اما آنها ممکن است به اندازه ETF های قیمت نقدی بیت کوین در اوایل سال جاری شتاب بیشتری کسب نکند. سرمایه گذاران باید مراقب کارمزدها باشند، ببینند آیا آنها با قیمت نقدی اتر مطابقت دارند یا خیر، و متوجه شوند که نمی توانند دارایی خود را به اشتراک بگذارند.

نکات نهایی

بازار ETF کریپتو رشد قابل توجهی داشته است و در سالهای اخیر به یک صنعت 9 میلیارد دلاری تبدیل شده است. جریان های ورودی ETF بیت کوین مستقیماً با افزایش پذیرش، اعتبار سنجی بازار و فعالیت معاملاتی بر قیمت بیت کوین تأثیر می گذارد. آنها سرمایهگذاران جریان اصلی را جذب میکنند، مشروعیت BTC را تأیید میکنند، راههای معاملاتی بیشتری ایجاد میکنند، و حق بیمه سرمایهگذاران نهادی را برای به دست آوردن بیتکوین از طریق تراست و صندوقهای خصوصی کاهش میدهند.

ETFهای بیت کوین و ایتریوم تنوع، نظارت نظارتی و سهولت دسترسی به بازار ارزهای دیجیتال را ارائه می دهند. با این حال، سرمایه گذاران باید از خطرات نوسانات و احساسات بازار آگاه باشند. یک رویکرد متعادل و آگاهانه برای استفاده از پتانسیل این ETFها بسیار مهم است.

سوالات متداول

ریسک سرمایه گذاری در ETF بیت کوین چیست؟

خطرات اصلی شامل نوسانات بیت کوین، تغییرات نظارتی، اختلاف کارمزد در ردیابی قیمت ETF و دستکاری بازار به دلیل کارمزدهای ذاتی و عوامل دیگر است.

ETF بیت کوین چیست و چگونه کار می کند؟

ETF بیت کوین یک صندوق سرمایهگذاری است که قیمت بیتکوین را در بورس ردیابی میکند و به سرمایهگذاران این امکان را میدهد که بهطور غیرمستقیم در بیتکوین سرمایهگذاری کنند، بدون اینکه خودشان آن را خریداری، ذخیره یا تضمین کنند.

جایگزین های ETF های بیت کوین چیست؟

بیت کوین را میتوان مستقیماً از صرافیها، دستگاههای خودپرداز، سرمایهگذاران آتی یا پلتفرمهای تخصصی خریداری کرد که هر کدام ریسکها و مزایای خاص خود را دارند.

چگونه ETF بیت کوین می تواند بر بازار کریپتو تاثیر بگذارد؟

ETF های اسپات بیت کوین نقدینگی افزایش یافته، قیمت های پایدار و کشف قیمت آسان تر در بازار بیت کوین را علی رغم هزینه های بالاتر مرتبط با تامین امنیت و معاملات ارزهای دیجیتال ارائه می دهند.