How to Create Forex Brokerage in 2023: a Step by Step Guide

فارکس یک بازار مالی بین المللی است تاسیس شده در سال 1970، جایی که ارزها رد و بدل می شوند. این بازار با گردش بیش از 5 تریلیون دلار. این بازار در نوع خود بی نظیر است و از نظر فرآیند معاملاتی دارای ویژگی های متعددی می باشد. بازار فارکس برای عملکرد مناسب اقتصاد جهانی و برای اطمینان از مبادله سرمایه بین کشورهای مختلف حیاتی است. معاملات فارکس شامل بانکهای مرکزی کشورهای مختلف، شرکتهایی که تجارت بینالمللی را انجام میدهند، بانکهای تجاری، و معاملهگران مختلف (سفته بازان) میشوند.

داشتن یک کارگزار فارکس مزایای زیادی دارد، از جمله سودی که صاحبان آن می توانند کسب کنند. با راه اندازی یک شرکت کارگزاری فارکس، می توان با ارائه یک پلت فرم معاملاتی با کیفیت بالا و ابزارهایی برای تجارت آنلاین، از این بازار استفاده کرد. با این حال، علیرغم تمام مزایایی که کسب و کار فارکس ارائه می دهد، شروع و حفظ آن پیچیده است و نیاز به یک برنامه سنجیده، زمان و پشتکار دارد.

در این مقاله مدل های اصلی کارگزاران فارکس و ویژگی هایی که این نوع فعالیت دارد را بررسی می کنیم. همچنین خواهید آموخت که چگونه کارگزاران فارکس از فناوری های مختلف در عملیات خود استفاده می کنند. در پایان، یک راهنمای گام به گام برای کمک به راه اندازی کسب و کار فارکس خود پیدا خواهید کرد.

مدل های عملیات کارگزاران فارکس

امروزه سه مدل وجود دارد که همه بروکرهای فارکس با آن کار می کنند. هر کدام از آنها مزایا و معایب خاص خود را دارند، اما اصل کار آنها مشابه است. انتخاب مدل عملیاتی سیستم کارگزاری مستقیماً بر سطح درآمد و طرح کلی عملیات تجاری تأثیر می گذارد. بیایید هر یک از آنها را با جزئیات در نظر بگیریم.

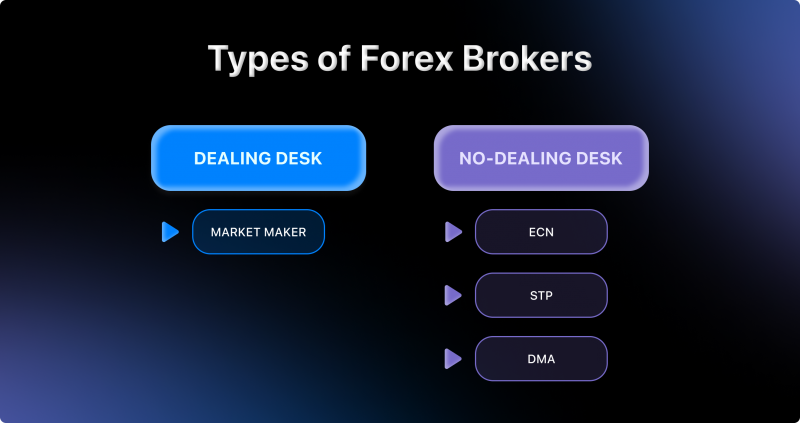

- مدل کارگزار A-Book – مکانیزم NDD (No Dealing Desk).

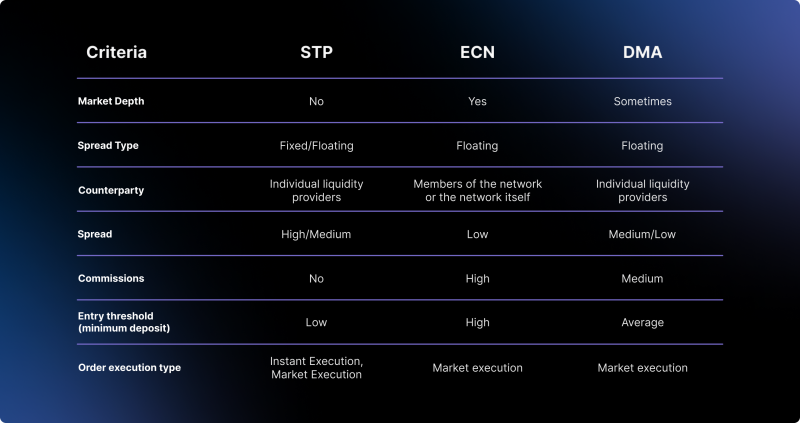

کارگزاران A-Book کارگزارانی هستند که به طور مستقیم با مشتریان یک شرکت معامله نمی کنند و از ضرر یا سود آنها سود نمی برند. آنها درآمد اصلی خود را از حاشیه و کمیسیون به دست می آورند. علاوه بر این، چنین کارگزاران به سه زیرگروه تقسیم می شوند: STP (پردازش مستقیم)، ECN (شبکه ارتباطات الکترونیکی) و DMA (دسترسی مستقیم به بازار).

ویژگی اصلی کارگزاری STP ارتباط مستقیم مشتری و تامین کننده نقدینگی است. به عنوان یک قاعده، ارائهدهنده منابع نقدینگی بسیاری را تجمیع میکند که در نتیجه نقدینگی افزایش یافته و قیمتها بهتر میشود. کارگزار STP انتخابی از اسپردهای شناور یا ثابت را ارائه می دهد. در حالی که تامینکنندگان اصلی نقدینگی بانکهای بزرگ هستند که اسپرد ثابتی را ارائه میکنند، تجمیعکننده میتواند بهترین قیمتها را از میان همه پیشنهادات فروش و خرید انتخاب کند. این گاهی اوقات می تواند به صفر یا حتی یک اسپرد منفی منجر شود.

سیستم ECN امکان انجام معاملات مستقیم بین مشتریان را فراهم می کند. در واقع، در این مورد، کارگزار بستری را فراهم میکند که بانکها، بازارسازان و معاملهگران خصوصی میتوانند مستقیماً با یکدیگر معاملات انجام دهند، که گاهی اوقات امکان انجام معاملات با قیمت بهتری را نسبت به استفاده از طرف مقابل خارجی فراهم میکند. علاوه بر این، امکان خلاص شدن از تاخیرهای معاملاتی را فراهم می کند که با نقدینگی کافی، عملاً اجرای عالی را به ارمغان می آورد.

مزیت اصلی فناوری DMA دسترسی مستقیم به بازار است: همه سفارشها مستقیماً بدون دخالت کارگزار به تأمینکنندگان نقدینگی ارسال میشوند. هر سفارش بدون واسطه وارد دفتر سفارش تامین کننده نقدینگی می شود و «بازار ایجاد می کند». دستورات DMA معمولاً سرعت اجرا بالایی دارند. معامله گران با این مدل شفاف ترین اجرا را با بهترین قیمت بازار طبق اصل Best Bid – Best Ask دریافت می کنند.

- مدل B-Book Broker – مکانیزم DD (Dealing Desk).

کارگزارانی که بر روی مدل B-Book کار می کنند، بازارسازانی هستند که معمولاً مستقیماً در اجرای معاملات مشارکت دارند. وظیفه اصلی آنها حفظ سفارشات خرید و فروش دوجانبه است که مطابق با الزامات اندازه اسپرد (اختلاف بین قیمت سفارش خرید و فروش) صادر شده توسط بانک است.

کارگزارانی که روی این مدل کار می کنند هم خریدار و هم فروشنده می باشند. درآمد اصلی در این مورد از اسپردهای ثابت و عملیات معاملاتی مشتریان حاصل می شود. درخواست مشتریان از این قبیل کارگزاران به طرف مقابل خارجی منتقل نمی شود زیرا در چنین حالتی خود کارگزار طرف مقابل است و کلیه عملیات معاملاتی مشتریان خود را به طور کامل نظارت و کنترل می کند. بنابراین، فعالیت بازارسازان مستلزم استفاده از طرحهای مختلف محدودیت سودآوری از جمله تاخیر در سفارشات تجاری، لغو معاملات و غیره است.

- مدل هیبریدی

کارگزارانی که تحت یک مدل ترکیبی کار می کنند می توانند تصمیم بگیرند که معاملات سودآور را به کجا ارسال کنند: به ارائه دهندگان نقدینگی یا برای اجرای داخلی. جریان معاملات سودآور که معمولاً برای ارائه دهندگان نقدینگی ارسال می شود، معمولاً “سمی” نامیده می شود. هنگامی که یک ارائه دهنده نقدینگی متوجه جریان سمی می شود، می تواند کیفیت اجرا را برای آن کارگزار کاهش دهد. این می تواند معامله گران را در قالب لغزش های مکرر تحت تأثیر قرار دهد.

ویژگی های عملکرد کارگزاران فارکس

فارکس یک بازار بزرگ است که در کل جهان را در بر می گیرد. هیچ بخشی از کره زمین وجود ندارد که در شبکه بین المللی فارکس گنجانده نشده باشد و همین باعث محبوبیت آن شده است. همیشه جایی برای هر بازیکن جدید در بازار فارکس وجود دارد. دسترسی آسان 24 ساعته آن را برای سرمایه گذاران جذاب تر می کند. مهم نیست در چه ساعتی از روز می خواهید معامله کنید، همیشه کسی پیدا می شود که در نقطه دیگری از جهان نیز معامله می کند. اگرچه تجارت ارز در سراسر جهان انجام می شود، اما مراکز اصلی معاملات سنگاپور، هنگ کنگ، بحرین، لندن، نیویورک، سانفرانسیسکو و سیدنی هستند. جغرافیای بازار ارز به معامله گران تازه کار کمک می کند تا مقیاس و دامنه فارکس را درک کنند. این به سادگی از نظر اندازه و حجم بی بدیل است و آن را به ابزاری قدرتمند برای سرمایه گذاران در سراسر جهان تبدیل می کند.

بازار مالی فارکس مشابه یک کازینو نیست. برخلاف کازینو، اساس درآمد در اینجا شانس نیست، بلکه توانایی یک شرکت کننده برای تجزیه و تحلیل وضعیت و پیش بینی صحیح در مورد شرایط در حال تغییر است. در فرآیند معاملات، سطح تقاضا برای یک کالای خاص تغییر می کند که بر ارزش آن تأثیر می گذارد. وظیفه معامله گر این است که دارایی های موجود را با مطلوب ترین شرایط بفروشد که به سود معامله گر خواهد بود.

مبنای تمام معاملات مالی در بازار ارز، تغییر قیمت دارایی ارز است که می تواند در عرض چند دقیقه نوسان داشته باشد. چنین نوساناتی در نمودارهای خاصی ثبت می شود که معامله گران از آنها به عنوان راهنما استفاده می کنند. آنها معاملات را بر اساس چنین نمودارهایی و درک آنها از اصول بازار آغاز می کنند.

مزیت های اساسی “بحران” بازار فارکس در همین ویژگی های این بازار نهفته است. فارکس با مبالغ هنگفتی کار می کند که به هیچ وجه به هیچ حامل مادی یا مرزی وابسته نیست. آنها به شرایط تولید، نگهداری یا حمل و نقل هر محصول یا تقاضا برای آن متعهد نیستند. بنابراین، بازار ارز، بر خلاف بازار سهام، تحت تأثیر مشکلات تجدید ارزیابی دارایی ها (سهام یا دارایی)، کاهش تولید، یا موانع گمرکی قرار نمی گیرد. به سادگی هیچ مشکل نقدینگی برای فارکس وجود ندارد. پول طبق تعریف بالاترین درجه نقدینگی را دارد. و در این بازار پول به کالای اصلی آن تبدیل می شود. علاوه بر این، فارکس دارای مزایای دیگری نسبت به سایر گزینه های سرمایه گذاری در طول بحران های مالی است. در طول نوسانات پویا ارز، فرصت کسب سود قابل توجه افزایش می یابد.

سؤالی درباره راهاندازی کارگزاری خود دارید؟

تیم ما آماده راهنمایی شماست — چه در آغاز مسیر باشید یا در حال توسعه.

زیرساخت فنی کارگزار فارکس

قبل از ایجاد یک کارگزاری فارکس، لازم است به یاد داشته باشید که صرافی که در آن خریداران و فروشندگان با هم ملاقات می کنند، یک سیستم پیچیده از عناصر به هم پیوسته است که به صورت آفلاین کار می کند و دسترسی به تمام ابزارهای لازم را برای یک فرآیند تجاری راحت و مهمتر از همه بدون وقفه فراهم می کند. در زیر لیستی از عناصر جدایی ناپذیر ساختار صرافی فارکس وجود دارد که بدون آنها وجود آن غیرممکن است.

1. موتور تطبیق

موتور تطبیق سفارش (یا به سادگی یک سیستم تطبیق) یک سیستم الکترونیکی است که با سفارشات خرید و فروش برای بورس اوراق بهادار، بازار کالا یا سایر بورس های مالی مطابقت دارد. سیستم تطبیق سفارش هسته اصلی تمامی صرافی های الکترونیکی است و برای اجرای سفارشات کاربران صرافی استفاده می شود.

موتور تطبیق به عنوان دفترچه سفارش برای هر جفت تجاری عمل می کند. اینجاست که خریداران و فروشندگان برای تکمیل یک معامله گرد هم می آیند. موتور تطبیق تضمین می کند که معاملات به سرعت و کارآمد، با بهترین قیمت ممکن برای هر دو طرف انجام می شود.

2. نقدینگی

در بازار فارکس، حجم معاملات روزانه به تریلیون دلار می باشد که به معنای حداکثر نقدینگی است. فرآیند معاملات در بازار فارکس شامل تعداد زیادی تراکنش با ارزهای مختلف است. هر تراکنش خاص مستلزم یک طرف مقابل برای خرید یا فروش ارز مورد نظر است. به همین دلیل است که بسیاری از فعالان بازار ارز، سازمان های مالی بزرگی هستند که ارائه دهندگان نقدینگی نامیده می شوند. آنها نقدینگی را برای بازیگران مختلف در بازار فارکس فراهم می کنند.

ارائه دهندگان نقدینگی ممکن است بانک های فارکس، بانک های معمولی و شرکت های کارگزاری بزرگ باشند. اینها واسطه هایی هستند که بسیاری از دلالان و تاجران خصوصی از طریق آنها تجارت می کنند. آنها چنین وجوهی را به ارزهای مختلف جمع می کنند که می توانند در هر زمان درخواست مبلغ مورد نیاز را برآورده کنند. بسته به سطح نقدینگی که ارائه دهندگان می توانند ارائه دهند، اسپرد و نوسان برای معامله گران عادی قابل توجه است.

3. اتاق معامله گر/CRM

امروزه تقریباً همه کارگزاران وب٬ سرویس مخصوص به خود را دارند که ابزارهای معاملاتی مختلفی را ارائه می دهد و به راحتی در یک مکان ترکیب شده اند – اتاق معامله گر. اگرچه اکثر شرکتها اتاق معاملاتی را برای دسترسی به طیف گستردهای از ابزارهای بازار در اختیار معاملهگران قرار میدهند، شرکتها اخیراً شروع به ارائه اطلاعات دقیقتر در مورد معاملات کردهاند.

اتاق تاجر یک خدمت ضروری برای فعالیت یک تجارت دلالی است. فضای شخصی مشتری را در وب سایت شرکت کارگزاری سازماندهی می کند. علاوه بر این، برای ایجاد عملکرد بک آفیس، کار با سیستم های پرداخت و پردازش اسناد و درخواست های شناسایی مشتری استفاده می شود. اتاق معامله گر در بیشتر موارد دارای نرم افزار CRM برای تعامل آسان با معامله گران است.

4. پلت فرم معاملاتی

به زبان ساده، یک پلتفرم پورتال معامله گر به بازار فارکس است. صرف نظر از سبک معاملاتی یا ابزار معاملاتی ترجیحی شما، فناوری پلتفرم معاملاتی که استفاده می کنید می تواند تقریباً بر هر جنبه ای از تجربه معاملاتی شما تأثیر بگذارد. از دسترسی به تحقیقات بنیادی در مورد بازار ارز گرفته تا تجزیه و تحلیل رویدادهای خبری لحظه به لحظه یا انجام تجزیه و تحلیل فنی جفت ارزها در نمودارها، پلتفرم های معاملاتی فارکس هدف مشترکی دارند که معامله گران را آسان تر کرده و فرصت ها را در حین مدیریت خود باز کنند. سرمایه گذاری ها

5. مراکز داده و میزبانی

برنامه ویژه نصب شده بر روی سرور، سفارشات را باز و بسته می کند، به طور مستقل بازار را تماشا می کند، تغییرات قیمت را تجزیه و تحلیل می کند و نقاط بهینه را برای ورود سودآور به قرارداد تعیین می کند. این امر تجارت در فارکس را مؤثرتر و مستقل از حضور کارگزار در شبکه می کند.

انتخاب و استفاده از سرورهای VPS/VDS برای نصب ترمینال معامله گر و استفاده از آن در معاملات فارکس به دلیل لزوم اتصال مداوم به سرورهای کارگزار است. در مورد استفاده از سیستم های معاملاتی خودکار، کار مشاوران برای سرعت بالا و تداوم دریافت آخرین مظنه بازار حیاتی است. الگوریتم ربات باید زمان داشته باشد تا داده های دریافتی را پردازش کند، بر اساس آنها تصمیم معاملاتی بگیرد و سفارش را با موفقیت به سرور کارگزار ارسال کند.

راه اندازی کارگزاری فارکس – راهنمای گام به گام

اکنون که همه چیز را در مورد انواع کارگزاران فارکس، ویژگی های معاملات فارکس و نوع تجهیزات فنی یک بروکر فارکس می دانید، زمان آن فرا رسیده است که یاد بگیرید چگونه شرکت کارگزاری فارکس خود را راه اندازی کنید. دو راه وجود دارد – با راه حل های White Label/Turnkey یا از ابتدا. در زیر به ترتیب مراحل راه اندازی یک کارگزاری از ابتدا خواهیم پرداخت.

1. تعیین بازار هدف

راه اندازی یک کارگزار FX و توسعه موفقیت آمیز چنین شرکتی مستلزم تجزیه و تحلیل دقیق رقبای شما و شناسایی مخاطبان هدف شما است. از جمله پارامترهایی که باید تعیین شوند عبارتند از سن، جنسیت، سرگرمی ها، سطح درآمد، کشور محل سکونت و غیره. بسته به این، آدرس قانونی شرکت شما، رویکرد شما به ارتقای پلتفرم، تعداد زبان های پشتیبانی شده و غیره بسیار بالا خواهد بود. تحت تأثیر قرار گرفت.

2. ثبت و صدور مجوز

قبل از شروع یک تجارت فارکس، باید یک شرکت ثبت کنید و مجوزهای مناسب را دریافت کنید. مجوز یکی از معیارهای تعیین کننده برای معامله گران هنگام انتخاب بروکر فارکس است. مجوزها توسط رگولاتورهای دولتی مختلف در حوزه های قضایی مختلف صادر می شود. با این حال، انتخاب یک مورد خاص به مقیاس تجارت، بودجه و سایر متغیرهای کارگزار بستگی دارد که در این نشریه به آنها خواهیم پرداخت. اگر از جنبه حقوقی موضوع صحبت کنیم، مجوز کارگزاری نشان می دهد که کدام رگولاتوری فعالیت کارگزار را کنترل می کند و در واقع شهرت شرکت را نیز تعیین می کند.

3. بودجه

برای راهاندازی موفقیتآمیز یک کسبوکار کارگزاری قوی و امیدوارکننده و سپس در صورت موفقیتآمیز راهاندازی، باید هزینههایی را که میخواهید در ماهها و سالهای آینده متحمل شوید، به وضوح تعریف کنید. این را می توان با تعیین میزان وجوه عملیاتی و تجاری و همچنین پر کردن آنها انجام داد.

4. شریک با یک تامین کننده قابل اعتماد نقدینگی

کارگزاران فارکس، به ویژه با پردازش معاملات مستقیم (STP)، معمولا با بسیاری از ارائه دهندگان نقدینگی بزرگ همکاری می کنند تا قیمت ها و نقدینگی خود را در سطح مناسب حفظ کنند. اغلب، ارائه دهندگان نقدینگی موسسات مالی یا بانک های بزرگی هستند که به میزان قابل توجهی با ارزها معامله می کنند. به عبارت دیگر، آنها مبالغ هنگفتی را دفع میکنند که تاجر هنگام فروش ارز، به احتمال زیاد آنها را انتخاب میکند برای آنکه آن را از آنها بخرد. گاهی اوقات، یک کارگزار می تواند ارز را بدون انتقال هیچ معامله ای به تامین کنندگان نقدینگی بفروشد. در این حالت، هنگام خرید، از تامینکننده نقدینگی که کارگزار شما معامله را برای او ارسال کرده است، خرید نمیکنید، بلکه از خود کارگزار خرید میکنید. به این کارگزاران «بازار سازان» می گویند که نماینده طرف مقابل هستند.

5. یک پردازشگر پرداخت قدرتمند پیدا کنید

کشف کنید ابزارهایی که بیش از 500 کارگزاری را توانمند میسازند

اکوسیستم کامل ما را کاوش کنید — از نقدینگی تا CRM و زیرساختهای معاملاتی.

کارگزاران فارکس وظایف پیچیده ای دارند و به شدت به فرآیندهای فنی کاملاً تکمیل شده نیاز دارند. این امر در مورد خدمات سپرده مشتری نیز صدق می کند. شما باید ارائه دهندگان خدمات پرداخت (PSP) را پیدا کنید که بتوانند بسته به منطقه جغرافیایی نیازهای شما را برآورده کنند و روش هایی را که مشتریان شما نیاز دارند ارائه دهند. اکثر PSP ها هزینه افتتاح حساب را دریافت نمی کنند، اما هزینه های پردازش متفاوت است. همچنین به شدت توصیه میشود که بیش از یک ارائهدهنده داشته باشید تا در صورت دردسترس نبودن، مشتریان را به حساب دیگری هدایت کنید. از آنجایی که این یک بخش ضروری از تجارت شما است، باید همیشه مراقب ارائه دهندگان پرداخت باشید.

6. ایجاد یک وب سایت

وب سایت های زیبا، ساده و مختصر، کارت ویزیت معرفی هر کسب و کاری است. این مکانی است که کاربران (در مورد ما، معامله گران) با شرکت، محصولات و خدمات آن آشنا می شوند. وب سایت باید بدون مشکل کار کند و دارای تمام عناصر لازم برای هدایت کاربران از طریق کلیه خدمات یا محصولاتی باشد که کارگزار ارائه می دهد. اگر دانش برنامه نویسی و علوم کامپیوتر دارید، ایجاد یک وب سایت خوب نباید سخت باشد. در غیر این صورت، ارزش مراجعه به متخصصان با تجربه را دارد.

7. یک پلتفرم تجاری را انتخاب کنید

پلت فرم معاملاتی تنها راه دسترسی سرمایه گذار به بازار است. به همین دلیل است که معامله گران فارکس باید اطمینان حاصل کنند که پلت فرم معاملاتی و هر نرم افزار معاملاتی که یک کارگزار ارائه می دهد، ساده و سرراست است، از جمله چندین ابزار تحلیل تکنیکی و بنیادی، و به آنها اجازه می دهد معاملات را به راحتی باز و بسته کنند. امروزه یکی از محبوب ترین پلتفرم های معاملاتی متاتریدر 4 و 5 است، اما بسیار گران هستند. در این مورد، می توانید گزینه هایی مانند cTrader را در نظر بگیرید که از نظر عملکرد کمتر نیستند و با رابط کاربری دلپذیر و سهولت استفاده مشخص می شوند.

8. تست

آزمایش قابلیت استفاده از صرافی شما برای ایجاد یک کسب و کار ضروری است زیرا بینشی را در مورد اینکه آیا صرافی شما توسط مشتریان شما همانطور که مد نظر شما است استفاده می شود ارائه می دهد. علاوه بر این، اطلاعاتی در مورد هرگونه مشکلی که در مبادله شما پیش می آید را ارائه می دهد. آزمایش باید در اسرع وقت انجام شود تا اطمینان حاصل شود که هر گونه تغییر طراحی می تواند قبل از عرضه محصول شما انجام شود.

پس از تکمیل توسعه نرم افزار و انجام مراحل بالا، صرافی شما باید در نسخه بتا در سطح بالایی کار کند. توسعه دهندگان باید بر اساس تجربیات اولین کاربران سایت را تجزیه و تحلیل کرده و تغییراتی در آن ایجاد کنند تا بتوان به راه اندازی کامل پروژه دست یافت. علاوه بر این، می توان از آن به عنوان یک فرصت اطلاعاتی برای تبلیغ صرافی فارکس در بازار مورد نظر استفاده کرد.

نتیجه

بازار FX امروز نقدشونده ترین و سودآورترین بازار است. کسب و کار مرتبط با مبادلات فارکس می تواند بسیار سودآور و موفق باشد اگر دانش لازم و یک برنامه درست انجام شده را داشته باشید. در مورد مدل های کاری کارگزاران، درک این نکته ضروری است که عامل اصلی در انتخاب مدلی که باید با آن کار کرد، سودآوری سیستم معاملاتی است، نه تفاوت های ظریف در اجرای سفارش. همانطور که گفته شد، مدل مارکت میکر دارای مزایایی است زیرا می تواند اجرای بهتری داشته باشد. از طرفی مدل ECN/STP بهترین قیمت ها را ارائه می دهد. در عین حال، این مدل شفاف تر است و استفاده از نشانه گذاری می تواند به طور قابل توجهی اجرا را بهبود بخشد. در هر صورت، هر مدلی که انتخاب کنید، کسب و کار فارکس می تواند فرصت های بی حد و حصری را برای کسب درآمد باز نماید، که همیشه در روند است، حتی با وجود شرایط اقتصادی چالش برانگیز.