زمان CBDC ها در سال 2023 چه اتفاقی می افتد؟

ظهور فناوری CBDC منجر به تغییرات گسترده ای نه تنها در سطح سیستم های مالی ملی، بلکه در چارچوب مقررات پولی جهانی شده است که فرصت های جدیدی را برای تعامل بین دولت ها، موسسات مالی و بانک ها باز کرده است. سازه های. در نتیجه، این سؤال مطرح شده است که آینده برای کاربرد عملی این شکل از پول چه خواهد بود و آیا میتواند در کوتاهمدت جایگزین پول نقد معمولی شود.

این مقاله به شما کمک می کند تا بفهمید فناوری CBDC چیست و چگونه کار می کند. علاوه بر این، متوجه خواهید شد که کدام کشورها در عمل از این فناوری استفاده می کنند، چه مزایایی برای سیستم مالی به همراه دارد و چگونه بر استفاده از پول نقد در سال 2023 تأثیر می گذارد.

اقدامات کلیدی

- انتظار میرود در آینده نزدیک CBDCها به طور کامل جایگزین پول نقد شوند و امنیت، سرعت پردازش پرداخت و سهولت استفاده را ارائه دهند.

- نیجریه، اروگوئه، باهاما و چین پیشگامان کاربرد عملی فناوری CBDC در سیستم مالی ملی شدهاند.

- یکی از مهمترین مزایای CBDC کنترل فساد و مبارزه با پولشویی است که به یکی از بزرگترین مشکلات در دنیای مالی امروز تبدیل شده است.

فناوری CBDC چیست و چگونه کار می کند؟

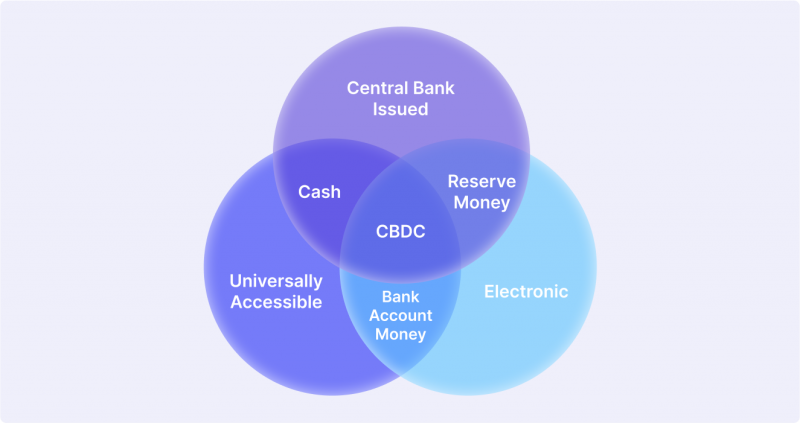

یک ارز دیجیتال بانک مرکزی (CBDC) نوعی ابزار پرداخت مبتنی بر ارز ملی صادر شده توسط بانکهای مرکزی یک ایالت است که ثبات آن ارز را نسبت به همتای فیات (کاغذی و غیرنقدی) آن تضمین میکند. ، گردش آن ارز و سایر جنبه های معاملاتی را تنظیم می کند. چنین ارزهایی کاملاً در قلمرو سیستم مالی سنتی هستند.

ارزهای دیجیتال بانک مرکزی مفهومی نزدیک به کریپتو از نظر فناوری هستند، اما از نظر روحی دور از آن هستند. در زمینه مالی سنتی، CBDC پاسخی کاملا منطقی به بازار ارزهای دیجیتال است که نشان دهنده تلاشی برای خارج کردن رمزارز از سایه است، نه از طریق ممنوعیت کامل، بلکه از طریق یک رویکرد رقابتی. به این معنا که دولتها سعی میکنند به شرکتکنندگان در سیستم مالی ارزی تا حدودی شبیه ارزهای دیجیتال ارائه دهند، به این امید که در آینده سهم قابلتوجهی از بازار کریپتو را به دست آورد یا به طور کلی جایگزین ارزهای دیجیتال شود.

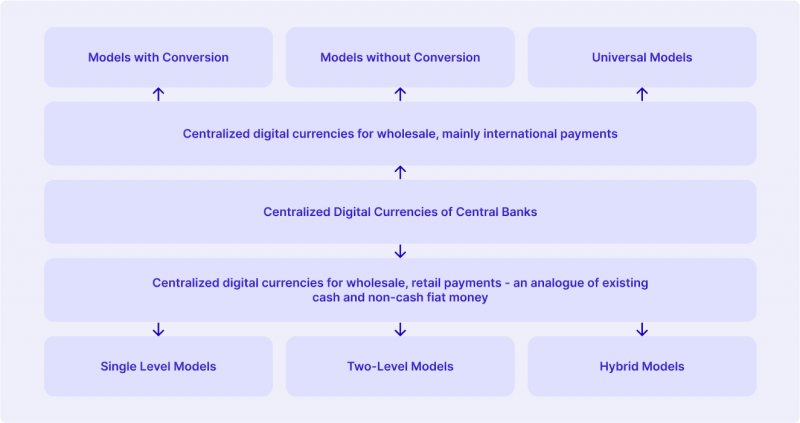

امروزه CBDC به انواع مختلف طبقه بندی می شود که شامل CBDC عمده فروشی و خرده فروشی می شود. CBDC خردهفروشی عمدتاً برای تراکنشهای پرداخت در بخش B2C استفاده میشود و همه شرکتکنندگان در سیستم مالی به بدهیهای بانک مرکزی دسترسی پیدا میکنند. این شکل از ارز دیجیتال می تواند سرعت و دسترسی به پرداخت های الکترونیکی را برای همه کاربران (اعم از افراد و شرکت ها) افزایش دهد، هزینه تراکنش های پرداخت را کاهش دهد و کیفیت سیاست های پولی را بهبود بخشد.

CBDC عمده فروشی، از سوی دیگر، مستلزم محدودیت های قابل توجهی در دسترسی به تعهدات بانک مرکزی است. فقط فعالان بازار بین بانکی (بانک های تجاری و موسسات تسویه حساب) به این دارایی ها دسترسی دارند. استفاده از این شکل از ارز دیجیتال باعث بهبود کیفیت تسویه بین بانکی، افزایش سرعت آنها و کاهش هزینه تراکنش های پرداخت بانک ها می شود. در عین حال، خطرات مرتبط با تراکنشهای پرداخت برون مرزی برای مؤسسات مالی نیز کاهش مییابد که نشاندهنده اثربخشی CBDC است.

امروزه، فناوری CBDC بعد از استیبل کوین ها و توکن ها، آخرین مرحله در توسعه سیستم های پرداخت کریپتو است.

کدام کشورها قبلاً CBDC دارند؟

بحثهای قابلتوجهی بین متخصصان صنعت کریپتو و سایر زمینههای مالی در مورد اینکه آیا CBDC در این مقطع زمانی یک مفهوم معتبر است وجود دارد. بسیاری بر این باورند که CBDC نیاز به بازنگری در مورد بسط و اجرای آن دارد. برخی دیگر استدلال می کنند که این فناوری راه نجاتی برای اقتصاد جهانی فراهم می کند، به ویژه زمانی که شرایط اقتصادی دشوار می شود. به هر شکلی، اجرا از قبل آغاز شده است، بنابراین بیایید به تعداد کشورهایی که قبلاً CBDC دارند نگاه کنیم.

طبق وب سایت شورای آتلانتیک، یک ردیاب آنلاین آمار مربوط به توسعه و استفاده از فناوری CBDC، تنها چند کشور با موفقیت راه اندازی کرده اند و در حال آزمایش فناوری جدید در سیستم پولی ملی هستند.

اروگوئه

اروگوئه یک برنامه آزمایشی CBDC در مقیاس بزرگ را در نوامبر 2017 انجام داد. بانک مرکزی اروگوئه ارز دیجیتال خود را e-peso. ارز ملی توکن شده حتی در نبود شبکه های مخابراتی نیز قابل مبادله بود. اروگوئه پرداخت های پزو الکترونیکی را بدون دسترسی به تلفن هوشمند، بدون برنامه تلفن همراه، با استفاده از USSD (داده های خدمات تکمیلی بدون ساختار) برای ثبت و مدیریت کیف پول های خود ارائه کرد.”

با وجود یک پروژه آزمایشی موفقیت آمیز که در اواسط سال 2018 به پایان رسید، بانک مرکزی اروگوئه قصد دارد فناوری پزو الکترونیکی را بیشتر توسعه و بهبود بخشد تا بتواند پرداخت های بین المللی را بهبود بخشد و ثبات مالی پول ملی را تقویت کند.

سؤالی درباره راهاندازی کارگزاری خود دارید؟

تیم ما آماده راهنمایی شماست — چه در آغاز مسیر باشید یا در حال توسعه.

جامائیکا

بانک مرکزی جامائیکا مجوزی از سنا برای صدور یک توکن مجازی به نام Jam-Dex. این واحد پول به نسبت 1:1 واحد پول ملی (دلار جامائیکا) است و میتواند آزادانه به اسکناس و سکه کاغذی تبدیل شود. قبل از معرفی رسمی، این پروژه توسط بانک تجاری ملی (NCB) از طریق کیف پول دیجیتال Lynk خود تبلیغ می شد. اکنون انتظار می رود که سایر موسسات مالی نیز به صورت دسته جمعی به آن بپیوندند. وب سایت رسمی بانک جامائیکا دارای بخش ویژه ای است که به پرطرفدارترین سؤالات مربوط به Jam-Dex پاسخ می دهد.

این آزمایشی در آگوست 2021 راه اندازی شد تا اقتصاد دیجیتال آینده کشور را به نمایش بگذارد. نکات مثبت تشخیص داده شده آزمایشی شامل امنیت بهتر، راحتی (بدون نیاز به داشتن حساب بانکی)، کاهش هزینه تراکنش، افزایش رقابت بین ارائه دهندگان پرداخت، و خدمات دیجیتال بیشتر در دسترس است.

چین

یوآن دیجیتال در سالهای اخیر از زمانی که مقامات چینی سه سال پیش راهاندازی CBDC را اعلام کردند، به سرعت توسعه یافته است. آزمایش عملکردی ارز ملی دیجیتال از سال گذشته زمانی که به طور فعال در سیستم های مالی کشور معرفی شد، آغاز شد. در نتیجه، تنها چند ماه پیش، گردش مالی ارز دیجیتال دولتی از 100 میلیارد ین (14 میلیارد دلار) فراتر رفت. علاوه بر این، تعداد تراکنش ها به 360 میلیون رسیده است و بیش از 5.6 میلیون تاجر در حال حاضر از پشتیبانی می کنند. >یوان دیجیتال به عنوان وسیله پرداخت.

نیجریه

نیجریه اولین کشور آفریقایی است که CBDC را معرفی کرد. جمعیت آن 217 میلیون نفر است و واحد پول ملی آن نایرا است. در سال گذشته، بانک مرکزی نیجریه (CBN) به مرحله نهایی آزمایش ارز CBDC، eNaira. بانک مرکزی نیجریه از ارائه دهندگان خدمات پرداخت مشهوری مانند Flutterwave که eNaira را به لیست گزینه های پرداخت خود برای بازرگانان اضافه کرده است، برای موفقیت پروژه درگیر کرد.

همه بانکهای دولتی و تجاری در ابتدا در این پروژه گنجانده شدند و شرایطی برای تشویق مردم به استفاده از ارز ملی دیجیتال جدید ایجاد شد. هنگام استفاده از eNaira برای پرداخت برخی کالاها و خدمات، تخفیف هایی مانند 5٪ برای سواری با ریکشا و غیره وجود دارد.

باهاما

دولت باهاما برنامه های جدی برای فناوری CBDC دارد. قبلاً به اصطلاح سند دلار، ارزی که برای تقویت سیستم پولی ملی و شمول مالی طراحی شده است. ارزش دلار سند با دلار باهامایی پیوند خورده است که به نوبه خود با دلار آمریکا مرتبط است.

باهامایی ها اولین کشور جزیره ای در جهان هستند که ارز دیجیتال را در سطح ایالتی معرفی کردند. بانک مرکزی شش موسسه مالی – Omni Financial و Kanoo، SunCash و Cash N Go – را موظف کرده است تا از پروژه جدید پشتیبانی فنی و توسعه ای ارائه کنند.

عصر CBDC: مزایای اجرای فناوری CBDC

مانند هر فناوری دیگری، CBDC دارای مزایا و معایبی است، همچنین دارای چندین ویژگی متمایز است که به آن کمک کرده است تا مورد پسند دولتها قرار گیرد، دولتهایی که در حال حاضر برای توسعه نسخههای دیجیتال ارزهای ملی مربوطه خود کار میکنند. مزایای زیر از فناوری CBDC برای تقویت سیستم مالی در نظر گرفته شده است:

کنترل مالیاتی

CBDC می تواند مالیات را ساده تر کند، ایمن تر باشد و برای دولت قابل اعتمادتر باشد. ویژگی های کلیدی شامل مالیات بلادرنگ، حسابرسی خودکار و ادغام خودکار با ثبت عمومی و خصوصی است. بهجای اینکه بار حسابداری را بر دوش افراد و شرکتها بگذارد، دولت میتواند مالیاتها را بهطور خودکار و در زمان واقعی دریافت کند.

پرداخت های فرامرزی بهبود یافته

پرداخت های فرامرزی با چهار مشکل اصلی روبرو هستند: هزینه بالا، سرعت کم، دسترسی محدود و نیاز به شفافیت بیشتر. مشکلات ناشی از پردازش پیچیده بررسیهای انطباق، زمان کار محدود، پلتفرمهای فناوری قدیمی، زنجیرههای طولانی تراکنش، هزینههای مالی بالا، و رقابت ضعیف است.

CBDCهای فرامرزی می توانند وابستگی به واسطه ها را کاهش دهند و هزینه و زمان تراکنش را به حداقل برسانند. برای اینکه CBDC ها شتاب دهنده پرداخت های فرامرزی موثر باشند، به همکاری بین المللی برای هماهنگی و ترکیب زودهنگام عملکردهای فرامرزی نیاز است.

نظارت مالی

CBDC کنترل مالی را در همه سطوح ممکن میسازد: پرداختهای ورودی، خروجی، پرداختها بین بازیگران کلیدی در داخل ایالت، اعم از مقامات دولتی، بازرگانان، ارتش، داوطلبان یا شهروندان ایالتی. ارزهای دیجیتال همچنین امکان کنترل بیشتر بر سیاست های پولی و مالی را فراهم می کنند. تغییر نرخ بهره یا توزیع کمک های مالی از طریق پرداخت های دیجیتال مالی یکی از مهم ترین ابزارها برای توسعه سیستم پولی یک کشور است.

مبارزه با فساد

فناوری CBDC می تواند شفافیت و مبارزه با پولشویی را به میزان قابل توجهی بهبود بخشد و از کمپین های مبارزه با فساد توسط دولت ها و صندوق بین المللی پول حمایت کند. مولفه اطلاعات و نظارت ارز الکترونیکی پلتفرم CBDC مفید است و به بانکهای مرکزی اجازه میدهد تا تراکنشهای ارز را نظارت کرده و با سیستمهای مبارزه با پولشویی یکپارچه شوند.

تکنولوژی eISS eISS ecurrency که امروزه در حال توسعه است، فراهم می کند هر دو عملکرد نظارتی و اطلاعاتی CBDC. عملکردهای نظارتی به مدیریت گردش کار مربوط به صدور و توزیع CDBC و نظارت بر تجهیزات امنیتی توزیع شده کمک می کند. توابع اطلاعاتی به جمعآوری آمار بیدرنگ در مورد حرکات ارز، سرعت، کیف پول، تراکنشها و غیره کمک میکنند. آنها امکان دسترسی به آمارهای کلان اقتصادی و همچنین تراکنشها یا کیف پولهای فردی را فراهم میکنند.

جذابیت سرمایه گذاری

CBDC شفافیت اقتصادی ایجاد میکند و بسیاری از ریسکهایی را که سرمایهگذاران خارجی هنگام سرمایهگذاری در یک کشور ارزیابی میکنند، برطرف میکند. از آنجایی که این ارز توسط دولت صادر می شود و توسط پول ملی فیات پشتیبانی می شود، می تواند یک ابزار سرمایه گذاری قابل اعتماد باشد که با این وجود، مانند سرمایه گذاری در سایر طبقات دارایی های تجاری، بدون ریسک نیست.

کشف کنید ابزارهایی که بیش از 500 کارگزاری را توانمند میسازند

اکوسیستم کامل ما را کاوش کنید — از نقدینگی تا CRM و زیرساختهای معاملاتی.

دسترسی 24 ساعته به پرداخت های مالی

شعبههای بانکهای تجاری ممکن است دور باشند، و خدمات ممکن است ساعات کاری محدودی داشته باشند، در حالی که CBDCهای خردهفروشی پرداخت 24/7 را در هر مکانی، از جمله دستگاههای تلفن همراه، کارتهای هوشمند، و نرمافزار ارائه میدهند. علاوه بر این، تسویه ارز دیجیتال (از جمله تسویه حساب های بین المللی) می تواند بسیار سریعتر از سیستم های پرداخت قدیمی باشد. CBDC می تواند بیش از 50000 تراکنش در ثانیه را برای کارمزدهای ثابت در کسری از سنت پردازش کند. VISA به طور متوسط حدود 5000 تراکنش در ثانیه است.

یک مدل بازار باز برای پردازش تراکنش می تواند با تشویق قیمت های پایین تر و نوآوری، قفل رقابت را باز کند. CBDC ارزان تر از کارت های اعتباری مانند VISA یا Mastercard است و در عین حال احتمال خطاها، جنایات و مصالحه را به دلیل ثبت امن تراکنش ها کاهش می دهد. کارکرد با یک دفتر کل ثابت و توزیع شده کارآمدتر از کارکرد با دفتر کل متغیر چندگانه است.

CBDCها در مقابل پول نقد: آیا سیستم مالی در سال 2023 به سمت استفاده از پول الکترونیکی حرکت خواهد کرد؟

دوران CBDCها در راه است و گفتگوها در فضای اطلاعاتی در مورد اینکه آیا CBDCها جایگزین پول نقد خواهند شد یا خیر، در حال افزایش است. CBDC به یک واقعیت و شکل ضروری و غالب ارز دیجیتال در آینده تبدیل خواهد شد. این منطقه تحت مطالعه گسترده است: 86٪ از کل بانک های مرکزی در سال گذشته گفتند که با CBDC درگیر هستند. این در حالی است که سه سال قبل 65 درصد بود. ماهیت CBDC قطعیت است، زیرا توسعه مالی جهانی نیازمند نوآوری از سوی بانک های مرکزی است. مزایای بانکهای مرکزی واضح است: کنترلهای سختتر، قابلیتهای ردیابی و نظارت برجسته، توانایی اجرای سریع اقدامات سیاست پولی، و توانایی مقاومت در برابر نفوذ فزاینده فینتک و موسسات مالی. با این حال، یک جنبه تاریک برای این نوآوری های جدید وجود دارد.

نوآوریهای CBDC، به ویژه تغییر از پول نقد به پول دیجیتال، به این اعتماد بستگی دارد که بانکهای مرکزی و سایر سازمانهای دولتی مرتبط از قدرت جدید خود سوء استفاده نخواهند کرد.

صرف نظر از مزایا و معایب، بانکهای مرکزی چارهای جز شرکت در نبرد دیجیتال ندارند. در غیر این صورت، تمرکززدایی سیستم و نهادهای سنتی را تهدید می کند و آنها آماده هستند تا هر دلاری را که در اختیار دارند برای محافظت از آنها خرج کنند. البته، برخی از مزایا ارزش برداشت را دارند، اما اگر هیچ مکانیزم حکومتی مردم را در برابر سوء استفاده های دولتی محافظت نمی کند، چه چیزی برای محافظت از افرادی باقی می ماند که این نهادها باید از آنها مراقبت کنند؟

نتیجه گیری

تکنولوژی CBDC به سرعت در بین کشورهای مختلف محبوبیت پیدا می کند و ارزهای رمزنگاری شده، سپرده های بانکی و اشکال سنتی پرداخت را تحت الشعاع قرار می دهد. این فناوری با مزایای بسیاری که دارد، سیستم مالی را با تسهیل پرداختهای محلی و فرامرزی متحول میکند و آن را به ویژه در مواقع بحران اقتصادی انعطافپذیرتر میکند.