Qu’est-ce qu’un Contrat d’Option ?

Traiter sur les marchés financiers implique de comprendre différents outils et moyens de gagner de l’argent. Si la méthode la plus simple consiste à acheter et à vendre lorsque le prix d’un produit augmente, il existe d’autres solutions pour faire face à la dynamique du marché, telles que les options, les contrats à terme et d’autres produits dérivés.

Les contrats d’option sont couramment utilisés pour capitaliser sur le potentiel de certains de ces instruments financiers, en utilisant l’expérience et les spéculations pour prédire les prix futurs des titres négociables, tels que les actions, les obligations, les devises Forex, les matières premières et les cryptomonnaies.

Aussi simple que puisse paraître un contrat d’option, il en existe plusieurs types et plusieurs stratégies de négociation. Qu’est-ce qu’un contrat d’option et quels sont ses avantages ? Expliquons-le en détail.

Points Clés

- Les options sont des contrats financiers impliquant deux parties qui conviennent d’échanger des actifs particulaires à un prix et à une date convenus.

- Le contrat d’option indique la date d’expiration, le prix d’exercice et le type d’ordre d’achat ou de vente de l’actif concerné.

- Les options d’achat donnent aux négociateurs le droit d’acheter les titres contractés au prix donné.

- Les options de vente donnent aux négociateurs le droit de vendre les titres faisant l’objet du contrat au prix donné.

Qu’est-ce qu’un Contrat d’Option ?

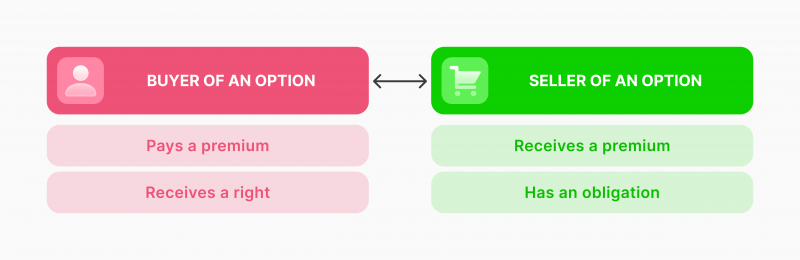

Les options sont des accords commerciaux entre deux parties concluant le droit d’acheter ou de vendre un actif donné à un prix prédéterminé à une date donnée. Ainsi, lorsqu’un opérateur conclut un contrat d’option pour acheter des actions, le prix initial, le prix futur et la date d’exécution sont indiqués dans le contrat.

L’opérateur a le droit et non l’obligation d’exercer son option à la date mentionnée.

Il est essentiel de comprendre la terminologie pour saisir ce qu’est un contrat d’option, comme le prix d’exercice (prix de l’actif à la date d’exécution), la valeur intrinsèque (la différence entre le prix d’exercice et le prix réel du marché) et dans la monnaie (lorsque le contrat d’option exécuté est rentable). Le terme “hors de la monnaie” est également utilisé pour décrire un contrat d’option perdant.

Fonctionnement du Marché des Options

Les instruments financiers d’options sont utilisés pour spéculer sur l’évolution future du prix d’un actif spécifique et pour fixer un prix et une date spécifiques pour négocier le produit, que ce soit à l’achat ou à la vente.

Supposons que vous achetiez des contrats d’option pour l’actif A au prix de 90 dollars l’unité, mais que vous vous attendiez à ce que le prix du marché augmente jusqu’à 100 dollars. À la date d’expiration, si le cours de l’action atteint 105 dollars, vous pouvez exercer votre droit d’achat au prix d’exercice et vendre l’actif à 105 dollars, réalisant ainsi un bénéfice de 5 dollars.

La valeur intrinsèque de l’option d’achat ci-dessus est de 5 $. Toutefois, si le marché baisse et que le prix de l’actif passe en dessous de 100 $, vous avez le droit de ne pas exécuter le contrat et d’éviter ainsi des pertes excessives.

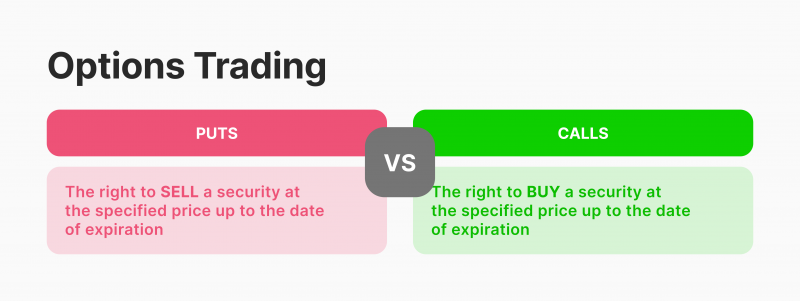

Options d’Achat et de Vente

Les options d’achat et de vente sont deux types d’exécution de ces contrats. Toutefois, elles n’obligent pas les parties concernées à acheter/vendre l’instrument en question

Une option d’achat fait référence au droit d’un trader d’acheter le(s) actif(s) sous-jacent(s) à la valeur prédéterminée (prix d’exercice). Par conséquent, une option d’achat a plus de valeur lorsque le prix du marché augmente.

Les options de vente désignent le droit du trader de vendre le(s) actif(s) sous-jacent(s) au prix d’exercice à la date d’exécution, ce qui est similaire à une vente à découvert. Lorsque le marché baisse, les options de vente prennent de la valeur car le trader peut acheter des titres à un prix inférieur.

Options Américaines vs Européennes

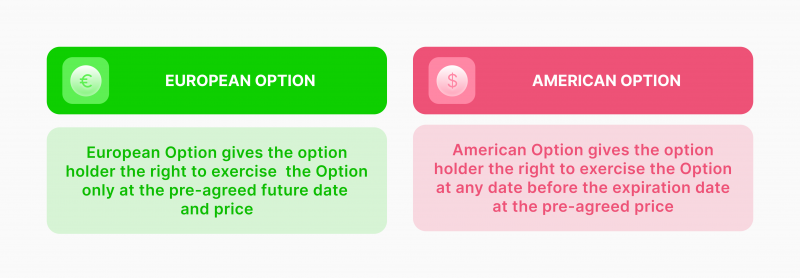

Les options américaines et européennes font référence au moment de l’exécution de l’ordre. Ainsi, les contrats européens exigent l’exercice du droit d’acheter ou de vendre un actif à la date d’expiration. En revanche, les contrats américains impliquent que les options peuvent être exercées à tout moment entre la date de l’accord et la date d’expiration.

Explorez des analyses sectorielles approfondies

Apprenez auprès des experts qui façonnent l’avenir des services financiers — découvrez les dernières stratégies et tendances.

Les contrats de type américain sont généralement assortis d’une prime plus élevée, car le droit d’exécuter l’option plus tôt a une certaine valeur, ce qui en fait des types d’options plus attrayants.

Types de Contrats d’Option

Les types de contrats d’option peuvent être considérés comme des contrats d’achat et de vente (buy vs sell). Cependant, comme chacun d’entre eux peut être utilisé pour ouvrir ou fermer une position sur le marché, nous pouvons les expliquer comme les 4 types d’options suivants.

Buy-to-Open (BTO)

Le buy-to-open donne à l’investisseur le droit d’entrer dans une transaction longue, qu’il s’agisse d’une option d’achat ou d’une option de vente. En d’autres termes, le trader peut ouvrir une position sur le marché en achetant ou en vendant l’actif sous-jacent.

Par exemple, si un trader est optimiste à propos de l’action ABC, il préférera acheter ces actions, car il spécule sur une hausse potentielle des prix, ce qui lui permettra de vendre plus tard lorsque le prix atteindra un point de retour.

Sell-to-Open (STO)

La vente à découvert donne à l’investisseur le droit d’entrer dans une transaction à découvert parce qu’il est baissier à l’égard d’une action donnée. Par conséquent, il conclut un accord pour vendre l’actif concerné à la date d’expiration (ou avant), ce qui lui permet d’acheter plus tard à une valeur inférieure et de profiter de la différence de prix.

Il s’agit toutefois d’une stratégie risquée car, en cas de hausse inattendue du marché, l’opérateur doit racheter les titres sous-jacents à leur valeur de marché au prêteur initial.

Buy-to-Close (BTC)

Acheter pour clôturer fait référence à la sortie d’une position courte précédemment exercée en tant qu’option de vente à l’ouverture. Si un trader conclut un contrat d’option pour vendre des titres spécifiques, il devra – dans la plupart des cas – attendre la date d’échéance avant d’exécuter l’ordre, ou il peut initier des options buy-to-close pour compenser le contrat STO.

L’achat ferme fonctionne comme une stratégie de couverture visant à atténuer les pertes du trader en cas d’évolution défavorable du marché.

Sell-to-Close (STC)

Les contrats d’options sell-to-close sont utilisés pour clôturer la position longue d’un trader. Lorsque l’investisseur achète un contrat buy-to-open, il peut attendre la date d’expiration pour revendiquer la propriété de l’actif concerné.

Toutefois, si le marché évolue dans une direction indésirable, le trader peut atténuer ses pertes en concluant un contrat d’option sell-to-close et en prenant des bénéfices sur ce contrat pour compenser les pertes du contrat buy-to-open.

Pourquoi négocier des options ?

Avec le développement des plateformes de négociation électroniques et la pléthore de services financiers et de courtage, la négociation d’options devient plus abordable que la négociation de gré à gré ou d’autres instruments. Par conséquent, la négociation d’options offre les avantages suivants.

- Risques moindres : Les contrats d’option n’obligent pas le négociant à exécuter l’ordre donné, ce qui lui permet de s’adapter à une volatilité ou à une évolution des prix inattendue.

- Des prix plus bas : Les traders ne doivent pas payer le prix de l’action lorsqu’ils choisissent un contrat d’option. En revanche, ils paient la prime, qui comprend la valeur intrinsèque et d’autres facteurs de marché, ce qui est beaucoup moins cher que l’achat de l’action elle-même.

- Des gains plus élevés : Les options étant moins coûteuses, les gains potentiels sont plus élevés si le marché évolue comme le prévoit le négociateur. aEn fait, le négociateur paie initialement le droit de conclure le contrat plutôt que le prix d’achat total de l’actif.

- Stratégie de couverture: Outre les possibilités de diversification du portefeuille qu’elles offrent, les options permettent de se prémunir contre les positions perdantes ou les fluctuations inattendues des cours, en particulier dans le cas des contrats européens qui nécessitent d’attendre la date d’expiration du contrat.

Les opérations sur options remontent à 1872, lorsqu’un financier américain, Russell Sage, a créé les options d’achat et de vente de gré à gré, qui constituaient un marché non normalisé et non liquide aux États-Unis.

Les Options dans le Trading d’Actions

Les options sont utilisées comme une alternative à l’investissement direct dans les actions et à l’achat d’actions (investissement dans les actions). Ces contrats sont plus faciles à utiliser et à gérer car ils sont plus abordables et sont associés à moins de complexité dans le transfert de propriété des actifs.

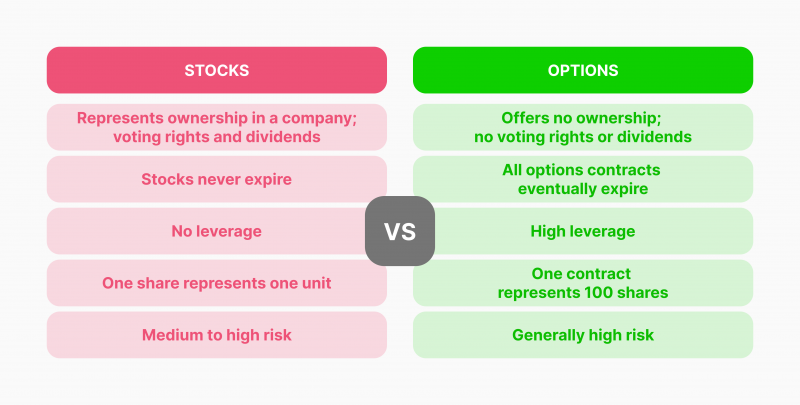

Options vs Actions

Les options impliquent l’achat du droit de négocier une action particulière. Par conséquent, au lieu de payer la totalité du prix de l’action, les investisseurs doivent payer la prime du contrat, qui représente généralement une fraction de la valeur du marché.

Supposons que vous négociez des options sur les actions Apple ; la conclusion d’un contrat d’option associé à cet actif coûterait quelques centimes ou quelques dollars par action plutôt que le prix du marché, disons 100 dollars.

Si le trader paie 30 cents (0,30 $) par action dans le contrat d’option avec un prix d’exercice de 110 $ et que le prix de l’action augmente jusqu’à 112 $, le trader peut exercer son option d’achat et acheter l’action sous-jacente.

L’investisseur peut ensuite vendre les actions au cours actuel de 112 dollars et réaliser un bénéfice de 2 dollars par action, soit 1,70 dollar par action après avoir dépensé 0,30 dollar par action.

Comment Négocier des Options : Guide Pratique

En raison de leur caractère individuel, les contrats d’options requièrent une approche différente et une analyse minutieuse pour choisir les bonnes actions et exécuter le bon ordre. Voici comment vous pouvez négocier des actions avec des options.

Étape 1 : Ouverture d’un Compte de Trading d’Options

Les sites de courtage et les plateformes de négociation consacrent des comptes distincts au trading d’options, qui est généralement autorisé pour les personnes compétentes qui ont une expérience pratique et quelques années d’activité.

Le trading d’options est recommandé à ceux qui ont un historique de trading avéré ou qui disposent de suffisamment de temps pour suivre la dynamique du marché et prendre des décisions en temps voulu. Les courtiers procèdent généralement à un examen minutieux avant d’ouvrir un compte de trading d’options, afin de s’assurer que le trader est pleinement conscient des risques associés et du capital requis.

Étape 2 : Choisir les Bons Actifs

L’étape suivante consiste à sélectionner les actifs qui nécessitent une couverture ou une garantie parce qu’ils sont risqués. Cela ne signifie pas qu’il faille conclure un contrat d’option pour chaque titre négocié. Cependant, les options fonctionnent comme une assurance pour les positions de marché hautement imprévisibles, telles que les actions volatiles ou les opérations à effet de levier.

Le choix du type de contrat d’option dépend de l’évolution prévue du cours. Ainsi, la sélection du type de contrat d’option repose sur l’évolution prévue du cours :

- Si vous prévoyez une hausse des prix, achetez des options d’achat ou vendez des options de vente.

- Si vous prévoyez une baisse des prix, achetez des options de vente ou vendez des options d’achat.

Étape 3 : Analyser le Marché

Rappelez-vous que les contrats d’option vous donnent le droit d’acheter ou de vendre un actif particulier sans y être obligé. Par conséquent, cet outil vous permet de couvrir les pertes attendues que vous pourriez avoir sur une autre transaction.

Découvrez les outils qui propulsent plus de 500 courtiers

Explorez notre écosystème complet — de la liquidité au CRM jusqu’à l’infrastructure de trading.

Analysez soigneusement les contrats d’options disponibles en évaluant le prix d’exercice offert par rapport aux mouvements prévus du marché. Idéalement, avec les options d’achat, il faut que le prix du marché attendu dépasse le prix d’exercice d’un montant égal aux frais de prime pour réaliser un bénéfice.

Inversement, si vous choisissez des options de vente, le prix du marché potentiel doit être inférieur au prix d’exercice, ce qui vous permet de tirer profit de la vente à découvert des actifs sous-jacents.

Étape 4 : Identifier la Durée du Contrat

Déterminez la date d’expiration du contrat qui vous convient. Les contrats d’options peuvent s’étendre de quelques jours à plusieurs semaines, mois ou années. Les options à court terme sont risquées car les titres n’ont pas le temps de fluctuer ou d’atteindre le prix d’exercice souhaité.

Par conséquent, les contrats à long terme sont préférables pour les traders débutants et moyens, car ils leur donnent plus de temps et de flexibilité pour exercer leurs options et suivre le marché.

Avantages et Inconvénients du Trading d’Options

Comme nous l’avons déjà mentionné, la négociation d’options comporte certains défis, surtout si le marché évolue de manière imprévisible. Voyons quels sont les risques et les avantages d’une option d’achat.

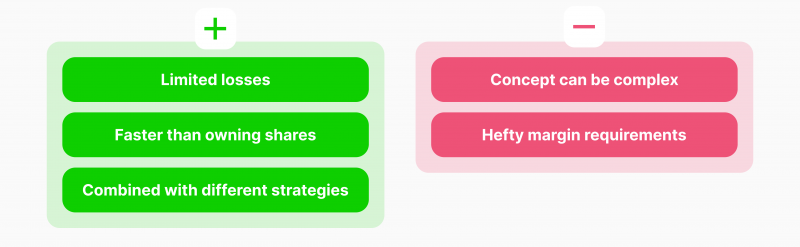

Avantages

- Les pertes financières sont limitées au paiement de la prime du contrat, qui représente généralement une fraction du prix de l’action puisque vous achetez le droit d’acheter ou de vendre plutôt que de payer le prix de l’action.

- Elles nécessitent moins de tracas et de procédures que l’achat et la négociation d’actions.

- Les options peuvent être pratiquées sur un large éventail de stratégies de trading en fonction du type de contrat et de la nature de l’actif sous-jacent.

Inconvénients

- Les options peuvent être compliquées à appréhender, ce qui en fait un choix approprié pour les traders expérimentés.

- Les exigences de marge pour l’ouverture du compte d’options varient et peuvent être coûteuses en fonction du type de contrat.

Conclusion

Les options sont des instruments financiers qui donnent au trader le droit d’acheter ou de vendre les titres faisant l’objet du contrat. Ces outils sont couramment utilisés pour la négociation d’actions. Cependant, les options sont utilisées pour d’autres marchés, tels que les matières premières, le Forex et les cryptomonnaies.

Les options d’achat et de vente sont deux types d’options sur actions, désignant respectivement le droit d’acheter et de vendre les actifs. Les contrats d’options sont utilisés comme stratégie de couverture contre les positions risquées, permettant au trader d’avoir un ordre de marché optionnel qui lui permet de compenser les pertes prévues d’une autre transaction.

Cependant, ils nécessitent une analyse et une réflexion approfondies, compte tenu de la complexité des options, car ils reposent sur la spéculation et la prévisibilité.

FAQ

Comment fonctionnent les contrats d'option ?

Les contrats d’option donnent aux traders le droit d’acheter ou de vendre des actifs financiers à un prix et à une date donnés. À la date d’expiration du contrat, le négociateur peut exécuter le type d’ordre mentionné et en tirer profit si sa prévision de prix est correcte.

Combien pouvez-vous perdre sur un contrat d'option ?

Dans la plupart des cas, les pertes du trader sont plafonnées par le prix payé pour la prime du contrat. Les investisseurs paient pour obtenir le droit d’acheter ou de vendre des actions plutôt que de payer le prix du titre sous-jacent.

La vente d'options est-elle rentable ?

Les vendeurs de contrats d’option bénéficient des primes qui leur sont versées pour la vente des contrats. De plus, ils en profitent si le prix du marché ne correspond pas au prix d’exercice spécifié et que l’acheteur de l’option d’achat subit des pertes.

Pourquoi acheter des options plutôt que des actions ?

Les options sont moins chères que les actions, et la plupart des primes coûtent quelques centimes ou quelques dollars par rapport au prix d’une action. De plus, si les prévisions de prix sont justes, le trader bénéficie d’un achat ou d’une vente supplémentaire des actifs sous-jacents.

Articles recommandés

Actualités récentes