Qu’est-ce qu’une réserve de liquidités et comment fonctionne-t-elle ?

Un pool de liquidité est une collection de fonds bloqués dans un contrat intelligent sur un réseau financier décentralisé (DeFi). Il s’agit d’un élément crucial de la DeFi car il fournit une source de liquidité pour les utilisateurs, ce qui leur permet d’échanger divers actifs numériques.

Les pools de liquidité sont destinés à remplacer les carnets d’ordres traditionnels en mettant directement en relation les acheteurs et les vendeurs au sein du protocole. Ils constituent l’épine dorsale des plateformes de DeFi, réunissant des personnes désireuses de fournir leurs actifs et des personnes cherchant à échanger ou à emprunter ces actifs.

Les participants contribuent à un pool de liquidités partagé en déposant des fonds dans un pool de liquidités, qui assure la disponibilité continue des actifs pour les échanges, les prêts et d’autres opérations financières.

Les pools de liquidité améliorent la liquidité du marché en permettant une découverte plus efficace des prix, en réduisant le slippage et en augmentant la liquidité du marché. Ils facilitent également l’octroi de prêts et la perception de revenus passifs par le biais de l’agriculture de rendement et de l’extraction de liquidités.

Comprendre la liquidité

La liquidité est un concept fondamental qui concerne tous les marchés financiers ; elle est considérée comme un élément vital pour les actifs financiers et se réfère à la facilité avec laquelle un actif peut être acheté ou vendu sans produire d’ajustements de prix substantiels. En d’autres termes, il s’agit de la capacité à transformer un investissement en liquidités rapidement et à un coût raisonnable. Elle est essentielle au bon fonctionnement des marchés car elle permet aux participants d’ouvrir et de fermer rapidement leurs positions, réduisant ainsi les coûts de transaction et la volatilité du marché.

Les marchés financiers traditionnels s’appuient sur diverses sources de liquidité. Les teneurs de marché, personnes ou organisations qui proposent régulièrement des ordres d’achat et de vente pour un actif donné, constituent l’une des principales sources de liquidité. Ils augmentent la liquidité en réduisant les écarts entre les cours acheteur et vendeur, ce qui permet aux traders d’effectuer des transactions plus rapidement.

Les investisseurs institutionnels, tels que les fonds de pension et les fonds communs de placement, sont une autre source de liquidité conventionnelle, car ils mettent en commun d’énormes quantités de liquidités. Ces investisseurs ont le pouvoir d’acheter ou de vendre des actifs importants, ce qui vient s’ajouter à la stabilité du marché.

Les pools de liquidités dans le secteur de la DeFi

L’émergence de la finance décentralisée (DeFi) a conduit à l’apparition de nouveaux mécanismes de liquidité. Ces pools de liquidité utilisent à la fois les technologies de la blockchain et des contrats intelligents pour établir des marchés décentralisés où les participants peuvent offrir de la liquidité et faire des bénéfices. Les participants à ces pools peuvent déposer des paires d’actifs, généralement des cryptomonnaies, pour faciliter les échanges au sein du pool. Les fournisseurs de liquidité sont rémunérés en fonction de l’activité au sein du pool.

Comparés aux sources de liquidité traditionnelles, les avantages des pools de liquidité des plateformes de DeFi sont sans fins. Tout d’abord, ils offrent une approche décentralisée et sans autorisation, permettant à toute personne disposant d’actifs compatibles de devenir un fournisseur de liquidités sans avoir besoin de l’autorisation d’intermédiaires centralisés. Cela démocratise l’accès à la fourniture de liquidités et favorise l’inclusion financière.

Deuxièmement, les pools de liquidités des plateformes de DeFi ont créé des opportunités pour les participants qui leur permettent de gagner des revenus passifs. En apportant des actifs à un pool de liquidité, il est possible de recevoir une partie des frais de transaction générés par la plateforme. Cela incite à fournir des liquidités et favorise un écosystème dynamique, rempli de fournisseurs de liquidités.

De plus, les pools de liquidité de la DeFi ont facilité la création d’instruments financiers innovants, tels que les échanges décentralisés et les protocoles de prêt. Ces protocoles s’appuient sur la liquidité fournie par les pools pour permettre les échanges et les prêts de pair à pair d’avoir lieu, réduisant ainsi la dépendance à l’égard d’intermédiaires traditionnels et contribuant à améliorer l’efficacité.

Cependant, il est important de noter que les pools de liquidité de la DeFi comportent également des risques. Les pertes impermanentes, les vulnérabilités des contrats intelligents et la volatilité du marché font partie des défis que les fournisseurs de liquidités doivent prendre en compte et gérer.

La liquidité est essentielle pour les marchés financiers, car elle garantit la fluidité des échanges et l’efficacité de la détermination des prix. Les marchés traditionnels s’appuient sur les teneurs de marché et les investisseurs institutionnels pour fournir la liquidité, tandis que les plateformes de DeFi ont introduit des pools de liquidité comme alternative décentralisée. Les pools de liquidité de la DeFi offrent des avantages tels que l’accessibilité, la génération de revenus passifs et la création d’instruments financiers innovants. Néanmoins, les participants doivent être conscients des risques que cela implique et faire preuve de prudence lorsqu’ils s’engagent dans ces nouveaux mécanismes de production de liquidité.

Concepts clés des pools de liquidité

1. Les teneurs de marché automatisés (AMM)

Il s’agit de protocoles décentralisés qui simplifient la création et le fonctionnement des pools de liquidités pour les plateformes de finance décentralisée (DeFi). Les AMM utilisent des algorithmes mathématiques pour exécuter automatiquement des transactions entre plusieurs actifs en veillant à ce qu’il y ait un équilibre entre l’offre de jetons dans le pool de liquidité.

Ils suppriment le recours aux carnets d’ordres traditionnels et aux courtiers centralisés, ce qui permet aux utilisateurs de négocier directement avec le protocole. Les jetons peuvent facilement obtenir de la liquidité car les AMM jouent un rôle essentiel dans la facilitation de ce processus. Les fournisseurs de liquidités déposent leurs jetons dans le pool, et en retour, ils reçoivent des jetons en guise d’incitation à contribuer au pool.

Cependant, ces jetons peuvent être échangés contre les actifs sous-jacents à tout moment. Les AMM utilisent ces pools de liquidités pour calculer les prix en fonction du ratio de jetons dans le pool, ce qui garantit des échanges équitables et efficaces.

Les AMM offrent plusieurs avantages par rapport aux modèles traditionnels de tenue de marché. Ils fournissent une liquidité continue sans dépendre de teneurs de marché ou d’intermédiaires externes, ce qui améliore l’accessibilité et réduit les coûts.

Les AMM permettent également d’augmenter le niveau de transparence et de décentralisation car ils fonctionnent sur des réseaux de blockchain. Cependant, les AMM peuvent avoir des limites en ce qui concerne le glissement des prix et la gestion des conditions de marché extrêmes, car ils s’appuient sur des formules mathématiques prédéfinies plutôt que sur le jugement et l’intervention humaines.

2. Fournisseurs de liquidités (LPs)

Les fournisseurs de liquidités sont en quelque sorte l’âme des marchés financiers, car ils jouent un rôle clé en garantissant la disponibilité et la stabilité des liquidités. Leur fonction première est de fournir des actifs ou des fonds aux pools de liquidité, ce qui facilite les échanges et permet aux acheteurs et aux vendeurs d’exécuter efficacement leurs transactions. En apportant leurs actifs, les fournisseurs de liquidité renforcent la profondeur du marché et réduisent la volatilité des prix.

En échange de leur contribution, les fournisseurs de liquidités sont généralement récompensés par des frais de transaction et d’autres mesures incitatives, telles que des récompenses pour le rendement agricole ou des jetons de gouvernance. Ces incitations visent à attirer et à fidéliser les fournisseurs de liquidités, en les encourageant à continuer de participer au processus de fourniture de liquidités.

Cependant, le fait d’être un fournisseur de liquidités comporte également certains risques. La volatilité du marché peut entraîner une perte impermanente, où la valeur des actifs dans un pool de liquidité fluctue par rapport à leur détention à l’extérieur de ce pool. De plus, les vulnérabilités des contrats intelligents, les risques de piratage et les changements soudains des conditions du marché peuvent exposer les fournisseurs de liquidités à des pertes financières potentielles.

Malgré les risques, la fourniture de liquidités peut être rentable pour ceux qui sont prêts à gérer et à atténuer les inconvénients potentiels, ce qui en fait une composante essentielle des écosystèmes financiers décentralisés.

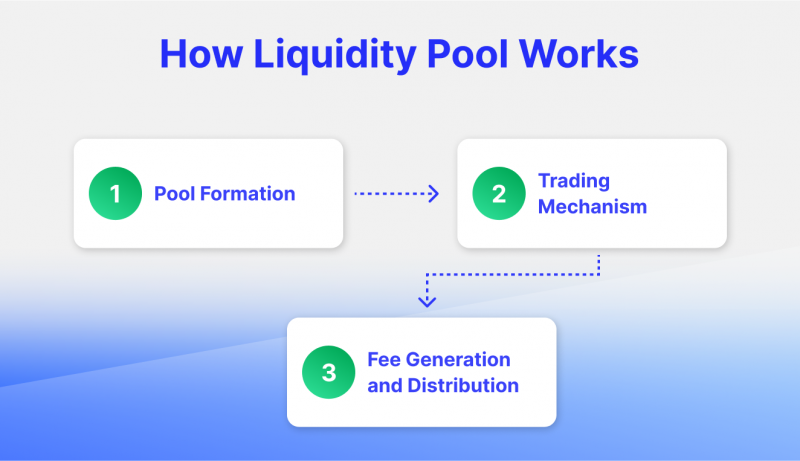

Fonctionnement de la réserve de liquidités

1. Formation de la réserve

La création d’un contrat de pool de liquidité est un processus méticuleux. Tout d’abord, un contrat intelligent est rédigé, définissant les fonctionnalités du pool telles que l’échange de jetons et les frais. Les paires de jetons sont ensuite sélectionnées en fonction de la demande du marché, du volume d’échange et de la compatibilité.

Une analyse approfondie de l’économie des jetons est cruciale. Une fois choisis, les jetons sont déposés dans le pool, ce qui garantit une liquidité suffisante. Le montant du dépôt initial doit permettre d’attirer les traders et de maintenir la stabilité du pool.

Un examen minutieux des ratios de jetons est nécessaire pour établir des prix équitables. La construction d’un contrat de pool de liquidité exige une planification stratégique pour faciliter un processus décentralisé de trading efficace et sécurisé.

2. Mécanisme

La formule du produit, illustrée par des plateformes comme Uniswap, révolutionne la communication des prix et le maintien de l’équilibre du pool. Cette approche algorithmique garantit un produit continu de réserves dans un pool de liquidités, ce qui permet d’offrir une activité de trading efficace sans dépendre d’intermédiaires centralisés.

Cependant, le slippage, c’est-à-dire la différence entre le prix d’exécution prévu et le prix d’exécution réel, peut avoir un impact sur les transactions effectuées sur ces bourses décentralisées. Un slippage important survient lorsque la liquidité est limitée, ce qui entraîne des pertes potentielles ou des gains réduits pour les traders. Comprendre le slippage et gérer activement les pools de liquidité sont essentiels pour optimiser les stratégies de trading sur les plateformes qui offrent des produits constants.

3. Génération et distribution des frais

Le calcul et la collecte des frais de transaction jouent un rôle crucial dans l’écosystème financier. Les plateformes déterminent les frais en fonction de facteurs tels que le volume ou la valeur des transactions. Des processus efficaces de collecte des frais garantissent une génération de revenus précise et opportune. La répartition équitable des frais entre les fournisseurs de liquidités est tout aussi importante. Cela encourage leur participation et permettent de conserver un certain équibilibre sur le marché.

Des algorithmes et des contrats intelligents efficaces allouent les frais de manière proportionnelle, en tenant compte de facteurs tels que la contribution à la liquidité et la durée. De tels mécanismes favorisent la transparence, attirent davantage de participants et favorisent un environnement de trading sain.

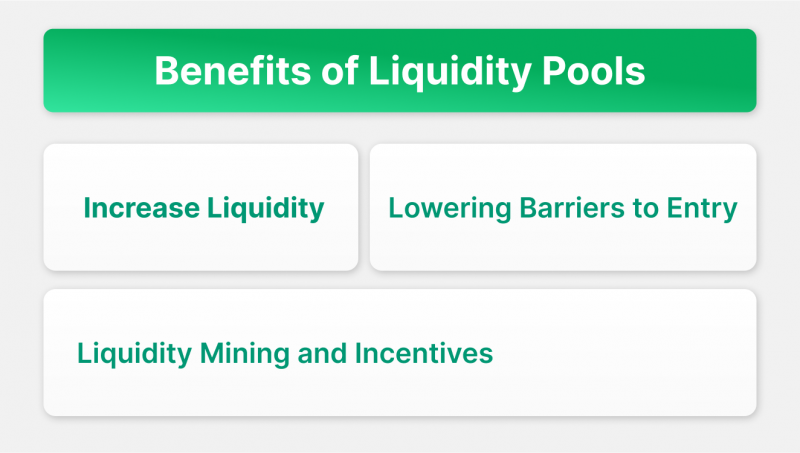

Bénéfices et avantages des pools de liquidité

1. Augmenter la liquidité

Les pools de liquidité offrent plusieurs avantages, notamment celui d’accroître la liquidité. Ces pools permettent aux participants d’apporter leurs actifs, créant ainsi une réserve collective de fonds disponibles pour les activités de trading.

Cette agrégation de liquidités renforce la profondeur du marché, en garantissant que suffisamment de fonds sont disponibles pour faciliter les transactions et réduire le slippage des prix. De plus, les pools de liquidité favorisent le niveau d’efficacité rencontré sur le marché en éliminant les limitations du carnet d’ordres. Au lieu de s’appuyer uniquement sur l’appariement des ordres, les participants peuvent négocier directement à partir des liquidités mises en commun.

Ce processus rationalisé améliore la rapidité des transactions et réduit les coûts. En résumé, les pools de liquidité permettent d’accroître la liquidité, d’augmenter le niveau de profondeur du marché, d’améliorer l’efficacité et de passer outre les limites des systèmes traditionnels de carnet d’ordres.

2. Abaisser les barrières rencontrées à l’entrée

Les pools de liquidité offrent de nombreux avantages, dont la réduction significative des barrières rencontrées à l’entrée. Ils démocratisent l’accès aux marchés financiers en permettant à chacun d’y participer, indépendamment de son milieu économique ou de sa situation géographique.

Avec les pools de liquidité, l’accessibilité est grandement améliorée, car les investisseurs particuliers peuvent y participer sans être confrontés aux limitations rencontrées sur les marchés traditionnels. De plus, la nature sans permission de ces pools élimine le besoin d’intermédiaires ou de processus d’approbation lourds, permettant aux individus de s’engager directement sur le marché.

Cette nouvelle inclusion permet aux investisseurs individuels de contribuer activement à la liquidité, de gagner des récompenses et de rejoindre le monde de la finance décentralisée, favorisant ainsi un paysage financier plus équitable et plus inclusif.

3. Liquidity mining et incitations

Le Liquidity Mining et les Incentives font partie intégrante des pools de liquidité et offrent de nombreux avantages. Ils alimentent le concept de Yield farming, permettant aux participants de gagner un revenu passif en fournissant de la liquidité aux plateformes décentralisées.

Les programmes de Liquidity Mining incitent les utilisateurs à ajouter leurs jetons à ces pools, en les récompensant avec des jetons. Cette approche permet de conserver suffisamment de liquidité sur la plateforme et favorise la participation et l’engagement de la communauté.

En contribuant activement aux pools de liquidité, la communauté devient une partie prenante de l’écosystème, alignant leurs intérêts sur le succès de la plateforme. Cette relation symbiotique permet de cultiver une communauté dynamique, de stimuler l’innovation et de favoriser la croissance de la finance décentralisée.

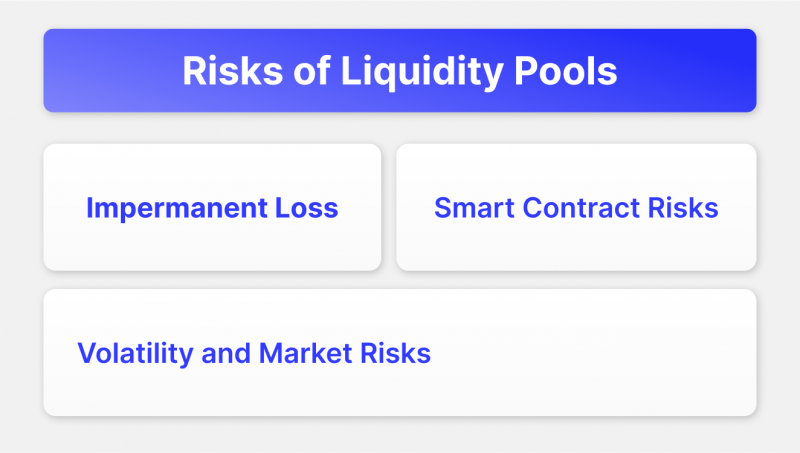

Risques et considérations liés aux pools de liquidité

1. Perte impermanente

La perte impermanente est un risque important associé aux pools de liquidités retrouvés dans la finance décentralisée. Il s’agit de la réduction temporaire de valeur que les fournisseurs de liquidités (LPs) doivent accepter lorsqu’ils participent à ces pools. Lorsque le rapport de prix entre deux actifs d’un pool change, les LP peuvent subir une perte liée à la simple détention des actifs. Cette perte est due à la nécessité de rééquilibrer le pool pour maintenir le ratio d’actifs souhaité.

Pour atténuer les pertes impermanentes, les LPs peuvent recourir à des stratégies telles que s’assurer contre les pertes impermanentes, s’adonner au yield farming (agriculture de rendement) ou choisir des pools à plus faible volatilité. Cependant, il est important d’analyser minutieusement les risques et les bénéfices potentiels avant de s’engager dans des pools de liquidité.

2. Risques liés aux contrats intelligents

Les contrats intelligents, bien que révolutionnaires dans leur capacité à automatiser les transactions sur la blockchain, s’accompagnent de risques et de vulnérabilités inhérents. Ces accords numériques sont susceptibles de contenir des erreurs de codage, entraînant des conséquences imprévues et des pertes financières. Les vulnérabilités telles que les attaques de réentrance, les appels externes non contrôlés et le dépassement d’entier peuvent être exploitées par des acteurs malveillants, compromettant ainsi l’intégrité du contrat.

On ne saurait trop insister sur l’importance d’audits et de mesures de sécurité adaptées. Des audits réguliers permettent d’identifier et de corriger ces vulnérabilités, ce qui garantit que les contrats intelligents fonctionnent comme prévu et minimise le risque de piratage. La mise en place de mesures de sécurité robustes telles que les examens de code, la vérification formelle et les primes aux bugs favorise la confiance et protège l’écosystème décentralisé.

3. Risques liés à la volatilité et au marché

Les risques liés à la volatilité et au marché jouent un rôle important pour les pools de liquidité. Ces pools, conçus pour fournir des liquidités aux plateformes de finance décentralisée, sont susceptibles de subir des fluctuations de prix qui peuvent avoir un impact sur leurs stratégies globales de gestion des liquidités et des risques. Les prix des actifs sous-jacents étant volatils, les fournisseurs de liquidités peuvent être confrontés à des difficultés pour maintenir des ratios de liquidité stables. Les chutes soudaines de prix peuvent entraîner des pertes impermanentes, réduisant ainsi la valeur des actifs des LPs.

Pour atténuer ces risques, les investisseurs privés emploient diverses stratégies telles que la diversification de leurs portefeuilles, l’utilisation de techniques de couverture et la surveillance active des conditions du marché. L’évaluation et l’adaptation constantes des stratégies de gestion des risques deviennent impératives pour assurer la stabilité et la durabilité des pools de liquidités dans un marché rempli d’incertitudes et de fluctuations des prix.

Protocoles de pools de liquidité populaires

1. Uniswap

Uniswap, un protocole d’échange décentralisé construit sur Ethereum, a révolutionné le monde de la fourniture de liquidités. Uniswap permet aux utilisateurs d’échanger des jetons ERC-20 directement à partir de leur portefeuille en éliminant les intermédiaires. Son modèle unique de teneur de marché automatisé (AMM) utilise des contrats intelligents pour faciliter les transactions, les fournisseurs de liquidités mettant alors en commun leurs jetons dans des réserves de liquidité.

Cette liquidité décentralisée permet des échanges continus et une communication de prix efficace. Le taux de popularité d’Uniswap a fait un bond en raison de sa simplicité, de ses faibles frais et de sa nature sans permission, qui permet à quiconque de devenir un fournisseur de liquidité. En tant que pionnier de la DeFi, Uniswap a catalysé l’innovation et transformé le paysage de la finance décentralisée.

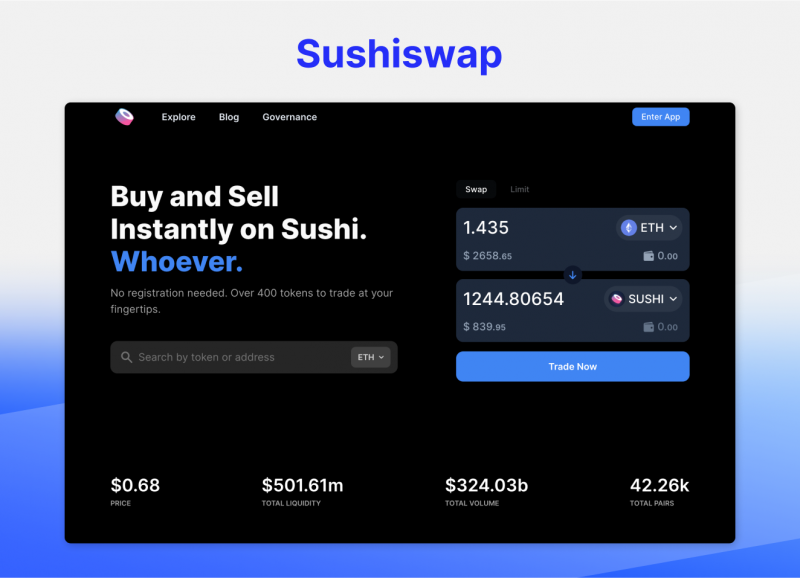

2. Sushiswap

Sushiswap est un protocole de liquidité décentralisé construit sur la blockchain Ethereum. Il permet aux utilisateurs d’échanger et de fournir des liquidités pour divers jetons par le biais de contrats intelligents. La caractéristique unique de Sushiswap est son utilisation des teneurs de marchés automatisés (AMM), qui permet aux utilisateurs de récupérer une parties des frais en fournissant de la liquidité pour des paires de jetons. Grâce à son modèle de gouvernance axé sur la communauté, Sushiswap a gagné en popularité dans le monde de la DeFi, en offrant une interface conviviale et en incitant les utilisateurs à participer avec des opportunités de yield farming. En tant que protocole de liquidité de premier plan, Sushiswap continue d’innover et de contribuer à la croissance de la finance décentralisée.

3. PancakeSwap

PancakeSwap est un protocole d’échange et de liquidité décentralisé construit sur la chaîne intelligente de Binance. Il permet aux utilisateurs d’échanger et de fournir des liquidités pour divers jetons. En utilisant un système de tenue de marché automatisé (AMM), PancakeSwap élimine le recours aux carnets d’ordres traditionnels. Les utilisateurs peuvent gagner des commissions et des récompenses en investissant leurs jetons dans des pools de liquidité.

Le jeton natif du protocole, CAKE, joue un rôle essentiel dans la gouvernance et le processus d’incitation. Avec ses frais réduits et ses transactions rapides, PancakeSwap a gagné en popularité en tant qu’alternative conviviale et rentable à d’autres échanges décentralisés.

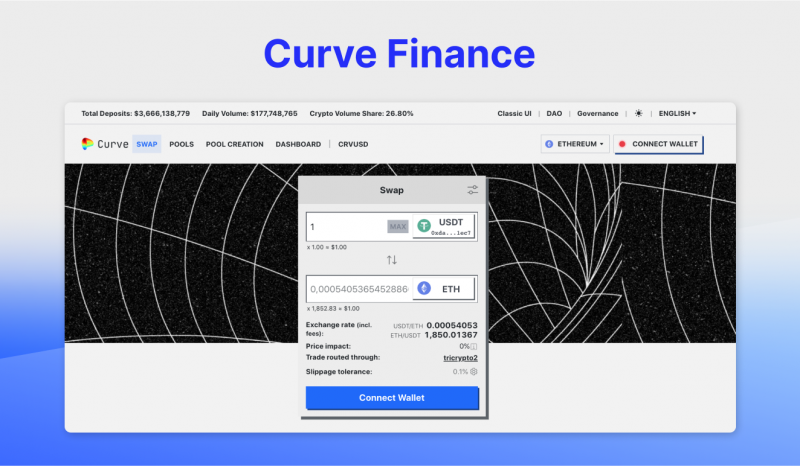

4. Curve Finance

Curve Finance est un protocole de liquidité construit sur Ethereum qui optimise les échanges de pièces stables. En s’appuyant sur les teneurs de marché automatisés (AMM) et un faible slippage, Curve offre un processus d’échange de pièces stables efficace et rentable, avec une perte impermanente minimale. Sa conception unique répond aux besoins des utilisateurs de DeFi, en particulier ceux qui sont engagés dans des stratégies de yield farming et de trading de pièces stables.

Les algorithmes innovants de Curve et ses pools de liquidité garantissent la réalisation d’échanges de pièces stables avec une grande précision, ce qui en fait un choix populaire parmi les traders qui recherchent des transactions à faible risque et à faible slippage dans l’écosystème financier décentralisé.

5. Balancer

Le protocole de liquidité Balancer est une plateforme financière décentralisée (DeFi) qui fournit une gestion de portefeuille automatisée et la fourniture de liquidités. Il permet aux utilisateurs de créer et de gérer des pools de liquidité avec plusieurs jetons, permettant une allocation dynamique des actifs. Grâce à ses pondérations personnalisables et à ses mécanismes d’auto-ajustement, Balancer permet aux utilisateurs de rééquilibrer leurs portefeuilles automatiquement, garantissant ainsi une performance optimale.

Le protocole prend également en charge l’échange de jetons et incite les fournisseurs de liquidités à les rejoindre en leur offrant une partie des frais et des récompenses en jetons. L’approche innovante de Balancer offre une plus grande flexibilité et efficacité, permettant aux utilisateurs de participer à des échanges décentralisés et de maximiser leurs rendements tout en gardant le contrôle de leurs actifs.

6. Convexity Protocol

Convexity Protocol est un protocole de liquidité de premier plan qui permet aux fans de la finance décentralisée de déployer efficacement leurs capitaux. L’exploitation de la puissance des stratégies financières convexes maximise les rendements pour les fournisseurs de liquidités. Grâce à son interface conviviale et à son automatisation avancée, Convexity simplifie le processus d’obtention de rendements attrayants sur les actifs numériques.

Ce protocole optimise l’apport de liquidités en utilisant des jetons convex, débloquant ainsi des récompenses et des incitations supplémentaires. En offrant une expérience transparente et en promouvant une liquidité durable, Convexity Protocol a été reconnu comme une plateforme de premier plan dans l’écosystème florissant des protocoles de liquidité.

7. Kyber Network

Kyber Network Protocol est un protocole de liquidité de premier plan réputé pour son efficacité et sa polyvalence. Il renforce les écosystèmes de finance décentralisée (DeFi) en permettant des échanges de jetons transparents et en améliorant la liquidité sur divers réseaux de blockchain. Grâce à une infrastructure robuste, Kyber Network Protocol permet aux utilisateurs d’accéder aux actifs numériques tout en ayant un slippage minimal et des taux compétitifs. Il se vante de son architecture décentralisée garantissant des transactions sans confiance et de son environnement sécurisé.

L’interface conviviale de Kyber Network Protocol et son intégration poussée avec d’autres plateformes de DeFi ont consolidé sa position auprès des traders à la recherche de solutions de liquidité dans ce secteur de la blockchain en constante expansion.

8. Bancor Protocol

Bancor Protocol est un protocole de liquidité de premier plan qui révolutionne le monde de la finance décentralisée. Sa conception unique permet de conserver une liquidité instantanée pour une large gamme de jetons. Bancor y parvient grâce à un mécanisme de tarification autonome basé sur des contrats intelligents et un réseau décentralisé de fournisseurs de liquidités.

En éliminant le besoin de carnets d’ordres traditionnels, Bancor offre un processus d’échange de jetons efficace et sécurisé tout en maintenant un faible slippage et une certaine stabilité des prix. Son interface intuitive et son intégration transparente font de lui l’un des meilleurs choix des utilisateurs, leur donnant un accès facile à des pools de liquidité décentralisés et favorisant des écosystèmes de jetons dynamiques.

9. DeversiFi Protocol

DeversiFi Protocol s’impose comme un protocole de liquidité de premier plan, offrant aux utilisateurs des capacités d’échange inégalées. Il exploite la puissance de la finance décentralisée pour offrir un processus de trading transparent et sécurisée.

Grâce à son infrastructure robuste et à sa technologie de pointe, DeversiFi propose des opérations à grande vitesse et sans dépositaire, permettant aux utilisateurs d’accéder à divers jetons tout en conservant un contrôle total sur leurs actifs. Son moteur de correspondance d’ordres efficace et ses pools de liquidités importants garantissent des conditions de trading optimales. L’engagement de DeversiFi en matière de transparence, de confidentialité et d’approche client a consolidé sa position en tant que plateforme de référence pour les traders à la recherche de liquidité et de flexibilité dans ce secteur en constante évolution.

Études de cas et applications réelles

La finance décentralisée (DeFi) a connu un essor considérable ces dernières années, révolutionnant le paysage financier traditionnel. Au sein de l’écosystème de la DeFi, plusieurs composants clés ont émergé, notamment les bourses décentralisées (DEX), les plateformes de yield farming, les applications financières décentralisées et les pools de liquidités inter-chaînes.

Ces éléments illustrent la puissance et le potentiel des technologies décentralisées. Voyons ensemble quelques cas et applications concrètes qui mettent en évidence leur importance.

Les échanges décentralisés (DEXs) — sont des plateformes qui permettent aux utilisateurs d’échanger des cryptomonnaies directement entre eux sans avoir recours à des intermédiaires. Uniswap est un exemple de DEX bien connu. Construit sur la blockchain Ethereum, Uniswap utilise un système de teneur de marché automatisé (AMM) pour faciliter les échanges de jetons. Son interface intuitive et ses frais peu élevés ont attiré une vaste base d’utilisateurs, ce qui a entraîné des volumes d’échange substantiels. Le succès d’Uniswap démontre l’efficacité et l’accessibilité des DEX, promouvant ainsi l’inclusivité financière.

Les plateformes de Yield Farming — sont devenues populaires dans le secteur des services financiers électroniques : elles permettent aux utilisateurs de gagner des revenus passifs en prêtant ou en fournissant des liquidités à divers protocoles. Compound Finance est un bel exemple. Les utilisateurs peuvent percevoir des intérêts et emprunter en déposant des actifs dans un Compound. La plateforme utilise un modèle de taux d’intérêt algorithmique, ajustant dynamiquement les taux en fonction de l’offre et de la demande. Le succès de Compound a stimulé la croissance de nombreuses plateformes de yield farming, offrant aux utilisateurs des options supplémentaires pour générer des revenus.

Les applications de finance décentralisée — ne se contentent pas de prendre en charge les simples activités de trading et de prêt. Un bon exemple serait Aave. Aave est un protocole de prêt décentralisé qui permet aux utilisateurs de percevoir des intérêts sur les dépôts et de contracter des prêts en utilisant des cryptomonnaies comme garantie. Il utilise une fonction unique de prêt rapide, qui permet aux utilisateurs d’emprunter sans exiger de garantie si les fonds sont restitués au cours de la même transaction. Les caractéristiques innovantes d’Aave ont contribué à étendre les capacités de la DeFi, en introduisant de nouveaux services financiers.

Les pools de liquidité inter-chaînes — facilitent le transfert transparent d’actifs entre différents réseaux de blockchain. Le protocole Thorchain est un bon exemple. Thorchain permet de réaliser des échanges inter-chaînes en fournissant des pools de liquidités qui permettent aux utilisateurs d’échanger des actifs provenant de différentes blockchains. Grâce à son réseau décentralisé, Thorchain réduit sa dépendance à l’égard des bourses centralisées et favorise l’interopérabilité entre les différentes blockchains. Les pools de liquidité inter-chaînes comme Thorchain sont essentiels pour instaurer une DeFi plus connectée et plus efficace.

Les cas et les applications réelles susmentionnées démontrent le potentiel de transformation des bourses décentralisées (DEX), des plateformes de yield farming, des applications financières décentralisées et des pools de liquidités inter-chaînes. Ces innovations ont démocratisé l’accès aux services financiers, donnant aux utilisateurs un plus grand contrôle sur leurs actifs et leur permettant d’accéder à de nouvelles sources de revenus. Alors que la DeFi continue d’évoluer, il est essentiel de suivre ces développements de près car ils façonnent l’avenir de la finance et ouvrent un chemin vers l’inclusion financière et l’innovation.

En conclusion, les échanges décentralisés, les plateformes de yield farming, les applications financières et les pools de liquidités inter-chaînes ont révolutionné le paysage financier. Des cas et des applications concrètes telles qu’Uniswap, Compound Finance, Aave et Thorchain, nous ont montré la capacité de ces technologies à fournir des services financiers efficaces, accessibles et interconnectés. Au fur et à mesure que la DeFi se développe, ces innovations continueront de favoriser la démocratisation de la finance et d’offrir de nouvelles opportunités aux utilisateurs du monde entier.

Développements et défis futurs

1. Solutions de couche 2 et évolutivité

Les solutions de couche 2 représentent un développement futur prometteur pour résoudre les problèmes d’évolutivité dans le domaine de la cryptographie. En permettant des transactions hors chaîne et en utilisant des protocoles tels que Lightning Network, elles améliorent le débit des transactions et réduisent les frais. Cependant, l’implémentation et l’adoption de ces solutions à grande échelle nécessitent un large consensus, l’éducation des utilisateurs et une intégration transparente dans l’infrastructure existante. En surmontant ces défis, on ouvrira la voie à un écosystème cryptographique plus évolutif et plus efficace.

2. Interopérabilité et liquidité inter-chaînes

L’interopérabilité et la liquidité inter-chaînes sont des développements à venir qui s’avèrent essentiels dans le domaine des cryptomonnaies, mais ils présentent également des défis importants. Avec la prolifération des réseaux de blockchain, il devient impératif de permettre une communication et un transfert transparents des actifs entre les différentes chaînes.

Une véritable interopérabilité exige une normalisation et des solutions évolutives. De même, l’établissement de liquidités entre les chaînes nécessite des mécanismes sans confiance qui facilitent des échanges d’actifs efficaces, garantissant un flux de liquidités entre les différents réseaux. Relever ces défis permettra de libérer tout le potentiel de la finance décentralisée, en favorisant un écosystème cryptographique inclusif et interconnecté.

3. Considérations réglementaires et conformité

Les considérations réglementaires et la conformité présentent des développements et des défis futurs importants dans l’espace crypto. Alors que l’industrie continue de croître, les gouvernements du monde entier s’efforcent d’établir des cadres pour traiter des questions telles que le blanchiment d’argent, la protection des investisseurs et la stabilité du marché. Il est essentiel de trouver un équilibre entre l’innovation et la réglementation pour favoriser la confiance et l’adoption généralisée. La conformité aux règles et directives en constante évolution sera essentielle pour que les entreprises de crypto-monnaies puissent naviguer avec succès dans ce paysage changeant.

Résumé & conclusion

Les pools de liquidité sont apparus comme un concept révolutionnaire dans le domaine de la finance décentralisée, apportant une solution décentralisée et efficace à l’éternel problème de liquidité. Ces pools ont des implications significatives pour l’écosystème financier, apportant divers avantages et opportunités pour les participants.

Les pools de liquidité sont essentiels pour faciliter les échanges et les investissements dans les protocoles de DeFi. La liquidité est facilement disponible grâce à la mise en commun des fonds de plusieurs participants, ce qui garantit des échanges ininterrompus et réduit le slippage. Cette accessibilité et cette efficacité ont attiré un nombre croissant d’utilisateurs, augmentant la liquidité et la profondeur des marchés et, en fin de compte, améliorant la stabilité et la fonctionnalité globales de la DeFi.

De plus, les pools de liquidité ont ouvert de nouvelles voies aux particuliers pour générer des revenus passifs. Les utilisateurs peuvent gagner des commissions et des récompenses proportionnelles à leurs contributions en déposant leurs actifs dans ces pools. Ce mécanisme incitatif encourage non seulement les utilisateurs à participer, mais aligne également leurs intérêts sur la croissance et le succès des protocoles. Cette relation symbiotique entre les utilisateurs et les plateformes de DeFi a créé un écosystème autonome qui continue de se développer.

Le potentiel de croissance et d’évolution de la DeFi est immense. À mesure que le monde de la DeFi mûrit, les pools de liquidité deviendront probablement plus sophistiqués, offrant des caractéristiques et des stratégies innovantes pour optimiser l’efficacité du capital. Nous pouvons nous attendre à l’émergence de pools de liquidité inter-chaînes, permettant une interopérabilité transparente entre différents réseaux de blockchain. De plus, l’intégration de fonctionnalités avancées de contrats intelligents et de stratégies algorithmiques de tenue de marché améliorera la performance et la rentabilité de ces pools.

Il n’y a jamais eu de meilleur moment pour les personnes qui s’intéressent aux pools de liquidités. L’utilisation de ces instruments financiers décentralisés permet aux particuliers de profiter de diverses opportunités d’investissement, indépendamment des contraintes géographiques ou financières. En participant activement à la fourniture de liquidités, les utilisateurs contribuent à la croissance de l’écosystème et peuvent profiter des récompenses et des rendements potentiels.

Cependant, il est essentiel d’aborder la participation aux pools de liquidités avec prudence. Les utilisateurs doivent effectuer des recherches approfondies, comprendre les risques associés à chaque pool et n’investir que ce qu’ils peuvent se permettre de perdre. De plus, il est essentiel de suivre l’évolution des réglementations et des meilleures pratiques dans le secteur de la DeFi afin de garantir conformité et sécurité.

En conclusion, les pools de liquidité ont révolutionné le monde de la DeFi, en apportant une solution décentralisée et efficace aux problèmes de liquidité. Leur importance réside dans le fait qu’ils renforcent la stabilité du marché, facilitent la fluidité des échanges et offrent des revenus passifs. Le potentiel de croissance et d’évolution de cet espace est immense, et les individus sont encouragés à participer aux pools de liquidité, contribuant ainsi au développement de l’écosystème tout en profitant de récompenses qu’il a à offrir.

Articles recommandés

En cliquant sur "S'abonner", vous acceptez la politique de confidentialité . Les informations que vous fournissez ne seront ni divulguées ni partagées avec d'autres.

Notre équipe présentera la solution, fera des démonstrations et proposera une offre commerciale.