Qu’est-ce qu’un Gestionnaire de Fonds ?

L’investissement est un processus risqué et chronophage qui, s’il n’est pas géré correctement, peut soit renforcer le niveau de stabilité financière, soit conduire à un endettement important. Pour éviter d’enregistrer des pertes considérables, un plan financier détaillé est indispensable.

Cependant, l’élaboration d’une stratégie d’investissement efficace peut nécessiter un peu d’aide. Les gestionnaires de fonds, entre autres, offrent des conseils en matière d’investissement, des activités de trading quotidiennes, un suivi des performances et des services de planification à long terme, garantissant ainsi que votre portefeuille est bien géré et qu’il n’affiche pas de sérieuses dettes.

Qu’est-ce qu’un gestionnaire de fonds et comment le choisir ? Lisez ce qui suit, car le choix du bon expert peut avoir un impact considérable sur votre situation financière.

Points Clés

- Un gestionnaire de fonds est chargé de gérer les actifs financiers de particuliers ou d’entreprises.

- Les gestionnaires de portefeuille utilisent diverses stratégies pour répondre aux objectifs financiers et au degrés de tolérance au risque de leurs clients.

- Les gestionnaires de portefeuille proposent leurs services moyennant un pourcentage ou une commission.

- Pour devenir gestionnaire financier, vous devez acquérir une certaine formation, ainsi qu’une connaissance approfondie des marchés financiers et des certifications qui leur sont associées.

Qu’est-ce qu’un Gestionnaire de Fonds ?

Un gestionnaire de fonds, ou gestionnaire de portefeuille ou d’investissement, est une personne ou une entité chargée de gérer des actifs financiers pour le compte de particuliers ou d’investisseurs institutionnels.

Ils aident les clients à atteindre leurs objectifs financiers en achetant et en vendant des titres, en lançant des transactions, en mesurant les performances, en suivant les dépenses, en établissant des budgets, en gérant les impôts et en rendant des comptes aux autorités de réglementation.

Leurs clients peuvent avoir différents objectifs, tels que la sécurité de leur capital, la maximisation des rendements ou la recherche d’investissements qui apporte de la valeur ou de la croissance.

Le gestionnaire de fonds d’une société fournit des conseils personnalisés, gère les portefeuilles de ses clients et est responsable des investissements choisis en agissant dans l’intérêt de ses clients. Ces gestionnaires peuvent avoir accès à des secteurs des marchés financiers auxquels les clients n’ont pas accès.

Les gestionnaires de fonds gèrent des portefeuilles pour le compte de particuliers et d’organisations et peuvent travailler dans des institutions financières traditionnelles, des fonds spéculatifs, des fonds de pension, des fonds de capital-investissement ou des fonds communs de placement.

Les gestionnaires de fonds utilisent différents schémas de gestion de portefeuille pour atteindre leurs objectifs, en fonction du type de fonds ou de la méthode de gestion. Par exemple, les mégafonds, comme l’Office d’investissement du régime de pensions du Canada (Canada Pension Plan Investment Board), diversifient leurs investissements dans différentes classes d’actifs comme les actions, les titres à revenu fixe, l’immobilier, les infrastructures et le capital-investissement.

Ceux qui cherchent à augmenter leurs rendements peuvent investir dans des actifs plus risqués. Les gestionnaires de fonds qui s’adressent aux particuliers collaborent avec leurs clients pour comprendre leurs objectifs et leur degré de tolérance au risque, afin de pouvoir créer un portefeuille d’investissement. Au fur et à mesure de la publication des données économiques, les gestionnaires de fonds ajustent leurs portefeuilles en fonction de leurs objectifs et des intérêts de leurs clients, car ils ont une responsabilité fiduciaire.

Les gestionnaires de fonds sont des professionnels titulaires d’un CFA ou d’un diplôme en finance, comptabilité, économie ou commerce qui analysent les performances financières et prennent les meilleures décisions possibles. Ils utilisent leurs compétences en matière de recherche, leur expertise et leur expérience pour maximiser les bénéfices des clients.

Parmi les gestionnaires de fonds les plus célèbres figurent Warren Buffett, Benjamin Graham, Peter Lynch et Sir John Templeton, tandis que les principales sociétés de gestion d’investissements sont Goldman Sachs, BlackRock, USB, Morgan Stanley, Vanguard Group et J.P. Morgan & Co.

Types de Gestionnaires de Fonds

Les gestionnaires de fonds peuvent avoir des compétences et des spécialités diverses, mais les types les plus courants sont les suivants :

Conseillers Financiers

Les conseillers financiers offrent des conseils d’experts sur diverses questions financières, aidant les clients à gérer leurs finances, à prendre des décisions éclairées et à atteindre leurs objectifs financiers.

Gestionnaires de Fonds Communs de Placement

Les gestionnaires de fonds communs de placement gèrent des fonds communs de placement, qui sont des instruments d’investissement regroupant des fonds provenant de plusieurs investisseurs pour investir dans un portefeuille d’actions, d’obligations ou d’autres actifs. Ils sélectionnent les titres, gèrent le portefeuille et veillent à ce que le fonds atteigne ses objectifs d’investissement.

Gestionnaires d’Actifs

Les gestionnaires d’actifs, agissant pour le compte d’institutions telles que les fonds de pension, les fonds de dotation et les fondations, gèrent les investissements afin d’optimiser les rendements et de gérer les risques, en utilisant différentes catégories d’actifs telles que les actions, les titres à revenu fixe et les investissements alternatifs.

Gestionnaires d’Actifs Alternatifs

Les gestionnaires d’actifs alternatifs sont des professionnels qui gèrent des investissements dans différentes classes d’actifs telles que l’immobilier, le capital-investissement et les fonds spéculatifs.

Gestionnaires d’Actifs Institutionnels

Les gestionnaires d’actifs institutionnels, qui agissent pour le compte d’institutions telles que les fonds de pension, les fonds de dotation et les fondations, gèrent des portefeuilles d’investissement en s’appuyant sur leur expertise des marchés financiers afin d’optimiser les rendements et de gérer les risques en vue d’atteindre des objectifs d’investissement à long terme.

Gestionnaires de Patrimoine Privé

Les gestionnaires de patrimoine privé gèrent les finances des particuliers fortunés et proposent des services tels que la gestion des investissements, la planification financière, la planification fiscale, la planification successorale et la gestion des risques.

Gestionnaires de Portefeuille

Les gestionnaires de portefeuille gèrent des portefeuilles d’investissement, prennent des décisions et exécutent des opérations pour atteindre les objectifs d’investissement de leurs clients. Ils collaborent avec les clients pour comprendre leurs objectifs et leur degré de tolérance au risque, en développant des stratégies d’investissement sur mesure.

Gestionnaires de Fonds d’Investissement

Les gestionnaires de fonds d’investissement gèrent des fonds communs de placement, des ETF et des fonds spéculatifs, en prenant des décisions d’investissement pour le compte des investisseurs et en gérant les actifs du fonds.

Gestionnaires de Fonds Spéculatifs

Les gestionnaires de fonds spéculatifs gèrent des véhicules d’investissement qui utilisent diverses stratégies telles que l’effet de levier et la vente à découvert pour générer des rendements élevés, en facturant généralement des frais basés sur la performance.

Que Fait un Gestionnaire de Fonds ?

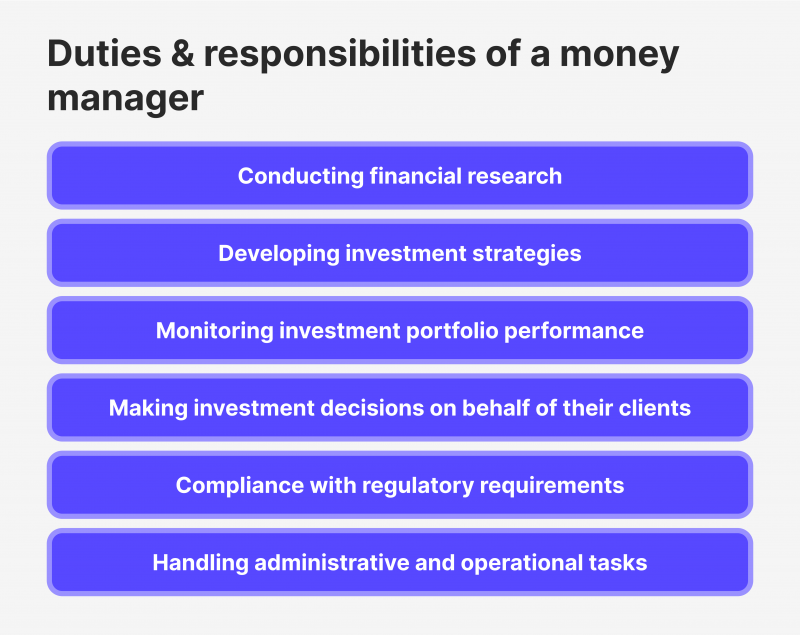

Les gestionnaires de fonds sont chargés d’élaborer des stratégies d’investissement qui correspondent aux objectifs financiers du client et à son degré de tolérance au risque, de mettre en œuvre et d’ajuster ces stratégies au fil du temps, en fonction de l’évolution des conditions du marché.

Ils effectuent également des recherches pour identifier les opportunités d’investissement et évaluer les tendances du marché, les conditions économiques et d’autres facteurs susceptibles d’influer sur la performance des investissements.

Les gestionnaires de fonds prennent des décisions d’investissement pour le compte de leurs clients, en utilisant diverses techniques et outils pour évaluer les opportunités et gérer les risques. Ils contrôlent régulièrement les performances des investissements et peuvent ajuster les portefeuilles des clients afin d’optimiser les rendements ou d’atténuer les risques.

Ils travaillent en étroite collaboration avec leurs clients pour comprendre leurs objectifs financiers, leur fournir des mises à jour régulières sur les performances de leur portefeuille et les conseiller sur la planification financière et bien d’autres questions financières.

Les gestionnaires de portefeuille doivent se conformer aux réglementations et aux normes du secteur établies par la Securities and Exchange Commission (SEC) et la Financial Industry Regulatory Authority (FINRA). Ils peuvent également gérer des tâches opérationnelles et administratives liées à la gestion des investissements des clients, telles que la tenue des dossiers, le traitement des transactions et la préparation des rapports.

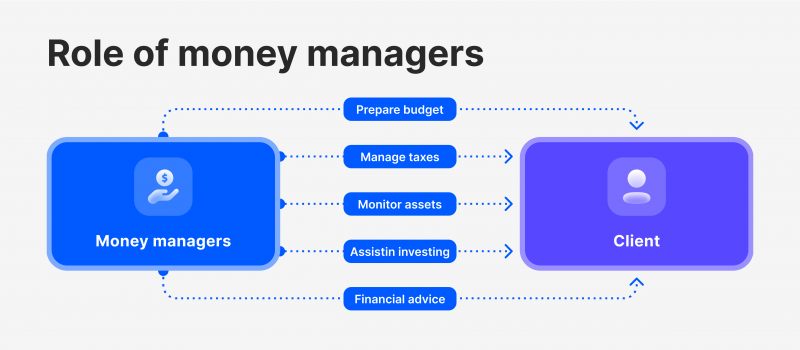

Les gestionnaires financiers offrent à leurs clients divers services, tels que l’établissement d’un budget, la planification fiscale, le suivi des actifs, la gestion de portefeuille et les opérations de change. Ils surveillent les dépenses liées aux revenus, économisent de l’argent, évaluent les transactions et s’ocuppent des impôts.

Ils fournissent également des services personnalisés aux clients, supervisent leurs avoirs et aident les investisseurs à maintenir et à diversifier leurs portefeuilles. De plus, ils aident à évaluer les fluctuations et les risques liés aux devises étrangères.

Comment les Gestionnaires de Fonds sont-ils Rémunérés ?

Les gestionnaires de fonds offrent des services de gestion de fonds à leurs clients moyennant une rémunération, généralement sous la forme d’un pourcentage lié à la valeur du compte, soit en créant un portefeuille personnalisé, soit en gérant un fonds. La première formule est la plus courante dans le secteur des banques pour particuliers, tandis que la seconde est plus répandue dans la gestion de fonds à grande échelle, comme les fonds communs de placement ou les fonds spéculatifs.

La rémunération des gestionnaires de fonds peut varier, certains facturant des frais uniques ou périodiques tandis que d’autres facturent des frais de commission, par exemple 20 % des bénéfices.

Les gestionnaires de fonds prélèvent souvent une commission fixe et une commission variable, comme c’est le cas pour le modèle à 2 et 20, qui combine une commission fixe de 2 % et une commission de 20 %. Cette structure peut renforcer les incitations à maximiser les rendements des investisseurs et à réduire les risques moraux.

Conseiller Financier et Gestionnaire de Fonds

Les conseillers financiers et les gestionnaires de fonds ont des rôles complémentaires, mais ils présentent néanmoins certaines distinctions.

Les conseillers financiers, également appelés gestionnaires de patrimoine ou conseillers en investissement, comprennent les besoins financiers des clients et élaborent des plans d’investissement détaillés pour les aider à atteindre leurs objectifs.

Un conseiller financier doit comprendre le statut financier d’un client, y compris ses investissements, ses dettes et ses besoins de trésorerie, ainsi que ses objectifs. Il doit élaborer un plan d’investissement détaillé, recommander des stratégies de gestion financière, et revoir et adapter régulièrement ce plan pour s’assurer qu’il reste adapté au plan spécifique du client.

Les gestionnaires financiers, quant à eux, se concentrent sur la gestion des stratégies d’un portefeuille, en veillant à la réussite de ce dernier. Les gestionnaires de fonds doivent constamment répondre aux attentes, telles que la gestion de portefeuilles d’investissement alignés sur les objectifs d’investissement, la gestion appropriée des risques, l’absence de rotation et la transparence de leurs activités afin de préserver leur réputation.

Pourquoi Devriez-Vous Faire Appel à un Gestionnaire de Fonds ?

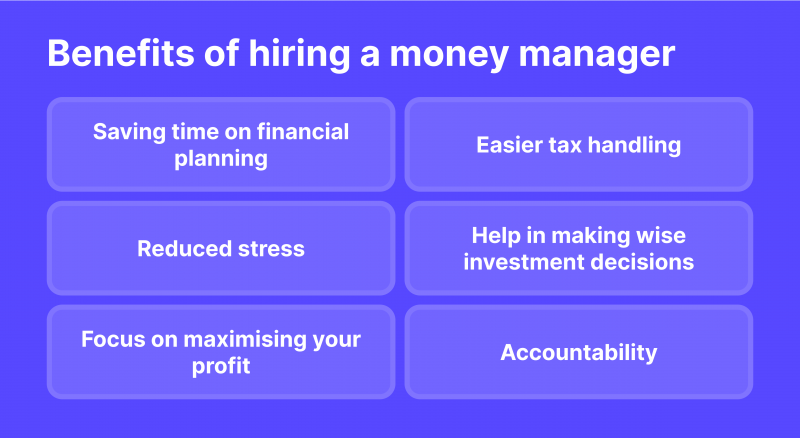

Les gestionnaires de fonds sont utiles aux non-professionnels qui investissent sur les marchés des capitaux et de la finance, car ils peuvent gérer efficacement les fonds et donner un sentiment de sécurité aux clients.

Malgré les risques potentiels liés à l’investissement sur les marchés financiers, la responsabilité fiduciaire des gestionnaires de fonds garantit que les fonds sont entre de bonnes mains, ce qui procure un sentiment de sécurité aux clients.

Gérer soi-même ses actifs peut prendre beaucoup de temps, surtout lorsque l’on possède plusieurs comptes d’investissement ou un portefeuille important. Les gestionnaires de fonds ont des avantages sur vous en termes de choix d’investissement grâce à leur formation et à leur accès à des informations précieuses telles que des données analytiques, des rapports de recherche, des états financiers et des logiciels de modélisation.

Ces professionnels peuvent prendre des décisions éclairées qui ne sont pas à la portée de l’investisseur moyen. Les gestionnaires de fonds peuvent aider les investisseurs à comprendre comment utiliser efficacement leur argent pour atteindre leurs objectifs financiers, ce qui est particulièrement intéressant pour les investisseurs qui se lancent tout juste dans le monde de la finance.

Faire appel à un gestionnaire de fonds peut être intéressant pour plusieurs raisons, notamment les suivantes :

1. Gain de Temps sur la Planification

Les clients peuvent gagner du temps et de l’énergie en communiquant leurs objectifs personnels au gestionnaire de portefeuille de leur entreprise, ce qui leur permet de planifier leurs finances futures sans dépendre des dépenses basées sur leur revenu.

2. Gestion Fiscale Simplifiée

Les gestionnaires de fonds aident les particuliers à remplir leurs déclarations d’impôts, ce qui est crucial pour les entreprises qui paient des impôts importants.

3. Avantages par Rapport aux Courtiers

Les courtiers en investissement perçoivent des commissions basées sur les rendements et prennent des décisions qui servent leurs intérêts. Les gestionnaires d’investissement, quant à eux, facturent des frais indépendants des rendements afin de maximiser les bénéfices des clients et de fournir d’autres services.

4. Aide à la Prise de Décision sur les Investissements

Grâce à une recherche axée sur le marché, les gestionnaires d’investissement offrent aux clients les meilleures options d’investissement disponibles comme les obligations d’État, les actions, et les cryptomonnaies, en évitant les activités spéculatives.

Comment Choisir un Gestionnaire de Fonds Fiable ?

Pour choisir le meilleur gestionnaire de fonds, effectuez des recherches approfondies en déterminant le type de gestionnaire, en étudiant les options proposées et en menant un entretien au cours duquel vous comprendrez parfaitement chaque étape et vos besoins financiers.

1. Choisir le Type de Gestionnaire

Pour choisir le bon gestionnaire, évaluez votre plan financier et votre portefeuille d’investissement. Un gestionnaire de portefeuille certifié peut vous aider à établir un budget de base, à planifier votre succession et à investir dans le cadre d’une planification plus solide.

2. Étudier les Options Proposées

Pour évaluer les gestionnaires de fonds, déterminez d’abord vos besoins et vos préférences. Après avoir vérifié leurs antécédents, examinez leurs qualifications réglementaires, leur expérience et les plaintes émises par leurs clients.

Analysez la performance de leur portefeuille au cours des dernières années et vérifiez s’ils gèrent généralement des clients ayant une situation financière similaire. Il est essentiel de comprendre comment ils gagnent de l’argent, car les gestionnaires de fonds ne reçoivent pas toujours un pourcentage calculé sur les portefeuilles de leurs clients.

3. Interview

Lorsque vous choisissez votre gestionnaire de fonds, il est essentiel de s’entretenir avec quelques candidats potentiels afin de comprendre leur style de communication, leur philosophie d’investissement, leur tolérance au risque et leur attitude.

Il est essentiel d’évaluer leur niveau de personnalisation et de service, car ils peuvent avoir des relations client-gestionnaire différentes. Les gestionnaires de fonds ont différents niveaux d’autonomie sur les portefeuilles, il est donc essentiel de s’assurer qu’ils donnent la priorité à vos besoins et à vos préférences.

Comment Devenir Gestionnaire de Fonds ?

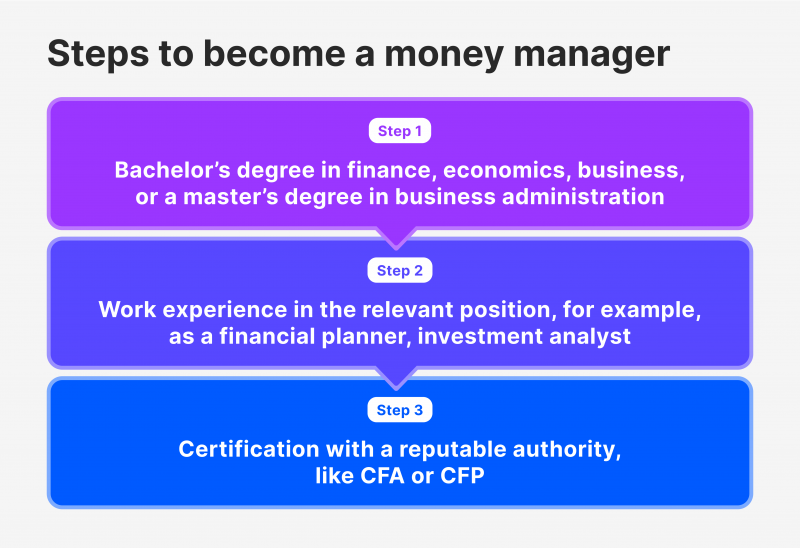

Pour devenir conseiller en investissement, vous devez répondre à de nombreux critères, notamment en matière d’éducation, de formation et d’expérience professionnelle.

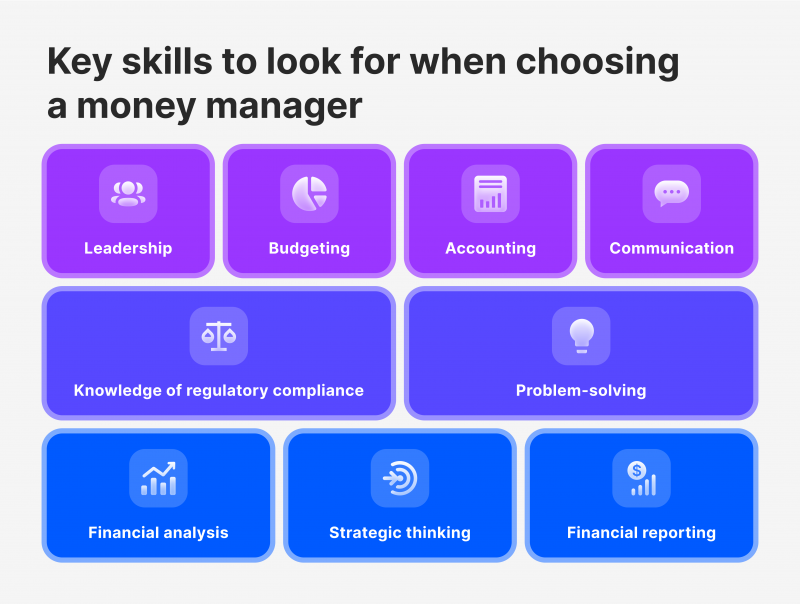

Les gestionnaires de portefeuille doivent posséder des compétences en comptabilité pour analyser et discuter des rapports financiers avec les comptables et les dirigeants. Ils ont également besoin de compétences techniques en matière de données et de technologies financières telles que QuickBooks, SAP ou Hyperion.

Les compétences dites quantitatives leur permettent d’analyser les données financières de l’entreprise et du marché afin d’identifier le niveau de risque et les opportunités. Les rapports financiers garantissent la conformité avec les réglementations et les lois fiscales, et ils créent, examinent et présentent des rapports financiers aux dirigeants.

Les exigences et responsabilités susmentionnées requièrent une connaissance approfondie et une formation adaptée à ce domaine. Les gestionnaires de fonds sont généralement titulaires d’une licence en finance, en économie, en commerce ou dans un domaine connexe, certains employeurs préférant les candidats titulaires d’une maîtrise en administration des affaires.

Les bons gestionnaires financiers ont généralement des années d’expérience dans des postes liés à la finance tels qu’analyste d’investissement, planificateur financier ou gestionnaire de portefeuille, et peuvent également avoir une expérience connexe en comptabilité ou en gestion des risques.

La certification est une autre notion cruciale pour un gestionnaire de fonds digne de confiance. Les gestionnaires de fonds certifiés sont souvent titulaires de certifications professionnelles telles que la CFA ou la CFP, ce qui témoigne de leur expertise en matière d’analyse financière, de gestion des investissements et de planification financière.

Outre leurs connaissances professionnelles et leur vaste expérience, les gestionnaires d’investissement doivent posséder de bonnes aptitudes relationnelles. Ils sont responsables de la clarté de la communication, de l’organisation, du leadership et de l’attention portée aux détails dans le cadre de leurs fonctions. Ils doivent présenter clairement les données financières, analyser de grandes quantités d’informations, diriger des équipes de consultants et veiller au respect de la législation en corrigeant les erreurs de reporting, de budgétisation et de prévision. Ils peuvent également accéder à des postes de direction.

Les gestionnaires de fonds doivent se tenir informés des tendances du marché, des conditions économiques et des réglementations sectorielles par le biais de formations continues et d’opportunités de développement professionnel telles que les conférences et les cours.

Dernières Remarques

Le choix d’un gestionnaire de fonds peut s’avérer difficile en raison du grand nombre de titres et d’options disponibles. Le gestionnaire de fonds se spécialise dans la gestion de portefeuilles d’investissement et a une obligation fiduciaire envers ses clients.

Il est essentiel de comprendre ce qu’est un gestionnaire de fonds, en particulier pour les débutants, car chosir un gestionnaire fiable peut s’avérer être délicat.

Pour devenir gestionnaire de portefeuille, il faut répondre à de nombreux critères en termes de formation et de certification, développer de bonnes compétences relationnelles et se tenir constamment au courant des conditions et des tendances du marché.

FAQ

Est-il important pour tout le monde d'avoir un gestionnaire de fonds ?

Cela dépend. Les gestionnaires de fonds peuvent gérer les fonds de manière autonome si la personne a une formation financière, comme un professeur de finance ou un étudiant, mais cela peut être bénéfique pour les personnes qui disposent de peu de temps ou qui recherchent des conseils professionnels.

Quelles sont mes obligations en tant que gestionnaire financier ?

En tant que gestionnaire financier, vous analyserez les données financières, les présenterez sous forme de tableaux, établirez des rapports, évaluerez les tendances du marché, superviserez une équipe et élaborerez les budgets de l’organisation.

Pourquoi devrais-je faire appel à un gestionnaire de fonds ?

Un gestionnaire d’actifs peut vous aider à gérer efficacement votre portefeuille, en maximisant sa valeur sans le stress ou les émotions qui l’accompagnent.

Quel est le salaire moyen d'un gestionnaire de fonds ?

Les gestionnaires de fonds offrent des services professionnels dans les domaines de la comptabilité, de la gestion financière, de la fiscalité et de l’investissement. Ils gagnent en moyenne 95 445 $ alors que certains gestionnaires expérimentés gagnent près de 200 000 $.

Articles recommandés

En cliquant sur "S'abonner", vous acceptez la politique de confidentialité . Les informations que vous fournissez ne seront ni divulguées ni partagées avec d'autres.

Notre équipe présentera la solution, fera des démonstrations et proposera une offre commerciale.