Les 10 meilleurs conseils pour constituer un portefeuille d’investissement

Articles

Capitaliser sur les opportunités d’investissement est une excellente stratégie pour se constituer un patrimoine et assurer son avenir. Que vous exploriez des options dans les crypto-monnaies, les actions, l’immobilier ou les fonds communs de placement, les mêmes principes fondamentaux de construction de portefeuille s’appliquent à chaque marché. Néanmoins, la construction d’un portefeuille d’investissement optimal nécessite une réflexion approfondie et un plan bien pensé.

Pour vous aider à démarrer, nous avons préparé 10 conseils pour construire un portefeuille d’investissement qui vous aidera à atteindre vos objectifs financiers.

POINTS CLÉS

- Un portefeuille d’investissement est un excellent moyen de diversifier vos actifs, mais il est essentiel de maintenir un certain équilibre pour réduire les risques.

- Maintenez un plan d’action organisé et gérez vos émotions lorsque vous prenez des décisions concernant votre portefeuille.

- Veillez à ce que vos investissements soient suffisamment liquides pour vous permettre d’accéder aux fonds en cas de besoin, ajoutez régulièrement du capital au portefeuille afin d’augmenter le potentiel de croissance et de rendement de ce dernier, et gérez les risques.

- Suivez les tendances du marché, apprenez-en plus sur les facteurs externes qui influencent vos investissements et tenez-vous informé des événements mondiaux importants.

Conseils pour construire un portefeuille d’investissement solide

Définir ses objectifs d’investissement

La première étape consiste à identifier et à mettre en évidence vos objectifs en matière de finances personnelles. Posez-vous des questions telles que « De combien de fonds ai-je besoin pour ma retraite ? » ou « Quel est le type de rendement que je vise ? »

Avez-vous l’intention d’investir dans un but précis, comme l’achat d’une maison dans 10 ans ? Ou souhaitez-vous simplement disposer d’un revenu passif régulier ? Connaître vos objectifs vous aidera à faire un choix sur les investissements que vous préfèrerez entreprendre et du niveau de risque acceptable.

Pensez également à un horizon de placement.

L’horizon de placement est la période au cours de laquelle vous prévoyez de détenir un actif spécifique ou un groupe d’actifs. Votre portefeuille d’investissement doit être composé de différents actifs avec des échéances variées afin de correspondre à vos objectifs financiers :

- des investissements à court terme ;

- des investissements à moyen terme ;

- des investissements à long terme.

Vous pouvez ainsi profiter des différentes conditions du marché et ajuster les investissements de votre portefeuille en fonction de vos objectifs financiers.

Connaître son niveau de tolérance au risque et choisir des stratégies d’investissement en conséquence

Un autre élément crucial à connaître est votre niveau de tolérance au risque.

La tolérance au risque mesure votre volonté d’assumer le risque associé à un investissement. Les niveaux de risque varient selon les marchés et vous devez savoir quel niveau vous convient le mieux.

Les marchés boursiers et des crypto-monnaies comportent généralement des risques plus élevés que les obligations ou l’immobilier. Cela s’explique par le fait qu’ils ont le potentiel de générer des rendements plus importants (et, par conséquent, des pertes plus importantes) dans un court laps de temps.

La tolérance au risque de chacun peut varier et évoluer avec le temps. Par exemple, lorsque votre salaire augmente, vous pouvez être plus enclin à prendre des risques ; à l’inverse, lorsque vous avez des membres de la famille à charge supplémentaires ou des dépenses à gérer, le risque que vous êtes prêt à supporter diminuera probablement. De même, les personnes qui approchent de l’âge de la retraite sont souvent moins à l’aise avec les investissements à haut risque.

Différents niveaux de tolérance au risque

En fonction du niveau de risque que vous êtes prêt à prendre, les stratégies d’investissement peuvent être divisées en trois catégories :

L’approche agressive

Les investisseurs qui aime le risque connaissent généralement bien les nuances qui font bouger le marché des matières premières ou le marché boursier et qui affectent les différentes catégories d’actifs. Leur objectif est de générer un retour sur investissement maximal, même si cela implique de prendre des risques extrêmes, tels que l’allocation de ressources à des actifs volatils qui ont une chance inhérente de devenir sans valeur.

L’approche modérée

Les investisseurs ayant une tolérance au risque modérée recherchent généralement un équilibre entre la sécurité et les gains potentiels. Ils ont généralement un horizon d’investissement de 5 à 10 ans et ont donc tendance à préserver une partie de leurs bénéfices à mesure que l’horizon d’investissement se rapproche.

Cela diffère des investisseurs agressifs qui ont tendance à prendre des risques plus élevés pour enregistrer des rendements potentiellement plus importants sur des périodes plus courtes.

L’approche conservatrice

Les investisseurs ayant une approche conservatrice sont généralement des personnes qui débutent dans le monde de l’investissement, qui manquent de connaissances adéquates et qui sont, avant tout, plus soucieux de protéger leur argent que d’enregistrer des rendements plus élevés. « Un tiens vaut mieux que deux tu l’auras », telle est leur devise en matière d’investissement.

Si vous cherchez à évaluer votre niveau de tolérance au risque, une bonne façon de le faire est de visiter divers sites web d’investissement qui proposent des questionnaires spécialement conçus à cet effet.

La tolérance au risque étant basée sur la façon dont on gère l’incertitude, il se peut que vous ne réalisiez pas votre propre propension à prendre des risques avant d’être confronté à des pertes réelles sur le marché réel.

Ne pas oublier de diversifier son portefeuille et d’inclure différentes classes d’actifs

La constitution d’un portefeuille d’investissement prospère repose sur la diversification.

Cela implique de détenir plusieurs classes d’actifs, telles que des actions, des devises, des obligations ou des crypto-monnaies, ainsi qu’opter pour différents types d’investissements au sein de chaque classe d’actifs, comme des actions à petite capitalisation, des pièces à grande capitalisation, des actions nationales et étrangères d’entreprises de divers secteurs, etc.

Examinons la situation suivante : lorsque les cours des actions augmentent, les rendements des obligations diminuent généralement. Les professionnels considèrent que les actions et les obligations ont une relation inverse. Cependant, lorsque ces actifs évoluent occasionnellement dans la même direction, les actions font souvent preuve d’une plus grande volatilité, ce qui signifie que leurs hausses ou leurs baisses sont plus importantes que celles des obligations.

Investir dans un portefeuille bien diversifié signifie donc acheter des actifs qui n’évoluent pas au même rythme que les autres. Cela permet à l’investisseur de se prémunir contre les pertes lors des périodes difficiles sur les marchés en compensant les effets négatifs potentiels d’un actif sur l’ensemble du portefeuille.

Par ailleurs, si vous envisagez de passer à la vitesse supérieure dans votre stratégie d’investissement, pourquoi ne pas vous constituer un portefeuille immobilier composé de plusieurs biens locatifs ?

L’allocation d’actifs protège les investisseurs des fluctuations du marché et contribue à assurer une croissance continue à long terme.

Tenir compte des frais et des commissions

Les coûts d’investissement sont trop souvent négligés dans le processus de constitution d’un portefeuille. Cependant, ils peuvent contribuer de manière significative à votre réussite ou à votre échec à long terme.

Les commissions et les frais annuels payés aux agents de change ou aux conseillers, les ratios de dépenses pour les fonds communs de placement/ETF, les frais de rachat sur les rentes – tous ces éléments doivent être pris en compte lors de la création d’un portefeuille optimal, car ils peuvent avoir un effet considérable sur vos rendements au fil du temps.

Il est important de garder à l’esprit que les frais réduisent le rendement que vous enregistrez via votre investissement et qu’il est donc utile de veiller à ce qu’ils restent faibles. Les investisseurs en fonds communs de placement peuvent accéder sans frais à divers fonds, tandis que les acheteurs d’actions doivent comparer les commissions des différents courtiers. Et si vous réalisez des transactions sur des crypto-actifs tels que Bitcoin et Ethereum, il existe des bourses offrant des frais aussi faibles que 0,25 %.

Utiliser différentes stratégies de gestion des risques

En matière d’investissement, il est impossible d’éliminer totalement le risque. Même les actifs les plus fiables peuvent soudainement connaître une baisse de valeur, c’est pourquoi les investisseurs doivent être conscients des risques, comme par exemple :

Le risque souverain

Lorsqu’un gouvernement ou un pays n’est pas en mesure, ou choisit de ne pas respecter ses obligations financières et ses dettes, il peut en résulter des risques importants pour les investisseurs qui investissent dans certains actifs tels que les obligations d’État. Ce type de risque est connu sous le nom de risque souverain.

La perte de capital

Investir comporte le risque de perdre une partie ou la totalité de l’investissement initial, ce que l’on appelle une perte de capital. De nombreux investisseurs prudents choisissent d’investir dans des actifs dont le risque de perte de valeur est plus faible afin de minimiser cette perte potentielle. Toutefois, il est essentiel de se rappeler que tous les investissements comportent un certain degré de risque et que personne ne peut prédire avec certitude la performance future d’un actif.

L’inflation

Le risque d’inflation est une préoccupation importante pour les investisseurs, car il peut réduire les rendements réels qu’ils reçoivent de leurs investissements. Cela est particulièrement vrai pour les investissements et les obligations à revenu fixe, qui sont vulnérables aux variations des taux d’inflation.

Quelles stratégies puis-je utiliser pour atténuer ces risques ?

Vous pouvez minimiser le risque souverain en équilibrant votre portefeuille et en ne comptant pas uniquement sur les titres d’État. La diversification sur différents marchés contribuera également à réduire le risque d’inflation, tandis que les obligations et les fonds communs de placement constituent un excellent moyen de se protéger contre la perte de capital.

Cependant, il existe de nombreuses autres stratégies de gestion des risques que les investisseurs peuvent utiliser pour se protéger, telles que les ordres de couverture ou stop-loss.

Un ordre stop-loss vous permet de préserver vos bénéfices en fixant un prix prédéterminé qui fermera une position sur un actif. Le prix stop est choisi en dessous du prix actuel, ce qui permet de s’assurer que l’on ne perd pas plus que prévu lors de chaque transaction.

La couverture est généralement réalisée à l’aide de produits dérivés et peut également contribuer à la protection contre les pertes potentielles. Elle consiste à prendre une position opposée à celle de l’actif sous-jacent afin de réduire l’exposition à la volatilité du marché.

L’essentiel est de trouver le bon équilibre entre les stratégies qui correspondent le mieux à votre profil de risque personnel et à vos objectifs d’investissement.

Maintenir un bon équilibre et procéder à une répartition appropriée des actifs

Investir dans les bons actifs et les mettre de côté ne suffit pas – les portefeuilles peuvent devenir disproportionnés si l’on n’accorde pas une attention proactive à l’équilibre des investissements. Le rééquilibrage garantit que chaque actif a la possibilité de prospérer tout en assurant la sécurité des gains futurs.

Comment fonctionne le rééquilibrage ?

Le rééquilibrage de votre portefeuille vous permet de réajuster vos classes d’actifs en vendant les investissements devenus trop dominants et en réinvestissant dans ceux qui sont sous-représentés. Cela permet d’adopter une approche plus diversifiée et plus équilibrée pour obtenir de meilleurs rendements au fil du temps.

À quoi devrait ressembler un portefeuille parfaitement équilibré ?

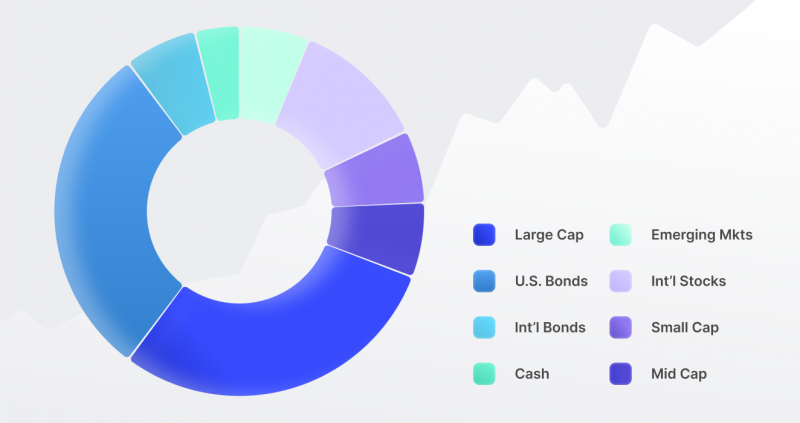

Un portefeuille idéalement équilibré doit être composé d’une combinaison d’actions, d’obligations, de liquidités et d’autres catégories d’actifs. Les proportions exactes des actifs dépendent de votre tolérance au risque et de vos objectifs d’investissement. Par exemple, supposons que votre portefeuille équilibré se compose des éléments suivants :

- 50 % de ses actifs sont constitués d’actions, qui offrent des rendements plus élevés avec un risque plus important ;

- 40 % de ses actifs sont constitués d’obligations, qui procurent un revenu et une volatilité moindre ;

- 10 % de ses actifs sont constitués de liquidités, de matières premières et de crypto-monnaies.

Au fil du temps, certains investissements peuvent prendre de la valeur, tandis que d’autres pourraient se déprécier. Supposons que vous remarquiez que vos actions ont grimpé de 70 % alors que les liquidités et les crypto-monnaies ont perdu de la valeur. Pour maintenir un équilibre entre les deux, ajustez votre portefeuille en investissant davantage dans les crypto-actifs et en réduisant le nombre d’actions détenues afin de maintenir la stabilité et de diminuer vos risques.

S’assurer que son portefeuille est liquide

La liquidité de vos investissements est cruciale, car elle vous permet d’accéder à votre argent en cas de besoin. Bien qu’un bon investissement puisse être rentable, s’il est difficile de retirer les fonds ou que le retrait a du retard, cela peut avoir un impact négatif sur la solidité globale de votre portefeuille.

C’est pourquoi il est important de choisir des titres qui offrent une liquidité facile plutôt que ceux qui sont soumis à des restrictions telles que des retraits annuels ou des périodes de rachat. En veillant à ce que vos fonds soient liquides, vous pouvez disposer de la flexibilité financière nécessaire pour faire face à toute situation imprévue à l’avenir.

Faire croître son porteuille de façon constante

Pour une réussite financière à long terme, il est essentiel d’ajouter régulièrement des fonds dans votre portefeuille. En ajoutant continuellement du capital à votre portefeuille, vous augmentez vos chances d’atteindre vos objectifs financiers et vous bénéficiez d’un potentiel de croissance de type exponentielle au fil du temps.

Par exemple, si vous investissez 10 000 $ dans votre portefeuille avec un rendement annuel prévu de 6 %, au bout de 10 ans, votre capital s’élèvera à environ 16 000 $. Cependant, en ajoutant 2 000 $ supplémentaires par an au même portefeuille pendant une décennie, la valeur finale de votre investissement pourrait atteindre près du double de ce montant, soit plus de 30 000 $.

Au final, ce sont vos objectifs d’investissement qui détermineront le meilleur plan d’action.

Suivre les tendances du marché

Lorsque vous recherchez des entreprises et des actifs, effectuez toujours une étude de marché approfondie pour obtenir les dernières mises à jour. Investir dans une action performante peut devenir risqué si les perspectives de l’entreprise changent en raison de nouveaux facteurs externes tels que la réglementation ou les fluctuations du marché.

N’oubliez pas de suivre l’évolution des tendances économiques et politiques susceptibles d’affecter vos investissements, comme les changements de politique gouvernementale. De plus, il est toujours bien avisé de se tenir informé des événements mondiaux susceptibles d’influencer votre portefeuille, tels que les catastrophes naturelles, les changements dans le secteur technologique et les fluctuations monétaires.

De plus, une approche intelligente consiste à se tenir au courant des acteurs influents qui existent sur les marchés. Les décisions et les actions des principaux dirigeants, des grands actionnaires et des personnes qui font la une des journeaux peuvent avoir une incidence sur les performances des entreprises auxquelles ils sont affiliés.

Etre organisé et gérer ses émotions

Pour finir, soyez organisé et discipliné lorsque vous maintenez votre portefeuille parfaitement équilibré. Pour faciliter le processus, il est conseillé d’établir une ligne directrice qui précise la fréquence de révision de vos investissements et le moment où vous devez les rééquilibrer.

En outre, ne laissez pas vos émotions dicter vos décisions, car elles peuvent conduire à des choix irrationnels qui pourraient nuire à votre portefeuille à long terme. Chaque fois que cela est nécessaire, prenez du recul et abordez la situation de manière objective. Cela vous aidera à prendre de meilleures décisions et à utiliser une meilleure stratégie d’investissement.

FAQ

Comment dois-je mettre en place mon portefeuille d'investissement ?

Pour constituer un portefeuille d’investissement, vous devez tenir compte de votre tolérance au risque et de vos objectifs financiers, identifier les types d’investissement qui vous permettront d’atteindre au mieux ces objectifs, effectuer des recherches pour trouver les produits adéquats, choisir une plateforme pratique pour négocier les actifs et diversifier les classes d’actifs afin de minimiser les risques. Vous devez également veiller à utiliser des stratégies de gestion des risques et à rééquilibrer régulièrement votre portefeuille.

Pourquoi un portefeuille d'investissement est-il si important ?

Il vous permet d’atteindre vos objectifs financiers et d’accroître votre patrimoine à long terme. De plus, un portefeuille bien conçu peut vous procurer des revenus et vous aider à atteindre une vraie sécurité financière. Un portefeuille d’investissement diversifié peut également apporter de la stabilité lorsque les marchés traversent des turbulences.

Qu'est-ce qu'un bon portefeuille d'investissement ?

Un bon portefeuille d’investissement est un portefeuille diversifié, équilibré et adapté à votre tolérance au risque. Il doit comprendre une combinaison de classes d’actifs telles que des actions, des obligations et d’autres instruments financiers. De plus, il doit être régulièrement contrôlé et rééquilibré en fonction de vos objectifs et de l’évolution des marchés.

Que faut-il inclure dans un portefeuille d'investissement ?

Un portefeuille d’investissement comprend généralement des actions, des obligations, des fonds communs de placement, des fonds négociés en bourse (ETF), des investissements immobiliers, des matières premières et d’autres investissements alternatifs. Les investisseurs immobiliers peuvent également inclure des biens immobiliers physiques dans leurs portefeuilles immobiliers. La combinaison exacte des classes d’actifs que vous choisissez doit être adaptée à votre niveau de tolérance au risque.

Vous cherchez des réponses ou des conseils ?

Partagez vos questions dans le formulaire pour une assistance personnalisée

Nous contacter