Qu’est-ce que le trading à haute fréquence (HFT) ?

Le trading à haute fréquence (HFT) a complètement modifié notre conception de la finance. Il a donné naissance à une nouvelle ère de transactions ultrarapides et efficaces. Le trading à haute fréquence joue un rôle important dans le fonctionnement du secteur financier moderne. Les sociétés de trading à haute fréquence utilisent des programmes informatiques très intelligents et les technologies les plus récentes pour acheter et vendre des actifs en un clin d’œil.

Cet article explore l’essence du HFT, en examinant son fonctionnement, le rôle des sociétés de HFT et ce qu’il signifie pour l’ensemble du système financier.

Points clés

- Le trading à haute fréquence utilise des algorithmes sophistiqués et des ordinateurs puissants pour exécuter des transactions massives à la vitesse de l’éclair.

- Les sociétés de HFT contribuent à la liquidité et à l’efficacité du marché en resserrant les écarts entre les cours acheteur et vendeur.

- Les plateformes et les logiciels HFT sont essentiels pour les entreprises de HFT, car ils requièrent une expertise technique et des investissements d’infrastructure importants.

L’essence du trading à haute fréquence

Le HFT trouve son origine dans l’évolution du commerce électronique, qui a débuté à la fin du XXe siècle. Avec les progrès technologiques, la capacité à traiter les transactions plus rapidement et plus efficacement a conduit au développement du HFT.

Cette pratique s’est généralisée dans les années 2000, en particulier après l’introduction de la décimalisation sur les marchés boursiers américains, qui a réduit le mouvement minimum des prix des actions, rendant le HFT plus rentable.

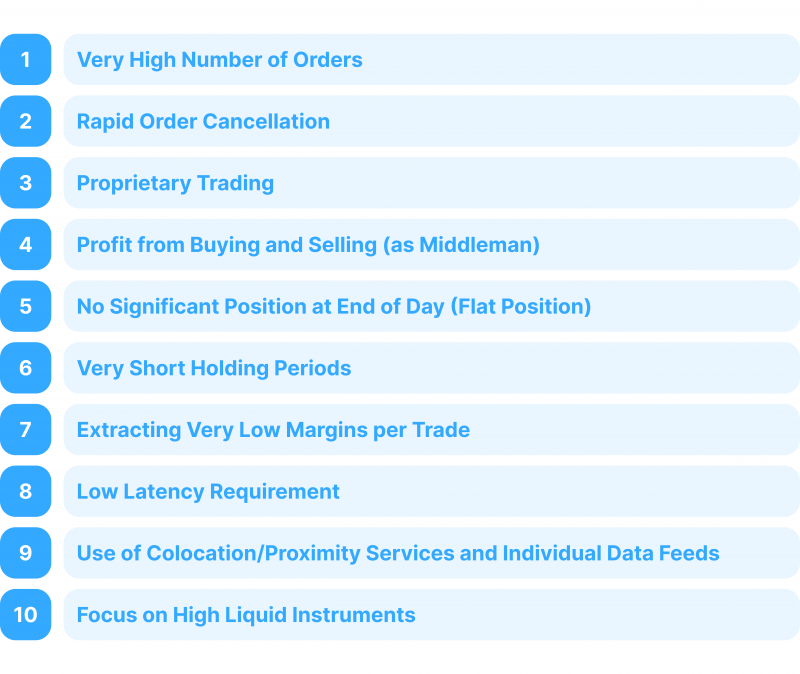

Le HFT est une stratégie de trading informatisée qui utilise des algorithmes complexes et une technologie de pointe pour exécuter un nombre stupéfiant de transactions en quelques millisecondes.

L’objectif principal du HFT est de tirer parti des écarts de prix infimes sur le marché, en exploitant souvent des différences minuscules dans les prix des actifs qui n’existent que pendant un bref instant. Contrairement aux stratégies de négociation traditionnelles, qui peuvent maintenir des positions pendant des heures, des jours, voire des mois, les plateformes de HFT visent à acheter et à vendre des titres en quelques microsecondes.

Les sociétés de HFT – grandes banques d’investissement, hedge funds, et investisseurs institutionnels – utilisent des ordinateurs surpuissants dotés d’un matériel spécialisé et de connexions à faible latence avec les bourses. Ces algorithmes analysent en permanence les données du marché, identifient les écarts de prix fugaces (opportunités d’arbitrage) et les exploitent par le biais d’ordres d’achat et de vente automatisés.

Par essence, le HFT représente l’intersection de la finance et de la technologie, où la vitesse et la précision des ordinateurs sont utilisées pour naviguer et tirer profit des complexités des marchés financiers.

Comment fonctionne le trading à haute fréquence

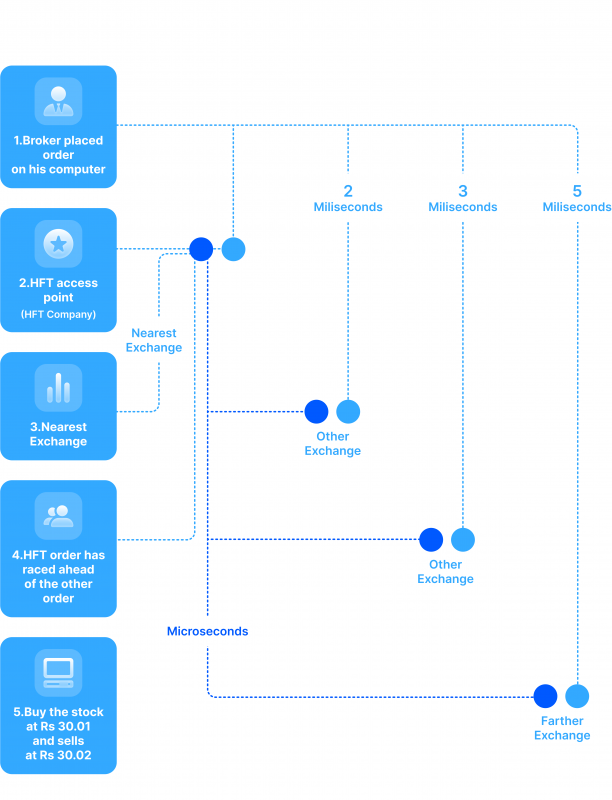

Le trading à haute fréquence analyse les données du marché en temps réel, identifie les opportunités de transactions rentables et exécute les opérations plus rapidement qu’un trader humain ne pourrait le faire. Le processus commence par un logiciel qui scrute en permanence plusieurs marchés et bourses à la recherche d’anomalies ou de modèles de prix. Dès qu’une opportunité est détectée, le logiciel passe automatiquement des ordres, souvent dans des volumes importants, pour tirer parti des mouvements de prix.

Par exemple, supposons qu’une plateforme de négociation à haute fréquence détecte qu’une action est légèrement moins chère sur une bourse que sur une autre. Dans ce cas, elle peut acheter l’action sur la bourse la moins chère et la vendre sur la plus chère, en empochant la différence. Cette stratégie, l’arbitrage, est une pratique courante chez les traders à haute fréquence.

L’épine dorsale du HFT : Algorithmes et technologie

Le trading à haute fréquence repose sur des algorithmes sophistiqués. Ces programmes informatiques analysent de grandes quantités de données de marché en quelques millisecondes, à la recherche de minuscules fluctuations de prix ou de patterns qui pourraient signaler des profits potentiels. En utilisant des modèles mathématiques complexes, ces algorithmes peuvent prédire les tendances du marché à court terme et exécuter des transactions automatiquement.

La vitesse est essentielle dans le HFT. Les sociétés de trading dépensent beaucoup d’argent pour se doter des technologies les plus récentes afin d’effectuer leurs transactions aussi rapidement que possible. Elles utilisent notamment des systèmes spéciaux de négociation à grande vitesse, des serveurs situés à proximité immédiate des bourses pour réduire les délais et des connexions directes avec le marché.

Composants des systèmes de trading à haute fréquence

Les logiciels propriétaires et les plateformes HFT sont des éléments essentiels des systèmes HFT. Ces plateformes sont conçues pour traiter de grandes quantités de données en temps réel et exécuter des transactions sur la base d’algorithmes préprogrammés sans intervention humaine.

L’accès à des flux de données de marché en temps réel est crucial pour le HFT. Les entreprises s’abonnent à des flux de données de premier ordre provenant des bourses, qui fournissent des informations à la milliseconde près sur le cours des actions, la profondeur du carnet d’ordres et d’autres conditions de marché.

Explorez des analyses sectorielles approfondies

Apprenez auprès des experts qui façonnent l’avenir des services financiers — découvrez les dernières stratégies et tendances.

Le trading à haute fréquence est une approche hautement technique et rapide qui s’appuie sur la vitesse, la technologie et les données pour générer des profits. Elle opère dans un monde où les millisecondes peuvent faire la différence entre le profit et la perte, ce qui en fait un jeu de précision et de stratégie.

Les principaux acteurs du trading haute fréquence

Les sociétés de trading à haute fréquence sont des entités spécialisées dont le modèle économique principal est le trading à haute fréquence. Elles investissent massivement dans la technologie, l’infrastructure et la recherche pour conserver leur avantage concurrentiel. Elles emploient des équipes d’analystes quantitatifs, de développeurs de logiciels et de scientifiques des données qui travaillent ensemble à l’élaboration et à l’optimisation des stratégies de négociation.

Parmi les sociétés de HFT les plus connues, citons Virtu Financial, Citadel Securities, et Two Sigma. Ces sociétés sont souvent à la pointe de l’innovation technologique sur les marchés financiers, utilisant des logiciels et des infrastructures de pointe pour exécuter des transactions sur les marchés mondiaux.

Avantages du trading à haute fréquence

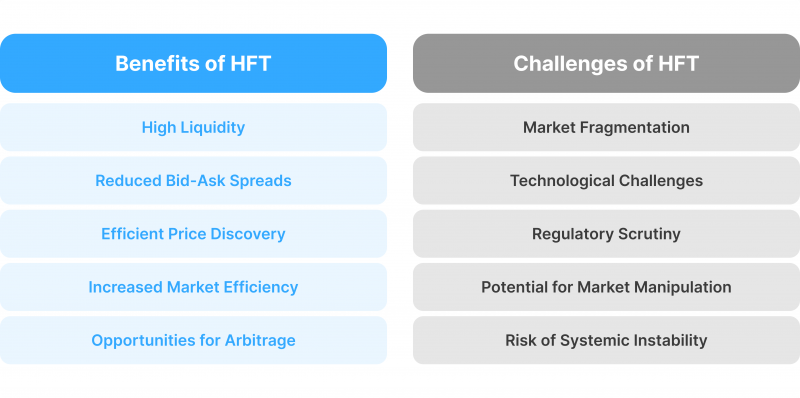

Les partisans du trading à haute fréquence soutiennent qu’il offre plusieurs avantages aux marchés financiers :

La liquidité accrue du marché

Les sociétés de HFT contribuent de manière significative à la liquidité du marché en entrant et en sortant constamment des positions. Cela crée un flux plus continu d’ordres d’achat et de vente, ce qui permet aux investisseurs d’exécuter plus facilement leurs transactions.

Réduction de l’écart entre les cours acheteur et vendeur

L’écart entre les cours acheteur et vendeur se resserre souvent lorsque les sociétés de HFT rivalisent activement pour saisir les opportunités d’arbitrage. Cela se traduit par une réduction des coûts de transaction pour tous les acteurs du marché.

Découverte des prix

Les algorithmes de HFT analysent de grandes quantités de données, ce qui peut conduire à un processus de découverte des prix plus efficace. En identifiant et en exploitant les écarts de prix, le HFT peut contribuer à ce que les prix du marché reflètent fidèlement la valeur sous-jacente.

Défis et controverses autour du HFT

Malgré ses avantages, ce type de négociation a fait l’objet de critiques et de controverses importantes. Les critiques soutiennent que le HFT peut contribuer à la volatilité du marché et créer un terrain de jeu inégal où les grandes entreprises de HFT ont un avantage injuste sur les investisseurs de détail traditionnels. Il y a également des préoccupations concernant :

1. Manipulation du marché

Les critiques soutiennent que les sociétés de HFT, avec leur vitesse et leurs algorithmes sophistiqués, pourraient potentiellement manipuler les marchés à leur profit. L’afflux rapide d’ordres et d’annulations peut créer une volatilité à court terme, ce qui rend la tâche difficile aux investisseurs traditionnels, plus lents, pour rivaliser avec eux.

2. le risque systémique

La dépendance à l’égard des technologies à haut débit soulève des inquiétudes quant aux risques systémiques potentiels. Un problème technique ou un dysfonctionnement au sein d’un système HFT pourrait avoir des conséquences inattendues et avoir un impact sur l’ensemble du marché.

3. équité et transparence

La nature opaque des algorithmes du HFT soulève des questions d’équité et de transparence. Les régulateurs et les décideurs politiques s’efforcent de garantir des conditions de concurrence équitables à tous les acteurs du marché.

La croissance rapide du HFT a incité les régulateurs tels que la Securities and Exchange Commission à examiner de plus près cette pratique. Récemment, des organismes de réglementation du monde entier ont introduit des mesures visant à accroître la transparence et à réduire les risques liés au HFT.

Ces mesures comprennent des exigences plus strictes en matière d’information, des coupe-circuits pour prévenir les accidents soudains et des règles visant à limiter les manipulations excessives du marché.

L’exemple le plus marquant est le « Flash Crash » du 6 mai 2010, lorsque le marché boursier américain a chuté de près de 1 000 points en quelques minutes, principalement en raison des activités des algorithmes de HFT.

Stratégies de trading à haute fréquence

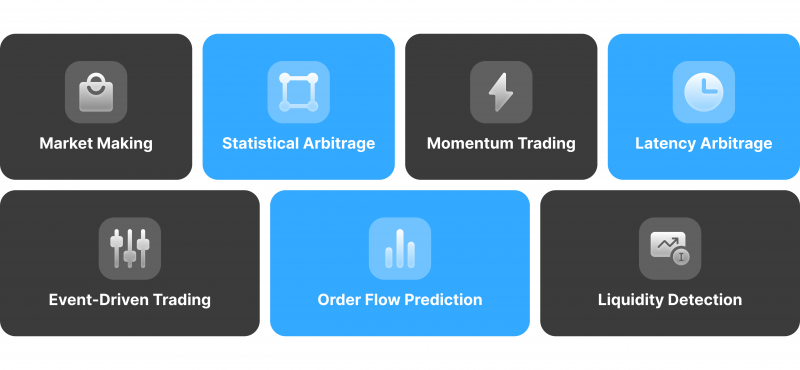

Les sociétés de HFT déploient des stratégies sophistiquées pour tirer parti des inefficacités du marché et acquérir un avantage concurrentiel. Voici quelques-unes des stratégies HFT les plus courantes :

La création de marchés (Market Making)

Fabrication de marchés

Le market making est l’une des stratégies de HFT les plus courantes. Dans cette approche, les sociétés de HFT placent continuellement des ordres d’achat et de vente pour un titre particulier, en profitant de l’écart entre le cours acheteur et le cours vendeur.

Market makers visent à acheter au prix de l’offre et à vendre au prix de la demande, en empochant la différence en tant que profit. Les sociétés de HFT rentabilisent cette stratégie en exécutant un volume élevé de transactions, même si le bénéfice par transaction est minime.

Arbitrage statistique

Cette stratégie consiste à identifier et à exploiter les inefficacités de prix entre des titres corrélés. Par exemple, si deux actions qui évoluent habituellement ensemble divergent en termes de prix, une société de HFT peut acheter l’action sous-évaluée et vendre à découvert l’action surévaluée, en s’attendant à ce que les prix convergent.

L’arbitrage de latence

Dans le cadre de l’arbitrage de latence, les sociétés de HFT tirent parti des délais minimes de transmission des données de marché entre les différentes bourses ou places de négociation. En ayant un accès plus rapide à l’information, elles peuvent exécuter des transactions avant que les autres participants au marché ne réagissent, profitant ainsi d’écarts de prix de courte durée.

Momentum Ignition

L’allumage du momentum est une stratégie HFT plus controversée. Dans cette approche, une société de HFT peut placer une série de transactions pour créer l’apparence d’une pression à l’achat ou à la vente sur le marché. Cela peut amener d’autres traders à réagir, poussant le prix dans la direction souhaitée. Une fois la dynamique établie, la société de HFT inverse rapidement sa position pour profiter du mouvement de prix qu’elle a contribué à créer.

L’allumage du momentum tire parti des réactions psychologiques des autres participants au marché, en particulier ceux qui utilisent des systèmes de négociation automatisés qui réagissent aux variations soudaines des cours. Bien que rentable, cette stratégie peut contribuer à la volatilité du marché et a été critiquée pour sa capacité à fausser les prix du marché.

Découvrez les outils qui propulsent plus de 500 courtiers

Explorez notre écosystème complet — de la liquidité au CRM jusqu’à l’infrastructure de trading.

Trading événementiel

Le trading événementiel consiste à exécuter des transactions en fonction de nouvelles ou d’événements qui influencent le marché, tels que les rapports sur les bénéfices, la publication de données économiques ou les développements géopolitiques. Les sociétés de HFT utilisent des algorithmes pour analyser les flux d’informations et les médias sociaux à la recherche d’informations pertinentes et exécutent des transactions dans les millisecondes qui suivent l’événement.

Certaines sociétés de HFT vont plus loin en utilisant l’apprentissage automatique et l’analyse prédictive pour anticiper la manière dont le marché réagira à certains événements. En identifiant des modèles dans la façon dont les prix ont évolué en réponse à des événements similaires dans le passé, elles peuvent se positionner pour tirer profit des changements de prix attendus.

Prévision des flux d’ordres

La prédiction des flux d’ordres consiste à analyser les schémas des ordres d’achat et de vente sur le marché afin de prédire l’orientation future des prix. Les sociétés de HFT utilisent des données historiques, des algorithmes d’apprentissage automatique et des modèles statistiques pour détecter les schémas qui indiquent la probabilité d’exécution d’ordres importants.

Dans certains cas, les sociétés de HFT peuvent s’engager dans une pratique controversée connue sous le nom de « front-running », où elles détectent des ordres entrants importants et exécutent leurs transactions avant ces ordres. Cela leur permet de profiter du mouvement de prix provoqué par l’ordre important.

Bien qu’illégales dans de nombreuses juridictions lorsqu’elles s’appuient sur des informations d’initiés, certaines formes d’opérations en avance sur le marché basées sur des données publiques restent une zone d’ombre sur certains marchés.

Détection de la liquidité

Les stratégies de détection de la liquidité consistent à identifier les liquidités cachées sur le marché, telles que les ordres importants qui sont divisés en petits morceaux (appelés ordres iceberg) afin d’éviter de révéler le montant total de la transaction. Les sociétés de HFT utilisent des algorithmes sophistiqués pour détecter ces ordres cachés et se positionner pour négocier contre eux, souvent en plaçant leurs ordres juste en amont de la liquidité cachée.

Les sociétés de HFT opèrent également dans des « dark pools », des lieux de négociation privés où des ordres importants peuvent être exécutés sans que leur taille ne soit révélée au marché public.

Final Remarks

Le trading à haute fréquence a visiblement amélioré et modifié le monde financier. Autrefois confiné aux grands centres économiques, le trading à haute fréquence se développe aujourd’hui à l’échelle mondiale, offrant de nouvelles opportunités et de nouveaux défis. Si sa rapidité et son efficacité peuvent profiter aux marchés, les inquiétudes concernant son impact potentiel sur la stabilité et l’équité persistent. Le HFT doit trouver un équilibre délicat entre l’innovation et la réglementation pour s’assurer un avenir positif.

Actualités récentes